Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

ETFs kaufen und verkaufen bei IG - alles was Sie zum ETF Handel wissen müssen!

Sind Sie an Investitionen in ETFs interessiert, wissen aber nicht, wo Sie anfangen sollen? Suchen Sie nicht weiter! Mit den leicht verständlichen Anleitungen von IG können Sie selbstbewusst ETFs kaufen und mit dem Aufbau Ihres Anlageportfolios beginnen.

Investitionen in börsengehandelte Fonds (ETFs) werden sowohl bei Anfängern als auch bei erfahrenen Anlegern immer beliebter. Diese Fonds bieten Diversifizierung, Flexibilität und niedrigere Kosten im Vergleich zu traditionellen Investmentfonds. Die Welt der ETFs kann jedoch überwältigend sein, besonders für Anfänger.

Hier kommen unsere IG Erfahrungen ins Spiel. Mit unserer Schritt-für-Schritt-Anleitung zeigen wir Ihnen, wie Sie mit Leichtigkeit ETFs bei IG kaufen und fundierte Anlageentscheidungen treffen können.

Inhalt:

- Was sind ETFs?

- ETFs bei IG Kaufen – Anleitung

- So wählen Sie den richtigen ETF für sich aus

- Sektor des ETFs auswählen

- Vorteile von IG beim Kauf von ETFs

- Nachteile von IG beim Kauf von ETFs

- Fazit zum Kauf von ETFs über IG

- FAQ - Häufige Fragen zum Kauf von ETFs über IG

Was sind ETFs?

ETFs (Exchange Traded Funds) sind in den letzten Jahren zu einer beliebten Anlageoption geworden. Sie bieten Anlegern die Möglichkeit, diversifizierte Portfolios aufzubauen und in verschiedene Anlageklassen zu investieren. Im Gegensatz zu aktiv gemanagten Fonds, die von einem Fondsmanager verwaltet werden, sind ETFs passiv und bilden einen bestimmten Index oder eine bestimmte Branche ab. Dies ermöglicht es Anlegern, breit gestreute Portfolios zu relativ niedrigen Kosten aufzubauen.

Ein ETF kann wie eine einzelne Aktie an der Börse gehandelt werden und verfügt über einen eigenen Tickersymbol. Anleger können ETFs bequem online kaufen und verkaufen und haben Zugriff auf die aktuellen Kurse. Der Kauf von ETFs ist auch in kleinen Beträgen möglich, sodass Anleger auch mit kleineren Investments ein diversifiziertes Portfolio aufbauen können.

Ein weiterer Vorteil von ETFs ist das regelmäßige Rebalancing des Portfolios. Dies bedeutet, dass die Zusammensetzung des Portfolios regelmäßig angepasst wird, um sicherzustellen, dass es den Anlagezielen entspricht. Im Vergleich zu aktiv gemanagten Fonds fallen ETFs in der Regel geringere Kosten an, da sie keine hohen Verwaltungsgebühren haben.

Insgesamt bieten ETFs eine einfache und kostengünstige Möglichkeit, ein diversifiziertes Portfolio aufzubauen und in verschiedene Anlageklassen zu investieren. Anleger können aus einer Vielzahl von ETFs wählen, die von verschiedenen Anbietern angeboten werden. Somit kann jeder Anleger ein individuelles Portfolio nach seinen eigenen Präferenzen und Zielen zusammenstellen.

Warum sollten Sie ETFs kaufen?

ETFs bieten eine Vielzahl von Gründen, warum Anleger sie kaufen sollten. Ein Hauptgrund ist die hohe Diversifizierung, die sie bieten. Im Gegensatz zu einzelnen Aktien ermöglichen ETFs Anlegern, in ein diversifiziertes Portfolio zu investieren, indem sie eine breite Palette von zugrunde liegenden Wertpapieren enthalten. Dadurch können Anleger ihr Risiko streuen und potenzielle Verluste minimieren.

Darüber hinaus ermöglichen ETFs Anlegern die individuelle Gestaltung ihres Portfolios. Sie können aus einer Vielzahl von ETFs wählen, die verschiedene Branchen, Länder oder Anlagestrategien abdecken. Dadurch haben Anleger die Flexibilität, ein Portfolio nach ihren eigenen Präferenzen und Zielen zusammenzustellen.

Ein weiterer Vorteil von ETFs sind ihre im Vergleich zu aktiv gemanagten Fonds geringeren Kosten. Da ETFs passiv verwaltet werden und keinen hohen Verwaltungsaufwand erfordern, fallen in der Regel niedrigere laufende Kosten an. Dies bedeutet, dass Anleger mehr von ihrer Rendite behalten können.

Zusammenfassend bieten ETFs hohe Diversifizierung, die Möglichkeit zur individuellen Portfolio-Gestaltung und niedrigere Kosten im Vergleich zu aktiv gemanagten Fonds. Diese Vorteile machen ETFs zu einer attraktiven Option für Anleger, die ein diversifiziertes und kostengünstiges Portfolio aufbauen möchten.

ETFs bei IG Kaufen – Anleitung

Wenn es um den Kauf von ETFs geht, bietet IG Anlegern eine benutzerfreundliche und praktische Lösung. Mit IG können Anleger ganz einfach online auf eine Vielzahl von ETFs zugreifen und ein individuelles Portfolio nach ihren eigenen Vorlieben und Zielen zusammenstellen.

Der erste Schritt bei der Anleitung zum Kauf von ETFs bei IG besteht darin, ein Konto zu eröffnen und ein Depot anzulegen. Dies kann ganz einfach online erledigt werden und ermöglicht es den Anlegern, ihre ETFs bequem von zu Hause aus zu verwalten.

Nachdem das Konto und das Depot eingerichtet sind, können Anleger die gewünschten ETFs auswählen. IG bietet eine breite Palette von ETFs, die verschiedene Branchen, Länder und Anlagestrategien abdecken. Anleger können die ETFs auswählen, die ihren Präferenzen und Zielen am besten entsprechen.

Sobald die Auswahl getroffen wurde, können die ETFs bei IG einfach gekauft werden. Anleger können entweder einen einmaligen Kauf tätigen oder regelmäßig in ETFs investieren, indem sie einen Sparplan einrichten. Mit einem Sparplan können Anleger bequem und automatisch jeden Monat einen festen Betrag in ETFs investieren.

Es ist auch wichtig zu beachten, dass bei dem Kauf von ETFs bei IG keine versteckten Kosten anfallen. Anleger zahlen nur die üblichen Transaktionsgebühren, die jedoch im Vergleich zu anderen Anbietern oft gering sind.

Mit IG haben Anleger die Möglichkeit, ETFs bequem online zu kaufen und ihr individuelles Portfolio nach ihren eigenen Präferenzen und Zielen zusammenzustellen. Der Prozess ist einfach, kostengünstig und bietet Anlegern die Flexibilität, ihr Portfolio regelmäßig anzupassen und von den potenziellen Renditen langfristig zu profitieren.

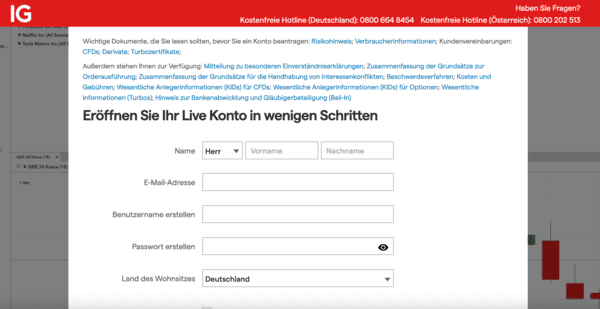

Schritt 1: Eröffnen Sie ein IG Konto

Um den Kauf von ETFs bei IG durchzuführen, müssen Sie zuerst ein Konto bei IG eröffnen. Dieser Schritt ermöglicht es Ihnen, auf die verschiedenen Anlagemöglichkeiten zuzugreifen und von den Funktionen und Vorteilen zu profitieren, die IG seinen Kunden bietet.

Die Eröffnung eines IG Kontos ist schnell und einfach. Sie müssen nur den Anmeldungsprozess auf der IG-Website durchlaufen und alle erforderlichen Informationen eingeben. Dazu gehören Ihre personenbezogenen Daten wie Name, Adresse, Geburtsdatum, E-Mail-Adresse und Telefonnummer. Sie müssen auch ein Passwort für Ihr Konto wählen.

Nachdem Sie Ihre Daten eingegeben haben, werden Sie aufgefordert, Ihre Identität zu bestätigen. Dies kann durch das Hochladen eines Ausweisdokuments wie Personalausweis oder Reisepass erfolgen.

Sobald Sie Ihr Konto eröffnet haben, müssen Sie eine erste Einzahlung vornehmen, um mit dem Kauf von ETFs bei IG zu beginnen. Die Einzahlung kann auf verschiedene Arten erfolgen, wie zum Beispiel per Überweisung oder Kreditkarte.

Sobald Sie Ihre Einzahlung vorgenommen haben, können Sie Ihr Konto mit einem Depot verknüpfen. Dieser Schritt ermöglicht es Ihnen, die gewünschten ETFs zu kaufen und sie in Ihrem persönlichen Portfolio zu verwalten.

Indem Sie ein IG Konto eröffnen, können Sie von den umfangreichen Anlagemöglichkeiten profitieren und ein individuelles Portfolio zusammenstellen, das Ihren Anlagezielen und -präferenzen entspricht.

Schritt 2: Wählen Sie den gewünschten ETF aus

Nachdem Sie Ihr Konto bei IG eröffnet haben, können Sie den gewünschten ETF auswählen. Die Auswahl des richtigen ETFs ist ein wichtiger Schritt, um ein individuelles und diversifiziertes Portfolio aufzubauen, das Ihren Anlagezielen entspricht.

Bei der Auswahl eines ETFs sollten mehrere Faktoren berücksichtigt werden. Zunächst ist es wichtig, Ihre Anlagestrategie zu definieren. Möchten Sie in einen ETF investieren, der die gesamte Bandbreite der globalen Märkte abdeckt oder bevorzugen Sie einen ETF, der auf einen bestimmten Sektor oder eine bestimmte Region spezialisiert ist? Die Wahl hängt von Ihrem individuellen Anlagehorizont und Ihren Präferenzen ab.

Ein weiterer relevanter Faktor ist die Marktkapitalisierung des ETFs. Ein ETF mit einer höheren Marktkapitalisierung bedeutet oft, dass er auf größere und etabliertere Unternehmen ausgerichtet ist. Für Anleger, die auf Stabilität setzen, könnte dies von Vorteil sein. Andererseits können ETFs mit geringerer Marktkapitalisierung auch Chancen für schnelleres Wachstum bieten.

Bei der Zusammenstellung eines Portfolios ist es auch wichtig, die weltweite Wirtschaftsleistung abzubilden. Ein Weltportfolio, das ETFs aus verschiedenen Ländern enthält, kann zur Risikominimierung beitragen und gleichzeitig ein breites Engagement in verschiedenen Märkten bieten.

Für eine noch spezifischere Diversifikation können auch Länder-ETFs in Betracht gezogen werden, um das Engagement in bestimmten Ländern zu erhöhen oder zu verringern.

Indem Sie diese Faktoren berücksichtigen, können Sie den gewünschten ETF auswählen und Ihr Portfolio entsprechend Ihren individuellen Anlagezielen aufbauen.

Schritt 3: Füllen Sie das Kauf-Formular aus

Nachdem Sie den gewünschten ETF ausgewählt haben und den Investitionsbetrag festgelegt haben, müssen Sie das Kauf-Formular ausfüllen, um den Kauf abzuschließen. Bei IG stehen Ihnen dazu verschiedene Optionen zur Verfügung.

Im Kauf-Formular müssen Sie zunächst den Namen des ETFs angeben, den Sie kaufen möchten. Hier können Sie entweder den Namen des ETFs manuell eingeben oder aus einer Liste der verfügbaren ETFs auswählen.

Als nächstes müssen Sie den Investitionsbetrag angeben, den Sie in den ETF investieren möchten. Dieser Betrag kann entweder in Euro oder in der Währung des ETFs angegeben werden.

Darüber hinaus müssen Sie den Handelsplatz auswählen, an dem die Transaktion stattfinden soll. IG bietet Ihnen eine Auswahl an verschiedenen Handelsplätzen, an denen Sie den ETF kaufen können. Es ist wichtig zu beachten, dass sich der Preis und die Liquidität des ETFs je nach Handelsplatz unterscheiden können.

Schließlich haben Sie die Möglichkeit, eine limitierte Order oder eine marktbasierte Order zu platzieren. Bei einer limitierten Order geben Sie den maximalen Preis an, zu dem Sie bereit sind, den ETF zu kaufen. Bei einer marktbasierten Order wird der ETF zum aktuellen Marktpreis gekauft.

Nachdem Sie alle erforderlichen Felder im Kauf-Formular ausgefüllt haben, können Sie Ihre Bestellung bestätigen und den Kauf abschließen.

Schritt 4: Überprüfen und bestätigen des Kaufs

Nachdem Sie das Kauf-Formular ausgefüllt haben, müssen Sie den Kauf überprüfen und bestätigen, um den ETF endgültig zu erwerben.

Überprüfen Sie zunächst nochmals die eingegebenen Informationen, wie den Namen des ETFs, den Investitionsbetrag und den ausgewählten Handelsplatz. Stellen Sie sicher, dass alle Daten korrekt sind, um etwaige Fehler zu vermeiden.

Achten Sie auch auf die entstehenden Gebühren im Zusammenhang mit dem Kauf. Scalable Capital erhebt hierfür eine Gebühr, die je nach ETF variieren kann. Informieren Sie sich daher vorab über die Gebührenstruktur, um keine unerwarteten Kosten zu haben.

Sobald Sie die Informationen überprüft haben, können Sie den Kauf bestätigen. Beachten Sie dabei, dass der Kauf verbindlich ist und nicht rückgängig gemacht werden kann.

Scalable Capital wird Ihnen daraufhin eine Bestätigung über den Kauf zusenden. Dies kann per E-Mail oder im Online-Kundenbereich erfolgen. Bewahren Sie diese Bestätigung gut auf, da sie als Nachweis für Ihren Kauf dient.

Der Kaufprozess ist nun abgeschlossen und Sie sind offiziell Eigentümer des gekauften ETFs. Sie können den aktuellen Kurs und die Wertentwicklung Ihres ETFs bequem online verfolgen.

So wählen Sie den richtigen ETF für sich aus

Bevor Sie den Kauf von ETFs abschließen können, ist es wichtig, die Bestimmungen Ihres Brokers zu beachten und einzuhalten. Jeder Broker hat seine eigenen Anforderungen und Vorschriften, die Sie befolgen müssen. Hier sind einige wichtige Punkte, die Sie berücksichtigen sollten:

- Research und Auswahl: Bevor Sie sich für einen ETF entscheiden, ist es wichtig, gründliche Recherchen durchzuführen und verschiedene Faktoren zu berücksichtigen. Dazu gehören die Anlagestrategie des ETFs, die zugrundeliegenden Wertpapiere, die Kosten und Gebühren sowie die Performance des ETFs im Vergleich zu anderen ähnlichen Produkten.

- Diversifikation und Risiko: Ein wichtiger Aspekt bei der Auswahl eines ETFs ist die Diversifikation. Der ETF sollte ein breites Portfolio von verschiedenen Wertpapieren oder Anlageklassen abdecken, um das Risiko zu minimieren. Berücksichtigen Sie auch das Risikoniveau, das Sie persönlich akzeptieren können.

- Kosten und Gebühren: Vergleichen Sie die Kosten und Gebühren verschiedener ETFs und achten Sie auf jährliche Verwaltungsgebühren, Handelsgebühren und andere anfallende Kosten. Diese können die Rendite Ihres Investments erheblich beeinflussen.

- ETF-Sparplan: Wenn Sie regelmäßig Geld in ETFs investieren möchten, können Sie einen ETF-Sparplan in Betracht ziehen. Dies ermöglicht es Ihnen, einen festen Betrag regelmäßig in den ETF Ihrer Wahl zu investieren und von langfristigem Wachstum zu profitieren.

- Überwachung und Anpassung: Auch nach dem Kauf von ETFs sollten Sie regelmäßig die Performance überwachen und Ihre Anlagestrategie gegebenenfalls anpassen. Dies kann das Rebalancing des Portfolios beinhalten, um sicherzustellen, dass es Ihren finanziellen Zielen entspricht.

Indem Sie diese Schritte befolgen und gründliche Recherchen durchführen, können Sie den richtigen ETF für Ihre Anlageziele auswählen und eine solide Grundlage für Ihr Portfolio schaffen.

Die Art des ETF

Die Art des ETFs hängt davon ab, welche Anlageklassen oder Märkte er abdeckt. Es gibt verschiedene Arten von ETFs, die den Bedürfnissen und Präferenzen der Anleger gerecht werden. Eines der beliebtesten Arten von ETFs ist der börsengehandelte Indexfonds, der einen bestimmten Index wie den MSCI World abbildet. Dieser ETF investiert in Unternehmen aus verschiedenen Ländern und Sektoren, um eine breite Diversifikation zu gewährleisten.

Ein MSCI World ETF eignet sich für Anleger, die in globalen Märkten diversifizieren möchten. Dieser ETF bietet Zugang zu Unternehmen aus Industrie- und Schwellenländern weltweit. Mit einem MSCI World ETF können Anleger von der Performance des weltweiten Aktienmarkts profitieren.

Es gibt auch speziellere ETFs wie Sektor-ETFs oder Themen-ETFs, die in bestimmte Sektoren oder Branchen investieren, wie Technologie oder erneuerbare Energien. Diese ETFs bieten Anlegern die Möglichkeit, gezielt in bestimmte Bereiche zu investieren.

Unabhängig von der Art des ETFs ist es wichtig, gründliche Recherchen durchzuführen und zu berücksichtigen, ob der ETF zu den eigenen Anlagezielen und Risikopräferenzen passt.

Die Größe des ETF

Die Größe eines ETFs bezieht sich auf das verwaltete Vermögen, das in den Fonds investiert ist. Je größer ein ETF ist, desto mehr Anlagemöglichkeiten stehen den Anlegern zur Verfügung. Ein großer ETF kann in eine breite Palette von Aktien oder Anleihen investieren, was zu einer diversifizierten Portfoliodiversifikation führt.

Die Größe eines ETFs ist wichtig, da sie die Liquidität und den Handel beeinflusst. Ein großer ETF hat in der Regel eine hohe Liquidität, da viele Anleger in den Fonds investiert sind. Dies bedeutet, dass es einfacher ist, in und aus dem ETF zu handeln, da es genügend Käufer und Verkäufer gibt. Ein kleiner ETF hingegen kann weniger liquide sein und es kann schwieriger sein, in den Fonds zu investieren oder ihn zu verlassen.

Es gibt verschiedene Größenkategorien von ETFs, basierend auf dem verwalteten Vermögen. Dazu gehören Klein-, Mittel- und Groß-ETFs. Ein Klein-ETF hat in der Regel ein Vermögen von einigen Millionen Euro, während ein Mittel-ETF mehrere zehn Millionen Euro verwaltet und ein Groß-ETF oft Milliarden verwaltet.

Die Größe eines ETFs kann sich auf die Anlagemöglichkeiten, die Liquidität und den Handel auswirken. Es ist wichtig, die Größe des ETFs zu berücksichtigen, wenn man eine Anlageentscheidung trifft.

Die Struktur des ETF

Die Struktur eines ETFs, auch Exchange Traded Fund genannt, besteht aus verschiedenen Komponenten, die zusammenarbeiten, um die Funktionsweise des Fonds zu gewährleisten. Einer dieser Bestandteile sind die Underlying-Wertpapiere, die den Basiswert des ETFs darstellen. Es können verschiedene Arten von Wertpapieren sein, wie Aktien, Anleihen oder Rohstoffe. Diese Wertpapiere werden von einem Fondsmanager ausgewählt und bilden den zugrundeliegenden Index oder Markt ab, den der ETF nachbilden möchte.

Das Fondsvermögen ist ein weiterer wichtiger Bestandteil. Es besteht aus den finanziellen Mitteln, die von den Anlegern in den ETF investiert werden. Das Fondsvermögen wird verwendet, um die Underlying-Wertpapiere zu kaufen und zu halten. Jeder Anleger, der in den ETF investiert, erhält ETF-Anteile, die den Anteil am Fondsvermögen repräsentieren.

Die Struktur des ETF ermöglicht es den Anlegern, einen Index oder Markt einfach und kostengünstig nachzubilden. Durch den Kauf der Underlying-Wertpapiere in den entsprechenden Proportionen kann der ETF die gleiche Rendite erzielen wie der nachzubildende Index. Die ETF-Anteile können bequem online gekauft werden und ermöglichen es den Anlegern, ein diversifiziertes Portfolio aufzubauen, indem sie in verschiedene Branchen oder Länder investieren.

Sektor des ETFs auswählen

Ein wichtiger Aspekt beim Kauf von ETFs ist die Auswahl des Sektors, in den man investieren möchte. ETFs bieten Anlegern eine breite Palette von Anlagemöglichkeiten in verschiedene Branchen und Länder. Je nach persönlichen Präferenzen und Anlagezielen kann man sich für einen spezifischen Sektor entscheiden, der den eigenen Bedürfnissen am besten entspricht. Dies ermöglicht Anlegern, gezielt in bestimmte Branchen zu investieren und von potenziellen Wachstumschancen zu profitieren. Beispielsweise kann man sich für einen Sektor wie Technologie, Gesundheitswesen, Finanzwesen oder Energie entscheiden, um von den Entwicklungen in diesen Bereichen zu profitieren. Es ist jedoch wichtig zu beachten, dass die Auswahl des Sektors eine gewisse Risikostreuung erfordert, um das Portfolio vor einer übermäßigen Konzentration in einer einzigen Branche zu schützen. Die Auswahl des Sektors kann durch sorgfältige Recherche und Analyse der aktuellen Markttrends unterstützt werden.

Währungs-ETFs

Währungs-ETFs sind spezielle Arten von ETFs (Exchange Traded Funds), die in Währungen investieren. Im Gegensatz zu traditionellen ETFs, die in Aktien oder Anleihen investieren, zielen Währungs-ETFs darauf ab, von Schwankungen in Wechselkursen zu profitieren. Sie bieten Anlegern die Möglichkeit, direkten Zugang zu den Devisenmärkten zu erhalten, ohne dass sie spezielle Kenntnisse oder Konten benötigen.

Währungs-ETFs funktionieren, indem sie in Währungen investieren und dann versuchen, von Änderungen ihrer relativen Werte zu profitieren. Diese Wertänderungen können auf verschiedene Faktoren wie wirtschaftliche Bedingungen, politische Ereignisse oder Zinssatzänderungen zurückzuführen sein. Im Gegensatz zu anderen Arten von ETFs, die in Wertpapiere investieren, bieten Währungs-ETFs Anlegern die Möglichkeit, direkt von Währungsschwankungen zu profitieren.

Es gibt verschiedene Arten von Währungs-ETFs, die auf verschiedene Währungen oder Währungspaare ausgerichtet sind. Beispiele hierfür sind Euro-Dollar-ETFs, Yen-ETFs oder auch ETFs, die auf den Schwellenländerwährungen basieren. Jede Art von Währungs-ETF hat ihre eigenen Merkmale und Anwendungsbereiche, so dass Anleger diejenigen auswählen können, die am besten zu ihren Anlagestrategien passen.

Warum sollten Anleger Währungs-ETFs in ihr Portfolio aufnehmen? Währungs-ETFs bieten die Möglichkeit, in Währungen zu investieren und von Wechselkursänderungen zu profitieren. Sie können als Absicherung gegen Wechselkursrisiken dienen oder als Teil einer Diversifikationsstrategie eingesetzt werden. Darüber hinaus bieten Währungs-ETFs Anlegern die Möglichkeit, ihre Portfolios zu erweitern und von den Chancen auf den Devisenmärkten zu profitieren.

Insgesamt sind Währungs-ETFs eine innovative Anlageoption, die Anlegern die Möglichkeit bietet, in Währungen zu investieren und von Wechselkursänderungen zu profitieren. Mit verschiedenen Arten von Währungs-ETFs können Anleger ihre Portfolios diversifizieren und ihre Anlagestrategien optimieren.

Sektor- und Industrie-ETFs

Sektor- und Industrie-ETFs sind spezielle Arten von ETFs, die Anlegern ermöglichen, in bestimmte Sektoren oder Industrien zu investieren. Diese ETFs halten in der Regel Aktien von Unternehmen, die in einem bestimmten Sektor oder einer bestimmten Branche tätig sind. Dadurch erhalten Anleger die Möglichkeit, gezielt in spezifische Sektoren oder Industrien zu investieren, anstatt ihr Geld breit über den gesamten Markt zu streuen.

Ein Beispiel für einen Sektor-ETF könnte ein Technologie-ETF sein, der Aktien von Unternehmen wie Apple, Microsoft und Google enthält. Auf der anderen Seite könnte ein Industrie-ETF Aktien von Unternehmen umfassen, die in der Luft- und Raumfahrtbranche tätig sind, wie Boeing und Airbus.

Warum sollten Anleger Sektor- und Industrie-ETFs in Betracht ziehen? Diese Art von ETFs ermöglicht es Anlegern, ihren Fokus auf Sektoren oder Industrien zu legen, von denen sie erwarten, dass sie in Zukunft gute Renditen erzielen. Wenn ein Anleger beispielsweise glaubt, dass die Technologiebranche stark wachsen wird, kann er in einen Technologie-ETF investieren, um von diesem Wachstum zu profitieren. Durch Investitionen in Sektor- und Industrie-ETFs können Anleger ihre Portfolios diversifizieren und Risiken besser steuern, indem sie ihr Engagement in einzelnen Sektoren oder Industrien anpassen.

Insgesamt bieten Sektor- und Industrie-ETFs Anlegern die Möglichkeit, gezielt in bestimmte Sektoren oder Industrien zu investieren, anstatt ihr Geld breit über den gesamten Markt zu streuen. Diese Art von ETFs kann eine effektive Methode sein, um Renditen zu erzielen und Portfolios zu diversifizieren.

Rohstoff-ETFs

Rohstoff-ETFs sind eine Anlageklasse, die Investoren die Möglichkeit bietet, in Rohstoffe zu investieren, ohne physische Waren zu besitzen. Diese Art von ETFs funktioniert ähnlich wie andere ETFs, indem sie eine breite Palette von Rohstoffen repräsentieren.

Es gibt verschiedene Arten von Rohstoff-ETFs, die verschiedene Rohstoffe abdecken, darunter Edelmetalle wie Gold und Silber, Energierohstoffe wie Öl und Gas, Agrarrohstoffe wie Weizen und Sojabohnen sowie Industriemetalle wie Kupfer und Aluminium.

Rohstoff-ETFs bieten verschiedene Anlagestrategien an. Einige ETFs können den Spotpreis des Rohstoffs direkt verfolgen, während andere auf Terminkontrakten basieren. Einige ETFs investieren in Rohstoffaktien, was bedeutet, dass sie in Unternehmen investieren, die in der Rohstoffindustrie tätig sind. Andere ETFs nutzen derivatbasierte Strategien, um die Wertentwicklung bestimmter Rohstoffindizes nachzubilden.

Beliebte Rohstoff-ETFs sind beispielsweise der SPDR Gold Shares ETF und der iShares S&P GSCI Commodity-Indexed Trust ETF.

Der Vorteil von Rohstoff-ETFs besteht darin, dass Anleger von der Wertentwicklung verschiedener Rohstoffe profitieren können, ohne physische Waren zu besitzen. Dies ermöglicht eine breitere Diversifizierung des Portfolios. Darüber hinaus können Rohstoff-ETFs als Inflationsschutz dienen.

Es gibt jedoch auch Nachteile bei der Investition in Rohstoff-ETFs. Zum einen können die Preise für Rohstoffe volatil sein, was zu erheblichen Gewinnen oder Verlusten führen kann. Zudem können die laufenden Kosten für Rohstoff-ETFs höher sein als bei anderen ETFs.

Insgesamt bieten Rohstoff-ETFs Anlegern die Möglichkeit, in verschiedene Rohstoffe zu investieren und von ihren Wertentwicklungen zu profitieren. Es ist jedoch wichtig, die spezifischen Merkmale und Risiken jeder einzelnen Anlagestrategie sorgfältig zu berücksichtigen.

Geografische ETFs

Geografische ETFs sind eine spezielle Art von ETFs, die die Entwicklung und Performance von Märkten in verschiedenen Ländern und Regionen abbilden. Sie bieten Anlegern die Möglichkeit, in Märkte auf der ganzen Welt zu investieren, ohne einzelne Aktien kaufen zu müssen.

Es gibt verschiedene Arten von geografischen ETFs. Manche ETFs decken breite geografische Regionen ab, wie zum Beispiel Nordamerika, Europa oder Asien. Andere ETFs konzentrieren sich auf bestimmte Länder oder sogar auf spezifische Branchen in diesen Ländern.

Die Verwendung von geografischen ETFs ermöglicht es Anlegern, ihr Portfolio zu diversifizieren und von der Entwicklung verschiedener Märkte zu profitieren. Durch die Investition in geografische ETFs können Anleger ihr Risiko streuen und ihr Portfolio vor möglichen Verlusten in einzelnen Ländern oder Regionen schützen.

Ein Vorteil von geografischen ETFs besteht darin, dass sie Anlegern Zugang zu Märkten in verschiedenen Ländern und Regionen bieten, ohne dass sie sich mit den unterschiedlichen rechtlichen und wirtschaftlichen Bedingungen in jedem Land auseinandersetzen müssen. Anleger können so von den Chancen und Potenzialen verschiedener Märkte profitieren, ohne gleichzeitig ein hohes Risiko einzugehen.

Geografische ETFs sind eine einfache und bequeme Möglichkeit für Anleger, in weltweite Märkte zu investieren und ihr Portfolio zu diversifizieren. Sie ermöglichen es Anlegern, von der Entwicklung verschiedenster Länder und Regionen zu profitieren, ohne dabei einzelne Aktien kaufen zu müssen. Durch die Nutzung von geografischen ETFs können Anleger ihr Portfolio aufbauen und gleichzeitig das Risiko streuen.

Gehebelte ETFs

Gehebelte ETFs, auch bekannt als Leveraged ETFs, sind eine spezielle Art von Exchange Traded Funds, die den Einsatz von Fremdkapital nutzen, um die Renditen für die Anleger zu multiplizieren. Diese Art von ETFs funktioniert im Wesentlichen auf der Grundlage von Derivaten und Hebelwirkung.

Der Hebel, der in gehebelten ETFs verwendet wird, kann die Gewinne oder Verluste für Anleger verstärken. Wenn der zugrunde liegende Index, in den der ETF investiert, eine positive Rendite erzielt, multipliziert der Hebel die Rendite und erhöht somit die Gewinne. Allerdings kann sich der Hebel auch gegen den Anleger richten und Verluste verstärken, wenn der Index negative Renditen erzielt.

Es gibt jedoch Risiken, die mit gehebelten ETFs verbunden sind. Der Einsatz von Fremdkapital erhöht das Risiko, da Verluste durch den Hebel verstärkt werden können. Das bedeutet, dass Anleger im Falle eines Rückgangs des zugrunde liegenden Index hohe Verluste erleiden können. Zudem können gehebelte ETFs, aufgrund der täglichen Neugewichtung des Portfolios, eine erhöhte Volatilität aufweisen.

Trotz der Risiken bieten gehebelte ETFs auch Vorteile. Sie ermöglichen es den Anlegern, mit einem vergleichsweise geringen Kapitaleinsatz an den Renditen des zugrunde liegenden Index zu partizipieren. Zudem bieten sie eine bequeme und kostengünstige Möglichkeit, gehebelte Positionen einzugehen, ohne selbst Kredite aufnehmen oder Derivate handeln zu müssen.

Einige populäre gehebelte ETFs sind der ProShares Ultra S&P 500 ETF, der den S&P 500 Index mit einem Hebel von 2x repliziert, und der Direxion Daily Financial Bull 3x ETF, der die täglichen Renditen des Financial Select Sector Index mit einem Hebel von 3x repliziert.

Es ist wichtig zu beachten, dass gehebelte ETFs für erfahrene und risikobereite Anleger geeignet sind, die die Risiken verstehen und bereit sind, diese einzugehen. Es wird empfohlen, sich vor einer Investition in gehebelte ETFs über die Funktionsweise, die Risiken und die Kosten dieser speziellen Anlageinstrumente zu informieren.

Vorteile von IG beim Kauf von ETFs

Die IG Group ist ein renommierter Anbieter, der Anlegern eine Vielzahl von Investitionsmöglichkeiten bietet. Beim Kauf von ETFs bei IG profitieren Anleger von zahlreichen Vorteilen. Die folgenden Abschnitte erläutern diese Vorteile im Detail.

- Breite Auswahl an ETFs: IG bietet eine große Auswahl an ETFs, die es Anlegern ermöglichen, ihr eigenes diversifiziertes Portfolio zusammenzustellen. Anleger haben die Möglichkeit, ETFs auf einzelne Aktien, bestimmte Branchen oder sogar globale Portfolios zu kaufen.

- Bequemer Online-Kauf: Der Kauf von ETFs bei IG ist einfach und bequem. Anleger können ihre Transaktionen online abwickeln und die aktuellen Kurse der ETFs einsehen. Der Kauf von ETFs kann entweder als einmaliger Kauf oder als Sparplan erfolgen.

- Geringe Kosten: IG bietet die Möglichkeit, ETFs ohne Ausgabeaufschlag zu kaufen. Zudem fallen keine laufenden Gebühren für den Besitz von ETFs bei IG an. Dies macht den Kauf von ETFs bei IG kostengünstig im Vergleich zu anderen Anbietern.

- Regelmäßiges Rebalancing: IG bietet Anlegern die Möglichkeit, ihr Portfolio regelmäßig neu auszugleichen. Dadurch wird sichergestellt, dass das Portfolio die gewünschte Allokation beibehält und die Renditechancen maximiert werden.

Der Kauf von ETFs bei IG bietet Anlegern eine flexible und kostengünstige Möglichkeit, in verschiedene Anlageklassen zu investieren und ein diversifiziertes Portfolio aufzubauen. Mit einer breiten Auswahl an ETFs und bequemen Online-Handelsmöglichkeiten ist IG eine beliebte Wahl für Anleger, die ihr Vermögen langfristig aufbauen möchten.

Gemanagte Fonds mit hoher Diversifizierung

Gemanagte Fonds bieten Anlegern eine breite Palette an Investmentmöglichkeiten und zeichnen sich durch eine hohe Diversifizierung aus. Diese Fonds investieren in eine Vielzahl von Anlageklassen, einschließlich Aktien, Anleihen, Rohstoffen und Immobilien, sowohl inländisch als auch international.

Ein Hauptvorteil von gemanagten Fonds besteht darin, dass sie zur Risikostreuung beitragen. Durch die Investition in eine breite Palette von Anlageklassen und Regionen wird das Risiko einzelner Anlagen minimiert. Wenn beispielsweise eine Anlageklasse unterdurchschnittliche Renditen erzielt, können andere Positionen in gemanagten Fonds möglicherweise die Verluste ausgleichen.

Das professionelle Management ist ein weiterer Vorteil von gemanagten Fonds. Erfahrene Fondsmanager überwachen kontinuierlich die Wertentwicklung des Fonds und passen das Portfolio aktiv an, um die besten Renditechancen zu nutzen. Dieses aktive Management kann dazu beitragen, risikoreichere Anlagen zu reduzieren und gleichzeitig Chancen in aufstrebenden Märkten zu nutzen.

Anleger können aus einer Vielzahl von gemanagten Fonds wählen, die in verschiedene Anlageklassen und Regionen investieren. Beispiele hierfür sind Fonds, die in Aktien, Anleihen, Schwellenländer oder globale Märkte investieren. Durch diese breite Diversifizierung können Investoren von globalen Wachstumschancen profitieren und gleichzeitig das Risiko effektiv streuen.

Insgesamt bieten gemanagte Fonds mit hoher Diversifizierung Anlegern die Möglichkeit, von professionellem Management, breiter Diversifizierung und aktiver Anpassung an den Markt zu profitieren. Dies macht sie zu einer attraktiven Option für Anleger, die ihre Risiken minimieren und gleichzeitig Renditen maximieren möchten.

Bequeme Online-Kaufoptionen für jede Art von Investor

Beim Kauf von ETFs über IG stehen Investoren eine Reihe bequemer Online-Kaufoptionen zur Verfügung. Egal, ob Sie ein erfahrener Investor sind oder gerade erst anfangen, in den Markt einzusteigen, IG bietet die richtige Lösung für Sie.

Für erfahrene Anleger bietet IG die Möglichkeit, ein individuelles und diversifiziertes Portfolio zusammenzustellen. Mit einer breiten Auswahl an gemanagten Fonds können Sie Ihr Portfolio nach Ihren eigenen Präferenzen aufbauen. Ob Sie in bestimmten Branchen oder Anlageklassen investieren möchten, IG bietet eine Vielzahl von Fonds, aus denen Sie wählen können.

Ein weiterer Vorteil des Kaufs von ETFs über IG ist die bequeme Online-Kaufplattform. Sie können ganz einfach von zu Hause aus auf die Plattform zugreifen und ETFs mit nur wenigen Klicks kaufen. Die Plattform bietet auch regelmäßige Aktualisierungen der Kurse, damit Sie immer die aktuellen Informationen haben.

Ein weiteres attraktives Merkmal von ETFs bei IG ist das regelmäßige Rebalancing. Das bedeutet, dass das Portfolio regelmäßig überprüft und angepasst wird, um sicherzustellen, dass es im Einklang mit Ihren Anlagezielen bleibt. Dies trägt dazu bei, dass Ihr Portfolio diversifiziert bleibt und Sie von den besten Renditechancen profitieren.

Insgesamt bieten die bequemen Online-Kaufoptionen bei IG Investoren die Möglichkeit, ein individuelles und diversifiziertes Portfolio aufzubauen, das regelmäßig aktualisiert und angepasst wird. Mit IG können Sie Ihre Anlagestrategie einfach und effizient umsetzen.

Hohe Liquidität und Aktienkurse auf dem neuesten Stand

Ein weiterer großer Vorteil beim Kauf von ETFs über IG ist die hohe Liquidität und die stets auf dem neuesten Stand befindlichen Aktienkurse. ETFs sind börsengehandelte Fonds, die an den globalen Finanzmärkten gehandelt werden. Dies ermöglicht es Ihnen, jederzeit Anteile an einem ETF zu kaufen oder zu verkaufen.

Die hohe Liquidität bedeutet, dass es immer eine ausreichende Menge an Käufern und Verkäufern gibt, was zu engen Spreads zwischen dem Kauf- und Verkaufspreis führt. Dies ist von Vorteil, da Sie Ihre ETFs jederzeit zu fairen Preisen handeln können, ohne dass Liquiditätsprobleme auftreten.

Darüber hinaus bietet IG stets die aktuellsten Aktienkurse an, sodass Sie jederzeit über den Wert Ihrer ETF-Investitionen informiert sind. Die Plattform aktualisiert die Kurse in Echtzeit, sodass Sie immer die genauesten Informationen haben, um fundierte Anlageentscheidungen zu treffen.

Dank der hohen Liquidität und den Aktienkursen auf dem neuesten Stand bietet IG eine äußerst effiziente und transparente Handelserfahrung für ETF-Investoren. Sie können sicher sein, dass Sie immer zu den besten verfügbaren Preisen handeln und über den aktuellen Wert Ihrer Investitionen informiert sind.

Nachteile von IG beim Kauf von ETFs

Es ist wichtig, die potenziellen Nachteile zu berücksichtigen, wenn es um den Kauf von ETFs bei IG geht, da diese Aspekte Ihre Anlageentscheidungen beeinflussen können. Hier sind drei Nachteile, die bei der Auswahl eines Anbieters für ETFs relevant sein können:

- Anbieter im Vergleich: IG ist nur einer von vielen Anbietern von ETFs auf dem Markt. Es ist wichtig zu beachten, dass sich die verschiedenen Anbieter in Bezug auf die Auswahl an verfügbaren ETFs, die Kostenstruktur und die angebotenen Dienstleistungen unterscheiden können. Es kann daher vorteilhaft sein, verschiedene Anbieter zu vergleichen, um denjenigen zu finden, der Ihren Bedürfnissen am besten entspricht. In der Regel bieten die meisten Aktien Broker auch den Handel mit ETFs an. Unsere Erfahrungen inklusive Kundenbewertungen zu vielen Brokern finden Sie in unserem großen Aktien Broker Vergleich.

- Anbieter unterschiedlich: Jeder Anbieter hat unterschiedliche Ansätze zur Auswahl und Konstruktion von ETFs. Einige Anbieter konzentrieren sich möglicherweise auf bestimmte Branchen oder Märkte, während andere ein breiteres globales Portfolio anbieten. Es ist wichtig, den Fokus des Anbieters zu berücksichtigen und sicherzustellen, dass er Ihren Anlagezielen entspricht.

- Anbieter im Überblick: Die Unterschiede in Bezug auf Gebühren und Kostenstrukturen sind ebenfalls ein wichtiger Aspekt. IG erhebt möglicherweise bestimmte Handelsgebühren oder Verwaltungskosten, die möglicherweise höher oder niedriger ausfallen können als bei anderen Anbietern. Es ist wichtig, die Kosten im Verhältnis zur erwarteten Rendite zu betrachten, um sicherzustellen, dass Ihre Investitionen langfristig rentabel sind.

Indem Sie diese Nachteile berücksichtigen und verschiedene Anbieter vergleichen, können Sie eine fundierte Entscheidung treffen, die zu Ihren individuellen Anlagezielen passt.

Fazit zum Kauf von ETFs über IG

Der Kauf von ETFs über IG bietet eine Vielzahl von Vorteilen. Einer der Hauptvorteile ist die bequeme Online-Kauffunktion, die es den Anlegern ermöglicht, ihre Investitionen einfach und schnell von zu Hause aus zu tätigen. Darüber hinaus bietet IG eine breite Auswahl an gemanagten Fonds, die es den Anlegern ermöglichen, ein individuelles und diversifiziertes Portfolio zusammenzustellen.

Ein weiterer Vorteil ist die hohe Liquidität der ETFs, da sie an den Börsen gehandelt werden können. Dies bedeutet, dass Anleger ihre ETFs jederzeit kaufen oder verkaufen können, um auf Marktchancen zu reagieren. Zusätzlich stellt IG aktuelle Aktienkurse zur Verfügung, sodass Anleger stets über die Entwicklung ihrer Investitionen informiert bleiben.

Es gibt jedoch auch einige Nachteile beim Kauf von ETFs über IG zu beachten. Zum einen können die laufenden Kosten der ETFs höher sein als die Gebühren für den Kauf von einzelnen Aktien. Zudem unterscheiden sich die Anbieter in Bezug auf die Auswahl und Konstruktion der ETFs, sodass Anleger sicherstellen sollten, dass sie denjenigen Anbieter auswählen, der ihren Anlagezielen am besten entspricht.

Insgesamt ist IG eine gute Option, um ETFs zu kaufen, da das Unternehmen eine breite Palette von gemanagten Fonds, bequeme Online-Kaufmöglichkeiten, hohe Liquidität und aktuelle Aktienkurse bietet. Es ist jedoch wichtig, die Kostenstruktur und die Unterschiede zwischen den Anbietern zu berücksichtigen, um die beste Entscheidung für die eigenen Anlageziele zu treffen.

FAQ - Häufige Fragen zum Kauf von ETFs über IG

Was sind ETFs und warum sind sie beliebt?

ETFs (Exchange Traded Funds) sind börsengehandelte Fonds, die die Wertentwicklung eines Indexes oder einer Branche abbilden. Sie bieten Anlegern Diversifikation, Flexibilität und niedrigere Kosten im Vergleich zu traditionellen Investmentfonds. Quelle

Wie kann ich ETFs bei IG handeln?

Bei IG können Sie ETFs über CFDs (Contracts for Difference) handeln. Dies ermöglicht es Ihnen, auf steigende oder fallende Kurse von ETFs zu spekulieren, ohne die zugrunde liegenden Vermögenswerte direkt zu besitzen. Sie benötigen lediglich ein Handelskonto bei IG, um mit dem ETF-Handel zu beginnen. Quelle

Welche Vorteile bietet der ETF-Handel bei IG?

IG bietet eine Vielzahl von Vorteilen beim ETF-Handel, darunter eine große Auswahl an handelbaren ETFs, professionelle Handelsplattformen, niedrige Margin-Anforderungen und den Zugang zu verschiedenen Märkten. Quelle

Gibt es ein Demokonto für den ETF-Handel bei IG?

Ja, IG bietet ein kostenloses Demokonto an, mit dem Sie den Handel mit ETFs risikofrei testen können. Das Demokonto simuliert reale Marktbedingungen und ist ideal, um sich mit der Handelsplattform vertraut zu machen und Handelsstrategien zu üben. Quelle

Welche Handelsplattformen stehen für den ETF-Handel bei IG zur Verfügung?

IG bietet verschiedene Handelsplattformen für den ETF-Handel an, darunter die webbasierte Plattform, MetaTrader 4 (MT4) und die mobile Trading-App. Diese Plattformen bieten eine Vielzahl von Tools und Funktionen für Trader aller Erfahrungsstufen. Quelle

IG Erfahrungen, Konto & Gebühren – Unsere Ratgeber

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.