Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Range Breakout Trading Strategie erfolgreich anwenden

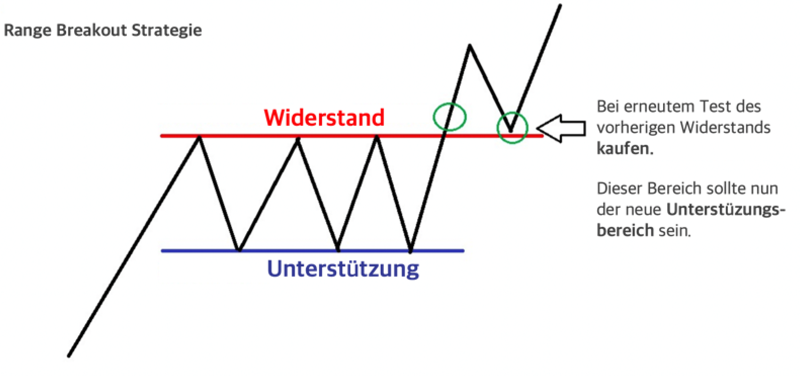

Die Range Break-out Trading Strategie ist eine beliebte Trading Strategie, um von starken Kursbewegungen zu profitieren. Bei dieser Strategie werden Aktien oder andere Finanzinstrumente gehandelt, wenn sie aus einer vordefinierten Handelsspanne ausbrechen.

Es ist also wichtig, dass die zu handelnde Aktie sich innerhalb einer definierten Handelsspanne konsolidiert und keine starken Ausbrüche verzeichnet. Bricht der Kurs aus dieser Range aus, geht man davon aus, dass sich der Trend in Richtung Ausbruchs fortsetzt und eine Position wird eröffnet.

Die Range Break-out Strategie bietet einige Vorteile. Zum einen ermöglicht sie es Tradern, von starken Kursbewegungen zu profitieren. Durch das Warten auf klare Breakout-Signale werden falsche Ausbrüche so gut es geht vermieden. Zudem ist diese Strategie universell in verschiedenen Märkten, wie beispielsweise Aktien oder Devisen anwendbar.

Inhalt:

- Die Breakout Strategie erklärt

- Arten von Kursausbrüchen

- Ist die Breakout Strategie für Anfänger geeignet?

- Risiken im Zusammenhang mit Ausbrüchen

- Praxisbeispiel für einen Range Breakout Trade

- Fazit zur Breakout Strategie

- FAQ - Häufige Fragen zur Breakout Strategie

Die Breakout Strategie erklärt

Die Breakout Strategie ist eine beliebte Handelsstrategie, die darauf abzielt, von starken Kursbewegungen zu profitieren. Sie basiert auf der Idee, dass der Markt, nachdem er sich in einer Handelsspanne konsolidiert hat, zu einem bestimmten Zeitpunkt ausbricht und ein neuer Trend beginnt. Diese Strategie kann auf verschiedenen Märkten wie Aktien oder Devisen angewendet werden und bietet Tradern die Möglichkeit, von volatilen Märkten zu profitieren.

Die Breakout Strategie erfordert, dass der Trader klare Breakout-Signale erkennt. Dies bedeutet, dass der Kurs die wichtige Unterstützung nach unten durchbricht oder über einen signifikanten Widerstand steigt.

Es gibt verschiedene Arten von Breakouts, die in der Breakout Strategie verwendet werden können, wie bärische Breakouts und bullische Breakouts. Die Wahl der Breakout-Art hängt von der aktuellen Marktsituation, der Zeitebene auf der gehandelt wird und dem Momentum ab.

Die Breakout Strategie bietet Tradern die Möglichkeit, hohe Renditen zu erzielen, birgt jedoch auch ein gewisses Risiko. Daher ist es wichtig, die Strategie mit einem angemessenen Risikomanagement zu kombinieren und das Risiko pro Trade zu begrenzen.

Vorteile des Breakout Trading

Durch das eröffnen einer Position nach einem klaren Breakout-Signal haben Trader die Möglichkeit, relativ frühzeitig auf den Trend zu setzen.

Ein weiterer Vorteil des Breakout-Tradings liegt darin, dass es auf verschiedenen Märkten angewendet werden kann. Egal ob Aktien, Devisen oder andere Finanzinstrumente, diese Strategie kann an zahlreichen Märkten eingesetzt werden.

Die Grundprinzipien des Breakout-Tradings sind relativ einfach zu verstehen und umzusetzen. Dies macht es sowohl für erfahrene als auch für unerfahrene Trader attraktiv.

Zudem bietet das Breakout-Trading die Möglichkeit, Trades mit einem klar definierten Risiko abzuschließen. Durch das Setzen von Stop-Loss-Orders und das Festlegen des maximalen Risikos pro Trade können Trader ihr Risiko relativ klar begrenzen und Verluste so minimieren.

Zusammenfassend lässt sich sagen, dass das Breakout-Trading eine attraktive Handelsstrategie ist.. Sie ist einfach zu erlernen und umzusetzen, ermöglicht den Handel an verschiedenen Märkten und bietet die Möglichkeit, das Risiko klar zu kontrollieren.

Arten von Kursausbrüchen

Kursausbrüche sind ein zentraler Bestandteil des Breakout-Tradings und können in verschiedenen Formen auftreten. Hier sind einige der häufigsten Arten von Kursausbrüchen:

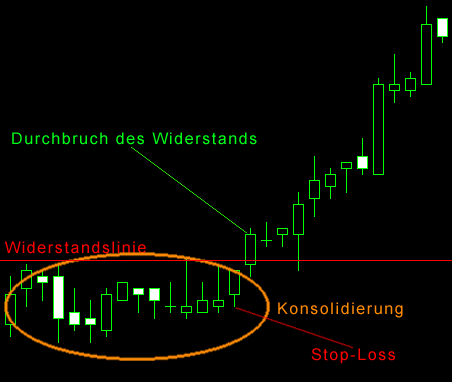

- Bullische Ausbrüche: Bei einem bullischen Ausbruch durchbricht der Kurs eines Vermögenswerts eine Widerstandszone nach oben. Dies deutet auf eine starke Nachfrage hin und wird oft als Signal für einen weiteren Anstieg des Kurses betrachtet. Trader können diese Ausbrüche nutzen, um Long-Positionen einzugehen und von einer potenziell positiven Kursbewegung zu profitieren.

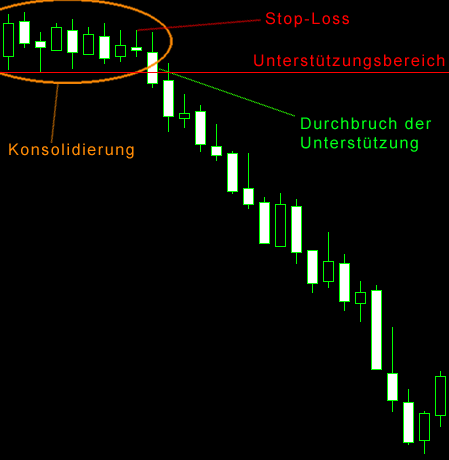

- Bärische Ausbrüche: Im Gegensatz zu bullischen Ausbrüchen zeigt ein bärischer Ausbruch an, dass der Kurs unter eine Unterstützungszone fällt. Dies kann darauf hinweisen, dass die Nachfrage nach dem Vermögenswert nachlässt und weitere Kursverluste wahrscheinlich sind. Trader können von solchen Ausbrüchen profitieren, indem sie Short-Positionen eingehen und von einer negativen Kursbewegung profitieren.

- Falsche Ausbrüche: Manchmal kann es vorkommen, dass ein Ausbruch zunächst echt erscheint, sich jedoch als falsch herausstellt. Dies bedeutet, dass der Kurs kurzzeitig über oder unter eine Widerstands- oder Unterstützungszone ausbricht, aber dann schnell wieder in die entgegengesetzte Richtung umkehrt.

- Volatilitätsausbrüche: Volatilitätsausbrüche treten auf, wenn der Kurs eines Vermögenswerts plötzlich große Schwankungen erfährt. Diese Art von Ausbruch kann auf wichtige Nachrichten oder Ereignisse zurückzuführen sein.

Indem Trader die verschiedenen Arten von Kursausbrüchen verstehen und lernen, sie zu identifizieren, können sie ihre Breakout Handelsstrategie optimieren.

Bullische und bärische Ausbrüche

Bullische und bärische Ausbrüche sind zwei wichtige Aspekte der Breakout-Strategie. Während bullische Ausbrüche auftreten, wenn der Kurs eines Vermögenswerts eine Widerstandszone nach oben durchbricht, signalisieren bärische Ausbrüche das Unterschreiten einer Unterstützungszone nach unten.

Bullische Ausbrüche treten typischerweise in steigenden Märkten auf. Sie zeigen an, dass die Nachfrage nach dem Vermögenswert stark ist und dass der Kurs weiter steigen könnte. Bullische Ausbrüche werden oft als Zeichen für die Stärke des Marktes interpretiert und können von Tradern genutzt werden, um Long-Positionen einzugehen und von einer potenziell positiven Kursbewegung zu profitieren.

Bärische Ausbrüche werden hingegen in fallenden Märkten beobachtet. Sie zeigen an, dass die Nachfrage nach dem Vermögenswert nachlässt und dass weitere Kursverluste wahrscheinlich sind. Bärische Ausbrüche werden als Indikator für die Schwäche des Marktes betrachtet und können von Tradern genutzt werden, um Short-Positionen einzugehen und von einer möglichen negativen Kursbewegung zu profitieren.

Insgesamt gesehen signalisieren bullische Ausbrüche nach oben gerichtete Stärke des Marktes, während bärische Ausbrüche nach unten gerichtete Marktschwäche anzeigen.

Reversal- und Fortsetzungsmuster

Reversal- und Fortsetzungsmuster sind zwei wichtige Konzepte in Bezug auf Breakout-Strategien. Reversal-Muster treten auf, wenn ein Markt seinen aktuellen Trend umkehrt und in die entgegengesetzte Richtung bewegt. Diese Muster können verwendet werden, um zu erkennen, wann ein bestehender Trend zu Ende geht und Potenzial für einen neuen Breakout in die gegenüberliegende Richtung besteht.

Bullish Engulfing Candle:

Bearish Engulfing Candle:

Beispiele für Reversal-Muster sind die Bildung von Umkehrkerzen wie der "Bullish Engulfing Candle" und der "Bearish Engulfing Candle". Bullish Engulfing Candles treten auf, wenn eine grüne Kerze die vorherige rote Kerze vollständig umhüllt, was auf eine Umkehr des aktuellen Trends hinweisen kann. Im Gegensatz dazu tritt eine Bearish Engulfing Candle auf, wenn eine rote Kerze die vorherige grüne Kerze vollständig umhüllt, und kann auf eine potenzielle Umkehr des Aufwärtstrends hinweisen.

Fortsetzungsmuster hingegen deuten darauf hin, dass ein bereits bestehender Trend fortgesetzt wird. Diese Muster können verwendet werden, um den Fortgang eines Breakouts vorherzusagen und Trades in die richtige Richtung zu platzieren. Beispiele für Fortsetzungsmuster sind Dreiecke, Flaggen und Keile, die auf dem Chart erscheinen und anzeigen, dass der bestehende Trend weitergehen könnte.

Das Verständnis und die richtige Anwendung von Reversal- und Fortsetzungsmustern sind entscheidend für den Erfolg einer Breakout-Strategie. Durch das Erkennen dieser Muster können Trader potenzielle Ein- und Ausstiegspunkte identifizieren und ihre Trades entsprechend planen. Es ist wichtig, diese Muster mit anderen technischen Indikatoren und Tools zu kombinieren, um genaue Vorhersagen zu treffen und das Risiko zu minimieren.

Reversal- und Fortsetzungsmuster bieten wertvolle Informationen darüber, wohin sich der Markt entwickeln könnte. Durch die Auseinandersetzung mit diesen Candlestick Mustern und ihrer Anwendung können Trader die Breakout-Strategien optimieren und so ihre Erfolgschancen erhöhen.

Ist die Breakout Strategie für Anfänger geeignet?

Die Breakout-Strategie kann sowohl für Anfänger als auch für erfahrene Trader geeignet sein. Es ist jedoch wichtig, zu verstehen, dass diese Strategie ein gewisses Maß an Erfahrung und Kenntnisse erfordert, um erfolgreich angewendet werden zu können.

Die Vorteile der Breakout-Strategie liegt in ihrer Einfachheit. Durch das Identifizieren und Handeln von Ausbrüchen können Trader von starken Kursbewegungen profitieren. Diese Strategie kann in verschiedenen Märkten angewendet werden und ermöglicht es, Chancen in volatilen Märkten zu nutzen.

Es gibt jedoch auch einige Nachteile, die zu berücksichtigen sind. Breakouts können manchmal falsch sein, was zu Verlusten führen kann. Es erfordert Geduld und Disziplin, um den richtigen Zeitpunkt für den Einstieg und Ausstieg zu finden. Unerfahrene Trader sollten daher kleine Positionen eingehen und ihre Strategie sorgfältig auswählen.

Für unerfahrene Trader, die die Breakout-Strategie ausprobieren möchten, wird empfohlen, zunächst mit einem virtuellen Guthaben auf einem Demokonto zu üben. Es ist wichtig, die Märkte zu beobachten und eine klare Strategie zu haben, um falsche Ausbrüche zu vermeiden. Zusätzlich ist es von Vorteil, sich mit technischen Analysetools vertraut zu machen und die Entwicklung von Kerzenmustern zu beobachten.

Zusammenfassend ist die Breakout-Strategie sowohl für Anfänger als auch für erfahrene Trader geeignet, erfordert jedoch eine gewisse Erfahrung und Kenntnisse. Unerfahrene Trader sollten mit Vorsicht vorgehen, kleine Positionen eingehen und ausreichend Übung und Beobachtung betreiben, um ihre Erfolgschancen zu maximieren.

Risiken im Zusammenhang mit Ausbrüchen

Die Nutzung der Breakout-Strategien birgt zwar Potenzial für schnelle Gewinne, ist jedoch nicht ohne Risiken. Trader sollten sich der möglichen Gefahren bewusst sein, um Verluste zu vermeiden. Im Folgenden werden einige Risiken im Zusammenhang mit Ausbrüchen genauer erläutert:

- Falsche Ausbrüche: Es besteht immer die Möglichkeit, dass ein Ausbruch aus einer Formation oder einem Trend falsch ist. Dies kann zu Fehlentscheidungen führen und Verluste verursachen. Daher ist es wichtig, falsche Ausbrüche zu identifizieren und zu vermeiden.

- Hohe Volatilität: Ausbrüche sind oft mit starken Kursschwankungen verbunden. Dies kann sowohl Chancen als auch Risiken darstellen. Trader müssen die Volatilität genau im Auge behalten und ihre Risikomanagementstrategien entsprechend anpassen.

- Verzögerungen bei der Ausführung: Bei schnellen Kursbewegungen können Verzögerungen beim Einstieg oder Ausstieg auftreten. Dies kann zu schlechteren Ausführungspreisen führen und die Gewinne beeinträchtigen. Eine schnelle Reaktion und die Nutzung effizienter Orderarten sind daher entscheidend.

- Emotionales Trading: Der Handel mit Ausbrüchen erfordert Disziplin und Geduld. Emotionales Trading kann zu impulsiven Entscheidungen führen und die Erfolgschancen beeinträchtigen. Trader sollten lernen, ihre Emotionen zu kontrollieren und ihre Strategie strikt zu befolgen.

Es ist wichtig, diese Risiken zu berücksichtigen und eine solide Risikomanagementstrategie anzuwenden, um die Chancen und Risiken im Zusammenhang mit Ausbrüchen zu balancieren. Erfahrene Trader verstehen, dass der Handel mit Ausbrüchen sorgfältige Analyse, Geduld und eine klare Strategie erfordert, um langfristig erfolgreich zu sein.

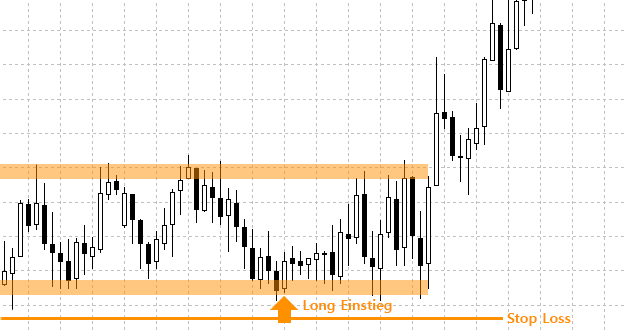

Praxisbeispiel für einen Range Breakout Trade

Ein Praxisbeispiel für einen Range Breakout Trade könnte folgendermaßen aussehen: Nehmen wir an, ein bestimmtes Aktieninstrument handelt seit einiger Zeit in einer engen Preisspanne zwischen dem Widerstand bei 50 Euro und der Unterstützung bei 45 Euro. Der Trader beobachtet den Markt und erwartet eine mögliche Ausbruchsbewegung, wenn der Aktienkurs entweder über den Widerstand bei 50 Euro steigt oder unter die Unterstützung bei 45 Euro fällt.

Sobald der Ausbruch erfolgt, könnte der Trader eine entsprechende Position eingehen, beispielsweise eine Kauforder platzieren, wenn der Kurs über 50 Euro steigt. Um Verluste zu begrenzen, könnte der Trader einen Stop-Loss-Auftrag etwas unterhalb des Ausbruchspunkts setzen. Ausbrüche werden oft von einer erhöhten Handelsaktivität begleitet, was als Bestätigung dienen kann.

Wann wird eine Position eingenommen?

Eine Position wird bei der Breakout-Strategie eingenommen, wenn ein Kursausbruch aus einer vordefinierten Handelsspanne oder Range erfolgt. Dies geschieht, wenn der Preis entweder über einen Widerstand oder unter eine Unterstützung bricht. Ein Trader beobachtet den Markt und wartet auf den Moment, wenn der Kurs die festgelegte Grenze überschreitet oder unterschreitet. Sobald dies geschieht, eröffnet der Trader eine entsprechende Position.

Um dies genauer zu verdeutlichen, nehmen wir das vorherige Beispiel: Der Aktienkurs handelt in einer engen Spanne zwischen 50 Euro als Widerstand und 45 Euro als Unterstützung. Wenn der Kurs über 50 Euro steigt oder unter 45 Euro fällt, wird eine Position eröffnet. Wenn der Kurs über den Widerstand von 50 Euro steigt, könnte der Trader eine Kaufposition eingehen. Um Verluste zu begrenzen, kann ein Stop-Loss-Auftrag etwas unterhalb des Ausbruchsniveaus gesetzt werden.

Wann wird die Position geschlossen?

Eine Position bei der Breakout-Strategie wird in der Regel geschlossen, wenn sich der Kurs entgegengesetzt zur erwarteten Richtung bewegt. Das bedeutet, wenn ein Breakout nach oben erwartet wird und der Kurs stattdessen nach unten abfällt, sollte die Position geschlossen werden. Um den richtigen Ausstiegszeitpunkt zu bestimmen, gibt es verschiedene Faktoren, die Trader beachten sollten.

Zunächst sollten Trader die verschiedenen Szenarien berücksichtigen, die auftreten können. Wenn ein Breakout stattfindet und der Preis schnell in die gewünschte Richtung steigt, können Gewinne mitgenommen werden, indem die Position geschlossen wird. Wenn sich der Kurs jedoch seitwärts bewegt oder wieder in die entgegengesetzte Richtung dreht, kann es sinnvoll sein, die Position aufzugeben und den Verlust zu begrenzen.

Außerdem spielen Indikatoren eine wichtige Rolle bei der Entscheidung, wann die Position geschlossen werden sollte. Beispielsweise können technische Indikatoren wie der Relative Strength Index (RSI) oder der Moving Average Convergence Divergence (MACD) genutzt werden, um mögliche Umkehrungen oder Überkauft- bzw. überverkaufte Situationen zu identifizieren.

Fazit zur Breakout Strategie

Die Breakout-Strategie ist eine beliebte Methode im Trading, um von starken Kursbewegungen zu profitieren. Durch das Erkennen und Ausnutzen von Ausbrüchen im Markt können Trader potenziell hohe Gewinne erzielen.

Die Strategie basiert auf der Annahme, dass ein Ausbruch aus einer vorherigen Handelsrange auf eine klare Richtungsänderung hinweist. Trader können entweder auf bullische oder bärische Breakouts setzen, je nachdem, ob sie erwarten, dass der Kurs steigen oder fallen wird.

Die Anwendung der Breakout-Strategie erfordert eine genaue Analyse von Charts und Indikatoren, um potenzielle Ausbruchspunkte zu identifizieren. Trader müssen auch den richtigen Zeitpunkt für den Einstieg finden, um falsche Ausbrüche zu vermeiden.

Die Vorteile der Breakout-Strategie liegen in ihrer Einfachheit und dem Potenzial für hohe Renditen. Wenn ein echter Ausbruch stattfindet, können Trader davon profitieren. Allerdings gibt es auch potenzielle Risiken, wie falsche Ausbrüche oder das Risiko eines Verlustes, wenn der Kurs wieder in die entgegengesetzte Richtung dreht.

Insgesamt ist die Breakout-Strategie eine interessante Möglichkeit für Trader, von starken Kursbewegungen zu profitieren. Durch eine gründliche Analyse und das Verständnis der potenziellen Risiken kann die Strategie effektiv angewendet werden.

FAQ - Häufige Fragen zur Breakout Strategie

Was ist eine Breakout-Strategie und wie funktioniert sie?

Die Breakout-Strategie basiert darauf, Ausbrüche im Markt zu erkennen und von starken Kursbewegungen zu profitieren. Sie nutzt die Annahme, dass ein Ausbruch aus einer vorherigen Handelsrange auf eine klare Richtungsänderung hinweist. Trader setzen entweder auf bullische oder bärische Breakouts, abhängig davon, ob sie erwarten, dass der Kurs steigt oder fällt.

Wie kann ich Ausbruchspunkte identifizieren?

Um potenzielle Ausbruchspunkte zu identifizieren, müssen Trader Charts und Indikatoren genau analysieren. Das Erkennen von Mustern und Trendlinien kann helfen, potenzielle Breakouts zu erkennen. Es ist ebenso wichtig, den richtigen Zeitpunkt für den Einstieg zu finden, um falsche Ausbrüche zu vermeiden.

Welche Risiken gibt es bei der Breakout-Strategie?

Bei der Breakout-Strategie gibt es potenzielle Risiken wie falsche Ausbrüche, bei denen der Kurs kurzzeitig ausbricht, aber dann wieder in die entgegengesetzte Richtung dreht. Es besteht auch das Risiko eines Verlustes, wenn der Kurs nicht wie erwartet ausbricht. Daher ist eine genaue Analyse und Vorsicht geboten.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.