Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Hebelprodukte: Wie handelt man Aktien mit Hebel ?

Der Hebel Handel von Aktien ermöglicht es Anlegern, größere Gewinne aus ihren Investitionen zu erzielen, indem sie gehebelte Produkte nutzen. Hebelprodukte ermöglichen es den Anlegern, mit einem bestimmten Kapitaleinsatz eine größere Menge an Aktien zu kaufen oder zu verkaufen.

Im Gegensatz zum herkömmlichen Aktienhandel, bei dem Anleger den vollen Wert der Aktie investieren müssen, erlauben Hebelprodukte den Handel mit einem Bruchteil des Kapitals. Dadurch können Anleger hohe Gewinne erzielen, selbst wenn sich die Aktienkurse nur geringfügig ändern.

Es gibt verschiedene Arten von Hebelprodukten, darunter Contracts for Difference (CFDs) und Optionen. CFDs bieten Anlegern die Möglichkeit, auf steigende oder fallende Kurse zu setzen, ohne die zugrunde liegenden Aktien tatsächlich zu besitzen. Optionen hingegen ermöglichen es Anlegern, das Recht zu erwerben, eine Aktie zu einem festgelegten Preis zu kaufen oder zu verkaufen.

Der Handel mit gehebelten Aktien birgt jedoch auch ein hohes Risiko. Da Anleger mit einem höheren Kapitaleinsatz handeln, können auch die Verluste entsprechend höher sein. Es ist wichtig, dass Anleger sich über die Risiken bewusst sind und eine gründliche technische Analyse durchführen, bevor sie in den Handel mit gehebelten Aktien einsteigen.

Insgesamt bietet der Handel mit gehebelten Aktien die Möglichkeit, mit geringem Kapitaleinsatz potenziell hohe Gewinne zu erzielen. Es ist jedoch wichtig, die Risiken zu verstehen und eine fundierte Handelsstrategie zu entwickeln.

Inhalt:

- Vorteile und Nachteile des Handels mit gehebelten Aktien

- Leveraged Stocks verstehen

- Risikomanagement beim Handel mit Leverage

- Vorschriften und Beschränkungen für Aktien mit Hebel Handeln

- Welche Hebelprodukte können Sie handeln?

- Fazit zum Handel von Aktien mit Hebel

- FAQ - Häufige Fragen zum Handel von Aktien mit Hebel

Vorteile und Nachteile des Handels mit gehebelten Aktien

Der Handel mit gehebelten Aktien bietet sowohl Vor- als auch Nachteile. Einer der größten Vorteile ist die Möglichkeit, hohe Gewinne zu erzielen. Da Anleger nur einen Bruchteil des Kapitals einsetzen müssen, können selbst kleine Kursbewegungen zu großen Gewinnen führen. Dies ermöglicht es Anlegern, ihr eingesetztes Kapital effizienter zu nutzen und potenzielle Gewinne zu maximieren.

Allerdings geht der Handel mit gehebelten Aktien auch mit einem höheren Risiko einher. Aufgrund des eingesetzten Hebelprodukts können Verluste ebenfalls deutlich größer ausfallen. Ein falscher Handelszug kann zu erheblichen Verlusten führen, die das eingesetzte Kapital übersteigen können. Es ist daher wichtig, dass Anleger das hohe Risiko des Handels mit Hebelprodukten verstehen und bereit sind, mögliche Verluste zu tragen.

Darüber hinaus ist es wichtig zu beachten, dass der Handel mit gehebelten Aktien auch mit zusätzlichen Kosten verbunden sein kann. Zum Beispiel können Gebühren für den Handel mit Hebelprodukten anfallen oder es können Finanzierungskosten entstehen, wenn die Position über einen längeren Zeitraum gehalten wird.

Insgesamt bietet der Handel mit gehebelten Aktien die Möglichkeit, hohe Gewinne zu erzielen, geht aber auch mit einem höheren Risiko von Verlusten einher. Es ist wichtig, dass Anleger ihre Risikotoleranz und ihre Handelsstrategie berücksichtigen, bevor sie in den Handel mit gehebelten Aktien einsteigen.

Leveraged Stocks verstehen

Der Handel mit Hebel auf Aktien bietet die Möglichkeit, hohe Gewinne zu erzielen, birgt jedoch auch ein höheres Risiko. Es ist wichtig zu verstehen, wie gehebelte Aktien funktionieren, um die potenziellen Risiken und Chancen richtig einzuschätzen. In diesem Artikel werden wir uns mit den Grundlagen des Handels mit gehebelten Aktien befassen und die wichtigsten Aspekte erklären, die Anleger beachten sollten.

1. Was sind gehebelte Aktien?

Gehebelte Aktien ermöglichen es Anlegern, Positionen einzunehmen, die größer sind als ihr tatsächliches Kapital. Ein Hebelprodukt, wie ein CFD (Contract for Difference), ermöglicht es Anlegern, nur einen Bruchteil des Gesamtwerts einer Aktie zu investieren und dennoch von den Preisbewegungen der Aktie zu profitieren. Dies ermöglicht potenziell höhere Gewinne, als es beim direkten Kauf der Aktie möglich wäre.

2. Das Risiko des Handels mit Hebelprodukten

Das Handeln mit gehebelten Aktien birgt ein hohes Risiko. Aufgrund des eingesetzten Hebels können Verluste größer ausfallen als das investierte Kapital. Ein falscher Handelszug kann zu erheblichen Verlusten führen. Es ist daher wichtig, das hohe Risiko des Handels mit Hebelprodukten zu verstehen und bereit zu sein, mögliche Verluste zu tragen.

3. Kosten und Gebühren

Beim Handel mit gehebelten Aktien können zusätzliche Kosten anfallen. Zum Beispiel können Gebühren für den Handel mit Hebelprodukten anfallen oder es können Finanzierungskosten entstehen, wenn die Position über einen längeren Zeitraum gehalten wird. Anleger sollten sich über diese Kosten im Klaren sein und sie in ihre Handelsentscheidungen einbeziehen.

Abschließend ist es wichtig, dass Anleger die Funktionsweise und Risiken des Handels mit gehebelten Aktien vollständig verstehen, bevor sie sich darauf einlassen. Eine fundierte Entscheidung und ein verantwortungsbewusster Umgang mit dem Risiko sind entscheidend, um das Potenzial für hohe Gewinne zu nutzen und gleichzeitig Verluste zu minimieren.

Definition von Hebel & Leverage

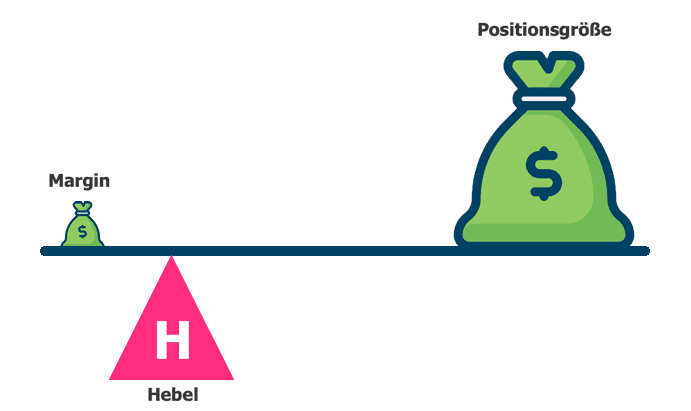

Der Hebel oder das Leverage im Aktienhandel bezieht sich auf die Möglichkeit, mit einem kleineren Einsatzkapital größere Positionen einzugehen. Es ermöglicht Anlegern, den Wert ihrer Positionen über den tatsächlichen Wert ihres Kapitals zu steigern.

Der Hebel beeinflusst den Gewinn und Verlust im Verhältnis zum eingesetzten Kapital. Bei gehebelten Aktien kann der Gewinn im Vergleich zum direkten Kauf der Aktie vervielfacht werden. Ein kleiner Anstieg des Aktienkurses kann zu erheblichen Gewinnen führen. Andererseits kann der Hebel auch zu einem höheren Verlust führen, wenn sich der Markt gegen den Investor entwickelt. Das eingesetzte Kapital wird in diesem Fall übermäßig belastet.

Beim Handel mit gehebelten Aktien gibt es Vor- und Nachteile. Zu den Vorteilen gehört die Möglichkeit, hohe Gewinne zu erzielen, da nur ein Bruchteil des tatsächlichen Kapitals eingesetzt wird. Es eröffnet auch die Möglichkeit, auf fallende Kurse zu setzen und von fallenden Märkten zu profitieren. Auf der anderen Seite besteht ein höheres Risiko für hohe Verluste, da der Hebel den Verlust vergrößert.

Beim Handel mit gehebelten Aktien sollten Anleger die möglichen Verluste und das hohe Risiko berücksichtigen. Sie sollten auch die Kosten und Gebühren im Auge behalten, die mit dem Handel mit Hebelprodukten verbunden sind. Eine gründliche Kenntnis der Märkte, die technische Analyse und ein fundiertes Verständnis der Handelsstrategien sind unerlässlich, um erfolgreich mit gehebelten Aktien zu handeln.

Wie Hebelwirkung im Aktienhandel funktioniert

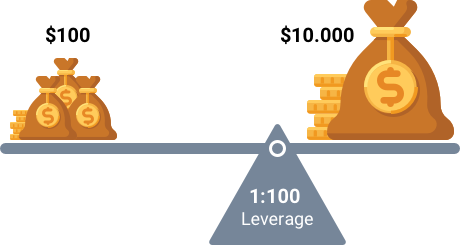

Die Hebelwirkung im Aktienhandel ermöglicht es Anlegern, mit einem höheren Kapitaleinsatz zu handeln und potenziell höhere Gewinne zu erzielen. Durch den Einsatz von Hebelprodukten können Anleger eine größere Menge an Aktien handeln, als mit ihrem verfügbaren Kapital möglich wäre. Dies geschieht, indem sie nur einen Bruchteil des tatsächlichen Wertes der Aktien als Sicherheit hinterlegen.

Der Hebel multipliziert die Gewinne (und auch die Verluste) im Verhältnis zum eingesetzten Kapital. Das bedeutet, dass schon kleine Veränderungen im Aktienkurs zu erheblichen Gewinnen führen können. Wenn beispielsweise der Aktienkurs um 1% steigt und der Hebel 1:10 beträgt, kann der Anleger einen Gewinn von 10% erzielen. Diese Hebelwirkung bietet die Möglichkeit, mit einem geringen Kapitaleinsatz hohe Gewinne zu erzielen.

Allerdings birgt der Handel mit gehebelten Aktien auch ein hohes Risiko. Wenn sich der Markt gegen den Investor entwickelt, kann der Hebel zu höheren Verlusten führen. Der eingesetzte Kapitalbetrag wird in diesem Fall übermäßig belastet.

Es gibt verschiedene Arten von Hebelprodukten, die beim Handel mit Aktien eingesetzt werden können, wie beispielsweise CFDs (Contracts for Difference) oder Optionen. Diese ermöglichen es den Anlegern, von der Entwicklung auf steigende Kurse, als auch fallende Kursen zu profitieren und ihre Investitionsstrategie anzupassen.

Der Handel mit gehebelten Aktien ist daher besonders für erfahrene Anleger geeignet, die das hohe Risiko verstehen und mit den möglichen Verlusten umgehen können. Es ist wichtig, sich vor dem Handel ausreichend über die Funktionsweise der Hebelprodukte zu informieren und die Risiken abzuwägen, um fundierte Entscheidungen zu treffen.

So unterscheiden sich Hebel Aktien von normalen Aktien

Hebelaktien unterscheiden sich in mehreren Aspekten vom Handel mit normalen Aktien. Während bei normalen Aktien der Anleger den tatsächlichen Basiswert besitzt und von dessen Kursbewegungen profitiert, handelt es sich bei Hebelaktien um sogenannte CFDs (Contracts for Difference) oder andere Hebelprodukte.

Ein großer Unterschied besteht darin, dass Hebelaktien sowohl "long" als auch "short" gehandelt werden können. Das bedeutet, dass Anleger sowohl von steigenden als auch von fallenden Kursen profitieren können. Beim Handel mit normalen Aktien ist hingegen nur ein Gewinn möglich, wenn der Kurs steigt.

Beim Handel mit Hebelaktien besitzt der Trader den Basiswert nicht physisch, sondern schließt einen Vertrag mit einem CFD Broker ab. Diese Art des Handels ermöglicht es Anlegern, mit einem geringeren Kapitaleinsatz als beim direkten Kauf von Aktien zu handeln. Beim Hebelhandel wird eine so genannte Margin, also eine Sicherheitsleistung, hinterlegt. Dadurch kann der Trader mit einem höheren Betrag handeln, als er tatsächlich als Kapital einsetzt.

Der Hebel ist das wesentliche Merkmal des Handels mit Hebelaktien. Er multipliziert die Gewinne und Verluste im Verhältnis zur Margin. Das bedeutet, dass auch kleine Veränderungen im Aktienkurs zu erheblichen Gewinnen oder Verlusten führen können.

Insgesamt bieten Hebelaktien eine flexiblere und kapitaleffizientere Möglichkeit, am Aktienmarkt zu partizipieren. Dennoch sollten Anleger das hohe Risiko und die volatilen Marktbedingungen berücksichtigen und gegebenenfalls eine umfassende Schulung in Betracht ziehen.

Arten von Hebelprodukten

Es gibt verschiedene Arten von Hebelprodukten, die im Handel mit Aktien eingesetzt werden können. Eine häufige Art von Hebelprodukten sind Optionsscheine. Diese ermöglichen es Anlegern, zum vereinbarten Preis Aktien zu kaufen oder zu verkaufen. Optionsscheine haben ein Verfallsdatum und können während ihrer Laufzeit gehandelt werden. Sie bieten die Möglichkeit, mit einem minimalen Kapitaleinsatz hohe Gewinne zu erzielen, bergen jedoch auch ein hohes Risiko.

Ein weiteres beliebtes Hebelprodukt sind Contracts for Difference (CFDs). Bei CFDs handelt es sich um Derivate, die den Preis des Basiswerts nachbilden. Anleger können mit einem vergleichsweise kleinen Einsatz hohe Gewinne erzielen, da der Hebel den Gewinn oder Verlust multipliziert. CFDs ermöglichen es Anlegern, sowohl von steigenden als auch von fallenden Kursen zu profitieren. Das Risiko bei CFDs ist jedoch ebenfalls hoch, da Verluste den Einsatz übersteigen können.

Eine weitere Art von Hebelprodukten sind Knock-Out-Zertifikate. Diese bieten die Möglichkeit, mit einem begrenzten Kapitaleinsatz überproportional an der Wertentwicklung des Basiswerts teilzuhaben. Knock-Out-Zertifikate haben eine Knock-Out-Schwelle, bei deren Erreichen das Zertifikat wertlos verfällt. Dies kann zu erheblichen Verlusten führen.

Es ist wichtig, die Dynamik des Hebels zu verstehen, da der Hebel sich je nach Kurs des Basiswerts ändert. In Phasen steigender Kurse kann der Hebel die Gewinnchancen erhöhen, während er in Phasen fallender Kurse das Verlustrisiko erhöhen kann.

Die gängigsten Hebelprodukte sind Optionsscheine, CFDs und Knock-Out-Zertifikate. Jedes dieser Produkte hat seine eigenen Merkmale und birgt sowohl Chancen als auch Risiken für Anleger. Es ist wichtig, sich vor dem Handel mit Hebelprodukten über die Möglichkeiten und Risiken zu informieren und sich bewusst zu sein, dass der Handel mit Hebelprodukten mit einem hohen Verlustrisiko verbunden ist.

Wie man Leverage im Aktienhandel einsetzt

Um Leverage im Aktienhandel einzusetzen, ist es wichtig zu verstehen, wie der Hebel funktioniert und welche Vor- und Nachteile er bietet. Beim Einsatz von Leverage wird ein vergleichsweise kleiner Kapitaleinsatz genutzt, um potenziell höhere Gewinne zu erzielen. Dies geschieht durch die Multiplikation des Gewinns oder Verlusts mithilfe eines Hebels.

Es gibt verschiedene Arten von Hebelprodukten, die im Aktienhandel eingesetzt werden können. Beispiele hierfür sind Contracts for Difference (CFDs) und Knock-Out-Zertifikate. Beim Handel mit CFDs haben Anleger die Möglichkeit, sowohl von steigenden als auch von fallenden Kursen zu profitieren. Knock-Out-Zertifikate dagegen ermöglichen es, mit einem begrenzten Kapitaleinsatz überproportional an der Wertentwicklung des Basiswerts teilzuhaben.

Um Leverage im Aktienhandel erfolgreich einzusetzen, ist eine Strategie wichtig. Hierbei können technische Analysen und das Erkennen von Trends hilfreich sein. Zudem ist ein effektives Risikomanagement essentiell, um Verluste zu begrenzen. Es ist wichtig, sich über die Risiken bewusst zu sein und den Einsatz von Leverage sorgfältig zu planen.

Bevor man Leverage im Aktienhandel einsetzt, sollte man Faktoren wie den eigenen Erfahrungsstand, das Risiko-Rendite-Profil und die Marktbedingungen berücksichtigen. Eine sorgfältige Abwägung der potenziellen Vorteile und Nachteile ist unerlässlich, um erfolgreich mit Leverage im Aktienhandel zu handeln.

Verschiedene Strategien für den Handel mit Leverage

Es gibt verschiedene Strategien, die beim Handel mit Hebeln im Aktienhandel eingesetzt werden können. Ein Ansatz ist die Trendfolge, bei der Anleger auf steigende oder fallende Trends setzen. Hierbei wird versucht, von der anhaltenden Richtung einer Aktie oder des Gesamtmarktes zu profitieren. Bei dieser Strategie werden beispielsweise technische Indikatoren wie gleitende Durchschnitte, Trendlinien oder Momentum-Indikatoren genutzt, um den aktuellen Trend zu erkennen und entsprechende Positionen einzugehen.

Eine weitere Strategie ist der Kontrahandel, bei dem Anleger gegen den vorherrschenden Trend handeln. Dies kann sowohl bei steigenden als auch bei fallenden Kursen erfolgen, indem man auf eine Umkehr des Trends spekuliert. Hierbei sollten jedoch strenge Risikomanagement-Regeln beachtet werden, da diese Strategie mit höheren Risiken verbunden ist.

Die technische Analyse ist eine weitere strategische Herangehensweise im Handel mit hohem Hebel. Hierbei werden historische Kursdaten, Chartmuster und technische Indikatoren analysiert, um potenzielle Ein- und Ausstiegspunkte zu identifizieren. Diese Analyse kann dabei helfen, den richtigen Zeitpunkt für den Kauf oder Verkauf von Aktien mit Hebel zu bestimmen.

Es ist wichtig zu beachten, dass der Handel mit Hebeln auch mit erheblichen Risiken verbunden ist. Durch den Hebel können sowohl Gewinne als auch Verluste deutlich höher ausfallen. Daher ist ein effektives Risikomanagement und eine sorgfältige Planung des Kapitaleinsatzes von großer Bedeutung. Anleger sollten sich über die Risiken bewusst sein und nur das Kapital einsetzen, dessen Verlust sie verkraften können.

Risikomanagement beim Handel mit Leverage

Ein effektives Risikomanagement ist beim Handel mit Leverage von entscheidender Bedeutung, da der Einsatz von Hebelprodukten mit erhöhten Risiken einhergeht. Das Setzen enger Stop-Loss-Orders und das Festlegen eines maximalen Verlustbetrags können dazu beitragen, potenzielle Verluste zu begrenzen. Es ist auch wichtig, nur einen kleinen Teil des Gesamtkapitals in den Handel mit Hebelprodukten zu investieren, um das Risiko einer großen finanziellen Belastung zu minimieren. Darüber hinaus sollten Anleger, die mit Leverage handeln, ihre Positionen regelmäßig überwachen und bei Bedarf Anpassungen vornehmen. Es ist ratsam, sich über die Funktionsweise von Hebelprodukten und die zugrunde liegenden Risiken zu informieren, um fundierte Handelsentscheidungen zu treffen. Durch eine umsichtige Vorgehensweise und ein klares Risikomanagement können Anleger das Potenzial für hohe Gewinne nutzen, während sie gleichzeitig mögliche Verluste kontrollieren.

Faktoren, die vor dem Einsatz von Leverage bei Aktien zu beachten sind

Bevor Anleger den Einsatz von Leverage beim Handel mit Aktien in Betracht ziehen, gibt es mehrere wichtige Faktoren zu beachten. Die Hebelwirkung kann hohe Gewinne ermöglichen, aber auch große Verluste mit sich bringen.

Zunächst einmal ist es wichtig zu verstehen, wie die Hebelwirkung funktioniert. Beim Handel mit gehebelten Aktien können Anleger mehr Aktien kaufen, als sie tatsächlich mit ihrem eigenen Kapital bezahlen können. Der Aktien Broker stellt das zusätzliche Kapital zur Verfügung, um größere Positionen zu eröffnen. Dies ermöglicht potenziell höhere Gewinne, da auch kleine Kursbewegungen in Prozentpunkten zu größeren Gewinnen führen können.

Allerdings ist die Hebelwirkung auch mit hohen Risiken verbunden. Wenn der Markt sich gegen die erwartete Richtung bewegt, können Verluste schnell ansteigen. Es ist wichtig, dass Anleger vor dem Einsatz von Leverage ihre Risikotoleranz sorgfältig einschätzen und sich bewusst sein sollten, dass sie ihr eingesetztes Kapital verlieren könnten.

Weitere Faktoren, die berücksichtigt werden sollten, sind die Handelskosten, die Finanzierungszinsen und die Volatilität des ausgewählten Aktienmarkts. Anleger sollten außerdem ihre Kenntnisse über technische und fundamentale Analysen sowie ihre Fähigkeit zur Risikomanagement einschätzen.

Die Hebelwirkung wird oft als spekulatives Anlageinstrument angesehen, da sie höhere Gewinnchancen bietet, aber auch mit einem höheren Verlustrisiko verbunden ist. Es ist wichtig, dass Anleger sich vor dem Einsatz von Leverage gründlich informieren und ihre Handelsstrategie sorgfältig planen.

Insgesamt kann der Einsatz von Leverage beim Handel mit Aktien hohe Renditen ermöglichen, erfordert aber auch ein hohes Maß an Risikobereitschaft und Erfahrung. Anleger sollten daher sorgfältig darüber nachdenken, ob die Hebelwirkung auf Aktiengeschäfte für sie geeignet ist.

Risikoberechnung beim Handel mit Leverage

Die Risikoberechnung beim Handel mit Leverage ist ein wesentlicher Bestandteil des Risikomanagements beim Trading und ist entscheidend für den erfolgreichen Handel mit gehebelten Aktien. Beim Handel mit Leverage wird das eingesetzte Kapital multipliziert, um größere Positionen einzunehmen. Dies bringt potenziell höhere Gewinne, aber auch erhöhte Risiken mit sich.

Um das Risiko beim Handel mit gehebelten Aktien zu bewerten, müssen verschiedene Faktoren berücksichtigt werden. Dazu gehören die Volatilität des ausgewählten Aktienmarkts, die Liquidität der gehandelten Aktien, die Handelskosten und die Finanzierungszinsen. Je volatiler der Markt und je liquider die Aktien sind, desto höher ist das Risiko.

Es gibt verschiedene Methoden oder Modelle zur Berechnung des Risikos. Eine der bekanntesten Methoden ist die Value-at-Risk (VaR) Methode, bei der das maximale Verlustrisiko für eine bestimmte Zeitspanne und ein bestimmtes Konfidenzniveau berechnet wird. Eine andere Methode ist die Monte Carlo-Simulation, bei der zufällige Kursbewegungen simuliert werden, um potenzielle Verluste abzuschätzen.

Um diese Konzepte zu veranschaulichen, nehmen wir an, ein Anleger plant den Handel mit gehebelten Aktien eines volatilen Markts und verwendet die VaR-Methode, um das maximale Verlustrisiko für einen Zeitraum von 10 Tagen bei einem Konfidenzniveau von 95% zu berechnen. Basierend auf historischen Daten und Volatilität könnte der VaR-Wert bei 10% liegen, was bedeutet, dass die Wahrscheinlichkeit eines Verlusts von mehr als 10% in den nächsten 10 Tagen bei 5% liegt.

Die Risikoberechnung beim Handel mit Leverage ist von entscheidender Bedeutung, um das Risiko angemessen zu bewerten und die richtigen Risikomanagementstrategien zu implementieren. Es ist wichtig, dass Anleger diese Berechnungen durchführen und sich bewusst sein, dass der Handel mit gehebelten Aktien mit erheblichen Risiken verbunden ist.

Strategien für das Risikomanagement beim Handel mit Leverage

Beim Handel mit Leverage gibt es verschiedene Strategien für das Risikomanagement, um potenzielle Verluste zu minimieren. Eine der wichtigsten Strategien ist die Verwendung von Stop-Loss-Orders. Durch das Festlegen eines Stop-Loss-Levels wird der Verlust begrenzt, indem automatisch verkauft wird, wenn der Kurs unter einen bestimmten Wert fällt. Dies hilft, emotionale Entscheidungen zu vermeiden und Verluste einzudämmen.

Ein weiterer wichtiger Aspekt ist die Wahl eines angemessenen Hebels. Ein zu hoher Hebel kann zu übermäßigen Verlusten führen, während ein zu niedriger Hebel möglicherweise nicht genügend Gewinnpotenzial bietet. Es ist wichtig, den Hebel basierend auf der individuellen Risikotoleranz und den Marktbedingungen zu bestimmen.

Die Diversifizierung der Anlagestrategie ist ebenfalls von großer Bedeutung. Durch die Streuung des Kapitals auf verschiedene Aktien oder Anlageklassen wird das Risiko auf verschiedene Vermögenswerte verteilt. Dadurch können Verluste in einer Anlage durch Gewinne in anderen ausgeglichen werden.

Des Weiteren ist es wichtig, Markttrends und Nachrichten zu verfolgen. Durch die Aufmerksamkeit auf aktuelle Entwicklungen können potenzielle Risiken frühzeitig erkannt werden. Technische Analyse-Tools können dabei helfen, Trends zu identifizieren und fundierte Handelsentscheidungen zu treffen.

Zusammenfassend lässt sich feststellen, dass das Risikomanagement beim Handel mit Leverage von großer Bedeutung ist. Strategien wie Stop-Loss-Orders, angemessene Hebel, Diversifizierung, die Verfolgung von Markttrends und die Nutzung von technischen Analyse-Tools können helfen, Verluste zu minimieren und langfristig erfolgreich zu handeln.

Vorschriften und Beschränkungen für Aktien mit Hebel Handeln

Der Handel mit gehebelten Aktien unterliegt verschiedenen Vorschriften und Beschränkungen, die von Land zu Land unterschiedlich sein können. Diese Regelungen dienen dazu, den Anlegerschutz zu gewährleisten und das Risiko von übermäßigen Verlusten zu reduzieren.

Einige Länder haben spezifische Regulierungen eingeführt, um den Handel mit Hebel-Aktien zu kontrollieren. Es ist wichtig, dass Anleger eine regulierte und lizenzierte Plattform wählen, um sicherzustellen, dass sie in Übereinstimmung mit den geltenden Vorschriften handeln. Diese Plattformen werden von Aufsichtsbehörden wie der Cyprus Securities and Exchange Commission (CySEC) überwacht und reguliert.

Einige Länder haben auch Beschränkungen für den Handel mit Hebel-Aktien eingeführt, um das Risiko für Anleger zu begrenzen. Diese Beschränkungen können die maximale Hebelwirkung, den Kapitaleinsatz und andere Handelsparameter einschränken. Es ist wichtig, dass Anleger sich über diese Beschränkungen informieren und sicherstellen, dass sie sich in Einhaltung der geltenden Vorschriften befinden.

Zusammenfassend ist der Handel mit gehebelten Aktien mit spezifischen Vorschriften und Beschränkungen verbunden. Anleger sollten eine regulierte und lizenzierte Plattform wählen und sich über die geltenden Vorschriften informieren, um ihre Investitionen zu schützen.

Welche Hebelprodukte können Sie handeln?

Der Handel mit Hebel-Aktien ermöglicht es Anlegern, mit einem kleinen Kapitaleinsatz größere Handelspositionen einzunehmen und potenziell höhere Gewinne zu erzielen. Es gibt verschiedene Hebelprodukte, die Anleger nutzen können, um von steigenden oder fallenden Kursen profitieren zu können.

Eine Möglichkeit ist der Handel mit CFDs (Contracts for Difference) auf Aktien. Durch den Handel mit CFDs können Anleger auf den Preis einer Aktie spekulieren, ohne diese physisch zu besitzen. CFDs bieten eine hohe Hebelwirkung, was bedeutet, dass Anleger eine größere Position kontrollieren können, als sie tatsächlich mit ihrem Kapital erwerben könnten.

Eine weitere Option sind gehebelte Aktien. Hierbei können Anleger den Hebel nutzen, um ein Vielfaches ihres Kapitals einzusetzen und somit größere Gewinne (aber auch Verluste) zu erzielen. Dabei ist es wichtig, die Risiken zu verstehen und nur einen festgelegten Betrag des Kapitals für den Handel zu verwenden.

Es ist ratsam, sich vor dem Handel mit Hebelprodukten gut zu informieren und mögliche Risiken zu verstehen. Der Handel mit Hebel-Aktien kann hohe Gewinne ermöglichen, birgt jedoch auch ein hohes Risiko für hohe Verluste. Es ist wichtig, eine gute Handelsstrategie zu haben und das Risikomanagement im Auge zu behalten.

Wertpapiere

Wertpapiere spielen eine entscheidende Rolle beim Handel mit gehebelten Aktien. Sie ermöglichen es Anlegern, größere Handelspositionen einzunehmen und potenziell höhere Gewinne zu erzielen.

Der Vorteil des Handels mit gehebelten Aktien liegt darin, dass Anleger ihren eigenen Hebel wählen können. Dadurch können sie das Risiko begrenzen und nur einen festgelegten Betrag ihres Kapitals für den Handel verwenden. Dies ermöglicht eine bessere Kontrolle über potenzielle Verluste und bietet Anlegern eine gewisse Flexibilität.

Es gibt verschiedene Arten von Wertpapieren, die beim Handel mit gehebelten Aktien eingesetzt werden können. Dazu gehören Optionen, Futures und Zertifikate. Jedes dieser Wertpapiere hat seine eigenen Funktionen und Merkmale.

Optionen bieten Anlegern das Recht, eine Aktie zu einem bestimmten Preis zu einem festgelegten Zeitpunkt zu kaufen oder zu verkaufen. Futures ermöglichen Anlegern, einen Vertrag zum Kauf oder Verkauf einer Aktie zu einem festgelegten Preis in der Zukunft abzuschließen. Zertifikate hingegen sind Wertpapiere, die den Wert eines bestimmten Vermögenswerts abbilden.

Der Handel mit gehebelten Aktien mit Hilfe von Wertpapieren birgt zwar ein gewisses Risiko, bietet aber auch die Möglichkeit, von steigenden oder fallenden Kursen zu profitieren. Es ist wichtig, die verschiedenen Arten von Wertpapieren zu verstehen und nur den eigenen Hebel zu wählen, um das Risiko zu begrenzen und potenzielle Verluste zu minimieren.

CFDs

CFDs (Differenzkontrakte) sind Finanzinstrumente, die es Anlegern ermöglichen, auf die Kursbewegungen von Aktien, Rohstoffen, Währungen und anderen Basiswerten zu spekulieren, ohne diese tatsächlich besitzen zu müssen. Im Gegensatz zum Handel mit klassischen Wertpapieren ermöglichen CFDs den Anlegern, sowohl von steigenden als auch von fallenden Kursen zu profitieren.

Der Handel mit CFDs unterscheidet sich vom Handel mit klassischen Wertpapieren in mehreren Aspekten. Erstens können CFDs mit einem Hebel gehandelt werden, was bedeutet, dass Anleger nur einen Bruchteil des Gesamtwerts des gehandelten Vermögenswerts als Kapitaleinsatz benötigen. Dadurch können Anleger potenziell größere Gewinne erzielen, als wenn sie den Basiswert direkt erwerben würden.

Ein weiterer Unterschied besteht darin, dass CFDs keine physische Lieferung des Basiswerts erfordern. Anleger spekulieren lediglich auf die Kursbewegungen des Basiswerts. Dies ermöglicht es ihnen, schnell in den Markt einzusteigen und ihre Positionen flexibel anzupassen.

Der Handel mit CFDs bietet Anlegern daher einige Vorteile. Er erfordert in der Regel nur einen geringen Kapitaleinsatz, da nur ein Bruchteil des Gesamtwerts des gehandelten Vermögenswerts als Sicherheitsleistung bereitgestellt werden muss. Zudem ermöglicht die Hebelwirkung es Anlegern, größere Positionen einzugehen und potenziell höhere Gewinne zu erzielen.

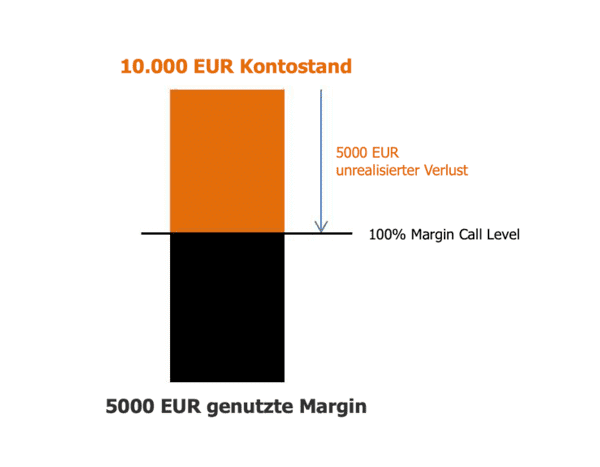

Margin Call

Dennoch birgt der Handel mit CFDs auch Risiken. Ein Margin Call kann auftreten, wenn der Kontostand eines Anlegers nicht ausreicht, um die erforderliche Sicherheitsleistung aufrechtzuerhalten. In diesem Fall kann der Broker weitere Mittelaufwendungen vom Anleger verlangen oder Positionen automatisch schließen, um den Verlust zu begrenzen.

Außerdem besteht das Risiko, dass Anleger ihre Handelsgewinne verlieren, wenn der CFD Broker in Insolvenz gerät. In solchen Fällen können Anleger möglicherweise nicht auf ihre Konten oder die ihnen geschuldeten Mittel zugreifen.

Es ist wichtig, die Funktionsweise und Risiken von CFDs gründlich zu verstehen, bevor man in diesen Markt einsteigt. Der Handel mit CFDs kann aufgrund der Hebelwirkung und des geringen Kapitaleinsatzes sowohl hohe Gewinne als auch hohe Verluste mit sich bringen. Es ist daher ratsam, sich vorab gründlich zu informieren und gegebenenfalls professionellen Rat einzuholen.

Barriers

Barriers sind eine Art von Optionen, die im Zusammenhang mit dem Handel von Aktien mit Hebel verwendet werden. Bei Barriers handelt es sich um Optionen, bei denen ein integrierter Knock-out-Level oder Barrier vorhanden ist. Sobald der Preis des zugrundeliegenden Marktes dieses Level erreicht oder überschreitet, wird die Option automatisch geschlossen.

Die Verwendung von Barriers ermöglicht es den Anlegern, das Risiko zu begrenzen und ihre Gewinne zu schützen. Sie können den Knock-out-Level entsprechend ihrem Risikoprofil und ihren Zielen festlegen. Wenn der Preis des Basiswerts das Barrier-Level erreicht, wird die Option automatisch geschlossen, und der Anleger kann seine Verluste begrenzen.

Barriers bieten den Vorteil, dass Anleger den Hebel wählen können, mit dem sie handeln möchten. Dies ermöglicht es ihnen, ihre Positionen entsprechend ihrer Risikobereitschaft anzupassen. Mit Barriers haben Anleger die Möglichkeit, mit einem größeren Kapitaleinsatz zu handeln und potenziell höhere Gewinne zu erzielen.

Der Handel mit Barriers erfordert jedoch eine gewisse Erfahrung und Kenntnisse über die technische Analyse. Anleger sollten den Markt sorgfältig überwachen und ihre Positionen regelmäßig überprüfen. Es ist wichtig, die Hauptpreis Level im Auge zu behalten und entsprechende Maßnahmen zu ergreifen, um Verluste zu begrenzen und potenzielle Gewinne zu realisieren.

Insgesamt bieten Barriers Anlegern eine Möglichkeit, den Handel mit Aktien mit Hebel zu optimieren und sowohl das Risiko als auch den potenziellen Gewinn zu steuern. Es ist wichtig, sich bewusst zu sein, dass der Handel mit Barriers mit einem gewissen Risiko verbunden ist und eine gründliche Analyse und Planung erfordert.

Optionen

Optionen können eine alternative Handelsstrategie zum Handel mit gehebelten Aktien bieten. Optionen bieten Anlegern das Recht, einen bestimmten Vermögenswert, wie Aktien, zu einem festgelegten Preis zu kaufen oder zu verkaufen, ohne die Verpflichtung dazu.

Im Vergleich zum direkten Handel mit gehebelten Aktien ermöglichen Optionen Anlegern, von Preisbewegungen zu profitieren, ohne das gesamte Kapital zu binden. Anleger können entweder Kaufoptionen (Call-Optionen) kaufen, um von steigenden Kursen zu profitieren, oder Verkaufsoptionen (Put-Optionen) kaufen, um von fallenden Kursen zu profitieren.

Stay-High-Optionsscheine sind eine Art von Optionen, bei denen der Anleger darauf wettet, dass der Preis des zugrunde liegenden Vermögenswerts über einem bestimmten Preislevel bleibt. Wenn der Preis über dem festgelegten Level bleibt, erhält der Anleger eine Auszahlung. Andernfalls, wenn der Preis das Level erreicht oder darunter fällt, ist die Option wertlos.

Stay-High-Optionsscheine können Anlegern ermöglichen, von steigenden Kursen zu profitieren, während sie gleichzeitig ein begrenztes Verlustrisiko haben. Es ist jedoch wichtig zu beachten, dass Optionen bestimmte Risiken mit sich bringen und eine sorgfältige Analyse und Überwachung des Marktes erfordern.

Insgesamt bieten Optionen eine attraktive Alternative zum Handel mit gehebelten Aktien, da sie mehr Flexibilität und begrenztes Verlustrisiko bieten. Die Entscheidung für den Handel mit Optionen erfordert jedoch Kenntnisse und Erfahrung in der technischen Analyse und Marktüberwachung.

Hebelzertifikate

Hebelzertifikate sind Finanzinstrumente, die es Anlegern ermöglichen, auf die Kursentwicklungen von Aktien, Indizes und Rohstoffen zu spekulieren. Mit Hebelzertifikaten können Anleger größere Mengen an Vermögenswerten handeln, als sie tatsächlich besitzen, indem sie nur einen Bruchteil des tatsächlichen Wertes einzahlen. Dies ermöglicht ihnen, potenziell hohe Gewinne zu erzielen, aber auch hohe Verluste zu erleiden.

Es gibt verschiedene Arten von Hebelzertifikaten, darunter Knock-out-Zertifikate und Faktor-Zertifikate. Knock-out-Zertifikate sind strukturierte Produkte, bei denen der Anleger bei Erreichen einer bestimmten Schwelle alle Rechte verliert und das Zertifikat unmittelbar wertlos wird. Faktor-Zertifikate hingegen ermöglichen Anlegern, die Hebelwirkung auf den zugrunde liegenden Vermögenswert zu multiplizieren.

Hebelzertifikate sind rechtlich Schuldverschreibungen der herausgebenden Bank. Es ist wichtig zu beachten, dass diese Produkte bestimmte Risiken mit sich bringen. Bei Insolvenz der Bank kann das eingesetzte Kapital verloren gehen. Daher sollten Anleger sich vor dem Handel mit Hebelzertifikaten der möglichen Risiken bewusst sein und eine sorgfältige Analyse und Überwachung des Marktes durchführen.

Insgesamt bieten Hebelzertifikate Anlegern die Möglichkeit, von Kursbewegungen zu profitieren, wobei jedoch das Risiko von Verlusten beachtet werden muss. Es ist ratsam, sich vor dem Handel umfassend mit diesen Finanzinstrumenten vertraut zu machen und gegebenenfalls den Rat eines professionellen Finanzberaters einzuholen.

Knock-out-Zertifikate

Knock-out-Zertifikate sind eine Form von Hebelzertifikaten, die eine besondere Eigenschaft haben - die Knock-out-Barriere. Mit diesen Zertifikaten können Anleger auf steigende oder fallende Kurse des zugrunde liegenden Vermögenswerts setzen.

Die Knock-out-Barriere ist ein bestimmter Preis, bei dessen Erreichung das Zertifikat wertlos wird. Wenn der Kurs des Basiswerts diese Barriere erreicht, verlieren die Anleger alle Rechte und das Zertifikat wird unmittelbar wertlos.

Es gibt mehrere wichtige Fakten und Arten von Knock-out-Zertifikaten. Zum einen ermöglichen sie den Anlegern, von steigenden oder fallenden Kursen zu profitieren - je nachdem, ob sie eine Long- oder Short-Position eingehen. Zum anderen haben Knock-out-Zertifikate eine begrenzte Laufzeit und werden in der Regel mit einem festgelegten Hebel angeboten.

Es ist wichtig zu beachten, dass Knock-out-Zertifikate ein hohes Risiko bergen, da sie bei Erreichen der Knock-out-Barriere wertlos werden können. Daher sollten Anleger eine sorgfältige Analyse und Überwachung des Marktes durchführen, um die Chancen und Risiken richtig einzuschätzen.

Fazit zum Handel von Aktien mit Hebel

Der Handel von Aktien mit Hebel kann sowohl potenzielle Vorteile als auch Risiken mit sich bringen. Einer der Hauptvorteile besteht darin, dass Anleger mit einem geringen Kapitaleinsatz hohe Gewinne erzielen können. Durch den Einsatz von Hebelprodukten können Anleger sowohl von steigenden als auch von fallenden Kursen profitieren und somit in verschiedenen Marktsituationen handeln.

Allerdings sollte man sich bewusst sein, dass der Handel mit gehebelten Aktien auch ein hohes Risiko mit sich bringt. Durch den Hebel wird das eingesetzte Kapital erhöht, was zu größeren Gewinnen führen kann, aber auch zu höheren Verlusten. Es besteht die Möglichkeit, dass der Kurs des Basiswerts in die falsche Richtung geht und die Knock-out-Barriere erreicht wird, was zum Totalverlust des eingesetzten Kapitals führen kann.

Es gibt verschiedene Hebelprodukte wie Knock-out-Zertifikate oder CFDs, die für den Handel mit gehebelten Aktien verwendet werden können. Es ist wichtig, die jeweiligen Eigenschaften und Risiken dieser Produkte zu verstehen, bevor man in den Handel einsteigt.

Der Handel mit gehebelten Aktien unterliegt auch regulatorischen Beschränkungen und Bestimmungen. Anleger sollten sich über die geltenden Vorschriften informieren und sicherstellen, dass sie bei einem seriösen Broker handeln, der von einer regulatorischen Behörde wie der Cyprus Securities and Exchange Commission (CySEC) reguliert wird.

Insgesamt bietet der Handel mit gehebelten Aktien Potenzial für hohe Gewinne, birgt aber auch ein hohes Risiko. Es ist wichtig, sowohl die Vorteile als auch die Risiken zu verstehen und eine fundierte Entscheidung zu treffen, bevor man in den Handel einsteigt.

FAQ - Häufige Fragen zum Handel von Aktien mit Hebel

1. Was bedeutet der Handel mit Aktien mit Hebel?

Der Handel mit Aktien mit Hebel ermöglicht es Anlegern, größere Positionen einzunehmen, indem sie nur einen Bruchteil des Gesamtwerts der Aktien als Sicherheit hinterlegen müssen. Dadurch kann das eingesetzte Kapital effektiv vervielfacht werden.

2. Wie funktioniert der Handel mit Aktien mit Hebel?

Beim Handel mit Aktien mit Hebel wird ein Hebelprodukt wie ein Knock-out-Zertifikat oder ein CFD (Contract for Difference) eingesetzt. Diese Produkte erlauben es, sowohl auf steigende als auch auf fallende Kurse zu spekulieren. Der Hebel multipliziert die Gewinne und Verluste, die sich aus dem Handel ergeben.

3. Welche Vorschriften und Beschränkungen gelten für den Handel mit Aktien mit Hebel?

Der Handel mit Aktien mit Hebel unterliegt den regulatorischen Beschränkungen der Finanzmärkte. Anleger sollten sicherstellen, dass sie mit einem seriösen Broker handeln, der von einer regulatorischen Behörde wie der Cyprus Securities and Exchange Commission (CySEC) reguliert wird.

4. Welche Hebelprodukte sind für den Handel mit Aktien mit Hebel verfügbar?

Für den Handel mit Aktien mit Hebel stehen Hebelprodukte wie Knock-out-Zertifikate und CFDs zur Verfügung. Es ist wichtig, die Eigenschaften und Risiken dieser Produkte zu verstehen, bevor man in den Handel einsteigt.

5. Was sind die Vor- und Nachteile des Handels mit Aktien mit Hebel?

Der Handel mit Aktien mit Hebel bietet die Möglichkeit, hohe Gewinne zu erzielen. Allerdings besteht auch das Risiko hoher Verluste. Es ist wichtig, sich bewusst zu sein, dass der Handel mit Aktien mit Hebel ein hohes Risiko mit sich bringt und nicht für alle Anleger geeignet ist. Eine gründliche Kenntnis der Marktbedingungen, eine fundierte technische Analyse und ein angemessenes Risikomanagement sind entscheidend für den Erfolg beim Handel mit gehebelten Aktien.

Weiterführende Links

Hebelwirkung und Margin im Forex und CFD Handel: Beispiele, Margin Calls und Strategien

Stop-Loss, Take-Profit und Trailing-Stops

Erfolgreicher Einstieg in den CFD-Handel: Anfänger-Tipps und Risikomanagement

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.