Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Technische Analyse oder Fundamentalanalyse - welche Analysemethode ist nun besser?

Die Entscheidung zwischen technischer Analyse und fundamentaler Analyse beim Trading hängt von einer Vielzahl von Faktoren ab. Gleich vorweg: Beide Ansätze haben ihre Vor- und Nachteile und es gibt keine wirklich eindeutige Antwort darauf, welche Methode besser ist. Warum das so ist, werden wir Ihnen im folgenden Artikel erläutern.

Einleitung technische vs fundamentale Analyse

Die technische Analyse betrachtet vorwiegend historische Preis- und Handelsdaten, um Muster und Trends zu identifizieren. Sie basiert auf der Annahme, dass vergangene Kursbewegungen eine Prognose für zukünftige Kursentwicklungen liefern können. Vorteile der technischen Analyse sind die visuelle und schnelle Analyse von Charts und die Verwendung von technischen Indikatoren zur Identifizierung von Handelssignalen. Allerdings hat die technische Analyse auch ihre Begrenzungen, da sie keine Informationen über die fundamentalen Aspekte eines Unternehmens liefert.

Die fundamentale Analyse hingegen betrachtet die finanziellen Kennzahlen eines Unternehmens, wie den Gewinn pro Aktie und den inneren Wert. Sie untersucht auch die wirtschaftlichen und politischen Faktoren, die das Unternehmen beeinflussen können. Vorteile der fundamentalen Analyse sind die Identifizierung von unterbewerteten oder überbewerteten Aktien und die Berücksichtigung der langfristigen Perspektive. Nachteile sind die zeitaufwändige Durchführung und die Schwierigkeit, alle relevanten Informationen zu berücksichtigen.

Letztendlich hängt die Wahl der Analysemethode von den individuellen Präferenzen und Zielen des Traders ab. Einige Trader bevorzugen die technische Analyse, um kurzfristige Kursbewegungen zu identifizieren, während andere die fundamentale Analyse nutzen, um langfristige Investitionen zu tätigen. Eine Kombination beider Ansätze kann auch erfolgversprechend sein. Es ist wichtig, die Vor- und Nachteile beider Methoden zu verstehen und eine Methode zu wählen, die den eigenen Zielen und Bedürfnissen entspricht.

Inhalt:

- Technische vs fundamentale Analyse beim Trading

- Wie funktioniert die technische Analyse?

- Wie funktioniert die Fundamentalanalyse?

- Symbiose aus technischer und fundamentaler Analyse

- Fazit: Die technische vs. fundamentale Analyse im Vergleich

- FAQ - Häufige Fragen zur technischen und fundamentalen Analyse

Technische vs fundamentale Analyse beim Trading

Beim Trading gibt es verschiedene Methoden, um den Markt und die zukünftige Entwicklung von Märkten wie beispielsweise Aktien zu analysieren. Zwei der bekanntesten Ansätze sind wie bereits erwähnt die technische Analyse, auch Charttechnik gennannt und die fundamentale Analyse. Die technische Analyse konzentriert sich dabei auf die Analyse von historischen Preis- und Handelsdaten, um Chartmuster und Trends zu identifizieren. Dieser Ansatz basiert auf der Annahme, dass vergangene Kursbewegungen eine Vorhersage für zukünftige Entwicklungen liefern können. Die fundamentale Analyse hingegen betrachtet die finanziellen Kennzahlen und die wirtschaftlichen Faktoren eines Unternehmens. Dabei wird untersucht, ob eine Aktie unter- oder überbewertet ist und wie sich die wirtschaftlichen und politischen Rahmenbedingungen auf das Unternehmen auswirken können. Beide Ansätze haben ihre Vor- und Nachteile. Während die technische Analyse schnelle und visuelle Analysen ermöglicht, liefert die fundamentale Analyse eine langfristige Perspektive. Es gibt jedoch auch Grenzen, da die technische Analyse keine Informationen über die fundamentale Situation eines Unternehmens liefert und die fundamentale Analyse zeitaufwändig und umfangreich sein kann, um alle relevanten Informationen zu berücksichtigen. Beide Analysemethoden können jedoch wertvolle Informationen bieten und werden von Tradern auf der ganzen Welt genutzt, um bessere Handelsentscheidungen zu treffen.

Unterschiede zwischen Technischer und Fundamentaler Analyse

Während die technische Analyse den Fokus auf die Analyse von Preisdiagrammen und historischen Kursdaten legt, konzentriert sich die fundamentale Analyse auf die Untersuchung der finanziellen Kennzahlen und Geschäftsfaktoren eines Unternehmens.

Bei der technischen Analyse werden technische Indikatoren verwendet, um Trends, Unterstützungs- und Widerstandsniveaus sowie andere Muster in den Kursdiagrammen zu identifizieren. Auf der anderen Seite umfasst die fundamentale Analyse die Bewertung von Unternehmensgewinnen, Umsätzen, Marktposition und anderen finanziellen Informationen, um den inneren Wert einer Aktie zu ermitteln.

Während die technische Analyse auf vergangenen Preisbewegungen basiert, um zukünftige Kursentwicklungen vorherzusagen, verwendet die fundamentale Analyse Informationen über das Unternehmen, um den Wert einer Aktie zu bestimmen und Renditechancen zu identifizieren.

Die wichtigsten Unterschiede zwischen technischer und fundamentaler Analyse sind also die Art der betrachteten Faktoren und die Methoden zur Vorhersage der Kursbewegungen. Die technische Analyse konzentriert sich auf Preis- und Kursmuster, während die fundamentale Analyse auf finanzielle Kennzahlen und Geschäftsfaktoren abzielt. Beide Ansätze können beim Trading erfolgreich sein, aber sie bieten unterschiedliche Informationen und Perspektiven.

Warum ist es wichtig, beide Methoden zu kennen?

Es ist wichtig, sowohl die technische als auch die fundamentale Analyse beim Handel zu kennen, da beide Methoden unterschiedliche Informationen liefern und ihre eigenen Vorteile haben.

Die technische Analyse ermöglicht es Tradern, historische Preisbewegungen zu analysieren und Trends sowie Unterstützungs- und Widerstandsniveaus zu identifizieren. Dies kann helfen, potenzielle Wendepunkte im Kursverlauf zu antizipieren und bessere Handelsentscheidungen zu treffen. Sie ermöglicht auch eine visuelle Analyse, da Trader die Charts verwenden können, um Muster und Indikatoren zu nutzen, die auf zukünftige Kursentwicklungen hinweisen können. Die technische Analyse bietet somit die Option vorher definierte Handelsstrategien anwenden zu können und kann daher helfen, ein besseres Bild des aktuellen Trends zu erhalten.

Auf der anderen Seite ermöglicht die fundamentale Analyse den Tradern, den inneren Wert einer Aktie anhand von Unternehmensgewinnen, Umsätzen, Marktposition und anderen finanziellen Informationen zu ermitteln. Dies kann dabei helfen, langfristige Investitionsentscheidungen zu treffen und potenziell unterbewertete Aktien zu identifizieren. Die fundamentale Analyse gibt Tradern auch einen Einblick in die allgemeine wirtschaftliche Situation und kann ihnen helfen, die Auswirkungen politischer und wirtschaftlicher Ereignisse auf den Markt zu verstehen.

Letztendlich ist es wichtig, beide Analysemethoden zu kennen, um ein umfassendes Verständnis des Marktes zu haben. Die Kombination von technischer und fundamentaler Analyse ermöglicht es Tradern, sowohl kurzfristige Handelsentscheidungen basierend auf Preisbewegungen zu treffen als auch langfristige Investitionsmöglichkeiten anhand von Unternehmensinformationen zu identifizieren. Durch die Kombination beider Ansätze können Trader eine höhere Rendite erzielen und besser auf die aktuellen Marktbedingungen reagieren.

Wie funktioniert die technische Analyse?

Die technische Analyse ist eine Methode, mit der Trader historische Preisbewegungen analysieren und potenzielle Wendepunkte im Kursverlauf antizipieren können. Trader verwenden dabei Charts, um Trends, Unterstützungs- und Widerstandsniveaus mithilfe von Trading Indikatoren zu erkennen.

Indem sie die vergangenen Preisbewegungen analysieren, können Trader versuchen, zukünftige Kursentwicklungen vorherzusagen und entsprechende Handelsentscheidungen zu treffen. Die technische Analyse bietet eine disziplinierte Durchführung von Handelsstrategien und hilft dabei, ein vollständigeres Bild des aktuellen Trends zu erhalten.

Traders nutzen technische Indikatoren wie gleitende Durchschnitte, MACD (Moving Average Convergence Divergence) und RSI (Relative Strength Index), um zusätzliche Informationen über die Kursentwicklung zu erhalten. Diese Indikatoren unterstützen die technische Analyse und helfen dabei, Trendrichtungen und -stärken zu bestimmen.

Die technische Analyse konzentriert sich auf die Verwendung von historischen Preisdaten und chartbasierten Tools zur Vorhersage zukünftiger Kursbewegungen. Es ist wichtig zu beachten, dass die technische Analyse auf Annahmen und Wahrscheinlichkeiten basiert und nicht immer zu genauen Vorhersagen führt. Daher wird die technische Analyse oft in Verbindung mit anderen Analysemethoden verwendet, wie z.B. der fundamentalen Analyse, um fundierte Handelsentscheidungen zu treffen.

Chartmuster verstehen und nutzen

Chartmuster sind ein wesentlicher Bestandteil der technischen Analyse beim Trading. Sie helfen dabei, historische Preismuster zu erkennen und können Handelsentscheidungen unterstützen. Es gibt verschiedene Arten von Chartmustern, darunter Dreiecke, Doppeltops und -böden sowie Kopf-Schulter-Formationen.

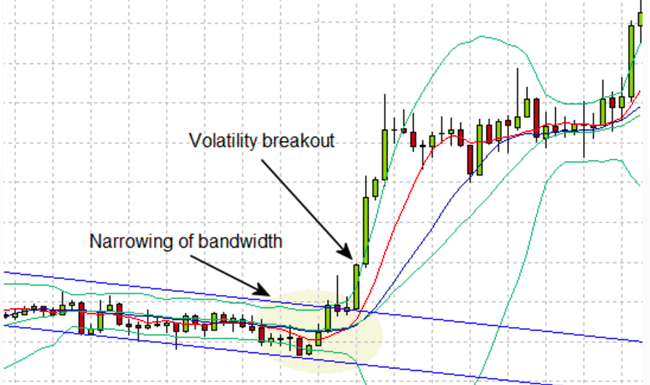

Dreiecke sind Chartmuster, die durch das Zusammenlaufen von Trendlinien entstehen. Es gibt aufsteigende, absteigende und symmetrische Dreiecke. Aufsteigende Dreiecke deuten auf eine potenzielle Aufwärtsbewegung hin, während absteigende Dreiecke eine mögliche Abwärtsbewegung signalisieren. Symmetrische Dreiecke können auf eine bevorstehende Volatilität hindeuten.

Beispiel für das traden von Volatilität bei Ausbruch aus dem Trendkanal

Doppeltops und -böden sind Muster, bei denen der Preis zweimal ein vergleichbares Hoch oder Tief erreicht, aber nicht weiter vorangeht. Ein Doppeltop kann auf einen bevorstehenden Abwärtstrend hindeuten, während ein Doppelboden auf einen möglichen Aufwärtstrend hindeuten kann.

Die Kopf-Schulter-Formation ist ein Chartmuster, das einen Trendwechsel anzeigen kann. Es besteht aus einem Höchststand (dem Kopf) und zwei niedrigeren Höchstständen (den Schultern). Die Nackenlinie, die die Tiefs der Schultern verbindet, fungiert als wichtige Unterstützungs- oder Widerstandslinie.

Diese Chartmuster können genutzt werden, um den zukünftigen Kursverlauf einer Aktie vorherzusagen. Trader können Einstiegs- und Ausstiegspunkte anhand dieser Muster identifizieren. Ein Durchbruch der Widerstandslinie eines Dreiecks oder der Nackenlinie einer Kopf-Schulter-Formation kann als Kaufsignal dienen, während ein Durchbruch der Unterstützungslinien als Verkaufssignal betrachtet werden kann.

Die Interpretation und Nutzung von Chartmustern erfordert Erfahrung und fundierte Kenntnisse der technischen Analyse. Es ist wichtig, verschiedene Indikatoren und Zeitrahmen zu berücksichtigen, um eine bestmögliche Handelsentscheidung zu treffen.

Indikatoren und Oscillatoren anwenden

Bei der technischen Analyse werden verschiedene Arten von Indikatoren und Oscillatoren eingesetzt, um Informationen über den Kursverlauf einer Aktie zu liefern. Diese Instrumente basieren auf mathematischen Berechnungen und helfen Tradern dabei, potenzielle Trends und Umkehrpunkte zu identifizieren.

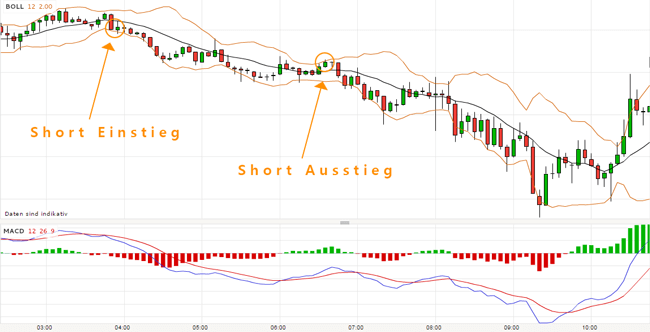

Ein wichtiger Typ von Indikatoren sind Trendfolgeindikatoren, die den vorherrschenden Trend einer Aktie anzeigen. Beispiele hierfür sind der gleitende Durchschnitt und der MACD (Moving Average Convergence Divergence). Der gleitende Durchschnitt berechnet den Durchschnittskurs einer Aktie über einen bestimmten Zeitraum und hilft dabei, den langfristigen Trend zu erkennen. Der MACD kombiniert gleitende Durchschnitte unterschiedlicher Zeiträume und gibt ein Kauf- oder Verkaufssignal, wenn sich die Linien kreuzen.

Beispiel für den Handel mit gleitenden Durchschnitten (MACD)

Ein weiterer Typ sind Oszillatoren, die die Überkauft- oder überverkaufte Situation einer Aktie anzeigen. Der Relative Strength Index (RSI) ist ein bekannter Oszillator, der auf einer Skala von 0 bis 100 den Kauf- oder Verkaufsdruck misst. Werte über 70 weisen auf überkaufte Bedingungen hin, während Werte unter 30 auf überverkaufte Bedingungen hinweisen.

Diese Indikatoren und Oscillatoren liefern wichtige Informationen über den Kursverlauf einer Aktie, wie den Trend, die Volatilität und die Überkauft- oder überverkaufte Situation. Trader können sie nutzen, um Einstiegs- und Ausstiegspunkte zu identifizieren und ihre Handelsentscheidungen zu treffen. Eine Kombination verschiedener Indikatoren kann ein vollständigeres Bild liefern und die Genauigkeit der Vorhersagen erhöhen.

Trends identifizieren und folgen

Um Trends zu identifizieren und ihnen zu folgen, ist die Chartanalyse ein nützliches Werkzeug. In einem Chart werden die Kursbewegungen einer Aktie über einen bestimmten Zeitraum dargestellt. Durch die Beobachtung dieser Kursbewegungen können verschiedene Arten von Trends identifiziert werden.

Ein Aufwärtstrend wird anhand von höheren Hochs und höheren Tiefs erkannt. Dabei steigen die Kurse kontinuierlich an. Ein Abwärtstrend hingegen zeigt niedrigere Hochs und niedrigere Tiefs, wobei die Kurse kontinuierlich fallen. Ein Seitwärtstrend hingegen kennzeichnet sich durch horizontale Kursbewegungen ohne klare Richtung.

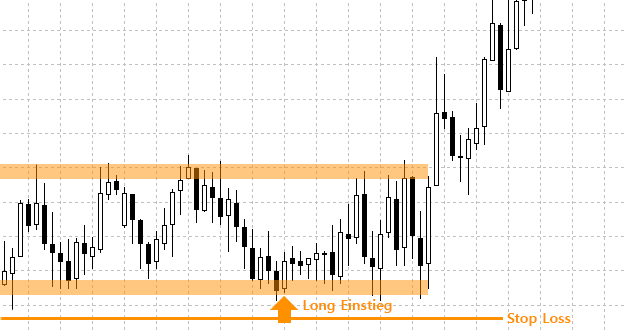

Um einem Trend zu folgen, gibt es verschiedene Methoden. Eine Möglichkeit besteht darin, auf Durchbrüche von Widerstands- oder Unterstützungsniveaus zu warten, um Positionen einzunehmen. Eine andere Methode ist die Verwendung von gleitenden Durchschnitten, bei denen der Durchschnittskurs über einen bestimmten Zeitraum berechnet wird. Ein gleitender Durchschnitt kann verwendet werden, um den vorherrschenden Trend zu bestätigen und Kauf- oder Verkaufssignale zu generieren.

Es ist wichtig, Disziplin und ein gutes Risikomanagement zu haben, wenn man Trends folgt. Das bedeutet, Stop-Loss-Orders zu setzen, um Verluste zu begrenzen, und Gewinnmitnahmen zu planen, um Gewinne zu sichern. Es ist auch ratsam, den Markt regelmäßig zu überprüfen und ggf. die Positionen anzupassen, um aktuellen Trends zu folgen.

Indem man Trends identifiziert und ihnen folgt, kann man potenziell von der Richtung des Marktes profitieren. Es ist jedoch wichtig, eine fundierte Analyse durchzuführen und das Risiko zu kontrollieren, um erfolgreich zu sein.

Stop-Loss und Take-Profit Orders verwenden

Stop-Loss und Take-Profit sind wichtige Werkzeuge, die Trader verwenden, um potenzielle Gewinne zu maximieren und Verluste zu begrenzen.

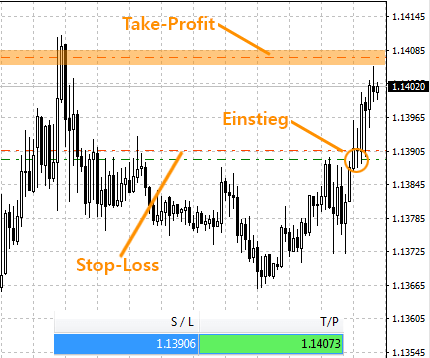

Der Stop-Loss wird verwendet, um Verluste zu begrenzen, indem er automatisch eine Position schließt, wenn der Kurs einen bestimmten Punkt erreicht. Auf diese Weise wird das Kapital geschützt, falls der Markt sich gegen den Trader entwickelt. Der Take-Profit hingegen wird verwendet, um potenzielle Gewinne zu sichern, indem er automatisch eine Position schließt, wenn der Kurs einen vordefinierten Gewinn erreicht.

Beispiel für das setzen von Stop Loss Orders

Diese Konzepte können sowohl in der technischen als auch in der fundamentalen Analyse angewendet werden. In der technischen Analyse können Trader Stop-Loss- und Take-Profit-Niveaus basierend auf charttechnischen Indikatoren wie Unterstützungs- und Widerstandszonen, Trendlinien oder gleitenden Durchschnitten festlegen. In der fundamentalen Analyse können sie diese Niveaus basierend auf fundamentalen Faktoren wie Gewinnprognosen, Bewertungen oder Marktnachrichten bestimmen.

Es gibt verschiedene Möglichkeiten, wie Trader Stop-Loss- und Take-Profit-Niveaus festlegen können. Dies hängt von ihrer Risikobereitschaft und den aktuellen Marktbedingungen ab. Einige Händler verwenden einen festen Prozentsatz des Kapitals oder der ATR (Average True Range) als Grundlage für diese Niveaus. Andere basieren ihre Entscheidungen auf technischen Indikatoren und setzen Stop-Loss- und Take-Profit-Niveaus entsprechend.

Beispiel für das setzen einer Take Profit Order

Zum Beispiel könnte ein Trader eine Stop-Loss-Order unterhalb des letzten Tiefs setzen, um Verluste zu begrenzen, während er gleichzeitig ein Take-Profit-Niveau oberhalb des vorherigen Hochs festlegen könnte, um potenzielle Gewinne zu sichern.

Insgesamt sind Stop-Loss und Take-Profit wichtige Instrumente, um das Risiko beim Trading zu kontrollieren und potenzielle Gewinne zu maximieren. Trader sollten ihre Entscheidungen in Bezug auf diese Niveaus sorgfältig treffen und regelmäßig überprüfen, um sich an sich ändernde Marktbedingungen anzupassen.

Volumenanalyse als Hinweis auf Zukunftstrends nutzen

Die Volumenanalyse ist eine wichtige Technik, um Hinweise auf zukünftige Trends im Handelsgeschäft zu erhalten. Sie basiert auf der Analyse des gehandelten Volumens einer Aktie oder eines Finanzinstruments. Das Volumen zeigt das Interesse und die Beteiligung der Marktteilnehmer an einer Aktie und kann daher als Indikator für die Stärke eines Trends dienen.

Ein hohes Handelsvolumen während eines Aufwärtstrends deutet auf eine starke Kauftätigkeit hin, während ein niedriges Volumen darauf hindeutet, dass das Interesse der Investoren nachlässt. Umgekehrt zeigt ein hohes Volumen während eines Abwärtstrends eine starke Verkaufstätigkeit an, während ein niedriges Volumen darauf hindeutet, dass die Verkäufer weniger aktiv sind.

Verschiedene Volumenindikatoren können verwendet werden, um das Volumen zu analysieren und Hinweise auf Zukunftstrends zu liefern. Der On-Balance-Volume (OBV) ist ein beliebter Indikator, der das Volumen verwendet, um die Stärke eines Trends zu bestimmen. Ein steigendes OBV zeigt an, dass das Volumen während eines Aufwärtstrends zunimmt, während ein fallendes OBV auf ein nachlassendes Interesse hindeutet.

Ein weiterer wichtiger Volumenindikator ist der Accumulation/Distribution (A/D) Indikator, der das Volumen verwendet, um die Kauf- und Verkaufsdruck in eine Aktie zu analysieren. Ein steigender A/D Indikator deutet auf eine erhöhte Kaufaktivität hin, während ein sinkender Indikator auf erhöhten Verkaufsdruck hinweist.

Insgesamt kann die Volumenanalyse wertvolle Hinweise auf zukünftige Kursentwicklungen bieten, wenn sie in Verbindung mit anderen technischen und fundamentalen Analysemethoden verwendet wird. Trader können das Volumen nutzen, um die Stärke eines Trends zu bewerten und potenzielle Wendepunkte im Kursverlauf zu antizipieren.

Wie funktioniert die Fundamentalanalyse?

Die Fundamentalanalyse ist eine Methode zur Bewertung von Aktien, bei der relevante Informationen über ein Unternehmen gesammelt und bewertet werden, um den inneren Wert einer Aktie zu ermitteln. Dabei werden verschiedene Faktoren und Datenpunkte berücksichtigt, um eine fundierte Entscheidung für den Kauf oder Verkauf von Aktien zu treffen.

Um den inneren Wert einer Aktie zu bestimmen, analysiert die Fundamentalanalyse verschiedene Informationen über das Unternehmen, wie zum Beispiel die finanziellen Kennzahlen, das Geschäftsmodell, die Wettbewerbsposition, das Management-Team und die Marktbedingungen. Hierbei werden vor allem die Gewinn- und Verlustrechnung, die Bilanz und die Kapitalflussrechnung des Unternehmens untersucht.

Faktoren wie der Gewinn pro Aktie, das Kurs-Gewinn-Verhältnis, die Dividendenrendite und der Buchwert pro Aktie werden verwendet, um die finanzielle Gesundheit und Rentabilität eines Unternehmens zu bewerten. Darüber hinaus fließen auch externe Faktoren wie volkswirtschaftliche Indikatoren, politische Entwicklungen und Branchentrends in die Fundamentalanalyse ein.

Die Fundamentalanalyse ermöglicht es den Anlegern, den inneren Wert einer Aktie zu ermitteln und potenzielle Gewinnchancen zu identifizieren. Sie hilft dabei, Unternehmen zu bewerten und bietet eine solide Grundlage für Investitionsentscheidungen. Durch eine sorgfältige Analyse und Bewertung der relevanten Informationen können Anleger fundierte Entscheidungen treffen, die langfristig zu einer höheren Rendite führen können.

Symbiose aus technischer und fundamentaler Analyse

Die Kombination aus technischer und fundamentaler Analyse kann für Trader von unschätzbarem Wert sein und ihnen dabei helfen, eine umfassendere und zuverlässigere Einschätzung des Marktes zu erhalten. Durch die Verbindung der beiden Analysemethoden stehen dem Trader verschiedene Werkzeuge zur Verfügung, um den inneren Wert der Aktien zu bewerten und gleichzeitig die Kursbewegungen und Trends im Auge zu behalten.

Ein großer Vorteil der Symbiose aus technischer und fundamentaler Analyse besteht darin, dass sie es dem Trader ermöglicht, sowohl langfristige als auch kurzfristige Trends zu identifizieren und zu nutzen. Während die fundamentale Analyse Informationen über das Unternehmen und seine finanzielle Gesundheit liefert, kann die technische Analyse helfen, die Kursbewegungen und Muster zu verstehen. Indem sie beide Analysen kombinieren, erhalten Trader einen vollständigeren Einblick in die Aktie und den Markt.

Zusätzlich dazu kann die Kombination von technischer und fundamentaler Analyse dabei helfen, wendepunkte im Kursverlauf besser zu antizipieren. Während die fundamentale Analyse den inneren Wert einer Aktie bestimmt, kann die technische Analyse helfen, verschiedene Signale und Indikatoren zu identifizieren, die auf eine bevorstehende Trendumkehr hinweisen könnten.

Insgesamt ermöglicht die Symbiose aus technischer und fundamentaler Analyse eine fundierte Entscheidungsfindung beim Trading. Durch die Kombination beider Analysen erhalten Trader ein umfassenderes Bild des Marktes und können so besser informierte Entscheidungen treffen. Dies kann zu einer höheren Rendite und einem verbesserten Erfolg beim Trading führen.

Fazit: Die technische vs. fundamentale Analyse im Vergleich

Insgesamt gibt es keine klare Antwort darauf, ob die technische oder fundamentale Analyse beim Trading besser ist. Beide Methoden haben ihre Vor- und Nachteile und können dem Trader wertvolle Informationen liefern.

Die fundamentale Analyse konzentriert sich auf die Bewertung eines Unternehmens und seiner finanziellen Gesundheit. Sie bietet Informationen über den inneren Wert einer Aktie und die langfristigen Aussichten des Unternehmens. Mit Hilfe fundamentaler Indikatoren wie dem Gewinn pro Aktie können Anleger entscheiden, ob eine Aktie unter- oder überbewertet ist. Dadurch ist die fundamentale Analyse besonders nützlich bei der Auswahl langfristiger Investitionen.

Auf der anderen Seite konzentriert sich die technische Analyse auf die Analyse von Kursbewegungen und Mustern. Mithilfe von technischen Indikatoren können Trader kurzfristige Trends identifizieren und Handelsentscheidungen treffen. Die technische Analyse ist visueller und erfordert eine disziplinierte Durchführung. Sie bietet einen vollständigeren Einblick in die aktuelle Trends und kann dabei helfen, Wendepunkte im Kursverlauf zu antizipieren.

Wichtige Unterschiede zwischen technischer und fundamentaler Analyse sind die Methoden, auf denen sie basieren und die Art der Informationen, die sie liefern. Während die fundamentale Analyse auf qualitativen und quantitativen Analysen basiert, beruht die technische Analyse auf der Analyse von Kursdaten und Trends. Zudem liefert die fundamentale Analyse Informationen über das Unternehmen und seine finanzielle Gesundheit, während die technische Analyse Informationen über die Kursbewegungen und -muster liefert.

Trotz dieser Unterschiede können technische und fundamentale Analyse auch Gemeinsamkeiten aufweisen. Beide Methoden zielen darauf ab, Vorhersagen über die künftige Kursentwicklung einer Aktie zu treffen. Beide liefern Informationen, die es dem Trader ermöglichen, fundierte Handelsentscheidungen zu treffen. Daher kann es für Trader sinnvoll sein, beide Analysen zu kombinieren, um ein umfassenderes Bild der Aktie und des Marktes zu erhalten.

FAQ - Häufige Fragen zur technischen und fundamentalen Analyse

1. Was ist der Unterschied zwischen technischer und fundamentaler Analyse?

Die technische Analyse konzentriert sich auf die Analyse der Kursbewegungen und Muster von Aktien, während die fundamentale Analyse die finanzielle Gesundheit eines Unternehmens und seinen inneren Wert bewertet.

2. Welche Art von Informationen liefert die technische Analyse?

Die technische Analyse liefert Informationen über kurzfristige Trends, Wendepunkte im Kursverlauf und ermöglicht die Identifizierung von Handelsmöglichkeiten mithilfe von visuellen Analysemethoden und technischen Indikatoren.

3. Welche Art von Informationen liefert die fundamentale Analyse?

Die fundamentale Analyse bietet Informationen über das Unternehmen selbst, wie z.B. den Gewinn pro Aktie und den inneren Wert der Aktie. Sie hilft dabei, zu bestimmen, ob eine Aktie unter- oder überbewertet ist und unterstützt bei der Auswahl langfristiger Investitionen.

4. Wie werden die beiden Analysemethoden angewendet?

Die technische Analyse wird häufig von kurzfristigen Tradern verwendet, um kurzfristige Handelsentscheidungen zu treffen. Die fundamentale Analyse wird hauptsächlich von langfristigen Investoren eingesetzt, um langfristige Investitionsentscheidungen zu treffen.

5. Kann eine Methode besser sein als die andere?

Es gibt keine klare Antwort auf diese Frage. Beide Methoden haben ihre Vor- und Nachteile und können wertvolle Informationen liefern. Die Wahl zwischen technischer und fundamentaler Analyse hängt von den individuellen Zielen und Präferenzen des Traders ab.

Weiterführende Links

Trading von Widerständen und Unterstützungsbereichen

Trading Psychologie: Tipps wie man Emotionales Trading vermeidet

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.