Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Die 10 besten Trading Indikatoren – eine Übersicht

Bei der technischen Analyse spielen Trading Indikatoren eine entscheidende Rolle, um Trends zu erkennen, die Volatilität zu messen und potenzielle Kauf- und Verkaufschancen zu identifizieren. Diese Indikatoren sind jedoch oft am effektivsten, wenn sie in Kombination mit anderen Tools der technischen Analyse verwendet werden.

Ein beliebter Trading Indikator ist der gleitende Durchschnitt, der den Durchschnittspreis über einen bestimmten Zeitraum hinweg berechnet. Ein weiterer bekannter Indikator sind die Bollinger Bänder, die die Volatilität anzeigen, indem sie den Preis in einem bestimmten Band um den gleitenden Durchschnitt herum zeigen.

Der stochastische Oszillator ist ein weiterer zuverlässiger Indikator, der Kauf- oder Verkaufssignale für überkaufte bzw. überverkaufte Bedingungen generiert. Der RSI (Relative Strength Index) ist ein Momentum Indikator, der die Stärke und Richtung eines Trends misst.

Zu guter Letzt ist der Keltner Channel ein Indikator, der die Bandbreite eines Marktes anhand des gleitenden Durchschnitts und der Volatilität misst und somit Kauf- oder Verkaufschancen erkennt.

Die Verwendung dieser Trading Indikatoren kann dabei helfen, bessere Entscheidungen in Bezug auf den Handel zu treffen. Es ist jedoch wichtig, dass Trader die verschiedenen Indikatoren verstehen und ihre Einstellungen an ihre individuelle Handelsstrategie anpassen.

Inhalt:

- Was ist ein Trading Indikator?

- Trading Indikatoren verstehen

- Gleitende Durchschnitte (MAs)

- Momentum-Indikatoren

- Oszillatoren

- Trading Strategien mit technische Indikatoren

- Trendlinien erkennen

- Bewegung des Stop-Loss

- Fazit zu technischen Indikatoren im Trading

- FAQ - Häufige Fragen zu technischen Indikatoren im Trading

Was ist ein Trading Indikator?

Ein Trading Indikator ist ein Werkzeug der technischen Analyse, das verwendet wird, um Preisbewegungen zu analysieren, Trends zu identifizieren und mögliche Handelsmöglichkeiten zu erkennen. Diese Indikatoren basieren auf mathematischen Berechnungen und helfen Tradern dabei, den Markt besser zu verstehen und fundiertere Entscheidungen zu treffen.

Die Verwendung von Trading Indikatoren bietet eine Vielzahl von Vorteilen. Sie können dabei helfen, Trends zu erkennen und zu bestimmen, ob der Markt sich in einem Aufwärts- oder Abwärtstrend befindet. Sie können auch dabei helfen, die Volatilität eines Marktes zu messen und potenzielle Kauf- oder Verkaufssignale zu identifizieren. Indikatoren wie der gleitende Durchschnitt, die Bollinger Bänder, der stochastische Oszillator und der RSI sind dabei nur einige Beispiele für die vielen verfügbaren Trading Indikatoren.

Allerdings ist es wichtig zu beachten, dass Trading Indikatoren am effektivsten sind, wenn sie in Kombination mit anderen Tools der technischen Analyse verwendet werden. Trader sollten auch verstehen, dass die Einstellungen und Interpretationen der Indikatoren an ihre individuellen Handelsstrategien angepasst werden sollten. Mit diesem Wissen können Trader Trading Indikatoren effektiv nutzen, um ihre Handelsentscheidungen zu verbessern und erfolgreiches Trading zu betreiben.

Arten von Handelsindikatoren

Es gibt verschiedene Arten von Handelsindikatoren, die Tradern dabei helfen, den Markt zu analysieren und Handelsmöglichkeiten zu erkennen. Zu den gebräuchlichsten Arten von Indikatoren gehören Oszillatoren, Trendindikatoren, Volatilitätsindikatoren, Volumenindikatoren und fundamentale Indikatoren.

Oszillatoren sind Indikatoren, die helfen, überkaufte oder überverkaufte Bedingungen zu identifizieren. Sie messen die Stärke und Richtung einer Preisbewegung und geben Kauf- oder Verkaufssignale. Beispiele für Oszillatoren sind der stochastische Oszillator und der RSI (Relative Strength Index).

Trendindikatoren helfen, die Richtung eines Trends zu bestimmen. Sie zeigen an, ob der Markt sich in einem Aufwärts- oder Abwärtstrend befindet. Zu den gebräuchlichsten Trendindikatoren gehört der gleitende Durchschnitt.

Volatilitätsindikatoren messen die Schwankungen im Preis und helfen Tradern, die Volatilität eines Marktes zu bewerten. Bollinger-Bänder sind ein Beispiel für einen Volatilitätsindikator.

Volumenindikatoren messen das Handelsvolumen und können Hinweise darauf geben, ob der Markt von Privat- oder Institutionshändlern dominiert wird. Beispiele für Volumenindikatoren sind das On-Balance-Volume und der Accumulation/Distribution-Indikator.

Fundamentale Indikatoren beziehen sich auf wirtschaftliche Daten und Ereignisse, die den Markt beeinflussen können. Diese Indikatoren umfassen Dinge wie Zinssätze, Inflationsraten, Wirtschaftsnachrichten und Unternehmensgewinne. Trader nutzen fundamentale Indikatoren, um ihre Handelsentscheidungen zu beeinflussen.

Es ist wichtig zu beachten, dass Trader verschiedene Indikatoren für verschiedene Zwecke verwenden können. Einige Trader ziehen es vor, eine Kombination verschiedener Indikatoren zu verwenden, um ein umfassendes Bild des Marktes zu erhalten und fundiertere Entscheidungen zu treffen.

Trading Indikatoren verstehen - Eine Einführung in die Welt der technischen Analyse

Die Verwendung von Trading Indikatoren ist ein wichtiger Bestandteil der technischen Analyse. Diese Indikatoren können Tradern dabei helfen, Entscheidungen im Handel zu treffen, indem sie Informationen über Preisbewegungen, Trends, Volatilität, Handelsvolumen und Fundamentaldaten liefern. Indem sie diese Informationen analysieren, können Trader potenzielle Handelsmöglichkeiten erkennen und fundierte Entscheidungen treffen.

In diesem Artikel werden wir verschiedene Arten von Trading Indikatoren untersuchen und ihre Funktionen erklären. Oszillatoren sind Indikatoren, die überkaufte oder überverkaufte Bedingungen anzeigen und Kauf- oder Verkaufssignale generieren können. Sie helfen Tradern, Preisbewegungen zu messen und die Stärke und Richtung eines Trends zu bestimmen. Beispiele für Oszillatoren sind der stochastische Oszillator und der RSI.

Trendindikatoren hingegen helfen Tradern, die Richtung eines Trends zu identifizieren und festzustellen, ob der Markt sich in einem Aufwärts- oder Abwärtstrend befindet. Zu den gebräuchlichsten Trendindikatoren gehört der gleitende Durchschnitt. Volatilitätsindikatoren messen dagegen die Schwankungen im Preis und helfen Tradern, die Volatilität eines Marktes zu bewerten. Bollinger-Bänder sind ein Beispiel für einen Volatilitätsindikator.

Des Weiteren gibt es Volumenindikatoren, die das Handelsvolumen messen und Hinweise darauf geben können, wer den Markt dominiert. Fundamentale Indikatoren beziehen sich auf wirtschaftliche Daten und Ereignisse, die den Markt beeinflussen können. Alle diese Indikatoren können Tradern helfen, bessere Entscheidungen zu treffen und erfolgreicher beim Trading zu sein.

Vorteile von Trading-Indikatoren

Trading-Indikatoren bieten eine Reihe von Vorteilen für Trader. Sie helfen dabei, Trends zu erkennen und potenzielle Kauf- und Verkaufssignale zu bestimmen. Indem sie historische Preisdaten analysieren, können technische Indikatoren die Richtung eines Trends identifizieren und anzeigen, ob der Markt sich in einem Aufwärts- oder Abwärtstrend befindet. Dies ermöglicht es Tradern, fundierte Handelsentscheidungen zu treffen und potenzielle Gewinnchancen zu nutzen.

Darüber hinaus können Trading-Indikatoren die Volatilität messen und helfen, Schlüsselniveaus wie Widerstände und Unterstützungen zu erkennen. Volatilitätsindikatoren ermöglichen es Tradern, die Schwankungen im Preis zu bewerten und die Volatilität eines Marktes einzuschätzen. Dies ist besonders nützlich, da hohe Volatilität auf starke Trends hinweisen kann, während niedrige Volatilität auf mögliche Trendwende hinweisen kann.

Durch die Verwendung von Trading-Indikatoren können Trader ihre Handelsstrategien verbessern und bessere Entscheidungen treffen. Indem sie auf die Signale und Informationen achten, die von diesen Indikatoren geliefert werden, können Trader potenziell profitable Handelsmöglichkeiten erkennen und ihre Gewinnchancen maximieren. Trading-Indikatoren sind daher ein wichtiger Teil der technischen Analyse und ein unverzichtbares Werkzeug für erfolgreiche Trader.

Nachteile von Trading Indikatoren

Trading-Indikatoren bieten zweifellos viele Vorteile für den Handel, aber es ist wichtig zu beachten, dass sie auch ihre Nachteile haben können. Einer der größten Nachteile von Trading-Indikatoren ist die Verzögerung, mit der sie oft reagieren. Indikatoren basieren auf historischen Daten und mathematischen Berechnungen, was bedeutet, dass sie nicht in Echtzeit sind. Daher kann es vorkommen, dass sie erst reagieren, nachdem der Preis bereits eine beträchtliche Bewegung gemacht hat. In einigen Fällen können sie sogar falsche Signale liefern, die zu Verlusten führen können.

Ein weiterer Nachteil ist, dass Trader manchmal übermäßiges Vertrauen in Indikatoren setzen und ihnen blind folgen können. Dies kann dazu führen, dass sie wichtige Faktoren wie Marktbedingungen, Nachrichten oder andere Faktoren vernachlässigen, die ebenfalls berücksichtigt werden sollten. Es ist wichtig zu beachten, dass Indikatoren sich auch widersprechen können. Während ein Indikator zum Beispiel ein Kaufsignal anzeigen kann, kann ein anderer Indikator ein Verkaufssignal anzeigen. Dies kann zu Verwirrung und Unsicherheit führen, da Trader nicht sicher wissen, welchem Indikator sie vertrauen sollen.

Darüber hinaus ist es wichtig zu beachten, dass Indikatoren in verschiedenen Marktphasen unterschiedlich gut funktionieren können. Während ein Indikator in einem Trendmarkt effektiv sein kann, könnte er in einem Seitwärtsmarkt weniger zuverlässig sein. Trader müssen daher ihre Trading-Strategien an die aktuellen Marktbedingungen anpassen und verschiedene Indikatoren kombinieren, um bessere Entscheidungen zu treffen.

Trotz ihrer Nachteile können Trading-Indikatoren immer noch wertvolle Werkzeuge sein, wenn sie richtig verwendet werden. Trader sollten sich jedoch über die möglichen Schwächen und Einschränkungen bewusst sein, um die besten Ergebnisse zu erzielen.

Gleitende Durchschnitte (MAs)

Gleitende Durchschnitte (MAs) sind eine der gebräuchlichsten und am weitesten verbreiteten technischen Indikatoren in der Trading-Welt. Sie dienen dazu, den Durchschnittspreis eines Wertpapiers über einen bestimmten Zeitraum zu berechnen und werden häufig verwendet, um Trends zu identifizieren und potenzielle Kauf- oder Verkaufssignale zu generieren.

Der Vorteil von Gleitenden Durchschnitten besteht darin, dass sie einfache und leicht zu verstehende mathematische Berechnungen sind, die auf historischen Preisdaten basieren. Sie können dabei helfen, den Rauschfiltern und Schwankungen der Kursbewegungen entgegenzuwirken und eine klarere Sicht auf den übergeordneten Trend zu erhalten. Zudem sind sie anpassungsfähig und können sowohl auf kurzfristigen als auch auf langfristigen Charts angewendet werden.

Allerdings gibt es auch einige Nachteile, auf die Trader achten sollten. Gleitende Durchschnitte sind verzögerte Indikatoren, was bedeutet, dass sie erst nachdem ein Trend bereits etabliert ist, ein Signal generieren können. Dies kann zu verzögerter Reaktion auf Kursänderungen führen und Trader dazu veranlassen, den Markt zu spät einzusteigen oder zu früh auszusteigen.

Es ist auch wichtig zu beachten, dass Gleitende Durchschnitte in volatilen oder seitwärtsgerichteten Märkten möglicherweise weniger effektiv sind, da sie tendenziell dazu neigen, Verzögerungen aufzuweisen oder falsche Signale zu generieren. Daher ist es ratsam, Gleitende Durchschnitte mit anderen Indikatoren und Analysemethoden zu kombinieren, um eine umfassendere Einschätzung des Marktes zu erhalten und bessere Handelsentscheidungen zu treffen.

Einfacher gleitender Durchschnitt (SMA)

Der einfache gleitende Durchschnitt (SMA) ist ein beliebter technischer Indikator, der von Tradern verwendet wird, um den übergeordneten Trend zu analysieren. Der SMA wird berechnet, indem die Preise über einen bestimmten Zeitraum addiert und durch die Anzahl der betrachteten Perioden dividiert werden.

Der SMA erfreut sich großer Beliebtheit aufgrund seiner Einfachheit und der Möglichkeit, ihn auch ohne den Einsatz von Computersoftware zu berechnen. Händler können den SMA leicht auf ihren Charts zeichnen und ihn als visuelle Bestätigung für den vorherrschenden Trend verwenden.

Da der SMA auf historischen Preisdaten basiert, werden Rauschfilter und kurzfristige Schwankungen reduziert, sodass Trader eine klarere Perspektive auf den übergeordneten Trend erhalten.

Es ist wichtig zu beachten, dass der SMA ein verzögerter Indikator ist und Signale erst nach der Etablierung eines Trends generiert. Trader müssen daher vorsichtig sein und die Signale nicht zu spät erkennen, um den Markt zum richtigen Zeitpunkt einzusteigen oder zu verlassen.

Insgesamt bleibt der einfache gleitende Durchschnitt ein beliebter und nützlicher technischer Indikator, der Tradern hilft, den übergeordneten Trend zu identifizieren und fundierte Handelsentscheidungen zu treffen.

Exponentieller gleitender Durchschnitt (EMA)

Der exponentielle gleitende Durchschnitt (EMA) ist ein beliebter technischer Indikator, der in der Analyse von Finanzmärkten verwendet wird. Im Gegensatz zum einfachen gleitenden Durchschnitt (SMA) gewichtet der EMA aktuellere Daten stärker, wodurch er sensibler auf kurzfristige Preisänderungen reagiert.

Die Berechnung des EMA basiert auf einer Formel, die sowohl den aktuellen Preis als auch den vorherigen EMA berücksichtigt. Durch diese Gewichtung wird der EMA schneller auf Preisänderungen reagieren als der SMA. Dieser Aspekt macht den EMA besonders attraktiv für Händler, die Momentum-Strategien anwenden möchten.

Interpretiert wird der EMA ähnlich wie der SMA. Wenn der Preis über dem EMA liegt, wird dies als bullisches Marktgeschehen interpretiert, während ein Kurs unter dem EMA als bärisches Marktgeschehen betrachtet wird. Trader verwenden oft EMA-Crossover als Handelssignale, bei denen der schnellere EMA den langsamen EMA von unten nach oben schneidet, was als Kaufsignal betrachtet wird, und vice versa für ein Verkaufssignal.

Ein Vorteil des EMA gegenüber dem SMA ist seine Fähigkeit, Trends und Trading-Chancen schneller zu identifizieren. Da der EMA aktuellere Daten stärker gewichtet, kann er schneller auf Veränderungen im Markt reagieren. Dies kann dazu beitragen, dass Trader den Markt rechtzeitig betreten oder verlassen und bessere Handelsentscheidungen treffen.

Insgesamt ist der exponentielle gleitende Durchschnitt ein nützlicher Indikator für Trader, die sowohl bullische als auch bärische Marktbedingungen analysieren und von kurzfristigen Trends profitieren möchten.

Gewichteter gleitender Durchschnitt (WMA)

Der gewichtete gleitende Durchschnitt (WMA) ist ein Trading-Indikator, der neueste Daten stärker gewichtet als ältere Daten. Im Gegensatz zum einfachen gleitenden Durchschnitt (SMA), bei dem alle Datenpunkte gleich behandelt werden, multipliziert der WMA jeden Datenpunkt mit einem entsprechenden Gewichtungsfaktor, um die Bedeutung der neuesten Daten zu erhöhen.

Der WMA ermöglicht es Tradern, den aktuellen Trend zu bestimmen und Handelssignale zu generieren. Wenn der WMA über dem aktuellen Preis liegt, deutet dies auf einen Aufwärtstrend hin, während ein WMA unter dem aktuellen Preis auf einen Abwärtstrend hinweist. Trader können auch WMA-Crossover verwenden, bei denen sich ein schnellerer WMA über einen langsameren WMA kreuzt. Dies kann als Kaufsignal betrachtet werden. Wenn sich der schnellere WMA unter den langsameren WMA kreuzt, kann dies als Verkaufssignal dienen.

Der WMA ist besonders nützlich, um aktuelle Marktbewegungen und Trading-Chancen zu identifizieren. Durch die stärkere Gewichtung aktueller Daten kann der WMA schneller auf Veränderungen im Markt reagieren. Dadurch können Händler den Markt rechtzeitig betreten oder verlassen und fundiertere Handelsentscheidungen treffen. Der WMA ist ein wertvoller Handelsindikator für Trader, die den aktuellen Trend bestimmen und Handelssignale generieren möchten.

MACD – Moving Average Divergence

Der MACD-Indikator (Moving Average Divergence) ist ein technischer Indikator, der von Tradern verwendet wird, um das Momentum und die Richtung eines Vermögenswerts zu verdeutlichen. Der MACD besteht aus drei Hauptkomponenten: der MACD-Linie, der Signallinie und dem Histogramm.

Die MACD-Linie wird berechnet, indem der 12-tägige exponentiell gleitende Durchschnitt (EMA) vom 26-tägigen EMA subtrahiert wird. Der resultierende Wert wird als MACD-Linie bezeichnet. Wenn die MACD-Linie über der Nulllinie liegt, deutet dies auf einen Aufwärtstrend hin. Wenn sie unter der Nulllinie liegt, deutet dies auf einen Abwärtstrend hin.

Die Signallinie ist ein 9-tägiger EMA der MACD-Linie. Sie dient als Trigger für Kauf- oder Verkaufssignale. Wenn die MACD-Linie die Signallinie nach oben kreuzt, wird ein Kaufsignal generiert, während ein Kreuzen nach unten ein Verkaufssignal bedeutet.

Das Histogramm zeigt die Divergenz zwischen der MACD-Linie und der Signallinie an. Je größer das Histogramm, desto stärker ist das Momentum des Vermögenswerts.

Der MACD-Indikator kann Tradern helfen, sowohl die Richtung als auch die Stärke eines Trends zu identifizieren. Es ist ein vielseitiges Werkzeug, das in verschiedenen Zeitrahmen verwendet werden kann und sowohl für kurzfristige als auch langfristige Handelsstrategien geeignet ist. Mit dem MACD-Indikator können Trader bessere Entscheidungen treffen und potenziell profitablere Trades eingehen.

Fear and Greed Index

Der Fear and Greed Index ist ein Indikator, der die psychologischen Aspekte der Märkte misst und die Stimmung der Trader widerspiegelt. Dieser Index spielt eine wichtige Rolle bei der Vorhersage von Marktzyklen und kann Tradern helfen, bessere Entscheidungen zu treffen.

Der Fear and Greed Index reicht von 0 bis 100 und bewertet eine Vielzahl von Faktoren, einschließlich Markttrends, Optionsaktivitäten, Volatilität, Safe-Haven-Nachfrage und vieles mehr. Hohe Werte deuten auf Gier hin, während niedrige Werte auf Angst hindeuten.

Dieser Indikator ist nützlich, um Extreme am Markt zu erkennen. Wenn der Fear and Greed Index hohe Werte erreicht, kann dies darauf hinweisen, dass der Markt überkauft ist und eine Korrektur wahrscheinlich ist. Auf der anderen Seite, wenn der Index niedrige Werte erreicht, kann dies darauf hindeuten, dass der Markt überverkauft ist und eine Rallye bevorstehen kann.

Darüber hinaus ermöglicht der Fear and Greed Index den Tradern, die Psychologie der Trader besser zu verstehen. In Zeiten von Gier können die Trader ihre Positionen ausbauen und auf einen weiteren Anstieg des Marktes setzen. In Zeiten von Angst können die Trader hingegen defensiver handeln und möglicherweise Gewinne mitnehmen.

Insgesamt liefert der Fear and Greed Index wertvolle Einblicke in die Marktstimmung und kann Tradern helfen, Marktzyklen zu erkennen und fundierte Entscheidungen zu treffen.

Ichimoku Cloud

Der Ichimoku Cloud Indikator ist ein beliebter technischer Indikator, der verwendet wird, um Trends, Unterstützungsund Widerstandsniveaus sowie potenzielle Kursumkehrungen auf dem Markt zu erkennen.

Der Indikator besteht aus fünf Linien, die verschiedene Informationen liefern. Die Tenkan-Sen-Linie misst den kurzfristigen Trend, während die Kijun-Sen-Linie den mittelfristigen Trend misst. Das Zusammenspiel dieser beiden Linien kann auf potenzielle Trendumkehrungen hinweisen.

Die Senkou-Span-A-Linie und die Senkou-Span-B-Linie bilden zusammen eine "Wolke" oder einen Bereich, der als Unterstützungs- und Widerstandszone fungiert. Wenn der Kurs über der Wolke liegt, deutet dies auf einen Aufwärtstrend hin, während ein Kurs unter der Wolke auf einen Abwärtstrend hindeutet. Die Wolke kann auch als dynamischer Unterstützungs- und Widerstandsbereich genutzt werden.

Die Chikou-Span-Linie reflektiert den aktuellen Kurs und kann verwendet werden, um die Stärke eines Trends zu bestätigen. Wenn die Chikou-Span-Linie über dem Kurs liegt, deutet dies auf einen Aufwärtstrend hin, während eine Linie unter dem Kurs einen Abwärtstrend signalisiert.

Indem sie die Informationen aus den fünf Linien interpretieren, können Trader den Ichimoku Cloud Indikator nutzen, um potenzielle Handelssignale zu generieren und Kurstrends sowie Unterstützungs- und Widerstandsniveaus zu identifizieren.

Bollinger Bänder

Die Bollinger Bänder sind ein beliebter technischer Indikator, der von John Bollinger entwickelt wurde. Sie werden verwendet, um die Volatilität eines Wertpapiers zu messen und potenzielle Handelsmöglichkeiten zu identifizieren. Die Bänder bestehen aus drei Linien, die den Kurskorridor um einen gleitenden Durchschnitt herum bilden.

Die mittlere Linie ist der gleitende Durchschnitt, der als Referenzpunkt für den Trend verwendet wird. Die oberen und unteren Bänder werden auf Basis der Standardabweichung des Kurses um den gleitenden Durchschnitt berechnet. Wenn die Kurse nahe an den oberen Bändern liegen, deutet dies auf eine hohe Volatilität hin, während Kurse nahe den unteren Bändern eine niedrigere Volatilität signalisieren.

Die Bollinger Bänder können als Hinweis auf potenzielle Trendumkehrungen oder Kursausbrüche verwendet werden. Wenn die Kurse die oberen Bänder überschreiten, könnte dies auf eine Überverkaufte Bedingung hindeuten und auf eine mögliche Korrektur oder Trendumkehr hinweisen. Umgekehrt könnte das Unterschreiten der unteren Bänder auf eine überkaufte Bedingung und eine bevorstehende Trendumkehr hindeuten.

Insgesamt bieten die Bollinger Bänder eine nützliche visuelle Darstellung der Volatilität und können Tradern helfen, bessere Handelsentscheidungen zu treffen. Durch die Beobachtung von Kursbewegungen in Bezug auf die Bänder können Trader potenzielle Einstiegs- und Ausstiegspunkte identifizieren und ihre Handelsstrategien optimieren.

Parabolic SAR

Der Parabolic SAR (Stop and Reverse) Indikator ist ein technischer Indikator, der von Welles Wilder entwickelt wurde und häufig zur Bestimmung der Preisrichtung eines Wertes und zur Erkennung von Änderungen in der Preisrichtung verwendet wird. Der Parabolic SAR Indikator kann als Punkte auf einem Chart dargestellt werden, die oberhalb oder unterhalb des aktuellen Kurses liegen.

Der Parabolic SAR Indikator ist so konzipiert, dass er sich mit der Preisentwicklung anpasst. Wenn der Wert steigt, bewegt sich der Parabolic SAR Indikator unterhalb des Kurses und zeigt damit einen bullischen (aufwärtsgerichteten) Trend an. Wenn sich der Wert jedoch ändert und fällt, bewegt sich der Parabolic SAR Indikator oberhalb des Kurses und signalisiert damit einen bärischen (abwärtsgerichteten) Trend.

Der Parabolic SAR Indikator kann auch verwendet werden, um potenzielle Trendumkehrungen zu identifizieren. Wenn die Punkte des Parabolic SAR Indikators von oben nach unten wechseln und sich unterhalb des Kurses befinden, zeigt dies eine mögliche Trendumkehr von einem bullischen zu einem bärischen Trend an. Wenn sich die Punkte dagegen von unten nach oben bewegen und sich oberhalb des Kurses befinden, deutet dies auf eine mögliche Trendumkehr von einem bärischen zu einem bullischen Trend hin.

Insgesamt bietet der Parabolic SAR Indikator eine nützliche Methode, um die Preisrichtung eines Wertes zu bestimmen und Änderungen in der Preisrichtung frühzeitig zu erkennen. Es ist wichtig, auch andere technische Indikatoren und Analysetools zu verwenden, um bessere Trading-Entscheidungen zu treffen.

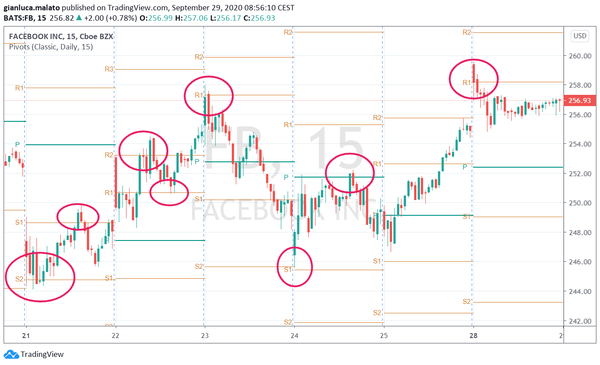

Pivot Points

Pivot-Punkte sind eine wichtige technische Analyseindikator, der von Tradern verwendet wird, um potenzielle Unterstützungs- und Widerstandsniveaus auf dem Markt zu identifizieren. Diese Niveaus werden durch mathematische Berechnungen auf Basis des vorhergehenden Handelstages ermittelt und können für verschiedene Zeiträume verwendet werden, wie zum Beispiel tägliche, wöchentliche oder monatliche Pivot-Punkte.

Die Berechnung der Pivot-Punkte basiert auf spezifischen Kriterien, einschließlich des Hochs, Tiefs und Schlusskurses des vorherigen Handelstages. Diese Werte werden verwendet, um den Pivot-Punkt selbst zu berechnen, sowie die Unterstützungsund Widerstandsniveaus um den Pivot-Punkt herum.

Trader interpretieren Kurse ober- und unterhalb der Pivot-Punkte als Signale für mögliche Einstiegs- und Ausstiegspunkte. Wenn der Kurs über dem Pivot-Punkt liegt, wird dies als bullisches Signal betrachtet und kann auf einen Aufwärtstrend hindeuten. Umgekehrt, wenn der Kurs unter dem Pivot-Punkt liegt, wird dies als bärisches Signal betrachtet und kann auf einen Abwärtstrend hindeuten.

Die Verwendung von Pivot-Punkten ermöglicht es Tradern, wichtige Unterstützungs- und Widerstandsniveaus zu identifizieren und bessere Entscheidungen über ihre Handelsstrategien zu treffen. Durch die Kombination von Pivot-Punkten mit anderen technischen Indikatoren können Trader potenzielle Kursbewegungen vorhersagen und profitabel handeln.

Momentum-Indikatoren beim Trading

Momentum-Indikatoren sind technische Analysetools, die verwendet werden, um die Stärke und Geschwindigkeit eines Trends zu messen. Sie sind besonders hilfreich, um potenzielle Umkehrpunkte oder Fortsetzungsmuster zu identifizieren. Diese Indikatoren basieren auf mathematischen Berechnungen und vergleichen den aktuellen Kurs mit vergangenen Kursen. Sie können sowohl positive als auch negative Bewegungsrichtungen anzeigen und zeigen, ob der Markt überkauft oder überverkauft ist.

Momentum-Indikatoren sind bei Tradern sehr beliebt, da sie dabei helfen, bessere Entscheidungen zu treffen und die Wahrscheinlichkeit von Gewinnen zu erhöhen. Sie können verwendet werden, um Handelssignale zu generieren, indem sie Kauf- oder Verkaufssignale liefern, wenn bestimmte Schwellenwerte erreicht werden. Einige der gebräuchlichsten Momentum-Indikatoren sind der Relative Strength Index (RSI), der Stochastische Oszillator und der MACD (Moving Average Convergence Divergence).

Es ist wichtig zu beachten, dass kein Indikator allein ausreicht, um genaue Vorhersagen über den Markt zu treffen. Trader sollten mehrere Indikatoren zusammen verwenden und Marktanalyse betreiben, um erfolgreiches Trading zu betreiben. Die Verwendung von Momentum-Indikatoren kann jedoch einen wertvollen Einblick in zukünftige Entwicklungen und Trends bieten und die Wahrscheinlichkeit von profitablen Trades erhöhen.

Relative Stärke Index (RSI)

Der Relative Stärke Index (RSI) ist ein beliebter Momentum-Indikator im Trading, der verwendet wird, um die Stärke einer Kursbewegung oder eines charttechnischen Trends zu bestimmen. Der RSI nimmt Werte zwischen 0 und 100 an und wird verwendet, um überkaufte oder überverkaufte Bedingungen eines Wertpapiers aufzuzeigen.

Der RSI wird durch eine mathematische Berechnung der Aufwärts- und Abwärtsbewegungen eines Wertpapiers über einen bestimmten Zeitraum ermittelt. Ein RSI-Wert über 70 deutet auf eine überkaufte Bedingung hin, während ein Wert unter 30 eine überverkaufte Bedingung anzeigt. Trader können diese Signale nutzen, um potenzielle Kauf- oder Verkaufsmöglichkeiten zu identifizieren.

Der RSI wird oft in Verbindung mit Trendlinien verwendet, um die Stärke eines Trends zu bestätigen. Wenn der RSI zusammen mit einer aufsteigenden Trendlinie steigt, deutet dies auf eine starke Aufwärtsbewegung hin. Umgekehrt, wenn der RSI zusammen mit einer absteigenden Trendlinie fällt, deutet dies auf einen starken Abwärtstrend hin.

Der Relative Stärke Index ist ein nützlicher Indikator, der tradern dabei hilft, die Stärke einer Kursbewegung zu beurteilen und potenzielle Kauf- oder Verkaufssignale zu generieren. Indem er überkaufte und überverkaufte Bedingungen aufzeigt, ermöglicht er es Tradern, bessere Entscheidungen zu treffen und die Wahrscheinlichkeit von Gewinnen zu erhöhen.

Stochastischer Oszillator

Der stochastische Oszillator ist ein beliebter Momentum-Indikator, der entwickelt wurde, um Kauf- oder Verkaufssignale zu generieren. Er basiert auf der Idee, dass in einem Aufwärtstrend der Schlusskurs oft nahe dem Höchstkurs liegt und in einem Abwärtstrend nahe dem Tiefstkurs liegt.

Der stochastische Oszillator besteht aus zwei Linien, der %K-Linie und der %D-Linie. Die %K-Linie vergleicht den aktuellen Schlusskurs mit der Spanne zwischen dem Höchst- und Tiefstkurs über einen bestimmten Zeitraum. Die %D-Linie ist eine gleitende Durchschnittslinie der %K-Linie und hilft, das Rauschen zu reduzieren.

Handelssignale werden generiert, wenn die %K- und %D-Linien bestimmte Schwellenwerte überschreiten oder unterqueren. Ein Kaufsignal wird erzeugt, wenn die %K-Linie die %D-Linie von unten nach oben überschreitet. Ein Verkaufssignal entsteht, wenn die %K-Linie die %D-Linie von oben nach unten durchkreuzt.

Der stochastische Oszillator kann sowohl in einem tendierenden Markt als auch in einem seitwärts gerichteten Markt verwendet werden. Es ist jedoch wichtig, andere technische Indikatoren und Marktbedingungen zu berücksichtigen, um falsche Signale zu vermeiden. Durch die Kombination des stochastischen Oszillators mit weiteren Indikatoren können Trader bessere Entscheidungen bei ihrer Handelsstrategie treffen.

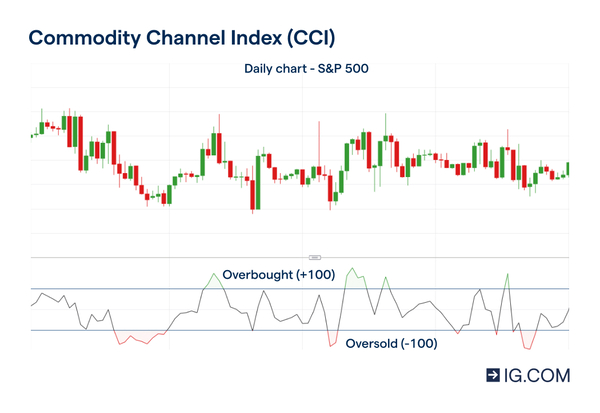

Commodity Channel Index (CCI)

Der Commodity Channel Index (CCI) ist ein technischer Indikator, der verwendet wird, um Trendumkehrungen und überkaufte/überverkaufte Marktphasen zu bewerten. Er basiert auf der Beziehung des Schlusskurses zu seinem gleitenden Durchschnitt über einen bestimmten Zeitraum.

Der CCI verwendet eine Skala, die normalerweise von -100 bis +100 reicht. Ein Wert über 100 wird traditionell als Kaufsignal für Long-Positionen angesehen, während ein Wert unter -100 als Kaufsignal für Short-Positionen betrachtet wird. Dieser Bereich zwischen den Linien zeigt den Grad der Über-/Unterbewertung des gehandelten Instruments an und veranlasst Händler, entsprechend zu handeln.

Darüber hinaus kann der CCI auch verwendet werden, um die Stärke einer Kursentwicklung zu bewerten. Wenn der CCI weiter in den überkauften oder überverkauften Bereich vordringt, deutet dies auf eine stärkere Kursbewegung hin. Ein steigender CCI kann auf einen starken Aufwärtstrend hinweisen, während ein fallender CCI auf einen starken Abwärtstrend hinweisen kann.

Der CCI ist ein beliebter Indikator unter technischen Analysten und kann in verschiedenen Handelsstrategien eingesetzt werden. Es ist jedoch wichtig zu beachten, dass kein einzelner Indikator allein ausreichend ist, um Entscheidungen zu treffen, und dass eine umfassende technische Analyse empfohlen wird. Der CCI bietet jedoch wertvolle Informationen über potenzielle Trendumkehrungen und überkaufte/überverkaufte Marktphasen und kann Händlern helfen, bessere Handelsentscheidungen zu treffen.

Williams %R

Der Williams %R Indikator ist ein technischer Indikator, der verwendet wird, um überkaufte oder überverkaufte Bedingungen auf dem Markt zu analysieren. Er ähnelt dem Stochastic Oscillator, misst jedoch nicht das Verhältnis zwischen der aktuellen Schlusskurslage und der Spanne zwischen Höchst- und Tiefstkursen. Stattdessen vergleicht der Williams %R Indikator den aktuellen Schlusskurs mit dem höchsten Hoch und dem niedrigsten Tief innerhalb eines bestimmten Zeitraums, normalerweise 14 Perioden.

Die Interpretation und Verwendung des Williams %R Indikators erfolgt über die Analyse der Werte zwischen 0 und -100. Werte über -20 werden als überkauft betrachtet und signalisieren möglicherweise eine bevorstehende Trendumkehr oder Korrektur nach unten. Im Gegensatz dazu deuten Werte unter -80 auf eine überverkaufte Marktsituation hin und können auf eine bevorstehende Trendumkehr oder Korrektur nach oben hindeuten.

Der Williams %R Indikator kann in die Trading-Analyse integriert werden, indem er in Kombination mit anderen technischen Indikatoren, wie zum Beispiel gleitenden Durchschnitten oder Bollinger Bändern, verwendet wird. Die Überprüfung des Williams %R Indikators in Verbindung mit anderen Indikatoren kann dazu beitragen, bessere Entscheidungen beim Einstieg und Ausstieg aus Trades zu treffen und Handelsstrategien zu verbessern.

Insgesamt dient der Williams %R Indikator als ein nützliches Werkzeug für Trader, um überkaufte oder überverkaufte Bedingungen zu identifizieren und potenzielle Trendumkehrungen oder Korrekturen vorherzusagen. Durch die Integration dieses Indikators in die Trading-Analyse können Trader die Wahrscheinlichkeit erfolgreicher Trades erhöhen.

Oszillatoren

Oszillatoren sind eine Art von technischen Indikatoren, die im Trading verwendet werden, um potenzielle Wendepunkte oder Überkauft- und Überverkauft-Bedingungen auf dem Markt zu identifizieren. Sie basieren auf der Annahme, dass Preisbewegungen in Zyklen verlaufen und sich Märkte in einer bestimmten Range bewegen.

Ein bekannter Oszillator ist der Stochastik-Oszillator, der von George C. Lane entwickelt wurde. Der Stochastik-Oszillator vergleicht den aktuellen Schlusskurs einer Aktie mit ihrer Preisrange über einen bestimmten Zeitraum. Er gibt Werte zwischen 0 und 100 aus und misst das Verhältnis des aktuellen Kurses zum Gesamtumfang der Preisrange. Werte über 80 signalisieren überkaufte Bedingungen, während Werte unter 20 auf überverkaufte Bedingungen hindeuten.

Andere gebräuchliche Oszillatoren sind der Relative Strength Index (RSI), der Momentum Indikator und der Moving Average Convergence Divergence (MACD). Der RSI misst die Stärke und Geschwindigkeit von Preisänderungen, während der Momentum Indikator die Geschwindigkeit der Preisbewegung misst. Der MACD vergleicht den langfristigen und den kurzfristigen gleitenden Durchschnitt, um überkaufte oder überverkaufte Bedingungen zu identifizieren.

Oszillatoren bieten den Tradern wichtige Informationen über die Dynamik des Marktes. Sie können helfen, Trendumkehrungen oder Trendfortsetzungen zu identifizieren und somit Trading-Entscheidungen zu treffen. Es ist wichtig, verschiedene Oszillatoren in Kombination mit anderen technischen Indikatoren zu verwenden, um genaue Signale zu erhalten und die Genauigkeit der Trading-Strategien zu verbessern.

Trading Strategien mit technische Indikatoren

Trading Strategien mit technischen Indikatoren spielen eine wichtige Rolle bei der Analyse der Kursentwicklung von Wertpapieren. Diese Indikatoren ermöglichen es Tradern, potenzielle Trends und Wendepunkte zu erkennen, um besser informierte Handelsentscheidungen zu treffen.

Ein beliebter Ansatz ist die Verwendung von Trendindikatoren wie dem gleitenden Durchschnitt und den Bollinger Bändern. Der gleitende Durchschnitt berechnet den Durchschnittspreis über einen bestimmten Zeitraum und ermöglicht es Tradern, den allgemeinen Trend zu identifizieren. Die Bollinger Bänder hingegen umschließen den Preis in Form von Ober- und Untergrenzen und zeigen potenzielle Umkehrpunkte an.

Momentumindikatoren wie der Relative Strength Index (RSI) und der Stochastik-Oszillator werden verwendet, um die Stärke und Geschwindigkeit der Preisänderungen zu messen. Ein hoher RSI-Wert deutet auf eine überkaufte Bedingung hin, während ein niedriger Wert auf eine überverkaufte Bedingung hinweist. Der Stochastik-Oszillator gibt Werte zwischen 0 und 100 aus und signalisiert überkaufte oder überverkaufte Bedingungen.

Diese technischen Indikatoren können sowohl einzeln als auch in Kombination verwendet werden, um Handelssignale zu generieren. Zum Beispiel könnten Trader den gleitenden Durchschnitt verwenden, um den übergeordneten Trend zu identifizieren, und den RSI nutzen, um Kauf- oder Verkaufssignale zu bestätigen. Erfolgreiches Trading erfordert jedoch eine umfassende Kenntnis und Anwendung der verschiedenen Indikatoren sowie eine sorgfältige Interpretation der Kursdaten und anderer relevanter Informationen.

Trendlinien beim Trading erkennen

Trendlinien sind ein wichtiges Instrument für Trader, da sie dabei helfen, Aufwärts- oder Abwärtstrends zu erkennen und potenzielle Handelssignale zu identifizieren. Eine Möglichkeit, Trendlinien zu erkennen, besteht darin, Preisdifferenzen über einen bestimmten Zeitraum zu messen.

Um einen Aufwärtstrend zu identifizieren, suchen Trader nach aufeinanderfolgenden höheren Hochs und höheren Tiefs. Dies bedeutet, dass jeder nachfolgende Hoch- und Tiefpunkt höher ist als der vorherige. Umgekehrt suchen Trader in einem Abwärtstrend nach aufeinanderfolgenden tieferen Hochs und tieferen Tiefs.

Der Momentum-Indikator ist ein hilfreiches Werkzeug, um aufkommende Trends zu erkennen und die Geschwindigkeit des Trends zu interpretieren. Ein steigender Wert des Indikators deutet auf eine Beschleunigung des Trends hin, während ein fallender Wert auf eine Verlangsamung hinweisen kann. Allerdings sollte beachtet werden, dass der Momentum-Indikator allein nicht das Ende eines Trends bedeutet, sondern lediglich eine Verlangsamung des Trends anzeigt.

Durch die Kombination der Messung von Preisdifferenzen über einen bestimmten Zeitraum und der Verwendung des Momentum-Indikators können Trader besser in der Lage sein, Trendlinien zu erkennen und bessere Handelsentscheidungen zu treffen.

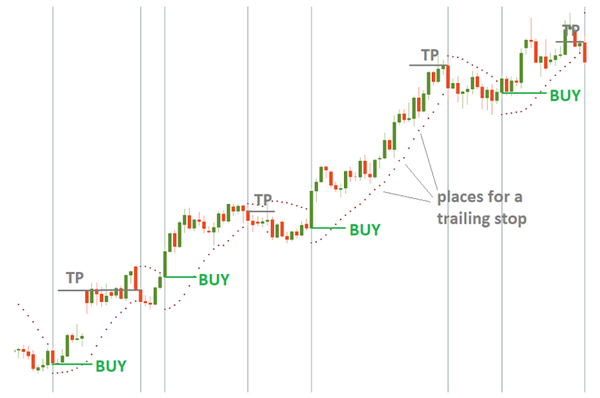

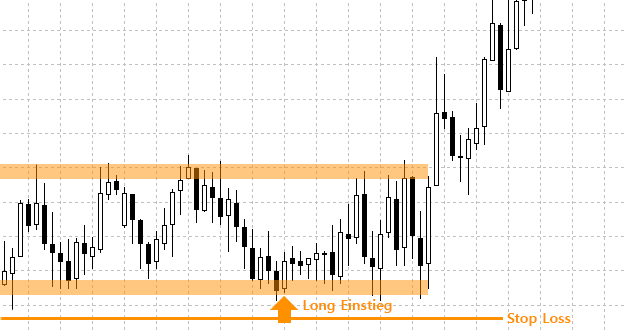

Bewegung des Stop-Loss

Der Stop-Loss ist ein wichtiges Werkzeug, um das Risiko beim Trading zu reduzieren und potenzielle Gewinne zu sichern. Es handelt sich dabei um eine vordefinierte Preisgrenze, bei deren Erreichen eine Position automatisch geschlossen wird.

Beispiel für das setzen von Stop Loss Orders

Bei einer positiven Marktentwicklung wird der Stop-Loss nach oben bewegt, um potenzielle Gewinne zu sichern. Dies geschieht, um den Handel in einem profitablen Bereich abzuschließen. Ein bewährter Ansatz ist, den Stop-Loss auf das 2-fache der Average True Range (ATR) unter den aktuellen Preis zu setzen. Auf diese Weise wird berücksichtigt, dass Preisbewegungen variabel sind und der Stop-Loss mit dem Markt schritt halten sollte.

Es ist wichtig zu beachten, dass der Stop-Loss dort bleibt, bis er erneut nach oben verschoben werden kann oder der Handel geschlossen wird. Durch diese Strategie kann der Trader potenzielle Gewinne absichern und gleichzeitig Verluste begrenzen. Der Stop-Loss dient somit als Schutzmechanismus, um das Risiko zu reduzieren und Gewinne zu erzielen. Eine regelmäßige Überprüfung des Stop-Loss und eine Anpassung nach oben bei positiver Preisentwicklung sind entscheidende Schritte für erfolgreiches Trading.

Fazit zu technischen Indikatoren im Trading

Technische Indikatoren sind ein wesentlicher Bestandteil der technischen Analyse und des Tradings. Sie dienen dazu, potenzielle Handelssignale zu identifizieren und helfen den Tradern bei der Entscheidungsfindung.

Vorteile von Trading Indikatoren:

- Signalgenerierung: Indikatoren liefern Handelssignale, die auf mathematischen Berechnungen basieren. Sie können helfen, Trends zu erkennen, überverkaufte oder überkaufte Bedingungen zu identifizieren und Kauf- oder Verkaufssignale zu generieren.

- Entscheidungsunterstützung: Indikatoren liefern zusätzliche Informationen, die den Tradern bei der Einschätzung des Marktes und der Gestaltung ihrer Handelsstrategien helfen können.

- Verlässliche Indikatoren: Es gibt eine Vielzahl von technischen Indikatoren, die von Tradern weltweit verwendet werden. Einige Indikatoren haben sich über die Zeit als zuverlässig erwiesen und können daher in der Handelspraxis angewendet werden.

Nachteile von Trading Indikatoren:

- Verzögerung: Viele technische Indikatoren basieren auf vergangenen Preisen. Dadurch können sie mit einer Verzögerung reagieren und möglicherweise nicht in Echtzeit die aktuellen Marktbewegungen widerspiegeln.

- Fehlende Genauigkeit: Indikatoren können falsche Signale generieren oder sich als ineffektiv erweisen, insbesondere in volatilen Märkten oder bei starken Trendumkehrungen.

- Überkomplexität: Einige Indikatoren erfordern komplexe Berechnungen oder Einstellungen, die für unerfahrene Trader möglicherweise schwer zu verstehen oder anzuwenden sind.

Technische Indikatoren sind hilfreiche Instrumente im Trading, die dem Trader bei der Entscheidungsfindung und Identifizierung von potenziellen Handelssignalen unterstützen können. Trotz ihrer Vorteile haben sie jedoch auch einige Nachteile, die berücksichtigt werden sollten. Trader sollten sorgfältig auswählen, welche Indikatoren sie verwenden und diese in Kombination mit anderen Analysetools und ihrer eigenen Erfahrung einsetzen, um eine fundierte Handelsstrategie zu entwickeln.

FAQ - Häufige Fragen zu technischen Indikatoren im Trading

1. Was sind technische Indikatoren im Trading?

Technische Indikatoren im Trading sind mathematische Berechnungen, die auf historischen Preis- und Volumendaten basieren. Sie werden verwendet, um potenzielle Handelssignale zu identifizieren und den Tradern bei der Entscheidungsfindung zu helfen.

2. Wie funktionieren technische Indikatoren?

Technische Indikatoren analysieren historische Preisdaten, um Muster und Trends zu erkennen. Sie verwenden verschiedene mathematische Formeln und Algorithmen, um Informationen über potenzielle Kauf- oder Verkaufssignale zu generieren.

3. Welche Arten von technischen Indikatoren gibt es?

Es gibt eine Vielzahl von technischen Indikatoren, darunter Trendindikatoren, Oszillatoren, Volatilitätsindikatoren und Volumenindikatoren. Jeder Indikatortyp bietet unterschiedliche Informationen über den Markt und kann für verschiedene Handelsstrategien verwendet werden.

4. Wie können technische Indikatoren in einer Handelsstrategie verwendet werden?

Technische Indikatoren können helfen, Trends zu erkennen, überkaufte oder überverkaufte Bedingungen zu identifizieren und Kauf- oder Verkaufssignale zu generieren. Sie können in Kombination mit anderen Analysetechniken verwendet werden, um Handelspositionen zu eröffnen oder zu schließen.

5. Was sind die Vorteile der Verwendung von Trading-Indikatoren?

Trading-Indikatoren liefern zusätzliche Informationen zur Unterstützung der Entscheidungsfindung. Sie können Trades rationalisieren, Markttrends identifizieren und Handelsstrategien verbessern.

6. Was sind die Nachteile der Verwendung von Trading-Indikatoren?

Trading-Indikatoren können Verzögerungen aufweisen und falsche Signale generieren. Sie erfordern möglicherweise komplexe Berechnungen und Einstellungen, die für unerfahrene Trader schwierig zu verstehen oder anzuwenden sind.

Insgesamt können technische Indikatoren im Trading wertvolle Werkzeuge sein, um Handelsentscheidungen zu unterstützen. Es ist wichtig, ihre Vor- und Nachteile zu verstehen und sie mit anderen Analysetechniken zu kombinieren, um eine fundierte Handelsstrategie zu entwickeln.

Weiterführende Links

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.