Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Stop-Loss, Take-Profit und Trailing-Stops - Maximieren Sie Ihre Gewinne und minimieren Sie Ihre Verluste

Wer mit dem Forex Trading begonnen hat, kommt zwangsläufig sehr schnell in Kontakt mit den Begriffen Stop-Loss und Take Profit. Dabei bezeichnen beide verschiedene Orderarten, welche dem Moneymanagement beim Trading dienen. Ein Stop-Loss dient der Risikominimierung und soll den Anleger vor größeren Verlusten schützen, oder bereits vorhandene Profite sichern. Take-Profit Orders werden hingegen genutzt, um bereits generierte Gewinne mitzunehmen und eine Position automatisiert im Profit zu schließen.

Je nachdem, welche Trading Strategie verwendet wird, werden die Stop-Loss und Take-Profit Orders bereits vor dem Öffnen des Trades festgelegt. Die wohl am meisten verwendete Order ist wohl der Stop-Loss. Ihn nutzen (oder sollten zumindest) alle Trader. Take-Profit Orders werden hingegen nicht unbedingt von allen Tradern genutzt, oder nur Situationsabhängig eingesetzt. Das ist ganz einfach damit zu erklären, dass eine Take-Profit Order nicht bei jeder Strategie sinnvoll ist.

Inhalt:

- Was ist ein Stop-Loss ?

- Stop-Loss und Take Profit Marken richtig setzen

- Stop Loss auf Widerstände oder Unterstützungen legen

- Stop-Loss nachträglich bewegen

- Trailing Stops

- Take-Profit Orders

- Stop-Loss und Trailing Stop Strategie

- Fazit

Was ist ein Stop-Loss ?

Der Stop-Loss Auftrag ist ein Werkzeug zur Risikominimierung beim Forex Trading. Er dient dazu den Trader vor großen Verlusten zu schützen und damit sein Kapital beispielsweise vor Verlusten durch schnelle oder unvorhergesehene Kursbewegungen zu bewahren. In der Praxis ist die Stop-Loss Order ein Marktauftrag der eine Position automatisch verkauft, sobald diese ein bestimmtes Kursniveau erreicht, das entgegengesetzt zur Richtung des Trades liegt. So kann eine Stop-Loss Order bei einem Long Trade logischerweise nur unterhalb des Einstiegskurses platziert werden.

Umgekehrt ist eine Platzierung bei einem Short Trade nur oberhalb des Einstiegskurses möglich. Dabei stellen alle uns bekannten Forex Broker ihren Kunden Stop-Loss Orders zur Verfügung. Einige Broker wie beispielsweise IG Marktes bieten ihren Kunden meistens gegen Gebühr sogar "garantierte Stops" an, bei denen eine Ausführung zum gewünschten Kurs auch bei heftigen Marktschwankungen garantiert wird.

Kurze Zusammenfassung:

- Stop-Loss Orders schützen ihr Kapital

- Stop-Loss Orders ermöglichen ein genaues Moneymanagement

- Ohne Stop-Loss zu traden bedeutet das Risiko des Marktes zu ignorieren und große Verluste in Kauf zu nehmen

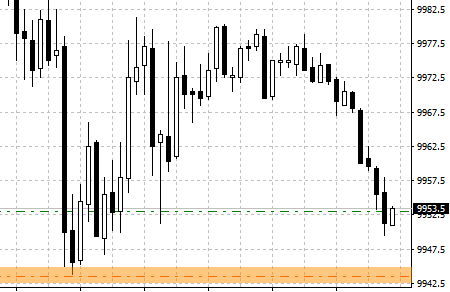

Beispiel einer Stop Order:

In diesem Beispiel haben wir eine Long Position im DAX30 CFD eröffnet und spekulieren darauf, dass der Kurs sich wieder in den oberen Bereich der Trading Range der letzten Minuten im Bereich von circa 9980 Punkten entwickeln wird.

Für den Fall, dass wir mit unserer Einschätzung falsch liegen, haben wir den Stop-Loss knapp unterhalb der Trading Range bei 9943 Punkten gesetzt. Sollte der Kurs diesen Bereich durchlaufen, wird die Stop-Loss Order unsere Position automatisch schliessen und uns vor einem möglicherweise noch größeren Verlust schützen.

Stop-Loss und Take Profit im Forex Trading richtig setzen

Natürlich sollte man den Stop-Loss nicht auf gut Glück oder dem Bauchgefühl platzieren. Hier gibt es 2 Wege wie man bestimmen kann, auf welches Kursniveau man den Stop-Loss am besten legt.

Stop-Loss Abstände berechnen

Bei dieser Trading Strategie geht es hauptsächlich um Moneymanagement beim Trading. Hier berechnet man den Abstand des Stop-Loss auf Basis von 2 Faktoren: Zum einen welches Risiko man bereit ist mit dem jeweiligen Trade einzugehen. In der Regel sollte der Abstand des Stop-Loss so gewählt werden, dass bei einem Trade niemals mehr als 2% des Depotwertes verloren werden können, sollte der Kurs sich gegen den Trader entwickeln und in den Stop Loss laufen. So können auch längere Verlustserien problemlos überstanden werden.

Zum anderen muss man wissen, wie viel Gewinn mit den Trade erzielen möchte. Hier sollte das Verhältnis von Risiko zu möglichem Gewinn niemals kleiner als 1 sein. In der Praxis bedeutet dies, dass sich ein Trade bei dem man mehr verlieren kann, als Gewinnen auf Dauer logischerweise nicht lohnt. Sind Sie bereits 10 Pips zu riskieren, muss bei ihrem Trade ein Gewinn von mindestens 10 Pips möglich sein.

Besser ist natürlich 10 Pips zu riskieren um 20 Pips gewinnen zu können. Das Verhältnis von Risiko zu Gewinnmöglichkeiten nennt sich CRV (Chance Risiko Verhältnis) und wird von uns genauer in unserem Artikel zu einem guten Moneymanagement beschrieben. Hier können Sie mehr über das CRV und Moneymanagement beim Forex Trading erfahren.

Stop-Loss Orders auf markante Kursmarken legen

Eine andere Möglichkeit um das Niveau der Stop-Loss Order zu bestimmen ist es, diese je nach Trading Richtung (Long oder Short) kurz über oder unter markante Kursniveaus wie Widerstände oder Unterstützungen zu legen. Wenn der Kurs die Stop-Loss Marke durchbricht, ist das geplante Trading Setup futsch und der Stop schützt den Trader vor größeren Verlusten.

Diese Art der Stop Bestimmung wird vor allem von SwingTradern, oder Anlegern die in etwas größeren Zeitrahmen handeln genutzt. Aber auch für den kurzfristigeren Handel kann diese Methode verwendet werden. Hier sollte man aber immer das "Big Picture" der nächst größeren Zeitfenster im Auge behalten, um nicht auf dem falschen Fuß erwischt zu werden.

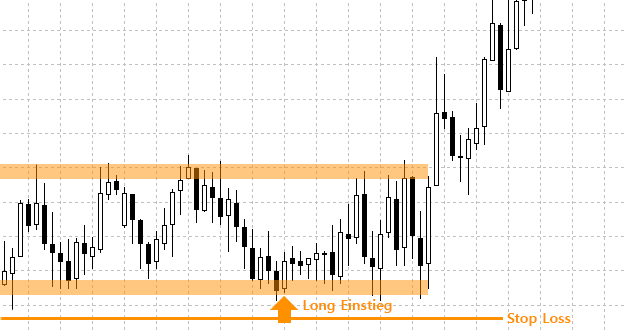

Beispiel:

In diesem Beispiel bewegte sich der Kurs einige Zeit in einer Trading Range. Als der Kurs wieder im unteren Bereich der Range angekommen ist, hätte man einen Long Trade riskieren können. Den Stop-Loss hätte man in diesem Fall unter den tiefsten Kurs der in dieser Trading Range gehandelt wurde setzen können. Der Stop hätte damit circa 10 Punkte vom Einstiegskurs entfernt gelegen. Das Take-Profit Level am oberen Ende der Trading Range lag etwa 25 Punkte vom Einstieg entfernt. Somit hätte man 10 Punkte riskiert, um 25 Punkte zu gewinnen zu können.

Dies entspräche einen CRV von 2.5 was ein sehr guter Wert ist. Wie man sehen kann wäre der Trade auch gut gelaufen. Hätte man hier noch einen Trailing-Stop mit beispielsweise 10 Pips Abstand verwendet, wären noch deutlich mehr als die Anfangs anvisierten 25 Pips Profit drin gewesen. Aber auch hier gilt wieder, diese Trading Strategie macht nur Sinn, wenn der zu erwartende Gewinn mindestens so groß ist wie der mögliche Verlust. Ansonsten werden Sie langfristig Verluste machen.

Darf ein Stop-Loss nachträglich bewegt werden ?

Ganz klar: Ja! Aber nur in eine Richtung. Der Sinn eines Stop-Loss Auftrages ist es, ihr Kapital zu sichern. Wenn Sie sich jetzt folgendes Szenario vorstellen: Sie haben eine Möglichkeit ausgemacht und haben ihre Gewinnmöglichkeiten und ihr Risiko für diesen Trade berechnet. Nun sind Sie in den Markt eingestiegen und der Trade entwickelt sich leider nicht in ihre Richtung. In der Hoffnung, dass sich der Trade doch noch zu ihren Gunsten entwickelt, verschieben Sie diesen etwas weiter weg vom Einstiegskurs.

Macht das Sinn ? Natürlich nicht! Das Trading Setup, welches Sie sich überlegt haben ist ohnehin im Eimer wenn ihre Position ausgestoppt wird. Wenn Sie vorher ein CRV von 1.0 hatten, haben Sie mit einem versetzten Stop wahrscheinlich ein CRV von 0.5 oder noch schlechter. Weil Sie den Stop versetzt haben können Sie bei diesem Trade auf einmal mehr Geld verlieren als Gewinnen.

Selbst wenn dieser Trade noch einmal gut geht sind dies genau die Trades die Sie nicht wollen, weil diese langfristig zwangsläufig zu Verlusten führen werden. Deswegen sollten Stops nur der Richtung des Trades verschoben werden, um beispielsweise Gewinne zu sichern, oder das Risiko aus dem Trade zu nehmen.

Wenn Sie beispielsweise eine Aktien für 30 Euro gekauft haben und die Aktie steigt auf 36 Euro, dann haben Sie zwar bereits 20% Gewinn gemacht, aber leider nur auf dem Papier. Wenn die Aktie nun auf 25 Euro fällt, haben Sie nicht nur ihren Papiergewinn verspielt, sondern zusätzlich noch eigenes Kapital verloren. Daher sollten Sie ihren Stop in diesem Fall mindestens auf den Einstiegskurs von 30 Euro nachziehen, um das Risiko aus dem Trade zu nehmen und zumindest keine Verluste mehr machen zu können.

Weitere Tipps zu Fehlern dieser Art können Sie in unseren 25 Regeln für erfolgreiches Trading lesen.

Trailing Stops

Trailing Stops sind eine erweiterte Form von Stop-Loss Aufträgen. Im Prinzip handelt es sich dabei um eine normale Stop Order, die jedoch in einem selbst definierbaren Abstand zum aktuellen Kurs automatisch nachgezogen wird. Steigt man beispielsweise bei 9000 Punkten in einem Long Trade im DAX30 ein und aktiviert einen Trailing-Stop mit 20 Punkten Abstand, wird der Stop immer nachgezogen, sobald der Kurs sich 20 Punkte von aktuellen Stop-Loss Limit zu Gunsten des Traders bewegt hat.

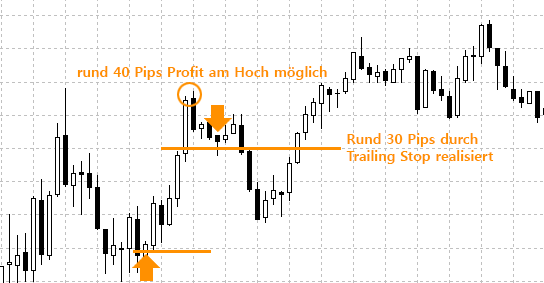

Beispiel für Trailing Stops:

In dem Beispiel hat sich der Kurs nach dem Einstieg rund 40 Pips in unsere Richtung entwickelt. Eingestellt war der Trailing Stop auf einen Abstand von 10 Pips. Am Hoch des Trades hätten wir theoretisch einen Profit von rund 40 Pips mitnehmen können. An diesem Punkt wurde der Stop bereits automatisch auf einen Profit von rund 30 Pips nachgezogen. Leider kam der Kurs dann wieder zurück und löste den Trailing Stop aus.

Da niemand vorher weiss, wie sich der Kurs genau entwickeln wird ist der Trailing-Stop daher ein sehr gutes Werkzeug, um seine Profite zu maximieren, indem der Stop konsequent nachgezogen wird. So kann oft verhindert werden, dass Gewinne zu früh mitgenommen und damit Profite ausgelassen werden. Insbesondere wenn Positionen bereits etwas im Plus befinden, bietet sich diese Order an.

Take-Profit Orders

Eine Take Profit Order ist ein Tool zur automatischen Mitnahme von Profiten. Im Prinzip ist der Take-Profit eine umgekehrte Stop-Loss Order. Statt den Trader vor Verlusten zu schützen ist der Sinn dieser Order Gewinne automatisch mitzunehmen, wenn das vorher definierte Kursziel erreicht wird.

Da der Take-Profit genau wie der Stop-Loss automatisch erfolgt, wenn die Marken einmal festgelegt wurden, muss der Anleger hier auch nicht ständig vor dem Rechner sitzen und die Märkte beobachten. In Verbindung mit einer Stop-Loss Order lässt sich so ein sehr gutes Moneymamagement betreiben, da der mögliche Verlust und der erwartet Gewinn bereits vorher definiert sind und das erwartete CRV für diesen Trade somit fest steht.

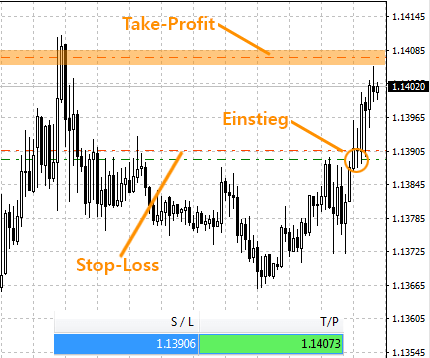

Beispiel für einen Take-Profit Auftrag

Das Beispiel zeigt den EUR/USD im 15 Minuten Chart. Nach dem Durchbruch des kurzfristigen Widerstandes sind wir beim Kurs von 1.1388 Long gegangen. Der Trade lief direkt in den Gewinn und wir konnten den Stop-Loss auf 1.1390 nachziehen. Somit haben wir das Risiko aus dem Trade genommen. Die Take-Profit Order haben wir in den Bereich des letzten Hochs auf einen Kurs von 1.1407 gesetzt. Somit konnten wir uns entspannt zurück lehnen und den Trade abwarten. Kurze Zeit später erreichte der Markt unser Kursziel und der Take-Profit wurde automatisch ausgelöst und der Trade generierte einen Gewinn von rund 18 Pips.

Trading Trading Strategie mit Stop-Loss und Trailing Stop

Die Kombination aus Stop-Loss und Trailing Stop lässt sich gut beim Handeln von Trends einsetzen. Dabei versucht man in einen aktuellen Trend einzusteigen und setzt zuerst einen normalen Stop-Loss. Ist die Position ausreichend im Gewinn, wechselt man vom normalen Stop auf einen Trailing Stop. Abhängig vom Zeitrahmen in dem man handelt, muss der Abstand des Stops zum aktuellen Kurs natürlich enger oder weiter sein. In kleinen Zeitfenstern wie 5 oder 15 Minuten Charts ist der Abstand des Stops dabei logischerweise kleiner zu wählen, als in größeren Zeitrahmen wie beispielsweise 30 Minuten oder dem H1 Chart.

Dabei gilt, umso größer der Stop-Abstand, umso mehr "Luft" hat der Trade zum atmen. Damit verringert man natürlich das Risiko ausgetoppt zu werden und eine weitere Trendfortsetzung zu verpassen. Auf der anderen geht man das Risiko ein, einen größeren Teil seines aktuellen Profits wieder abzugeben, falls der Kurs sich wieder gegen den Trader entwickelt oder der Trend bricht.

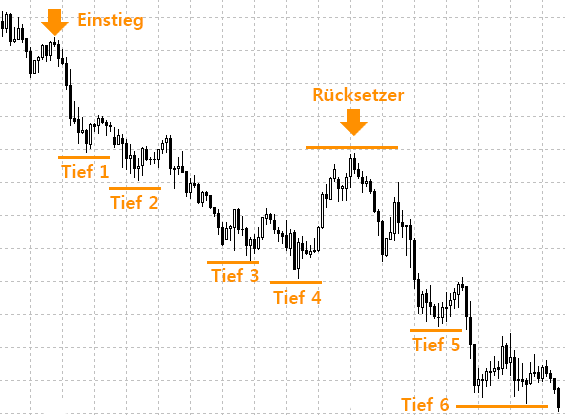

Beispiel:

Das Beispiel zeigt einen Ausschnitt aus einem Abwärtstrend im 30 Minuten Charts des DAX30. Oben hätte sich eine gute Einstiegsmöglichkeit für einen Short Trade ergeben, welcher schnell relativ komfortabel im Profit gelegen hätte. Hier hätte man nun auf einen Trailing-Stop umstellen können. Wie man an dem Beispiel gut sehen kann, ist der Abstand des Trailing-Stops hier entscheidend. Bei einem engeren Abstand, wäre man wahrscheinlich bereits bei dem ersten Rücksetzer nach Tief 1 ausgestoppt worden.

Bei einem weiteren Trailing-Stop hätte man den Trade eventuell bis zum Tief 4 durchziehen können und wäre erst von dem großen Rücksetzer ausgestoppt worden. Hätte man den Abstand des Trailing-Stops nach dem Erreichen von Tief 1 so gewählt, dass der Stop in etwa auf dem Einstiegskurs gelegen hätte, hätte man diesen Trade sogar bis zum Tief 6 laufen lassen können.

Hier wäre man aber natürlich auch das Risiko eingegangen, die bereits an Tief 1 nicht unbedeutenden Gewinne wieder abzugeben. In solchen Situationen bietet sich ein Teilverkauf (TV) von beispielsweise der Hälfte der Positionen an. Hier verkauft man die Hälfte der gekauften Kontrakte und nimmt so bereits einen Teil der Gewinne mit. Den Rest lässt man im Markt und sichert diesen Plus Minus 0 ab. So hat man einen Gewinn realisiert und noch eine risikolose Position im Markt, welche ein gutes Profitpotential verspricht.

Fazit

Das Traden mit Stop-Loss Aufträgen ermöglicht es Tradern ein konsequentes Moneymanagement zu verfolgen und Risiken zu minimieren. Gleichzeitig bieten Take-Profit Aufträge und Trailing-Stops sehr gute Möglichkeiten zur Maximierung der Profite. Wir empfehlen daher jedem Trader diese Tools, welche von jedem Broker kostenlos (mit Ausnahme der garantierten Stops) zur Verfügung gestellt werden zu nutzen. Traden ohne Stop-Loss ist in den meisten Fällen fahrlässig und wird früher oder später zu größeren Verlusten führen.

Weiterführende Links

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.