Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Futures Broker Vergleich und Test

Die Suche nach dem idealen Futures Broker kann eine Herausforderung darstellen, doch wir sind hier, um Ihnen dabei zu helfen. Auf Broker-Bewertungen.de bieten wir einen umfassenden Futures Broker Vergleich aller namhaften Anbieter an, sortiert nach verschiedenen Kriterien wie Broker Typ, Regulierung, Handelsplattform und Einzahlungsmethoden.

In unserem umfangreichen Futures Broker Vergleich berücksichtigen wir Aspekte, die speziell für deutsche Trader von Bedeutung sind, wie beispielsweise die Verfügbarkeit deutschsprachigen Kundenservices und die Anwendung deutscher und europäischer Regulierungsstandards.

Zusätzlich haben wir es uns zur Aufgabe gemacht, die Meinungen echter Trader zu berücksichtigen. So finden Sie zu jedem Futures Broker authentische Nutzerbewertungen. Diese Bewertungen können Ihnen wertvolle Einblicke in die Praxis des Handels mit diesen Brokern geben und Ihnen dabei helfen, den besten Futures Broker für Ihre individuellen Bedürfnisse zu finden.

Top bewertete Futures Broker 2026

Mindesteinlage | Berichte | Bewertung | Regulierung | Name | |

|---|---|---|---|---|---|

1000 EUR | 3 | BaFin | |||

keine | 250 | FCA, BaFin, CMVM | |||

keine | 31 | FMA, FSA | |||

5000,- EUR oder Gegenwert in einer anderen Währung | 14 | FMA, OeNB | |||

keine | 142 | BaFin, FCA | |||

keine | 87 | BaFin | |||

10.000 EUR | |||||

keine | 319 | BaFin | |||

keine | 8 | CSSF | |||

500 USD | 43 | FCA, CySEC | |||

2000 EUR | 11 | ||||

500 USD | 11 | , | |||

keine | 280 | FCA, BaFin | |||

1 USD | 16 | RAFMM | |||

10.000 USD | 13 | , CFTC, FCA | |||

4000 EUR | 91 | BaFin, FCA | |||

1 USD | 4 | ||||

keine | 22 | NFA, | |||

keine | 145 | BaFin | |||

10.000 EUR | 30 | FCA | |||

10.000 EUR | BaFin | ||||

5.000 EUR | 1 | FINMA, PolyReg | |||

2500 EUR | BaFin | ||||

10.000 EUR | BaFin | ||||

500 EUR | 99 | BaFin, CSSF |

Wie Sie den besten Futures Broker finden: Ein umfassender Vergleich

Wenn Sie in der Welt des Handels mit Futures einsteigen möchten, ist eine der ersten Entscheidungen, die Sie treffen müssen, die Wahl des richtigen Futures Brokers. In diesem Artikel führen wir einen detaillierten Futures Broker Vergleich durch und teilen unsere besten Empfehlungen.

Inhalt:

- Was sind Futures?

- Was ist ein Futures Broker?

- Wie funktionieren Futures?

- Die bekanntesten Futures Trading Plattformen

- Hebel und Margin

- Margin Calls verstehen

- So finden Sie den besten Futures Broker

- Kommissionen & Spreads bei Futures Trading

- Erfahrungen & Bewertungen von Kunden

- Die 4 besten Futures Broker

- Die besten Futures Broker im Vergleich

- Vorteile & Risiken von Futures

- 3 Trading Strategien für das Trading von Futures

- 6 Tipps für erfolgreiches Futures Trading

- Unser Fazit zum Futures Broker Vergleich

- Häufige Fragen zum Futures Broker Vergleich - FAQ

Was sind Futures?

Futures sind eine Art von Derivat, das heißt, ihr Wert leitet sich von einem zugrunde liegenden Vermögenswert ab. Ein Futures-Kontrakt ist eine rechtlich bindende Vereinbarung, die den Käufer verpflichtet, einen bestimmten Vermögenswert (wie Rohstoffe, Aktien oder Währungen) zu einem festgelegten Preis und zu einem bestimmten zukünftigen Zeitpunkt zu kaufen, und den Verkäufer verpflichtet, diesen Vermögenswert zu liefern.

Ein einfacher Weg, dies zu verstehen, ist, Futures als eine Art "Versicherung" zu betrachten. Sie erlauben es Marktteilnehmern, das Risiko von Preisveränderungen in der Zukunft zu managen.

Ein Beispiel für einen Futures-Kontrakt

Stellen Sie sich vor, Sie sind ein Bauer und bauen Weizen an. Sie machen sich Sorgen, dass der Preis für Weizen im nächsten Jahr fallen könnte, was Ihre Einnahmen und Gewinne schmälern würde.

Um sich gegen dieses Risiko abzusichern, gehen Sie einen Futures-Kontrakt ein. Dieser Kontrakt besagt, dass Sie in sechs Monaten, sagen wir im Dezember, 1000 Bushel Weizen zu einem Preis von 5 Euro pro Bushel verkaufen werden.

Jetzt ist es Juni und der Preis für Weizen auf dem Markt beträgt 6 Euro pro Bushel. Aber da Sie sich Sorgen gemacht haben, dass der Preis sinken könnte, haben Sie den Futures-Kontrakt abgeschlossen. So haben Sie sich gegen das Risiko von sinkenden Preisen abgesichert.

Kommen wir nun zum Dezember. Angenommen, der Marktpreis für Weizen ist tatsächlich auf 4 Euro pro Bushel gefallen. Aber aufgrund Ihres Futures-Kontrakts verkaufen Sie Ihren Weizen für 5 Euro pro Bushel, also mehr als den aktuellen Marktpreis.

In diesem Szenario haben Sie durch den Futures-Kontrakt einen sicheren Preis für Ihren Weizen garantiert und sich gegen das Risiko eines Preisverfalls abgesichert. Dies ist ein Beispiel dafür, wie ein Futures-Kontrakt in der Praxis funktionieren kann.

Was genau ist ein Futures Broker ?

Ein Futures Broker ist im Grunde genommen ein Mittler zwischen dem Käufer und dem Verkäufer von Futures-Kontrakten. Futures-Kontrakte sind, einfach ausgedrückt, rechtlich bindende Vereinbarungen, die es dem Käufer ermöglichen, eine bestimmte Menge eines bestimmten Vermögenswertes (wie beispielsweise Getreide, Öl, oder auch Aktien) zu einem festgelegten Preis in der Zukunft zu kaufen oder zu verkaufen.

Dies kann man sich wie eine Art Versicherung vorstellen. Angenommen, Sie sind ein Bauer und Sie haben einen großen Weizenanbau. Sie wissen nicht genau, wie viel ein Sack Weizen in sechs Monaten auf dem Markt kosten wird. Also, um das Risiko von Preisveränderungen zu reduzieren, entscheiden Sie sich dafür, einen Futures-Kontrakt zu kaufen.

Dieser Kontrakt könnte besagen, dass Sie in sechs Monaten einen Sack Weizen für 10 Euro verkaufen werden. Wenn der Weizenpreis in sechs Monaten auf 8 Euro fällt, haben Sie immer noch das Recht, ihn für 10 Euro zu verkaufen, wie in Ihrem Futures-Kontrakt festgelegt. Aber wenn der Weizenpreis auf 12 Euro steigt, müssen Sie ihn immer noch für 10 Euro verkaufen. So können Futures-Kontrakte sowohl zum Schutz vor Risiken als auch zum Profitieren von Preisänderungen eingesetzt werden.

Der Futures Broker hilft Ihnen dabei, diese Kontrakte zu kaufen und zu verkaufen. Er bietet die Plattform und die Werkzeuge, die Sie benötigen, um auf dem Futures-Markt zu handeln. Dabei kann es sich um eine Online-Handelsplattform, telefonischen Handel oder sogar um eine mobile App handeln. Der Broker führt Ihre Aufträge aus, stellt Marktdaten zur Verfügung und bietet oft auch Schulungen und Ressourcen an, um Sie über den Futures-Markt zu informieren und Ihnen bei Ihren Handelsentscheidungen zu helfen.

Um die Dienstleistungen des Brokers zu nutzen, zahlen Sie in der Regel eine Gebühr, die oft als Kommission bezeichnet wird. Die Höhe dieser Gebühr kann je nach Broker und Art der Transaktion variieren.

Wie funktioniert der Futures-Handel?

Wie bereits festgestellt sind Futures Finanzkontrakte, die eine Verpflichtung zum Kauf oder Verkauf eines bestimmten Vermögenswertes zu einem vorher festgelegten Preis und zu einem bestimmten zukünftigen Zeitpunkt darstellen.

Der Futures-Handel findet an Terminbörsen statt, die als zentrale Drehscheibe fungieren, an der Käufer und Verkäufer Geschäfte abschließen. Diese Börsen stellen sicher, dass der Handel effizient und fair abläuft und bieten zudem eine Garantie für die Erfüllung des Vertrages.

Es ist wichtig zu beachten, dass beim Handel mit Futures das Risiko besteht, dass die Marktpreise sich entgegen Ihrer Erwartungen entwickeln. Daher ist es entscheidend, die Marktdynamik und Risikomanagement-Strategien zu verstehen, bevor man in den Handel einsteigt.

Beispiel für Futures-Handel

Um zu verdeutlichen, wie Futures-Handel funktioniert, bleiben wir beim obigen Beispiel: Ein Landwirt erwartet, dass er in 6 Monaten 5000 Bushel Weizen ernten wird. Um das Risiko von Preisfluktuationen zu mindern, entscheidet er sich, einen Futures-Kontrakt zu verkaufen. Der aktuelle Preis für Weizenfutures für die Lieferung in 6 Monaten beträgt 10 Euro pro Bushel.

Ein Bäcker, der glaubt, dass der Preis von Weizen in 6 Monaten steigen wird, entscheidet sich, diesen Futures-Kontrakt zu kaufen. Sowohl der Landwirt als auch der Bäcker gehen diesen Kontrakt ein, um das Risiko von Preisänderungen zu begrenzen.

Nach 6 Monaten, wenn der Futures-Kontrakt fällig wird, hat der Preis für Weizen tatsächlich auf 12 Euro pro Bushel zugenommen. Der Landwirt ist verpflichtet, 5000 Bushel Weizen zum ursprünglich vereinbarten Preis von 10 Euro pro Bushel zu liefern. Der Bäcker hingegen hat von dieser Situation profitiert, da er den Weizen für 10 Euro pro Bushel, statt dem aktuellen Marktpreis von 12 Euro, erhält.

Dieses Beispiel zeigt, wie Futures-Kontrakte sowohl Käufern als auch Verkäufern ermöglichen, das Risiko von Preisfluktuationen zu managen. Es ist jedoch wichtig zu beachten, dass der Handel mit Futures auch mit Risiken verbunden ist, und es ist daher wichtig, vor dem Einstieg eine gründliche Recherche und Planung durchzuführen.

Die bekanntesten Futures Trading Plattformen

MetaTrader

MetaTrader ist eine erweiterte Version des MetaTrader 4 und wurde speziell für den Handel mit CFDs, Aktien und Futures entwickelt. Es bietet erweiterte Analysewerkzeuge, einschließlich mehr als 80 technischer Indikatoren und Chart-Tools. MT5 unterstützt auch den automatisierten Handel mit Expert Advisors (EAs) und bietet eine erweiterte Strategietester-Funktion.

NinjaTrader

NinjaTrader ist eine beliebte Handelsplattform unter Futures-Trader, die für ihre fortschrittlichen Charting-Funktionen, Handelswerkzeuge und automatisierten Handelsmöglichkeiten bekannt ist. Sie bietet fortschrittliche Analysefunktionen und eine Vielzahl von Tools zur Auftragsplatzierung, einschließlich Market, Limit, Stop Market, Stop Limit und Stop Loss/Take Profit Orders.

TradeStation

TradeStation ist eine umfassende Handelsplattform, die besonders für technisch orientierte Trader attraktiv ist. Sie bietet erweiterte Charting-Funktionen, eine breite Palette von technischen Indikatoren und eine eigene Programmiersprache namens EasyLanguage, die es Tradern ermöglicht, benutzerdefinierte Indikatoren und Strategien zu erstellen.

Thinkorswim

Thinkorswim, eine Plattform von TD Ameritrade, ist eine umfassende Handelsplattform, die den Handel mit Futures unterstützt. Sie bietet fortschrittliche Charting- und Analysefunktionen, einschließlich mehr als 300 technischer Studien. Darüber hinaus ermöglicht Thinkorswim auch den Handel aus dem Chart heraus und bietet leistungsstarke Tools für die Strategie-Backtesting und den simulierten Handel.

Es ist wichtig zu beachten, dass nicht alle Broker alle diese Plattformen unterstützen. Daher sollten Trader, die eine bestimmte Plattform bevorzugen, sicherstellen, dass ihr gewählter Broker diese Plattform unterstützt.

Hebel und Margin beim Futures Trading

Die Begriffe Hebel und Margin spielen eine ganz entscheidende Rolle beim Trading mit Futures. Nachfolgend gehen wir auf die Bedeutung von Hebel und Margin beim Handel mit Futures ein.

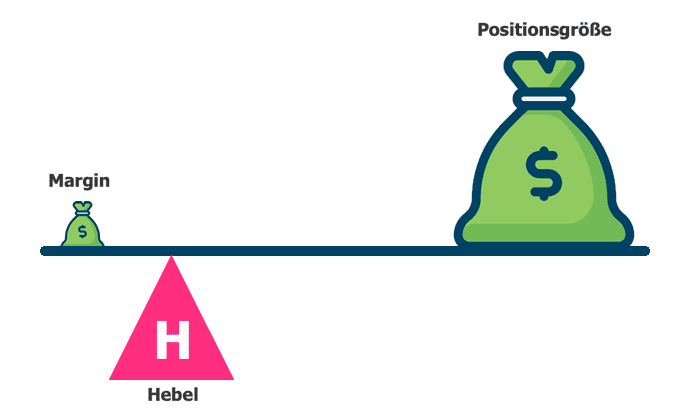

Hebel

Der Hebel ist ein wichtiges Konzept im Futures-Handel. Er ermöglicht es Händlern, mit einem geringen Kapitaleinsatz einen hohen Handelswert zu kontrollieren. Das bedeutet, Sie können eine größere Position eingehen, als Ihr ursprüngliches Investment erlauben würde. Der Hebel wird als Verhältnis ausgedrückt, zum Beispiel 10:1, was bedeutet, dass Sie für jeden Euro, den Sie investieren, einen Handelswert von 10 Euro kontrollieren können.

Margin

Im Futures-Handel bezieht sich Margin auf die Sicherheit, die Sie hinterlegen müssen, um eine Position zu eröffnen und zu halten. Die Margin ist nur ein kleiner Prozentsatz des vollen Wertes des Futures-Kontrakts, weshalb der Hebel im Futures-Handel möglich ist. Es gibt zwei Arten von Margins: die Anfangsmargin (die benötigt wird, um eine Position zu eröffnen) und die Wartungsmargin (die benötigt wird, um eine Position offen zu halten, wenn der Markt sich gegen Sie bewegt).

Beispiel für einen Margin-Handel mit Futures

Auch Margin Calls sind ein zentrales Element beim Trading von Futures, weshalb wir Ihnen im folgenden Erklären was genau ein Margin Call ist und wie Sie Margin Calls vermeiden können.

Nehmen wir an, Sie möchten einen Futures-Kontrakt auf Gold handeln, der in einem Monat abläuft. Der Preis für Gold liegt bei 2000 Euro pro Unze und jeder Futures-Kontrakt entspricht 100 Unzen Gold. Das bedeutet, der volle Wert des Kontrakts beträgt 200.000 Euro.

Jedoch erfordert der Broker nur eine Margin von 5%. Das bedeutet, dass Sie nur 10.000 Euro (5% von 200.000 Euro) hinterlegen müssen, um eine Position zu eröffnen. Hier kommt der Hebel ins Spiel: obwohl Sie nur 10.000 Euro investiert haben, kontrollieren Sie einen Handelswert von 200.000 Euro.

Wenn der Goldpreis auf 2050 Euro pro Unze steigt, ist Ihr Kontrakt nun 205.000 Euro wert. Sie könnten den Kontrakt verkaufen und einen Gewinn von 5.000 Euro erzielen, obwohl Sie nur 10.000 Euro investiert haben.

Allerdings funktioniert der Hebel auch in die andere Richtung: wenn der Goldpreis auf 1950 Euro pro Unze fällt, würde Ihr Kontrakt nur noch 195.000 Euro wert sein und Sie würden einen Verlust von 5.000 Euro erleiden. Dieses Beispiel zeigt, wie der Hebel hohe Gewinne ermöglichen kann, aber auch das Risiko erhöht.

Es ist wichtig zu beachten, dass Ihr Broker eine Wartungsmargin verlangen kann, wenn der Markt sich gegen Sie bewegt. Wenn Ihre Position unter diese Margin fällt, könnten Sie einen Margin Call erhalten, was bedeutet, dass Sie zusätzliche Mittel auf Ihr Konto einzahlen müssen, um die Position offen zu halten.

Der Handel mit Margin und Hebel kann komplex sein und birgt erhebliche Risiken. Es ist daher wichtig, diese Konzepte vollständig zu verstehen und sorgfältig zu prüfen, bevor Sie einen solchen Handel eingehen.

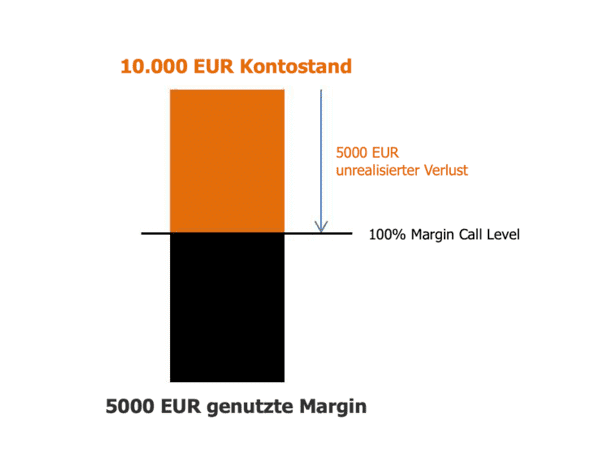

Margin Calls vertehen

Ein Margin Call tritt auf, wenn der Wert eines Anlegerkontos unter eine bestimmte Schwelle fällt, die als "Maintenance Margin" bezeichnet wird. Dieser Margin Call ist im Wesentlichen eine Aufforderung des Brokers an den Anleger, zusätzliche Mittel auf sein Konto einzuzahlen, um die Anforderungen der Maintenance Margin wieder zu erfüllen.

Dies kann passieren, wenn die offenen Positionen des Anlegers sich negativ entwickeln und der Wert des Kontos sinkt. Wenn der Anleger den Margin Call nicht erfüllen kann, kann der Broker die Positionen des Anlegers zwangsliquidieren, um die fehlenden Margin-Anforderungen zu erfüllen.

Beispiel für einen Margin Call

Nehmen wir an, Sie eröffnen eine Long-Position in einem Futures-Kontrakt, der derzeit 50.000 Euro wert ist. Ihr Broker verlangt eine Anfangsmargin von 10%, also hinterlegen Sie 5.000 Euro auf Ihrem Konto.

Nun fällt der Wert des Futures-Kontraktes auf 45.000 Euro. Das entspricht einem Verlust von 5.000 Euro auf Ihrer Position. Da Sie nur 5.000 Euro als Margin hinterlegt haben und der Wert Ihrer Position um diesen Betrag gesunken ist, ist das Guthaben auf Ihrem Konto nun null.

Ihr Broker hat eine Maintenance Margin von 5% festgelegt. Das bedeutet, dass Sie immer mindestens 5% des aktuellen Kontraktwertes auf Ihrem Konto haben müssen, also in diesem Fall 2.250 Euro. Da Sie dieses Niveau nicht erfüllen, löst der Broker einen Margin Call aus und fordert Sie auf, zusätzliche Mittel auf Ihr Konto einzuzahlen.

Wenn Sie den Margin Call nicht erfüllen können, kann der Broker Ihre Position zwangsliquidieren, um die fehlenden Margin-Anforderungen zu erfüllen. In diesem Fall könnten Sie einen erheblichen Verlust erleiden. Dieses Beispiel verdeutlicht das Risiko, das mit dem Handel auf Margin verbunden ist.

So finden Sie den besten Futures Broker

Die Wahl des besten Futures Brokers kann eine Herausforderung sein, da es viele verschiedene Faktoren zu berücksichtigen gibt. Hier sind einige wichtige Aspekte, die Sie bei Ihrer Suche beachten sollten:

Gebühren und Kosten

Die Gebührenstruktur eines Brokers kann einen erheblichen Einfluss auf Ihre Gewinne haben. Untersuchen Sie die Handelsgebühren, Kontoführungsgebühren und mögliche versteckte Kosten. Manche Broker bieten niedrigere Transaktionsgebühren an, verlangen aber höhere Kontogebühren, und umgekehrt. Es ist wichtig, alle Kostenfaktoren zu berücksichtigen und zu verstehen, wie sie sich auf Ihre Handelsaktivitäten auswirken können.

Handelsplattform

Eine benutzerfreundliche und technisch robuste Handelsplattform ist von entscheidender Bedeutung. Sie sollten darauf achten, dass die Plattform des Brokers die von Ihnen benötigten Tools und Funktionen bietet und dass sie stabil und zuverlässig ist. Außerdem sollten Sie überprüfen, ob die Plattform auf Ihren bevorzugten Geräten funktioniert.

Kundenservice

Ein guter Kundenservice kann im Futures-Handel sehr wichtig sein. Sie wollen sicher sein, dass Sie bei Fragen oder Problemen schnell und kompetent Unterstützung erhalten. Prüfen Sie, ob der Broker verschiedene Kommunikationskanäle (wie Telefon, E-Mail und Live-Chat) anbietet und wie schnell und hilfreich die Antworten sind.

Regulierung und Sicherheit

Stellen Sie sicher, dass der Broker, den Sie in Betracht ziehen, von einer vertrauenswürdigen Regulierungsbehörde lizenziert und reguliert wird. Dies gibt Ihnen die Sicherheit, dass der Broker bestimmte Standards einhalten muss und dass Sie im Falle eines Problems Schutzmechanismen haben.

Bildungsressourcen

Für Anfänger können Bildungsressourcen sehr nützlich sein. Viele Broker bieten Schulungen, Webinare, Marktanalysen und andere hilfreiche Materialien an, die Ihnen dabei helfen können, Ihre Trading-Fähigkeiten und Ihr Wissen zu verbessern.

Erfahrungsberichte und Bewertungen von Kunden

Lesen Sie Bewertungen und Erfahrungsberichte von anderen Kunden, um ein Gefühl für die Zuverlässigkeit und Qualität des Brokers zu bekommen. Allerdings sollten Sie auch darauf achten, dass Sie echte und unvoreingenommene Bewertungen lesen.

Zusammenfassend lässt sich sagen, dass die Wahl des besten Futures Brokers eine Kombination aus gründlicher Forschung und persönlichen Präferenzen erfordert. Nehmen Sie sich Zeit, vergleichen Sie verschiedene Broker und finden Sie den Broker, der am besten zu Ihren spezifischen Handelsbedürfnissen passt.

Selbstverständlich, hier ist eine ausführliche Erklärung dazu, wie Kommissionen und Spreads bei der Suche nach dem besten Forex Broker eine Rolle spielen können.

Kommissionen und Spreads bei der Suche nach dem besten Futures Broker

Beim Handel von Währungen im Forex-Markt sind die Kosten, die Sie als Trader zahlen müssen, ein entscheidender Faktor, der Ihre Rentabilität beeinflussen kann. Diese Kosten kommen hauptsächlich in Form von Spreads und Kommissionen.

Spreads

Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis eines Währungspaares und wird in Pips gemessen. Zum Beispiel, wenn der Kaufpreis (Ask) für EUR/USD 1.2000 ist und der Verkaufspreis (Bid) 1.1995, dann beträgt der Spread 5 Pips.

Broker verdienen Geld, indem sie einen höheren Preis für den Kauf einer Währung verlangen und einen niedrigeren Preis für den Verkauf bieten. Ein niedrigerer Spread ist für Trader vorteilhaft, da die Kosten für den Handel reduziert werden. Deshalb sollten Sie nach einem Broker suchen, der konkurrenzfähige Spreads anbietet.

Kommissionen

Einige Forex Broker berechnen eine Kommission pro Trade. Diese Gebühr wird in der Regel als fester Betrag pro Lot oder als Prozentsatz des Handelsvolumens berechnet. In der Regel bieten diese Broker "Raw Spreads" oder "Interbank Spreads", die sehr niedrig sind, manchmal nahe Null.

Es ist wichtig zu beachten, dass der niedrigste Spread oder die niedrigste Kommission nicht unbedingt den besten Wert darstellt. Sie sollten auch andere Faktoren wie die Handelsplattform, den Kundenservice und die Regulierung des Brokers in Betracht ziehen.

Sowohl Spreads als auch Kommissionen spielen eine wichtige Rolle bei der Auswahl eines Forex Brokers. Beide wirken sich direkt auf Ihre Rentabilität aus und sollten bei der Suche nach dem besten Forex Broker berücksichtigt werden. Es ist jedoch wichtig, das Gesamtbild zu betrachten und auch andere Faktoren wie die Qualität der Ausführung, die Plattformstabilität und den Kundenservice in Ihre Entscheidung einzubeziehen.

Die Bedeutung von Kundenbewertungen beim Futures Brokers Vergleich

Nutzerbewertungen können bei der Wahl eines Futures Brokers entscheidend sein. Sie bieten eine authentische und oft ungeschönte Perspektive auf die Erfahrungen, die andere Kunden mit einem bestimmten Broker gemacht haben. Hier sind einige Gründe, warum sie so wichtig sind:

- Ehrliche Meinungen: Nutzerbewertungen sind oft sehr ehrlich und direkt. Sie bieten einen ungeschönten Einblick in die Erfahrungen anderer Trader mit dem Broker, was Sie nicht immer von der Marketingabteilung des Brokers selbst erhalten. Wenn viele Nutzer positive Erfahrungen berichten, ist das ein gutes Zeichen. Umgekehrt können viele negative Bewertungen ein Warnsignal sein.

- Praktische Einblicke: Nutzerbewertungen können Ihnen dabei helfen, praktische Aspekte des Umgangs mit einem Broker zu verstehen, die sonst schwierig zu erkennen sein könnten. Zum Beispiel, wie reaktionsschnell der Kundenservice ist, wie zuverlässig die Handelsplattform ist oder wie einfach es ist, Geld ein- und auszuzahlen

- Problemerkennung: Bewertungen können Ihnen dabei helfen, potenzielle Probleme mit einem Broker zu erkennen, bevor Sie sich dazu entschließen, ein Konto zu eröffnen. Wenn zum Beispiel viele Kunden über unerwartete Gebühren, technische Probleme oder Schwierigkeiten bei der Geldauszahlung berichten, könnte dies ein Zeichen dafür sein, dass Sie vorsichtig sein sollten.

- Vergleichsmöglichkeiten: Durch das Lesen von Nutzerbewertungen verschiedener Broker können Sie diese besser vergleichen und die Vor- und Nachteile abwägen. Das kann Ihnen dabei helfen, eine fundierte Entscheidung zu treffen, welche Broker am besten zu Ihren Bedürfnissen passen.

- Vertrauensbildung: Positive Nutzerbewertungen können das Vertrauen in einen Broker stärken. Wenn viele Kunden zufrieden sind und positive Erfahrungen berichten, kann dies dazu beitragen, dass Sie sich sicherer fühlen, wenn Sie sich für diesen Broker entscheiden.

Es ist jedoch wichtig, auch kritisch gegenüber Nutzerbewertungen zu sein. Manchmal können sie gefälscht oder von den Brokern selbst erstellt sein. Stellen Sie daher sicher, dass Sie Bewertungen aus zuverlässigen Quellen lesen und sie nur als einen Aspekt Ihrer gesamten Recherche betrachten.

Die 4 besten Futures Broker im Vergleich

Um erfolgreich am Devisenhandel teilzunehmen, benötigen Sie einen zuverlässigen und leistungsstarken Broker. Im nachfolgenden Forex Broker Vergleich stellen wir Ihnen die 4 besten Futures Broker vor, darunter ActivTrades, IG, Trading 212 und WH SelfInvest, und zeigen Ihnen, was sie auszeichnet.

Natürlich, hier ist eine detaillierte Beschreibung der genannten Futures Broker und was sie gegenüber ihren Mitbewerbern auszeichnet.

IG

IG ist einer der weltweit führenden Online-Broker und bietet seinen Kunden Zugang zu einer Vielzahl von Märkten, darunter Futures. Was IG auszeichnet, ist ihre technisch fortschrittliche und intuitive Handelsplattform. Die Plattform enthält eine Vielzahl von Tools und Indikatoren zur Marktanalyse. Darüber hinaus punktet IG mit konkurrenzfähigen Spreads und einer breiten Palette an handelbaren Produkten. IG ist auch bekannt für ihren hervorragenden Kundenservice und eine Vielzahl von Bildungsressourcen, die sowohl Anfängern als auch erfahrenen Händlern zur Verfügung stehen.

WH SelfInvest

WH SelfInvest ist ein europäischer Broker, der eine umfangreiche Auswahl an Handelsprodukten anbietet, einschließlich Futures. Sie sind bekannt für ihre hochwertige Handelsplattform und ihren exzellenten Kundenservice. Eine Besonderheit von WH SelfInvest ist ihre sogenannte "NanoTrader" Plattform, die für ihre Funktionalität und Benutzerfreundlichkeit mehrfach ausgezeichnet wurde. NanoTrader bietet eine Vielzahl von Tools und Funktionen, die besonders für Futures-Trader nützlich sind. Darüber hinaus hat WH SelfInvest eine strenge Regulierung, die das Vertrauen der Kunden in ihre Dienstleistungen stärkt.

LYNX

LYNX ist ein Broker mit Sitz in den Niederlanden, der den Handel mit einer breiten Palette von Produkten einschließlich Futures ermöglicht. LYNX bietet eine sehr wettbewerbsfähige Gebührenstruktur, insbesondere für den Futures-Handel. Sie nutzen die Handelsplattform von Interactive Brokers, die als eine der besten auf dem Markt gilt und eine Vielzahl von Handelstools und Funktionen bietet. LYNX bietet auch eine umfangreiche Auswahl an Bildungsressourcen und Marktanalysen, die den Kunden helfen, informierte Handelsentscheidungen zu treffen.

Interactive Brokers

Interactive Brokers ist ein weltweit führender Online-Broker, der für seine hochentwickelte Handelsplattform, breite Produktpalette und wettbewerbsfähige Gebührenstruktur bekannt ist. Ihre Handelsplattform bietet fortschrittliche Charting-Tools, Echtzeit-Marktdaten und eine Vielzahl von Auftragsarten. Ein großer Vorteil von Interactive Brokers ist ihre globale Reichweite; Kunden können auf zahlreiche internationale Märkte zugreifen, was nur wenige Broker bieten. Zudem ist Interactive Brokers stark reguliert, was für zusätzliches Vertrauen bei den Kunden sorgt.

Diese vier Broker bieten alle eine starke Kombination aus wettbewerbsfähigen Gebühren, qualitativ hochwertigen Handelsplattformen und gutem Kundenservice. Je nach Ihren spezifischen Handelsbedürfnissen und -zielen könnte einer von ihnen der beste Futures Broker für Sie sein. Es ist jedoch wichtig, dass Sie Ihre eigene Recherche durchführen und alle Faktoren berücksichtigen, bevor Sie eine endgültige Entscheidung treffen.

IG im Vergleich mit WH Selfinvest und Lynx

Nachfolgend ein Vergleich von IG mit WH Selfinvest und LYNX im Hinblick auf handelbare Märkte, Spreads, Kommissionen, verfügbare Hebel und generelle Vorteile und Nachteile.

| Kriterium | IG | WH Selfinvest | LYNX |

| Verfügbare Märkte | Forex, Aktien, CFDs auf Aktien, Indizes, Rohstoffe, ETFs | Forex, CFDs auf Aktien, Indizes, Rohstoffe, Kryptos, ETFs | Forex, Aktien, CFDs auf Aktien, Indizes, Rohstoffe, ETFs |

| Mindest-Spreads | Ab 0,6 Pips | Ab 0,6 Pips | Ab 0,6 Pips |

| Kommissionen | Keine Kommissionen | Spread-basierte Gebühren + Kommission | Spread-basierte Gebühren |

| Hebel | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden |

| Vorteile | Über 12.000 Märkte inklusive ETFs handelbar, Benutzerfreundliche Plattform, kostenlose Aktienhandel | Breite Auswahl an Märkten, umfangreiche Research-Tools | Breite Palette an Märkten inklusive ETFs handelbar, benutzerfreundliche Plattform |

| Nachteile | Kein kostenloser Aktienhandel | Kein kostenloser Aktienhandel | Keine kostenloser Aktienhandel |

IG, WH Selfinvest und LYNX im Vergleich: Welcher Broker passt zu Ihnen?

Die Gegenüberstellung von IG, WH Selfinvest und LYNX zeigt verschiedene Aspekte, die es zu berücksichtigen gilt. IG bietet eine breite Auswahl an Märkten, darunter Forex, Aktien, CFDs auf Aktien, Indizes, Rohstoffe und ETFs. WH Selfinvest und LYNX bieten ebenfalls eine vielfältige Palette an handelbaren Märkten, einschließlich Forex, CFDs auf Aktien, Indizes, Rohstoffe, ETFs und in einigen Fällen auch Kryptowährungen.

Ein weiteres wichtiges Kriterium sind die Mindest-Spreads. Sowohl IG, WH Selfinvest als auch LYNX bieten ab 0,6 Pips wettbewerbsfähige Spreads an, die den Handelskosten zugutekommen.

Kommissionen sind ein weiterer Faktor, der bei der Auswahl eines Brokers berücksichtigt werden sollte. IG erhebt keine Kommissionen, während WH Selfinvest und LYNX auf spread-basierte Gebühren zurückgreifen. WH Selfinvest erhebt zusätzlich zu den Spread-basierten Gebühren auch Kommissionen.

Bezüglich des Hebels bieten IG, WH Selfinvest und LYNX einen Hebel von bis zu 1:30 für Retail-Kunden an, wobei für professionelle Kunden höhere Hebel verfügbar sein können. Es ist wichtig, die individuellen Anforderungen und Risikobereitschaften zu berücksichtigen, um den geeigneten Hebel zu wählen.

Bei den Vorteilen sticht bei IG die große Auswahl von über 12.000 handelbaren Märkten heraus, einschließlich ETFs, sowie eine benutzerfreundliche Plattform und kostenloser Aktienhandel. WH Selfinvest punktet mit einer breiten Auswahl an Märkten, umfangreichen Research-Tools und einer benutzerfreundlichen Plattform. LYNX bietet ebenfalls eine breite Palette an Märkten, einschließlich ETFs, und eine benutzerfreundliche Plattform.

Abschließend bietet diese Gegenüberstellung eine wertvolle Grundlage für Trader, um informierte Entscheidungen zu treffen und den Broker zu wählen, der am besten zu ihnen passt. Jeder der betrachteten Broker hat seine Vor- und Nachteile, daher sollten individuelle Präferenzen, Handelsziele und Risikobereitschaften berücksichtigt werden.

Vorteile und Risiken beim Future Handel

Nachfolgend gehen wir sowohl auf die Vorteile, als auch die potentiellen Nachteile beim Trading von Futures ein.

Vorteile des Futures-Handels

- Hebelwirkung: Futures-Kontrakte erlauben den Handel auf Margin. Dies bedeutet, dass Sie nur einen Bruchteil des tatsächlichen Werts des Vertrags hinterlegen müssen, um eine Position zu eröffnen. Dieser Hebeleffekt kann zu höheren Gewinnen führen, erhöht jedoch auch das Risiko.

- Absicherung: Futures können zur Absicherung gegen Preisänderungen verwendet werden. Zum Beispiel kann ein Farmer Futures nutzen, um sich gegen fallende Preise für seine Ernte abzusichern.

- Liquidität: Viele Futures-Märkte, insbesondere für Rohstoffe und Indizes, haben ein hohes Handelsvolumen und sind daher sehr liquide. Dies ermöglicht schnellen Kauf und Verkauf von Kontrakten.

- Transparenz: Futures-Preise sind transparent und werden in Echtzeit angezeigt. Dies erlaubt es Händlern, sofortige Entscheidungen zu treffen.

Risiken des Futures-Handels

- Marktrisiko: Der Preis von Futures kann aufgrund verschiedener Faktoren, einschließlich ökonomischer Veränderungen, politischer Ereignisse und Naturkatastrophen, stark schwanken. Dieses Risiko kann zu großen Verlusten führen.

- Hebelrisiko: Obwohl der Hebeleffekt hohe Gewinne ermöglichen kann, erhöht er auch das Risiko. Wenn sich der Markt gegen Ihre Position bewegt, können Sie mehr verlieren, als Sie ursprünglich investiert haben.

- Liquiditätsrisiko: Nicht alle Futures-Kontrakte sind gleich liquide. Einige weniger gehandelte Verträge können schwer zu kaufen oder zu verkaufen sein, was zu Verlusten führen kann.

- Abwicklungsrisiko: Bei der Fälligkeit des Futures-Vertrages muss der Kontrakt erfüllt werden, indem das zugrunde liegende Gut geliefert oder der Differenzbetrag ausgezahlt wird. Wenn Sie die Position nicht vor Fälligkeit schließen, könnten Sie sich in einer Situation wiederfinden, in der Sie eine große Menge eines Gutes liefern oder eine große Summe Geld bezahlen müssen.

Zusammenfassend lässt sich sagen, dass der Futures-Handel sowohl erhebliche Vorteile als auch Risiken mit sich bringt. Eine fundierte Entscheidung zu treffen erfordert eine gründliche Untersuchung und Verständnis dieser Faktoren. Es ist auch ratsam, Beratung von einem professionellen Finanzberater in Anspruch zu nehmen, bevor man mit dem Handel von Futures beginnt.

3 Trading Strategien für das Trading von Futures

Im dynamischen und oft volatilen Umfeld des Futures-Handels nutzen Trader eine Vielzahl von Strategien, um Profit zu erzielen und ihr Risiko zu minimieren. Hier betrachten wir drei der bekanntesten Handelsstrategien, die von Futures-Tradern eingesetzt werden: Trend-Following, Range-Trading und Breakout-Strategie.

Trendfolge Strategie

Trend-Following ist eine der beliebtesten und am einfachsten zu verstehenden Strategien für den Handel mit Futures. Diese Strategie basiert auf der Annahme, dass die Preise, die in der Vergangenheit gestiegen sind, wahrscheinlich weiter steigen werden, und umgekehrt. Händler nutzen technische Analysewerkzeuge wie gleitende Durchschnitte, MACD und andere Trendindikatoren, um Trends zu identifizieren und Handelsentscheidungen zu treffen. Der Schlüssel zu dieser Strategie liegt in der Geduld, auf einen bestätigten Trend zu warten, und in der Disziplin, den Trend zu folgen, bis er sich umkehrt.

Range-Trading Strategie

Diese Strategie ist besonders effektiv in Märkten, die sich seitwärts bewegen und keine klaren Trends aufweisen. Range-Trader versuchen, den oberen und unteren Bereich, in dem ein Futures-Kontrakt gehandelt wird, zu identifizieren und dann zu kaufen, wenn der Preis am unteren Ende der Range ist, und zu verkaufen, wenn er am oberen Ende ist. Technische Analysewerkzeuge wie Oszillatoren und Unterstützungs- und Widerstandsniveaus werden oft verwendet, um die Range zu identifizieren und Handelsmöglichkeiten zu erkennen.

Breakout-Strategie

Breakout-Trader suchen nach Zeiten, in denen der Markt aus einer festgelegten Range ausbricht und eine neue Preisbewegung beginnt. Dies kann oft geschehen, wenn wichtige Nachrichten oder Wirtschaftsdaten veröffentlicht werden. Wenn ein Ausbruch auftritt, platzieren Breakout-Trader einen Trade in die Richtung des Ausbruchs, in der Hoffnung, dass der Preis weiter in diese Richtung tendieren wird. Dieser Strategie liegt die Annahme zugrunde, dass einmalige Informationen den Markt veranlassen, die bestehende Range zu überwinden und einen neuen Trend zu beginnen.

Es ist wichtig zu beachten, dass keine Strategie eine Garantie für den Erfolg ist und dass alle mit einem Risiko verbunden sind. Es ist daher entscheidend, dass Trader ihre Strategien sorgfältig auf der Grundlage ihrer individuellen Risikobereitschaft und ihrer Handelsziele auswählen und eine angemessene Risikomanagementstrategie anwenden.

6 Tipps für erfolgreiches Futures-Trading

Um beim Futures Trading erfolgreich zu sein, ist es wichtig, eine klare Strategie zu verfolgen und einige grundlegende Tipps zu beachten. Hier sind sechs Tipps, die Ihnen dabei helfen, ein erfolgreicher Futures Trader zu werden.

Verstehen Sie die Grundlagen

Bevor Sie mit dem Futures-Trading beginnen, sollten Sie sicherstellen, dass Sie ein solides Verständnis der Grundlagen des Futures-Markts haben. Dazu gehören die Kenntnis der Terminologie, der Funktionsweise von Futures-Kontrakten und der Faktoren, die die Preisbewegungen beeinflussen.

Definieren Sie Ihre Handelsstrategie

Erfolgreiches Futures-Trading erfordert eine gut definierte und getestete Handelsstrategie. Ihre Strategie sollte festlegen, wann und wie Sie in den Markt einsteigen und aussteigen und wie Sie Ihr Risiko managen. Es ist wichtig, an Ihrer Strategie festzuhalten und nicht impulsiv zu handeln.

Risikomanagement ist entscheidend

Futures-Trading kann sehr riskant sein, und ohne effektives Risikomanagement können Sie schnell große Verluste erleiden. Stellen Sie sicher, dass Sie Stop-Loss-Orders nutzen, um Ihre potenziellen Verluste zu begrenzen, und handeln Sie nie mit Geld, das Sie sich nicht leisten können zu verlieren.

Seien Sie auf Volatilität vorbereitet

Der Futures-Markt kann sehr volatil sein, und Preisbewegungen können schnell und drastisch sein. Stellen Sie sicher, dass Sie auf diese Volatilität vorbereitet sind und eine Strategie haben, um damit umzugehen.

Bleiben Sie informiert

Erfolgreiche Futures-Trader bleiben stets auf dem Laufenden über die neuesten Marktnachrichten und -entwicklungen. Sie sollten regelmäßig Wirtschaftsnachrichten und -analysen lesen und die Veröffentlichung wichtiger Wirtschaftsdaten im Auge behalten.

Lernen Sie ständig dazu

Der Futures-Markt ist ständig in Bewegung und es gibt immer etwas Neues zu lernen. Nutzen Sie Bildungsressourcen wie Bücher, Kurse, Webinare oder unsere Forex Schule, um Ihr Wissen und Ihre Fähigkeiten kontinuierlich zu erweitern.

Erfolgreiches Futures-Trading erfordert Zeit, Anstrengung und Disziplin, aber mit der richtigen Herangehensweise und den richtigen Ressourcen können Sie Ihre Handelsziele erreichen.

Unser Fazit zum Futures Broker Vergleich und Test

Abschließend lässt sich sagen, dass die Wahl des richtigen Futures Brokers von entscheidender Bedeutung für den Erfolg Ihrer Handelsaktivitäten ist. In unserem umfassenden "Futures Broker Vergleich" auf Broker-Bewertungen.de haben wir Ihnen eine ausführliche Übersicht der besten Futures Broker gegeben, einschließlich der von Nutzern abgegebenen Bewertungen.

Wir haben Ihnen gezeigt, wie wichtig es ist, die Gebührenstruktur, die Handelsplattform, den Kundenservice und die Regulierung zu berücksichtigen, wenn Sie den besten Futures Broker für Ihre Bedürfnisse suchen. Jeder dieser Aspekte kann einen erheblichen Einfluss auf Ihre Handelserfahrung und Rentabilität haben.

Es ist unser Ziel, Ihnen bei der Entscheidungsfindung zu helfen und Ihnen eine Plattform zu bieten, auf der Sie die besten Futures Broker direkt miteinander vergleichen können. Nutzen Sie unseren "Futures Broker Vergleich" auf Broker-Bewertungen.de, um den Broker zu finden, der Ihren Anforderungen und Handelszielen am besten entspricht.

Wir hoffen, dass dieser Artikel Ihnen dabei hilft, den idealen Futures Broker zu finden. Behalten Sie Broker-Bewertungen.de im Auge, um stets über die neuesten Informationen und Bewertungen im Bereich Futures Broker auf dem Laufenden zu bleiben.

Häufige Fragen zum Futures Broker Vergleich

Was ist ein Futures Broker?

Ein Futures Broker ermöglicht den Handel mit Terminkontrakten (Futures) auf Rohstoffe, Indizes, Zinsen oder Währungen. Er stellt Zugang zu Terminbörsen wie der CME oder EUREX bereit und bietet Handelsplattformen für den Abschluss standardisierter Kontrakte.

Wie funktioniert der Futures-Handel?

Beim Futures-Handel spekulieren Trader auf die Preisentwicklung eines Basiswerts zu einem festgelegten Zeitpunkt in der Zukunft. Durch den Einsatz von Hebeln können bereits mit geringem Kapitaleinsatz große Positionen bewegt werden, was sowohl Chancen als auch Risiken birgt.

Welche Broker bieten Futures an?

Zu den Brokern, die Futures-Handel ermöglichen, zählen unter anderem Interactive Brokers, TradeStation, NinjaTrader und WH SelfInvest. Diese Anbieter bieten Zugang zu internationalen Terminbörsen und unterstützen den Handel mit verschiedenen Futures-Kontrakten.

Was sind die Vorteile des Futures-Handels?

Futures bieten hohe Liquidität, transparente Preisbildung und die Möglichkeit, sowohl auf steigende als auch fallende Kurse zu spekulieren. Zudem ermöglichen sie durch Hebelwirkung den Einsatz von geringem Kapital für größere Marktengagements.

Welche Risiken sind mit dem Futures-Handel verbunden?

Der Einsatz von Hebeln kann zu überproportionalen Verlusten führen. Zudem besteht das Risiko von Margin Calls, wenn sich der Markt gegen die Position bewegt. Daher ist ein effektives Risikomanagement unerlässlich.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.