Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Wie man Optionen handelt - Alles was Sie wissen müssen

Der Optionshandel kann aufgrund der Hebelwirkung zu erheblichen Gewinnen oder Verlusten führen. Diese Hebelwirkung ermöglicht es Anlegern, ihr Portfolio beispielsweise durch Hedging via Optionen zu schützen, und Spekulanten, ihre Gewinne durch Kursbewegungen zu steigern. Der Optionsmarkt bietet ständig verlockende Möglichkeiten. Potenzielle Optionshändler müssen jedoch verstehen, wie die Preisbildung bei Optionen funktioniert, welche Risiken damit verbunden sind und wie man sich bei der Auswahl einer Handelsplattform am besten verhält. Wir haben die wichtigsten Informationen zusammengestellt, die jeder Optionshändler kennen sollte, und diesen Leitfaden so aufgebaut, dass er die häufigsten Fragen von Neulingen im Optionshandel beantwortet.

Inhalt:

- Die Grundlagen beim Optionshandel verstehen

- Kauf- und Verkaufsoptionen erklärt

- Die besten Broker für Optionen

- Die wichtigsten Begriffe beim Optionshandel

- FAQ - Häufige Fragen zum Handel von Optionen

Die Grundlagen beim Optionshandel verstehen

Händler, die sich für Optionen interessieren, sollten über ein gutes Verständnis der folgenden Schlüsselthemen verfügen.

- Die Definition einer Option umfasst zwei Arten: Calls und Puts

- In diesem Artikel wird die Preisbildung von Optionen erörtert und zwischen In-the-money- und Out-of-the-money-Optionen unterschieden

- Die Veränderungen in den Optionspreisen können mit Hilfe der Optionsgriechen gemessen werden

- Ein Leitfaden zur Eröffnung eines Optionskontos und zum Einstieg in den Handel

- Möglichkeiten zur Vermeidung finanzieller Verluste

Kauf- und Verkaufsoptionen erklärt

Optionen bieten Händlern die Möglichkeit, durch Hebelwirkung auf die künftige Entwicklung des Kurses eines Wertpapiers zu spekulieren. Jede Standardoption entspricht 100 Aktien und ist mit einem bestimmten Ausübungspreis und Verfallsdatum verbunden.

Inhaber von Optionskontrakten haben die Wahl, ihre Rechte auszuüben oder nicht. Sie können die Option verfallen lassen und verlieren, was sie bezahlt haben, oder sie können die Option an einen anderen Händler verkaufen. Der Betrag, zu dem er sie verkauft, wird vom Käufer festgelegt. Wenn der Wert des Kontrakts steigt, kann der Händler einen Gewinn erzielen, ohne die Aktie zu besitzen. Sinkt der Wert jedoch, muss er Verluste hinnehmen.

Calls vs. Puts

Mit Call-Optionen können Sie das Wertpapier zu seinem Ausübungspreis kaufen. Dies kann vor dem Verfall geschehen. Wenn der Kurs der zugrundeliegenden Aktien den Ausübungspreis übersteigt, übt der Broker die Option bei Fälligkeit automatisch aus. Mit Put-Optionen können Sie das Wertpapier vor dem Verfall zum Ausübungspreis verkaufen. Wenn der Kurs der zugrunde liegenden Aktien vor Ablauf des Vertrags unter dem Ausübungspreis liegt, übt der Broker die Option bei Ablauf aus.

Der Wert von Kaufoptionen steigt tendenziell, wenn der Kurs des Basiswerts steigt, während der Wert von Verkaufsoptionen tendenziell steigt, wenn der Kurs des Basiswerts sinkt. Die Preisbildung von Optionen umfasst jedoch mehrere wesentliche Faktoren, die alle Händler verstehen sollten, und der Preis der zugrunde liegenden Aktien ist nur einer davon.

European vs. American

Käufer von Call-Optionen können ihr Recht zum Kauf von Aktien ausüben und eine Long-Position in der Aktie eingehen, während Käufer von Put-Optionen ihr Recht zum Verkauf von Aktien ausüben und eine Short-Position in der Aktie eingehen können. Der Zeitpunkt, zu dem ein Vertrag ausgeübt werden kann, hängt jedoch von der Art des Optionsvertrags ab.

Amerikanische Optionen können jederzeit vor dem Verfallstag ausgeübt werden, während europäische Optionen nur am Verfallstag ausgeübt werden können. Beide Arten von Optionen können jedoch bis zum Verfallstag gekauft oder verkauft werden. Optionen amerikanischer Art sind häufiger bei börsengehandelten Wertpapieren anzutreffen, während Optionen europäischer Art häufiger bei indexbasierten Optionen anzutreffen sind.

Physisch vs. Cash Settle

Wenn ein Optionsvertrag ausläuft, erhalten beide Parteien die Bedingungen des Vertrags. Call-Optionen für Aktien oder andere börsengehandelte Wertpapiere werden abgerechnet, indem der Käufer Aktien erhält und die Verpflichtung an den Verkäufer abtritt. Wenn der Verkäufer über die Aktien verfügt, werden sie auf das Konto des Käufers übertragen. Verfügt der Verkäufer nicht über die Aktien, erhält der Käufer trotzdem Aktien, aber dem Verkäufer wird eine Short-Position zugewiesen.

Im Falle von Indexoptionen erfolgt der Ausgleich in bar. Wenn Optionskäufer ihre Kontrakte bei Fälligkeit im Geld haben, erhalten sie den Gegenwert der Option in bar, während Optionsverkäufer verpflichtet sind, dieses Geld von ihrem Konto zu zahlen. Optionen, die außerhalb des Geldes verfallen, haben keinen Wert und es findet kein Bargeldaustausch bei Verfall statt.

Die besten Broker für Optionen

Bei der Registrierung eines Kontos ist es wichtig, die unterschiedlichen Anforderungen zu kennen, die Broker für die Genehmigung des Optionshandels stellen. Diese Anforderungen können von niedrigeren Stufen, die nur den Kauf und Verkauf von Optionen erlauben, bis hin zu höheren Stufen reichen, die den Spread-Handel, den Index-Handel und den Verkauf ungedeckter Optionen umfassen.

Ein Tipp beim Handel von sind beispielsweise Broker wie IG, oder Interactive Brokers. Unsere Erfahrungen mit beiden Brokern können Sie in unseren IG Erfahrungen, bzw. unseren Interactive Brokers Erfahrungen nachlesen.

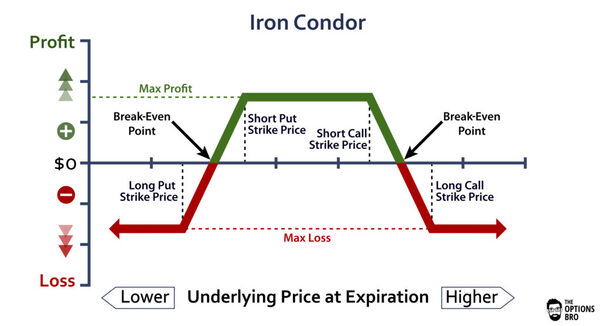

Der Optionshandel ist im Vergleich zum Aktienhandel komplexer. Dabei müssen Faktoren wie Volatilität und Zeitverfall berücksichtigt werden. Es gibt verschiedene Optionshandelsstrategien, die von einfachen Strategien wie dem Kauf von Puts oder Calls bis hin zu komplexeren Strategien wie Iron Condors reichen. Jede Strategie reagiert unterschiedlich empfindlich auf Zeit, Kursschwankungen und Veränderungen der impliziten Volatilität. Es ist wichtig, die Kompromisse jeder Strategie zu verstehen.

Die wichtigsten Begriffe beim Optionshandel

Bid

Der Geldkurs stellt den höchsten Limitauftrag eines Käufers an einer beliebigen Börse dar, der bereit ist, den von Ihnen zu verkaufenden Kontrakt zu kaufen.

Ask

Der Briefkurs ist der Preis, zu dem Sie eine notierte Option mit einem Marktauftrag kaufen können. Er stellt den niedrigsten Preis dar, zu dem ein Verkäufer an einer Börse bereit ist, den Kontrakt, den Sie kaufen möchten, zu verkaufen.

Volumen

Dies ist die Anzahl der Optionskontrakte, die heute für diesen spezifischen Kontrakt gehandelt wurden. Bei Kontrakten mit einem Volumen von weniger als 100 pro Tag kann die Spanne zwischen dem Geld- und dem Briefkurs größer sein.

Open Interest

Optionskontrakte, die gekauft wurden und noch ausgeübt werden können, werden als Teil des offenen Interesses betrachtet. Dies schließt Optionen ein, die sowohl als Käufe als auch als Verkäufe initiiert werden, so dass das offene Interesse sowohl Long- als auch Short-Positionen umfasst.

Strike Price

Der Ausübungspreis ist der Preis, zu dem der Optionskäufer sein Recht zum Kauf oder Verkauf ausüben kann, je nach Art der Option. Jeder Optionsvertrag hat auch ein Verfallsdatum.

Expiration Date

Nach dem festgelegten Datum ist der Optionsvertrag nicht mehr gültig. Vor dem Ende des Handels an diesem Datum hat der Optionsinhaber die Möglichkeit, sein Recht auszuüben. Optionen, die mit Wert verfallen, werden automatisch am Tag nach Handelsschluss ausgeübt.

Vega

Der Vega-Wert eines Optionskontrakts misst seine Empfindlichkeit gegenüber Veränderungen der impliziten Volatilität. Wenn die implizite Volatilität einer Option um einen Prozentpunkt ansteigt, sollte der Optionskontrakt im Preis steigen (bei ansonsten gleichen Bedingungen).

Theta

Theta misst den Rückgang des Preises eines Optionskontrakts im Laufe der Zeit, wobei die Werte steigen, je näher das Verfallsdatum rückt.

Delta

Die griechische Option ist ein Maß für die Empfindlichkeit eines Optionskontrakts gegenüber Kursänderungen des zugrunde liegenden Wertpapiers. Steigt der Kurs der zugrunde liegenden Aktie oder eines anderen Wertpapiers um einen Dollar, sollte der Optionsvertrag um den Delta-Wert steigen, sofern alle anderen Faktoren konstant bleiben.

Gamma

Diese Option Greek ist mit dem Delta verwandt. Er misst, wie sich der Delta-Wert eines Optionskontrakts verändert, wenn der Basiswert um einen Dollar steigt. Steigt der Kurs der zugrunde liegenden Aktie oder des zugrunde liegenden Wertpapiers um zwei Dollar, sollte der Optionskontrakt um den Delta-Wert für den ersten Dollar und um den Delta-Wert plus den Gamma-Wert für den zweiten Dollar ansteigen. Gamma misst also die potenzielle Beschleunigung der Optionspreise.

At-the-money (ATM)

Der Optionskontrakt mit dem Ausübungspreis, der dem aktuellen Kurs des Basiswerts am nächsten kommt, wird als "am Geld" bezeichnet. Die Bestimmung des ATM-Kontrakts ist subjektiv, wenn der Preis gleichmäßig zwischen zwei Ausübungspreisen liegt, aber es wird allgemein davon ausgegangen, dass der Ausübungspreis, der derzeit im Geld ist, als derjenige gilt, der "am Geld" ist.

In-the-money (ITM):

ITM-Optionen haben einen inneren Wert, da die Differenz zwischen dem Ausübungspreis der Option und dem Marktpreis des Basiswerts günstig ist, was bei Ausübung zu einem unmittelbaren Wert führt.

Out-of-the-money (OTM):

Optionen, die aus dem Geld sind (OTM), haben keinen inneren Wert, da der Ausübungspreis im Vergleich zum Marktpreis ungünstig ist. Die Ausübung einer OTM-Option würde als wertlos angesehen werden.

Wählen Sie die Optionen, die Sie kaufen oder verkaufen möchten.

Eine Call-Option ist ein Vertrag, der dem Inhaber das Recht einräumt, eine Aktie innerhalb eines bestimmten Zeitraums zu einem vorher festgelegten Preis, dem so genannten Ausübungspreis, zu kaufen. Eine Put-Option hingegen gibt dem Inhaber das Recht, Aktien vor Ablauf des Kontrakts zu einem bestimmten Preis zu verkaufen.

Die Richtung, in die sich die zugrunde liegende Aktie voraussichtlich entwickeln wird, bestimmt die Art des Optionskontrakts, der abgeschlossen werden kann.

Um auf einen möglichen Anstieg des Aktienkurses zu spekulieren, können Sie eine Call-Option kaufen oder eine Put-Option verkaufen.

Wenn Sie davon ausgehen, dass der Aktienkurs stabil bleibt, können Sie den Verkauf einer Call-Option oder einer Put-Option in Betracht ziehen.

Um sich gegen einen möglichen Rückgang des Aktienkurses abzusichern, können Sie eine Put-Option kaufen und eine Call-Option verkaufen.

Wette auf den Ausübungspreis der Option

Beim Kauf einer Option bleibt ihr Wert nur erhalten, wenn der Aktienkurs am Ende des Verfallszeitraums der Option "im Geld" ist, was entweder über oder unter dem Ausübungspreis liegen kann. Bei Kaufoptionen sollte er über dem Ausübungspreis liegen, während er bei Verkaufsoptionen unter dem Ausübungspreis liegen sollte. Es ist ratsam, eine Option mit einem Ausübungspreis zu erwerben, der mit Ihrer Vorhersage über die Position der Aktie während der Laufzeit der Option übereinstimmt.

Zur Veranschaulichung: Wenn Sie glauben, dass die Aktie eines Unternehmens, die derzeit mit 100 $ bewertet wird, in der Zukunft auf 120 $ steigen wird, würden Sie eine Call-Option mit einem Ausübungspreis unter 120 $ kaufen (vorzugsweise mit einem Ausübungspreis, der nicht höher ist als 120 $ abzüglich der Kosten der Option, um die Rentabilität bei 120 $ sicherzustellen). Wenn die Aktie den Ausübungspreis übersteigt, läuft Ihre Option "in the money" aus und ist rentabel.

Wenn Sie glauben, dass der Aktienkurs des Unternehmens auf 80 $ fallen wird, würden Sie eine Verkaufsoption kaufen. Diese Option gibt Ihnen die Möglichkeit, Aktien zu einem Ausübungspreis zu verkaufen, der höher als 80 $ ist, idealerweise zu einem Ausübungspreis, der nicht unter 80 $ zuzüglich der Kosten der Option liegt. Dadurch wird sichergestellt, dass die Option auch dann rentabel bleibt, wenn die Aktie unter den Ausübungspreis fällt.

Optionsnotierungen, die als Optionskette oder -matrix bezeichnet werden, enthalten eine Vielzahl von Ausübungspreisen, aus denen Sie wählen können. Die Abstufungen zwischen den Ausübungspreisen sind branchenweit standardisiert, z. B. $1, $2,50, $5, $10, und werden auf der Grundlage des Aktienkurses festgelegt.

Die Prämie einer Option besteht aus zwei Teilen: dem inneren Wert und dem Zeitwert. Der innere Wert ist die Differenz zwischen dem Ausübungspreis und dem Aktienkurs, wenn der Aktienkurs höher ist als der Ausübungspreis. Der Zeitwert berücksichtigt u. a. die Volatilität der Aktie, die Zeit bis zum Verfall und die Zinssätze. Wenn Sie beispielsweise eine $100-Call-Option besitzen und die Aktie bei $110 mit einer Prämie von $15 notiert, beträgt der innere Wert $10 ($110 minus $100) und der Zeitwert $5.

Dies bringt uns zu der letzten Entscheidung, die Sie vor dem Kauf eines Optionsvertrags treffen müssen.

Wählen Sie den gewünschten Zeitrahmen der Option

Optionskontrakte haben eine Verfallszeit, d. h. den letzten Tag, an dem Sie die Option ausüben können. Die verfügbaren Verfallsdaten werden von der Optionskette bestimmt.

Es gibt zwei Arten von Optionen, amerikanische und europäische, die unterschiedliche Ausübungszeiträume haben. Amerikanische Optionen können bis zum Verfallstag jederzeit ausgeübt werden, während europäische Optionen nur am Tag des Verfalls ausgeübt werden können. Aufgrund der größeren Flexibilität für den Optionskäufer (und des höheren Risikos für den Optionsverkäufer) sind amerikanische Optionen in der Regel teurer als europäische Optionen.

Die Verfallsdaten variieren in ihrer Länge, von Tagen über Monate bis hin zu Jahren. Tägliche und wöchentliche Optionen gelten als risikoreicher und werden in der Regel von erfahrenen Optionshändlern verwendet. Monatliche und jährliche Verfallstermine werden von langfristigen Anlegern bevorzugt. Längere Verfallsfristen geben der Aktie mehr Zeit, sich zu bewegen und Ihre Anlagethese zu entfalten. Folglich sind Optionen mit längeren Verfallsfristen teurer.

Ein längerer Verfall ist vorteilhaft, da die Option ihren Zeitwert beibehält, selbst wenn der Aktienkurs unter den Ausübungspreis fällt. Je näher der Verfallstermin rückt, desto geringer wird der Zeitwert einer Option, und die Käufer möchten nicht, dass ihre Optionen an Wert verlieren und möglicherweise wertlos verfallen, wenn die Aktie unter dem Ausübungspreis notiert. Wenn ein Handel nicht zu ihren Gunsten verläuft, können sie in der Regel immer noch den verbleibenden Zeitwert der Option verkaufen, was wahrscheinlicher ist, wenn der Optionsvertrag eine längere Laufzeit hat.

FAQ - Häufige Fragen zum Handel von Optionen

Sind Futures und Optionen das Gleiche?

Optionen und Futures haben unterschiedliche Merkmale. Käufer von Optionen haben die Wahl, ihr Recht auf den Kauf von Aktien auszuüben, während Käufer von Futures verpflichtet sind, die zugrunde liegende Ware abzunehmen, es sei denn, sie verkaufen den Kontrakt vor Ablauf. Folglich können die Optionspreise durch den Zeitverfall beeinflusst werden, während die Preise von Futures nicht auf die gleiche Weise beeinflusst werden.

Welche Methoden gibt es für die Absicherung mit Optionen?

Optionen werden in der Regel zur Absicherung großer Portfolios oder Positionen innerhalb eines Portfolios verwendet. Der Kauf von Put-Optionen ist wie der Kauf einer Versicherung, da sie vor Kursverlusten schützen. Tritt das ungünstige Ereignis ein, können Gewinne erzielt werden. Die Prämie wird jedoch nicht zurückerstattet, es sei denn, der Kontrakt wird zu einem höheren Preis verkauft. Jede Portfolioposition kann mit Optionen abgesichert werden, aber die Kontraktpreise müssen bezahlt werden.

Was sind Leap Options?

LEAPS sind börsengehandelte Optionskontrakte, deren Verfallsdatum länger als ein Jahr ist, in der Regel bis zu drei Jahre nach der Ausgabe. Sie haben die gleiche Funktionalität wie andere börsennotierte Optionen, jedoch mit verlängerten Verfallszeiten.

Wie hoch sind die Mindesteinzahlungen für den Handel mit Optionen?

Die Anforderungen der Broker können von null bis zu einigen tausend Dollar reichen. Die meisten Broker verlangen Mindesteinzahlugen von rund 2.000 Dollar oder weniger. Es ist jedoch nicht ratsam, ein Optionskonto mit nur ein paar hundert Dollar zu führen. Optionshandelsstrategien sind am effektivsten, wenn ein Händler bei jedem Handel nur einen kleinen Teil seines verfügbaren Kapitals einsetzt.

Weiterführende Links

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.