Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Hebelwirkung und Margin im Forex und CFD Handel: Beispiele, Margin Calls und Strategien

Der Forex- und CFD-Handel ist heutzutage eine der beliebtesten Anlageformen. Viele Anleger nutzen die Vorteile von Hebelwirkung und Margin, um ihre Gewinne zu maximieren. In diesem Artikel erfahren Sie alles über die Rolle von Hebelwirkung und Margin im Forex und CFD Handel, was ein Margin Call ist, sowie detaillierte Beispiele und Strategien, um Ihren Erfolg zu steigern.

Inhalt:

- Hebelwirkung im Forex & CFD Handel

- Margin im Forex & CFD Handel erklärt

- Was ist ein Margin Call ?

- Strategien zur Nutzung des Hebels und Vermeidung von Margin Calls

- Generelle Margin Anforderungen bei den meisten Brokern

- Fazit

Die Hebelwirkung im Forex und CFD Handel

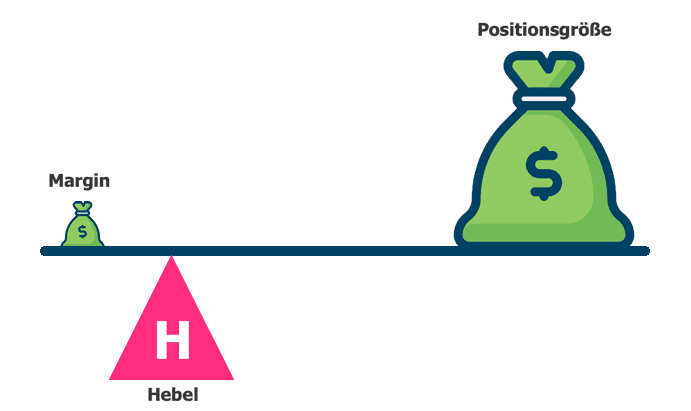

Die Hebelwirkung ist ein Schlüsselkonzept im Forex- und CFD-Handel. Sie ermöglicht es Händlern, große Positionen einzunehmen, ohne den vollen Betrag investieren zu müssen. Stattdessen leihen sie sich Geld vom Broker, um die Position zu eröffnen. Die Hebelwirkung wird in der Regel als Verhältnis ausgedrückt, zum Beispiel 1:100. Das bedeutet, dass für jeden Euro, den der Händler investiert, der Broker ihm 100 Euro leiht.

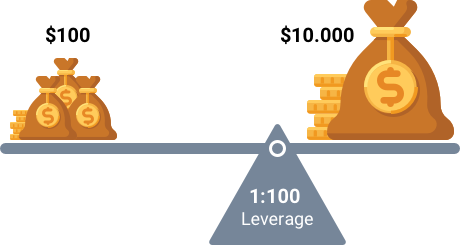

Beispiel zur Hebelwirkung:

Ein Händler möchte eine Position im Wert von 10.000 Euro im EUR/USD Währungspaar eröffnen. Mit einem Hebel von 1:100 müsste er lediglich 100 Euro investieren. Durch die Hebelwirkung kann der Händler eine größere Position einnehmen und potenziell höhere Gewinne erzielen.

Ein Händler möchte eine Position im Wert von 10.000 Euro im EUR/USD Währungspaar eröffnen. Der Broker verlangt eine Margin von 1%. Daher muss der Händler eine Sicherheit von 100 Euro (1% von 10.000 Euro) hinterlegen, um die Position zu eröffnen.

Die Margin im Forex und CFD Handel

Die Margin ist der Betrag, den ein Händler als Sicherheit hinterlegen muss, um eine gehebelte Position zu eröffnen. Sie wird als Prozentsatz des Gesamtwertes der Position berechnet. Die Margin-Anforderung variiert je nach Broker und der Art der gehandelten Instrumente.

Margin Call: Definition und Beispiel

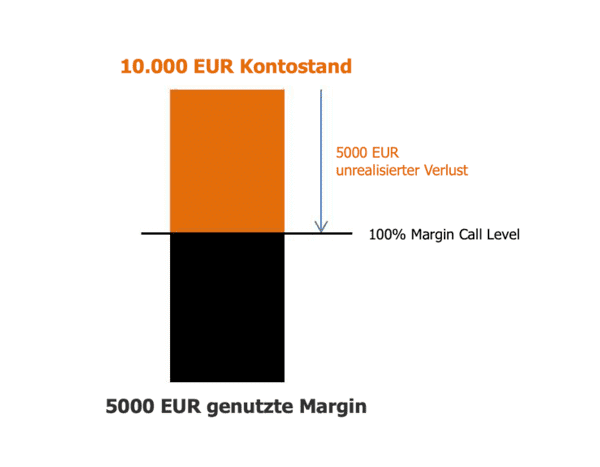

Ein Margin Call ist eine Aufforderung des Brokers an den Händler, zusätzliche Sicherheiten (Margin) auf seinem Handelskonto zu hinterlegen, um offene Positionen zu erhalten, die in die Verlustzone geraten sind. Dies geschieht, wenn die Eigenkapitalquote auf dem Konto unter die Mindest-Margin-Anforderung des Brokers fällt.

Margin Call Beispiel:

Ein Händler hat eine gehebelte Position im Wert von 10.000 Euro im EUR/USD Währungspaar eröffnet und eine Margin von 1% (100 Euro) hinterlegt. Der Broker verlangt, dass die Eigenkapitalquote auf dem Konto mindestens 50% der Margin beträgt. Wenn der Markt sich gegen den Händler bewegt und der Wert der offenen Position um 150 Euro sinkt, beträgt das verbleibende Eigenkapital nur noch 50 Euro (100 Euro - 150 Euro). Da dies unterhalb der geforderten 50 Euro (50% von 100 Euro) liegt , erhält der Händler einen Margin Call vom Broker.

Im obigen Beispiel hat der Händler mehrere Optionen:

- Zusätzliche Margin hinterlegen: Der Händler kann zusätzliches Geld auf sein Handelskonto einzahlen, um die Margin-Anforderungen zu erfüllen und die offene Position offen zu halten.

- Positionen schließen: Der Händler kann die offenen Verlustpositionen schließen, um die Eigenkapitalquote zu erhöhen und den Margin Call zu vermeiden.

- Stop-Out: Wenn der Händler keine der oben genannten Maßnahmen ergreift, kann der Broker gezwungen sein, die Positionen automatisch zu schließen, um die Verluste zu begrenzen. Dies wird als Stop-Out bezeichnet.

Strategien zur effektiven Nutzung von Hebelwirkung, Margin und Vermeidung von Margin Calls

Es gibt verschiedene Wege wie Sie Margin Calls beimTrading weitestgehend vermeiden können. Die gängisten Methoden haben wir im folgenden für Sie aufgelistet:

- Risikomanagement: Händler sollten immer ein striktes Risikomanagement betreiben, um ihre Verluste zu begrenzen. Dazu gehört die Verwendung von Stop-Loss-Orders, um Positionen automatisch zu schließen, wenn der Markt sich gegen den Händler bewegt.

- Diversifikation: Eine breite Streuung von Positionen über verschiedene Währungspaare, Indizes und Rohstoffe kann dazu beitragen, das Risiko zu reduzieren und die Hebelwirkung effektiver zu nutzen.

- Gründliche Analyse: Händler sollten stets eine gründliche technische und fundamentale Analyse durchführen, um fundierte Handelsentscheidungen zu treffen und das Risiko von Verlusten und Margin Calls zu minimieren.

Generelle Margin-Anforderungen bei den meisten Forex- und CFD-Brokern

Die Margin-Anforderungen variieren von Forex Broker zu Broker und hängen von mehreren Faktoren ab, einschließlich der Art der gehandelten Instrumente, der Hebelwirkung und den individuellen Risikomanagement-Richtlinien des Brokers. Hier sind einige allgemeine Informationen zu den Margin-Anforderungen bei den meisten Forex- und CFD-Brokern:

Hebelwirkung und Margin-Anforderungen:

Die Hebelwirkung, die von einem Broker angeboten wird, bestimmt direkt die Margin-Anforderungen. Je höher die Hebelwirkung, desto niedriger ist die erforderliche Margin, um eine Position zu eröffnen. Zum Beispiel:

- Bei einem Hebel von 1:50 beträgt die Margin-Anforderung 2% des Positionswertes (1 / 50 = 0,02 oder 2%).

- Bei einem Hebel von 1:100 beträgt die Margin-Anforderung 1% des Positionswertes (1 / 100 = 0,01 oder 1%).

- Bei einem Hebel von 1:200 beträgt die Margin-Anforderung 0,5% des Positionswertes (1 / 200 = 0,005 oder 0,5%).

Unterschiedliche Margin-Anforderungen für verschiedene Instrumente:

CFD Broker können unterschiedliche Margin-Anforderungen für verschiedene Handelsinstrumente festlegen. Beispielsweise kann die Margin-Anforderung für Währungspaare niedriger sein als für Indizes oder Rohstoffe. Dies liegt daran, dass einige Instrumente volatiler sind und ein höheres Risiko darstellen als andere. Broker können auch unterschiedliche Margin-Anforderungen für verschiedene Währungspaare festlegen, abhängig von ihrer Liquidität und Volatilität.

Anpassungen der Margin-Anforderungen:

Broker können die Margin-Anforderungen anpassen, um das Risiko besser zu steuern, insbesondere während volatiler Marktbedingungen oder aufgrund wirtschaftlicher Ereignisse. Solche Änderungen können vorübergehend oder dauerhaft sein. Broker informieren ihre Kunden in der Regel über bevorstehende Änderungen der Margin-Anforderungen.

Regulatorische Vorgaben im Hinblick auf den maximalen Hebel:

In Deutschland und der gesamten Europäischen Union gelten die von der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) festgelegten Hebelbeschränkungen für Forex- und CFD-Produkte. Die ESMA hat im August 2018 neue Regelungen eingeführt, um den Anlegerschutz zu erhöhen und das mit dem Handel von gehebelten Finanzinstrumenten verbundene Risiko zu reduzieren.

Die aktuellen maximalen Hebelgrenzen für Forex- und CFD-Produkte gemäß den ESMA-Richtlinien lauten wie folgt:

- Hauptwährungspaare im Forex-Handel: Maximaler Hebel von 1:30. Hauptwährungspaare sind die am häufigsten gehandelten Paare, die den US-Dollar (USD) gegen eine der anderen sieben Hauptwährungen enthalten (z.B. EUR/USD, GBP/USD, USD/JPY).

- Nebenwährungspaare, Gold und wichtige Indizes im Forex-Handel: Maximaler Hebel von 1:20. Nebenwährungspaare sind solche, die keine Kombination aus USD und einer der anderen sieben Hauptwährungen enthalten (z.B. EUR/GBP, GBP/JPY). Wichtige Indizes sind die großen Aktienmarktindizes wie der DAX, CAC 40 und FTSE 100.

- Rohstoffe (außer Gold) und weniger wichtige Indizes im CFD-Handel: Maximaler Hebel von 1:10. Weniger wichtige Indizes sind solche, die nicht zu den wichtigen Aktienmarktindizes gezählt werden.

- Einzelaktien und sonstige zugrunde liegende Vermögenswerte im CFD-Handel: Maximaler Hebel von 1:5.

- Kryptowährungen im CFD-Handel: Maximaler Hebel von 1:2.

Bitte beachten Sie, dass diese Hebelbeschränkungen für Privatanleger gelten. Professionelle Kunden können möglicherweise höhere Hebel nutzen, müssen jedoch bestimmte Kriterien erfüllen, um als solche eingestuft zu werden. Einige Broker wie beispielsweise ActivTrades bieten Ihren Kunden die Eröffnung einer Trading GmbH an, welche neben deutlichen Vorteilen im Hinblick auf Trading und Steuer auch höhere Hebel ermöglicht. Es ist wichtig, sich an die Vorschriften zu halten und sicherzustellen, dass Sie die mit dem Handel von gehebelten Finanzinstrumenten verbundenen Risiken verstehen.

Fazit zu Hebel & Margin beim Forex- und CFD Handel

Die Rolle von Hebelwirkung und Margin im Forex und CFD Handel ist entscheidend für das Verständnis und die erfolgreiche Nutzung dieser Anlageform. Durch die gezielte Anwendung von Hebelwirkung und Margin können Anleger ihre Gewinnchancen maximieren und gleichzeitig ihre Risiken kontrollieren. Eine gründliche Kenntnis der Mechanismen von Margin Calls und die Einhaltung von Strategien wie Risikomanagement, Diversifikation und Analyse sind für den langfristigen Erfolg im Forex- und CFD-Handel unerlässlich.

Darüber hinaus ist es wichtig, sich über die regulatorischen Vorgaben und die Margin-Anforderungen der verschiedenen Broker zu informieren, um fundierte Entscheidungen zu treffen und potenzielle Überraschungen zu vermeiden. Nur durch die Kombination all dieser Elemente und die kontinuierliche Verbesserung Ihrer Handelsfähigkeiten können Sie beim Handel mit Forex und CFDs erfolgreich sein.

Weiterführende Links

Risikomanagement: 10 ultimative Tipps für sicheres Trading mit Forex, Aktien & CFDs

Stop-Loss, Take-Profit und Trailing-Stops

Erfolgreicher Einstieg in den CFD-Handel: Anfänger-Tipps und Risikomanagement

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.