Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Forex Handel einfach erklärt: Währungspaare, Margin-Handel, Forex Broker, Handelszeiten & Risiken

Forex ist der größte Finanzmarkt der Welt und bietet Anlegern die Möglichkeit, mit Währungen zu handeln und von Wechselkursschwankungen zu profitieren. Auf dem Forex-Markt werden Währungspaare gehandelt, wobei eine Währung gegen eine andere getauscht wird. Der Markt ist 24 Stunden am Tag geöffnet und bietet eine hohe Flexibilität sowie geringere Handelskosten im Vergleich zu anderen Finanzmärkten. Allerdings birgt der Forex-Handel auch Risiken wie Währungsschwankungen, Hebelwirkung, Volatilität, geopolitische Risiken und betrügerische Broker. Um das Risiko zu minimieren, ist ein effektives Risikomanagement unerlässlich. Mit einem regulierten Broker und klarem Handelsziel können Anleger erfolgreich am Forex-Markt partizipieren. Entdecken Sie jetzt die Möglichkeiten des Forex-Handels und erzielen Sie potenziell hohe Gewinne.

Inhalt:

- Was wird auf dem Forex Markt gehandelt?

- Margin-Handel

- Forex Broker

- Vorteile des Forex Handels

- Risiken des Forex Handels

- Risikomanagement im Forex Handel

- Steuerliche Behandlung des Forex Handels in Deutschland

- Ist der Forex Markt reguliert ?

Währungspaare einfach erklärt

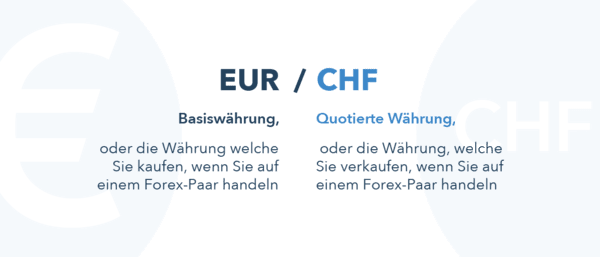

Währungspaare sind die Basis des Forex-Handels. Ein Währungspaar besteht aus zwei verschiedenen Währungen, wobei eine Währung gegen die andere getauscht oder gehandelt wird. Im Währungspaar wird die erste Währung als Basiswährung bezeichnet, während die zweite Währung die Kurs- oder Quotierungswährung ist.

In einfachen Worten bedeutet dies, dass Sie eine Währung kaufen, während Sie gleichzeitig eine andere verkaufen. Der Wechselkurs oder Kurs gibt an, wie viel von der Quotierungswährung benötigt wird, um eine Einheit der Basiswährung zu erwerben.

Ein Beispiel für ein Währungspaar ist das EUR/USD-Paar. In diesem Fall ist der Euro (EUR) die Basiswährung, und der US-Dollar (USD) ist die Quotierungswährung. Wenn der Wechselkurs des EUR/USD-Paars beispielsweise 1,2000 beträgt, bedeutet dies, dass 1 Euro 1,2000 US-Dollar wert ist. Wenn Sie glauben, dass der Euro im Vergleich zum US-Dollar an Wert gewinnen wird, würden Sie das Währungspaar kaufen. Wenn Sie hingegen glauben, dass der Euro im Vergleich zum US-Dollar an Wert verlieren wird, würden Sie das Währungspaar verkaufen.

Insgesamt gibt es zahlreiche Währungspaare, die auf dem Forex-Markt gehandelt werden können, wobei die Hauptwährungspaare – wie EUR/USD, USD/JPY, GBP/USD und USD/CHF – die am häufigsten gehandelten sind. Diese Paare sind aufgrund ihrer hohen Liquidität und geringen Spreads bei vielen Anlegern besonders beliebt.

Margin-Handel für Anfänger

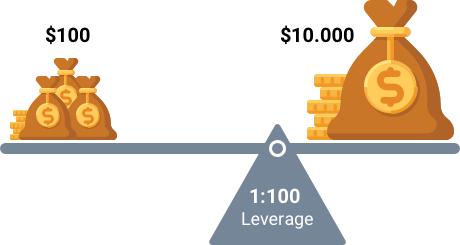

Der Margin-Handel ermöglicht es Anlegern, größere Positionen zu handeln, indem sie nur einen Bruchteil des Handelswerts hinterlegen. Dies wird als Margin bezeichnet und ist eine Art von Sicherheitsleistung, die der Forex-Broker vom Anleger verlangt, um den Handel zu eröffnen.

Beispiel:

Wenn ein Anleger ein Währungspaar im Wert von 100.000 Euro handeln möchte und der Broker eine Margin von 1% erfordert, muss der Anleger 1.000 Euro als Sicherheitsleistung hinterlegen. Dies ermöglicht dem Anleger einen Hebel von 100:1 zu nutzen und eine Position im Wert von 100.000 Euro zu eröffnen.

Der Hebel multipliziert die Position des Anlegers und ermöglicht ihm, größere Gewinne zu erzielen, als er ohne Hebel erreichen könnte. Allerdings erhöht der Hebel auch das Risiko von Verlusten, da auch der Verlust potenziell größer sein kann. Daher ist es wichtig, das Risikomanagement im Auge zu behalten.

Forex Broker

Forex Broker bieten den Zugang zum Forex-Markt an und stellen Handelsplattformen zur Verfügung, auf denen Anleger ihre Trades platzieren können. Es gibt eine Vielzahl von Forex Brokern auf dem Markt, und es ist wichtig, einen Broker zu wählen, der zu den individuellen Bedürfnissen und Anforderungen des Anlegers passt.

Beim Auswahl eines Forex Brokers sollte man auf folgende Dinge achten:

- Regulierung: Ein seriöser Forex Broker wird von einer Finanzaufsichtsbehörde reguliert und überwacht.

- Sicherheit: Der Broker sollte über eine sichere und verschlüsselte Handelsplattform verfügen.

- Handelskonditionen: Die Handelskosten und -bedingungen sollten transparent und fair sein.

- Trading-Plattformen: Der Broker sollte eine benutzerfreundliche und zuverlässige Handelsplattform bereitstellen, die den Anforderungen des Anlegers entspricht.

- Kundensupport: Der Broker sollte einen guten Kundensupport anbieten, der bei Fragen und Problemen schnell und effektiv unterstützt.

Besondere Vorsicht beim Broker Vergleich

Forex Broker können verschiedene unethische Praktiken anwenden, um ihre Kunden zu täuschen und Profit zu erzielen. Diese Praktiken können sich auf die Handelsbedingungen, die Ausführung von Trades und die Preisgestaltung auswirken.

Einige der unethischen Praktiken, auf die man achten sollte, sind:

- Spread-Ausweitungen: Ein Broker kann den Spread auf einen unangemessen hohen Wert erhöhen, um höhere Gewinne zu erzielen und den Kunden zu benachteiligen.

- Manipulation von Kursen: Ein Broker kann die Kurse künstlich manipulieren, um seine Kunden zu täuschen und höhere Gewinne zu erzielen.

- Stop-Loss-Jagd: Ein Broker kann die Stop-Loss-Orders seiner Kunden verfolgen und Trades auslösen, um sie auszulösen und höhere Gewinne zu erzielen.

- Requotes: Ein Broker kann Verzögerungen bei der Ausführung von Trades verursachen, um seinen Kunden schlechtere Preise anzubieten und höhere Gewinne zu erzielen.

- Keine Ausführung von Trades: Ein Broker kann Trades blockieren oder nicht ausführen, um höhere Gewinne zu erzielen.

Daher sollten Trader grundsätzlich einen sorgfältigen Forex Broker Vergleich machen, um einen seriösen und regulierten Forex Broker zu finden und nicht an einen Forex Broker zu geraten, der die oben genannten Praktiken bei seinen Kunden anwendet. Deswegen finden Sie in unserem großen Forex Broker Vergleich zusätzlich zu unserem Tests auch immer Bewertungen und Erfahrungsberichte von anderen Tradern.

Vorteile des Forex Handels

Der Forex-Handel bietet einige Vorteile gegenüber anderen Finanzmärkten. Einer der Hauptvorteile ist die Möglichkeit, auf Marktnachrichten in Echtzeit zu reagieren, da der Forex-Markt 24 Stunden am Tag geöffnet ist. Dadurch können Anleger schnell auf Änderungen der wirtschaftlichen oder politischen Bedingungen reagieren und ihre Positionen entsprechend anpassen.

Ein weiterer Vorteil ist die Möglichkeit, von Wechselkursschwankungen zu profitieren. Da Währungen immer in Paaren gehandelt werden, gibt es immer eine Möglichkeit, auf steigende oder fallende Kurse zu setzen. Auch kleine Änderungen im Wechselkurs können große Gewinne bedeuten, wenn der Anleger den richtigen Hebel einsetzt.

Der Forex-Handel bietet auch im Allgemeinen geringere Handelskosten im Vergleich zu anderen Finanzmärkten. Da es keine zentrale Börse gibt und der Handel dezentralisiert ist, gibt es in der Regel weniger Gebühren und Provisionen.

Risiken des Forex Handels

Der Forex-Handel bietet Anlegern die Möglichkeit, mit Währungen zu handeln und von Wechselkursschwankungen zu profitieren. Allerdings birgt der Forex-Handel auch Risiken, die Anleger beachten sollten.

- Währungsschwankungen: Die Preise von Währungen können stark schwanken und sind oft von globalen Ereignissen wie politischen Entwicklungen oder wirtschaftlichen Daten abhängig. Diese Schwankungen können dazu führen, dass Anleger hohe Verluste erleiden.

- Hebelwirkung: Der Forex-Handel ermöglicht es Anlegern, mit Hebelwirkung zu handeln, was bedeutet, dass sie größere Positionen handeln können, als sie sich leisten könnten. Dies erhöht das Potenzial für Gewinne, aber auch das Risiko von Verlusten.

- Volatilität: Der Forex-Markt ist sehr volatil, was bedeutet, dass die Preise schnell und unvorhersehbar schwanken können. Dies kann dazu führen, dass Anleger hohe Verluste erleiden, wenn sich der Markt gegen sie bewegt.

- Geopolitische Risiken: Geopolitische Ereignisse wie politische Konflikte oder Naturkatastrophen können den Forex-Markt beeinflussen und zu unvorhersehbaren Preisbewegungen führen.

- Unregulierte Broker: Es gibt viele unregulierte Forex Broker auf dem Markt, die betrügerische Praktiken anwenden oder Anleger dazu verleiten können, hohe Risiken einzugehen. Es ist wichtig, nur mit regulierten Brokern zu handeln und sich über deren Ruf und Bewertungen zu informieren.

Um das Risiko im Forex-Handel zu minimieren, sollten Anleger ein effektives Risikomanagement haben, das Stop-Loss-Orders, klare Handelsziele und ein angemessenes Risiko-Ertrags-Verhältnis umfasst. Es ist auch wichtig, nur mit dem Geld zu handeln, das man sich leisten kann zu verlieren, und niemals auf Kredit oder geliehenes Geld zu handeln.

Risikomanagement im Forex Handel

Das Risikomanagement ist ein wichtiger Teil des Forex-Handels, da der Markt volatil ist und Verluste auftreten können.

Hier sind einige Tipps, wie Sie das Risiko im Forex-Handel minimieren können:

- Setzen Sie Stop-Loss-Orders: Eine Stop-Loss-Order ist eine Art von Order, bei der Sie einen automatischen Verkaufsauftrag erteilen, um Verluste zu minimieren, falls der Preis eines Währungspaares unter einen bestimmten Wert fällt.

- Legen Sie klare Handelsziele fest: Bevor Sie eine Position eröffnen, sollten Sie ein klar definiertes Handelsziel haben, um Ihre Trading-Entscheidungen zu unterstützen und Verluste zu minimieren.

- Verwenden Sie ein angemessenes Risiko-Ertrags-Verhältnis: Das Risiko-Ertrags-Verhältnis beschreibt das Verhältnis zwischen dem potenziellen Gewinn und dem potenziellen Verlust. Ein angemessenes Risiko-Ertrags-Verhältnis kann Ihnen helfen, das Risiko von Verlusten zu minimieren.

- Vermeiden Sie Overtrading: Overtrading ist der Versuch, zu viele Trades in kurzer Zeit zu platzieren. Dies kann zu unüberlegten Trading-Entscheidungen führen, die das Risiko von Verlusten erhöhen.

- Verfolgen Sie die Marktbedingungen: Es ist wichtig, die Marktbedingungen zu verfolgen und auf Ereignisse zu achten, die den Markt beeinflussen können. Das kann Ihnen helfen, bessere Trading-Entscheidungen zu treffen und das Risiko von Verlusten zu minimieren.

- Handeln Sie nicht mit zu viel Hebel: Der Einsatz von Hebeln kann Gewinne multiplizieren, aber auch das Risiko von Verlusten erhöhen. Verwenden Sie einen angemessenen Hebel, um das Risiko von Verlusten zu minimieren.

Das Risikomanagement ist ein wichtiger Teil des Forex-Handels und kann dazu beitragen, Verluste zu minimieren. Durch die Verwendung von Stop-Loss-Orders, das Festlegen von klaren Handelszielen und das Einhalten eines angemessenen Risiko-Ertrags-Verhältnisses können Sie Ihre Trading-Entscheidungen unterstützen und das Risiko von Verlusten minimieren. Es ist auch wichtig, die Marktbedingungen zu verfolgen, Overtrading zu vermeiden und nicht mit zu viel Hebel zu handeln.

Ist der Forex Markt reguliert ?

Der Forex-Markt unterliegt der Aufsicht verschiedener Regulierungsbehörden, die die Einhaltung von Gesetzen und Vorschriften sicherstellen. Eine Übersicht über die wichtigsten Regulierungsbehörden und deren Zuständigkeiten hilft den Anlegern, ein besseres Verständnis für die Schutzmaßnahmen und die regulatorische Umgebung im Forex-Markt zu erhalten.

Steuerliche Behandlung des Forex Tradings in Deutschland

Entsprechend der deutschen Steuergesetzgebung ist der Handel mit Devisen steuerpflichtig. Dies bedeutet, dass alle Gewinne aus dem Devisenhandel als Kapitalerträge angesehen werden und der Einkommenssteuer unterliegen. Kapitalerträge werden in Deutschland mit einem festen Satz von 25% besteuert, der als Abgeltungssteuer bezeichnet wird.

Um die Steuerpflicht zu erfüllen, müssen Forex-Händler in Deutschland ihre Gewinne in ihrer jährlichen Steuererklärung angeben. Die Steuerpflicht erstreckt sich nicht nur auf den Gewinn, sondern auch auf den Wert des Devisenportfolios am Ende des Steuerjahres. Dies wird als Devisenguthaben bezeichnet und kann ebenfalls der Steuer unterliegen.

Es ist auch wichtig zu beachten, dass Verluste aus Forex-Trades in Deutschland steuerlich absetzbar sind Hier finden Sie unseren umfangreichen Guide zur steuerlichen Behandlung des Forex Handels in Deutschland.

Es ist daher ratsam, dass Forex-Händler in Deutschland sich bewusst sind, dass Steuern auf ihre Gewinne anfallen und dass sie verpflichtet sind, diese in ihrer jährlichen Steuererklärung anzugeben. Wir empfehlen daher in jedem Fall, einen Steuerberater zu konsultieren, um sicherzustellen, dass alle steuerlichen Verpflichtungen erfüllt werden.

Fazit

Der Forex-Handel bietet zahlreiche Vorteile und Möglichkeiten für Anleger, von Wechselkursschwankungen zu profitieren. Allerdings sind auch Risiken damit verbunden, die durch ein effektives Risikomanagement minimiert werden können. Um erfolgreich im Forex-Markt zu handeln, ist es wichtig, den richtigen Broker auszuwählen, sich mit verschiedenen Handelsstrategien, Risikomanagement und Regulierungen vertraut zu machen und die Handelszeiten zu beachten. Mit diesen Informationen ausgestattet, sind Anleger besser vorbereitet, um im Forex-Markt erfolgreich zu sein.

Weiterführende Links

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.