Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Risikomanagement: 10 ultimative Tipps für sicheres Trading mit Forex, Aktien & CFDs

Risikomanagement im Trading bezieht sich auf den Prozess der Identifikation, Analyse und Kontrolle von Risiken, die mit dem Handel von Finanzinstrumenten verbunden sind. Das Ziel des Risikomanagements besteht darin, Verluste zu minimieren und die Wahrscheinlichkeit von unvorhergesehenen Ereignissen zu verringern, die zu finanziellen Verlusten führen könnten. Risikomanagementstrategien umfassen unter anderem die Verwendung von Stop-Loss-Orders, Positionsgrößenmanagement und Diversifikation von Portfolios, um das Risiko zu reduzieren.

Erlernen Sie die Grundlagen des Forex-Handels und des Risikomanagements

Als Anfänger sollten Sie sich zunächst mit den Grundlagen des Forex- und CFD-Handels vertraut machen. Dazu gehören Begriffe wie Währungspaare, Pips und Margin. Es ist wichtig, dass Sie auch die verschiedenen Risiken im Trading kennen, wie zum Beispiel Kursrisiken, Liquiditätsrisiken und Hebelwirkung. So können Sie fundierte Entscheidungen treffen und unnötige Verluste vermeiden. Im nachfolgenden gehen wir auf die häufigsten Fehler in Bezug auf das Risikomanagement beim Trading ein und zeigen Ihnen wie Sie diese bestmöglich vermeiden können.

Inhalt:

- Nutzen Sie Stop-Loss Orders

- Nutzen Sie Take-Profit Orders

- Investieren Sie verantwortungsvoll

- Nutzen Sie Hebelwirkung

- Haben Sie realistische Ziele

- Erstellen Sie einen Handelsplan

- Wählen Sie die richtigen Trading Instrumente

- Planen Sie Worst-Case Szenarien

- Haben Sie Ihre Emotionen im Griff

- Diversifikation

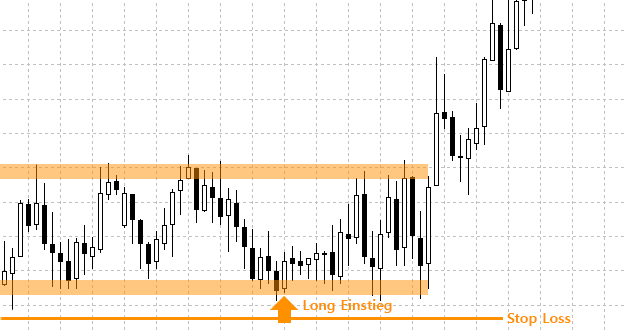

1. Setzen Sie Stop-Loss-Orders, um Verluste effektiv zu begrenzen

Was sind Stop-Loss-Orders?

Eine Stop-Loss-Order ist eine automatische Order, die dazu dient, Verluste in Ihrem Trading-Konto zu begrenzen. Mit einer Stop-Loss-Order legen Sie einen Kurs fest, bei dem eine offene Position automatisch geschlossen wird, falls der Markt sich gegen Sie bewegt. Das hilft Ihnen, Ihre Verluste zu kontrollieren und Ihr Kapital zu schützen.

Wie funktioniert eine Stop-Loss-Order?

Um eine Stop-Loss-Order zu platzieren, müssen Sie zuerst eine Position im Markt eröffnen, zum Beispiel durch den Kauf oder Verkauf eines Währungspaares im Forex-Handel. Anschließend legen Sie den Kurs fest, bei dem Ihre Position automatisch geschlossen werden soll, falls der Markt sich negativ entwickelt. Sobald der Kurs diesen Wert erreicht, wird die Stop-Loss-Order ausgelöst und die Position geschlossen, um weitere Verluste zu verhindern.

Warum sind Stop-Loss-Orders wichtig?

Stop-Loss-Orders sind ein wichtiges Instrument im Risikomanagement, da sie Ihnen dabei helfen, Ihre Verluste zu begrenzen und Ihr Kapital zu schützen. Besonders für Anfänger ist es wichtig, den Verlusten Grenzen zu setzen, um nicht das gesamte Handelskapital zu riskieren. Stop-Loss-Orders ermöglichen Ihnen, diszipliniert und rational zu handeln, indem sie emotionale Entscheidungen reduzieren und Verluste automatisch begrenzen.

Ein praktisches Beispiel für eine Stop Loss Order

Stellen Sie sich vor, Sie möchten das Währungspaar EUR/USD handeln und gehen davon aus, dass der Euro gegenüber dem US-Dollar an Wert gewinnt. Der aktuelle Kurs liegt bei 1,2000. Sie entscheiden sich für einen Kauf (Long-Position) und investieren 1.000 Euro.

Um Ihr Risiko zu begrenzen, möchten Sie eine Stop-Loss-Order platzieren. Sie legen fest, dass Sie bereit sind, maximal 100 Euro zu verlieren. Um dies zu erreichen, setzen Sie die Stop-Loss-Order bei einem Kurs von 1,1900 (0,0100 Kursdifferenz).

Wenn sich der Markt nun gegen Ihre Prognose entwickelt und der Kurs auf 1,1900 oder darunter fällt, wird Ihre Stop-Loss-Order automatisch ausgelöst und die Position geschlossen. Ihr Verlust beträgt in diesem Fall genau 100 Euro.

Stop-Loss-Orders sind ein essenzielles Instrument für Anfänger und erfahrene Trader, um Verluste effektiv zu begrenzen und das Risikomanagement zu optimieren. Durch das Verständnis und die richtige Anwendung von Stop-Loss-Orders können Sie diszipliniert und rational handeln und somit langfristig erfolgreich im Trading sein. Wir hoffen, dass Ihnen dieser Artikel einen guten Einblick in die Verwendung von Stop-Loss-Orders gegeben hat und Sie ermutigt, diese Strategie in Ihrem eigenen Trading-Alltag einzusetzen. Denken Sie daran, immer verantwortungsvoll zu handeln und das Risiko in jedem Trade sorgfältig abzuwägen. Viel Erfolg auf Ihrem Weg zum erfolgreichen Trader!

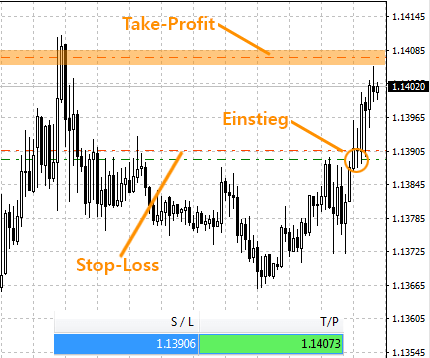

2. Take-Profit-Orders: Wie Sie Ihre Gewinne sichern und Ziele erreichen

Was sind Take-Profit-Orders?

Eine Take-Profit-Order ist eine Order, die automatisch ausgeführt wird, sobald der Kurs eines Finanzinstruments ein von Ihnen festgelegtes Gewinnziel erreicht hat. Dadurch können Sie Ihre Gewinne sichern, ohne ständig den Markt beobachten und manuell eingreifen zu müssen. Take-Profit-Orders sind besonders nützlich in volatilen Märkten, in denen sich Kurse schnell ändern können.

Wie funktionieren Take-Profit-Orders?

Um eine Take-Profit-Order zu platzieren, müssen Sie zunächst ein Gewinnziel festlegen. Dieses sollte realistisch sein und auf Ihren Trading-Plan abgestimmt sein. Sobald der Kurs das von Ihnen festgelegte Gewinnziel erreicht, wird die Order automatisch ausgeführt und die Position geschlossen. Dabei ist es wichtig zu beachten, dass es keine Garantie dafür gibt, dass die Order genau zum gewünschten Kurs ausgeführt wird. Bei starken Kursschwankungen kann es zu sogenannten Slippage-Effekten kommen, bei denen die tatsächliche Ausführung von Ihrer gewünschten Preisvorgabe abweicht.

Vorteile von Take-Profit-Orders

- Gewinnsicherung: Mit einer Take-Profit-Order können Sie Ihre Gewinne automatisch sichern, sobald Ihre Trading-Ziele erreicht sind.

- Zeitersparnis: Da die Order automatisch ausgeführt wird, müssen Sie nicht ständig den Markt beobachten und manuell eingreifen.

- Emotionskontrolle: Take-Profit-Orders helfen Ihnen, Emotionen wie Gier und Angst aus dem Trading herauszuhalten, indem sie für eine disziplinierte Umsetzung Ihrer Strategie sorgen.

- Beispiel für die Verwendung von Take-Profit-Orders

Beispiel einer Take Profit Order

Nehmen wir an, Sie haben 100 Aktien eines Unternehmens zu einem Preis von 50 Euro pro Aktie gekauft. Ihr Trading-Plan sieht vor, dass Sie einen Gewinn von 20% erzielen möchten, bevor Sie die Aktien wieder verkaufen. In diesem Fall liegt Ihr Gewinnziel bei 60 Euro pro Aktie (50 Euro + 20%).

Um Ihr Gewinnziel zu erreichen und Ihre Gewinne abzusichern, platzieren Sie eine Take-Profit-Order bei 60 Euro. Sobald der Kurs der Aktie 60 Euro erreicht, wird die Order automatisch ausgeführt und die Position geschlossen. So sichern Sie einen Gewinn von 20% auf Ihre Investition.

Take-Profit-Orders sind ein wichtiges Instrument, um Gewinnziele zu erreichen und Profite abzusichern. Sie bieten Zeitersparnis, automatische Gewinnsicherung und die Möglichkeit, Emotionen besser zu kontrollieren. Denken Sie daran, realistische Gewinnziele zu setzen und diese konsequent mit Hilfe von Take-Profit-Orders zu verfolgen. Durch den effektiven Einsatz von Take-Profit-Orders können auch Trading-Anfänger*innen ihre Chancen auf langfristigen Erfolg erhöhen und ihre Trading-Strategie diszipliniert umsetzen.

3. Investieren Sie verantwortungsvoll und nur Geld, das Sie bereit sind zu riskieren

Warum ist verantwortungsvolles Investieren wichtig?

Als Anfänger im Trading und Investieren kann es verlockend sein, große Summen zu investieren, um schnelle Gewinne zu erzielen. Doch ohne ein solides Verständnis der Märkte und Risiken kann dies zu hohen Verlusten führen. Verantwortungsvolles Investieren bedeutet, dass Sie sich bewusst sind, wie viel Sie bereit sind zu riskieren, und dies als Grundlage für Ihre Investmententscheidungen verwenden.

Wie ermitteln Sie, wie viel Geld Sie bereit sind zu riskieren?

Um herauszufinden, wie viel Geld Sie bereit sind zu riskieren, sollten Sie zunächst Ihre persönliche finanzielle Situation analysieren. Überlegen Sie, wie viel Geld Sie für Investitionen zur Verfügung haben und welche anderen finanziellen Verpflichtungen Sie erfüllen müssen. Ein guter Ansatz ist, nur einen bestimmten Prozentsatz Ihres verfügbaren Kapitals für Investitionen zu verwenden und den Rest für Notfälle und andere finanzielle Bedürfnisse zurückzuhalten.

Setzen Sie sich klare Ziele und Grenzen

Um verantwortungsvoll zu investieren, ist es wichtig, sich klare Ziele und Grenzen zu setzen. Dies hilft Ihnen, diszipliniert zu bleiben und nicht mehr Geld zu riskieren, als Sie bereit sind zu verlieren. Einige Beispiele für solche Grenzen sind:

- Maximale Investition pro Trade

- Maximale Investition in einem bestimmten Zeitraum

- Maximale Verluste, bevor Sie Ihre Strategie überdenken

Beispiel: Verantwortungsvolles Investieren in der Praxis

Nehmen wir an, Sie haben ein verfügbares Kapital von 10.000 Euro, und nach eingehender Analyse Ihrer finanziellen Situation sind Sie bereit, 20% davon für Investitionen und Trading zu riskieren. Das bedeutet, dass Sie 2.000 Euro für Ihre Trading-Aktivitäten zur Verfügung haben.

Um verantwortungsvoll zu investieren, könnten Sie folgende Regeln festlegen:

- Investieren Sie maximal 5% Ihres Trading-Kapitals (100 Euro) in einen einzelnen Trade.

- Riskieren Sie nicht mehr als 10% Ihres Trading-Kapitals (200 Euro) in einem Monat.

- Wenn Sie Verluste von 50% Ihres Trading-Kapitals (1.000 Euro) erreichen, stoppen Sie das Trading und überdenken Sie Ihre Strategie.

Mit diesen Regeln stellen Sie sicher, dass Sie Ihre Verluste begrenzen und nicht mehr Geld riskieren, als Sie bereit sind zu verlieren.

Verantwortungsvolles Investieren ist entscheidend, um langfristig erfolgreich zu sein und Ihre finanzielle Sicherheit zu wahren. Indem Sie nur Geld riskieren, das Sie bereit sind zu verlieren, und klare Ziele und Grenzen setzen, können Sie diszipliniert handeln und einen bewussteren Umgang mit Ihren Finanzen pflegen. Denken Sie immer daran, dass es im Trading und Investieren um langfristigen Erfolg geht – und dieser lässt sich am besten erreichen, wenn Sie verantwortungsbewusst mit Ihrem Kapital umgehen.

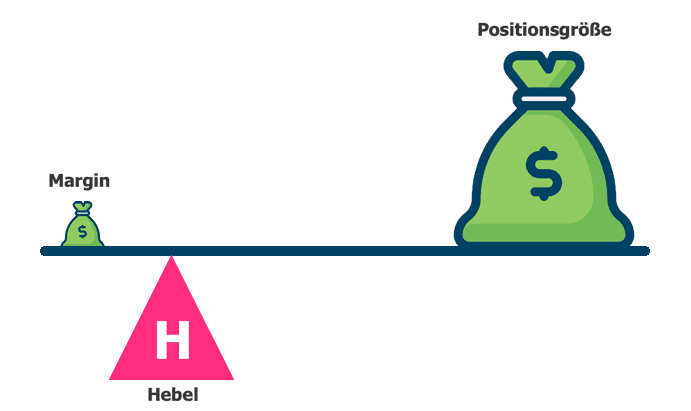

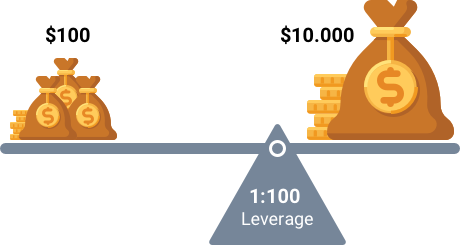

4. Nutzen Sie Hebelwirkung vorsichtig und passen Sie sie an Ihr Risikoprofil an

Was ist Hebelwirkung im Trading?

Hebelwirkung ist ein wichtiges Instrument im Trading, das es Ihnen ermöglicht, mit einem geringeren Kapitaleinsatz größere Positionen zu eröffnen. Dabei leiht Ihnen der Forex Broker einen bestimmten Betrag, um Ihre Investition zu erhöhen. Hebelwirkung wird als Verhältnis ausgedrückt, beispielsweise 1:10, 1:50 oder 1:100.

Vorteile und Risiken der Hebelwirkung

Der Hauptvorteil der Hebelwirkung liegt in der Möglichkeit, mit einem geringen Kapitaleinsatz größere Gewinne zu erzielen. Jedoch geht dies auch mit einem höheren Risiko einher, da Verluste ebenfalls vergrößert werden. Daher ist es wichtig, Hebelwirkung vorsichtig einzusetzen und an Ihr individuelles Risikoprofil anzupassen.

Anpassung der Hebelwirkung an Ihr Risikoprofil

Ihr Risikoprofil gibt an, wie viel Risiko Sie bereit sind einzugehen, um potenzielle Gewinne zu erzielen. Um die Hebelwirkung an Ihr Risikoprofil anzupassen, sollten Sie folgende Schritte beachten:

- Analysieren Sie Ihre Risikotoleranz: Überlegen Sie, wie viel Verlust Sie bereit sind hinzunehmen, bevor Sie Ihre Position schließen.

- Wählen Sie einen angemessenen Hebel: Entscheiden Sie sich für einen Hebel, der zu Ihrer Risikotoleranz passt. Als Anfänger sollten Sie eher mit einem niedrigeren Hebel beginnen und sich langsam steigern.

- Verwenden Sie Stop-Loss-Orders: Setzen Sie Stop-Loss-Orders, um Ihre Verluste zu begrenzen und Ihr Kapital zu schützen.

Beispiel: Vorsichtiger Einsatz von Hebelwirkung

Nehmen wir an, Sie möchten in den Forex-Markt investieren und verfügen über ein Kapital von 1.000 Euro. Sie entscheiden sich für einen Hebel von 1:10, weil Sie ein eher konservatives Risikoprofil haben.

Mit einem Hebel von 1:10 können Sie nun eine Position im Wert von 10.000 Euro (1.000 Euro x 10) eröffnen. Wenn der Kurs des Währungspaars um 1% steigt, beträgt Ihr Gewinn 100 Euro (1% von 10.000 Euro). Ohne Hebelwirkung hätten Sie lediglich 10 Euro (1% von 1.000 Euro) Gewinn erzielt.

Allerdings müssen Sie auch die potenziellen Verluste berücksichtigen. Wenn der Kurs um 1% fällt, erleiden Sie ebenfalls einen Verlust von 100 Euro. Um diesen Verlust zu begrenzen, können Sie eine Stop-Loss-Order setzen. Beispielsweise legen Sie die Stop-Loss-Order so fest, dass Ihre Position automatisch geschlossen wird, wenn der Kurs um 0,5% fällt. In diesem Fall beträgt Ihr maximaler Verlust 50 Euro (0,5% von 10.000 Euro).

Der vorsichtige Einsatz von Hebelwirkung und die Anpassung an Ihr Risikoprofil sind entscheidend für Ihren Erfolg im Trading. Achten Sie darauf, Ihre Risikotoleranz zu analysieren, einen angemessenen Hebel zu wählen und Stop-Loss-Orders zu verwenden, um Ihre Verluste zu begrenzen. Als Anfänger ist es empfehlenswert, mit einem niedrigeren Hebel zu beginnen und sich schrittweise zu steigern, während Sie mehr Erfahrung sammeln und Ihr Risikomanagement verbessern.

5. Setzen Sie realistische Ziele und vermeiden Sie überzogene Erwartungen im Forex-Handel

Warum sind realistische Ziele im Forex-Handel wichtig?

Beim Einstieg in den Forex-Handel ist es leicht, von den zahlreichen Erfolgsgeschichten und den vermeintlich einfachen Gewinnen beeindruckt zu sein. Doch die Realität sieht oft anders aus, denn der Devisenmarkt ist ein komplexes Umfeld, in dem Erfolg nicht über Nacht erzielt wird. Realistische Ziele helfen Ihnen dabei:

- Ihre Fortschritte besser zu messen und zu verfolgen.

- Die richtige Balance zwischen Risiko und Ertrag zu finden.

- Enttäuschungen und Frustrationen zu vermeiden, die aufgrund unrealistischer Erwartungen entstehen können.

Wie Sie realistische Ziele im Forex-Handel setzen

Selbstreflexion: Bevor Sie Ziele setzen, sollten Sie Ihre persönlichen Stärken und Schwächen, Ihren Erfahrungshintergrund und Ihre finanziellen Ressourcen analysieren. Dies hilft Ihnen, ein besseres Verständnis für Ihre individuellen Bedürfnisse und Möglichkeiten im Forex-Handel zu entwickeln.

Langfristige und kurzfristige Ziele: Unterscheiden Sie zwischen langfristigen und kurzfristigen Zielen. Langfristige Ziele könnten beispielsweise die finanzielle Unabhängigkeit oder den Aufbau eines zusätzlichen Einkommensstroms umfassen, während kurzfristige Ziele darauf abzielen, Ihre Fähigkeiten zu verbessern oder bestimmte Handelsstrategien zu erlernen.

SMART-Ziele: Verwenden Sie die SMART-Kriterien (spezifisch, messbar, erreichbar, relevant, zeitgebunden) bei der Zielsetzung, um sicherzustellen, dass Ihre Ziele klar definiert und realistisch sind.

Detailliertes Beispiel

Angenommen, Sie sind ein Forex-Handelsanfänger und möchten ein zusätzliches monatliches Einkommen von 500 Euro erzielen. Um dieses langfristige Ziel zu erreichen, könnten Sie folgende kurzfristige Ziele setzen:

- Bildung: Absolvieren Sie innerhalb von drei Monaten einen Forex-Handelskurs, um die Grundlagen des Forex-Handels und verschiedene Handelsstrategien zu erlernen.

- Praxis: Üben Sie mindestens zwei Monate lang auf einem Demokonto, um Ihre Handelsfähigkeiten zu verbessern und verschiedene Strategien zu testen.

- Risikomanagement: Entwickeln Sie innerhalb von vier Wochen einen Risikomanagementplan, der Ihre Positionsgröße, Stop-Loss- und Take-Profit-Orders berücksichtigt.

- Performance: Erreichen Sie innerhalb von sechs Monaten eine vorher gesteckte relative Performance: Erreichen Sie beispielsweise innerhalb von sechs Monaten eine durchschnittliche monatliche Rendite von 2%, bevor Sie versuchen, Ihr langfristiges Ziel von 500 Euro zusätzlichem Einkommen zu erreichen.

Der Forex-Handel kann eine lohnende Erfahrung sein, wenn Sie realistische Ziele setzen und überzogene Erwartungen vermeiden. Durch Selbstreflexion, das Unterscheiden zwischen lang- und kurzfristigen Zielen sowie die Anwendung der SMART-Kriterien können Sie Ihre individuellen Ziele klar definieren und Ihre Fortschritte messen. Der präsentierte detaillierte Beispielplan zeigt, wie Sie schrittweise vorgehen können, um Ihre Handelsfähigkeiten zu verbessern und letztendlich Ihre langfristigen Ziele im Forex-Handel zu erreichen. Denken Sie daran, dass Erfolg Zeit und Geduld erfordert. Bleiben Sie also dran und arbeiten Sie kontinuierlich an Ihren Zielen und Ihrer Handelsstrategie.

6. Erstellen Sie einen strukturierten Forex-Handelsplan, um systematisch und erfolgreich zu handeln

Definieren Sie Ihre Trading-Ziele

Beginnen Sie mit der Festlegung Ihrer Trading-Ziele. Diese sollten klar, realistisch und messbar sein. Überlegen Sie, welche Rendite Sie anstreben und in welchem Zeitraum Sie diese erreichen möchten. Ihre Ziele sollten sowohl kurz- als auch langfristig ausgerichtet sein und regelmäßig überprüft werden.

Bestimmen Sie Ihren Trading-Stil

Wählen Sie den Trading-Stil, der am besten zu Ihrer Persönlichkeit, Ihren Präferenzen und Ihrem Zeitbudget passt.

Es gibt verschiedene Trading-Strategien, wie zum Beispiel:

- Scalping: Kurzfristiges Trading mit vielen kleinen Positionen, die innerhalb von Minuten oder sogar Sekunden geschlossen werden. Den passenden Broker finden Sie in unserem Scalping Broker Vergleich.

- Daytrading: Positionsöffnung und -schließung innerhalb eines Handelstages.

- Swingtrading: Halten von Positionen über mehrere Tage oder Wochen.

- Positionstrading: Langfristiges Trading mit Positionen, die über Wochen oder Monate gehalten werden.

7. Wählen Sie Ihre Handelsinstrumente

Entscheiden Sie, welche Finanzinstrumente Sie handeln möchten, z. B. Aktien, Forex, Indizes, Rohstoffe oder Kryptowährungen. Berücksichtigen Sie dabei Ihre Interessen, Kenntnisse und Risikobereitschaft.

Entwickeln Sie Ihre Trading-Strategie

Eine erfolgreiche Trading-Strategie sollte klar definierte Ein- und Ausstiegsregeln enthalten. Dazu gehören zum Beispiel technische Indikatoren, fundamentale Analyse oder Chartmuster. Testen Sie Ihre Strategie anhand von historischen Daten oder in einem Demokonto, um ihre Effektivität zu überprüfen.

Risikomanagement

Risikomanagement ist ein entscheidender Faktor für den Trading-Erfolg. Legen Sie fest, wie viel Kapital Sie pro Trade riskieren möchten und setzen Sie Stop-Loss- und Take-Profit-Orders entsprechend. Beachten Sie dabei die Grundsätze des Risikomanagements, wie zum Beispiel die 1%-Regel.

Dokumentieren Sie Ihre Trades

Führen Sie ein Trading-Tagebuch, in dem Sie alle Trades und deren Ergebnisse festhalten. Dies hilft Ihnen, Ihre Performance zu analysieren, Fehler zu erkennen und Ihre Strategie kontinuierlich zu optimieren.

Beispiel eines strukturierten Handelsplans:

- Trading-Ziele: Monatliche Rendite von 2%, jährliche Rendite von 20%

- Trading-Stil: Swingtrading

- Handelsinstrumente: Forex (EUR/USD, GBP/USD, USD/JPY) und Aktienindizes (DAX, S&P 500, Nasdaq)

- Trading-Strategie: Einsatz von gleitenden Durchschnitten (50-Tage und 200-Tage) und RSI (Relative Strength Index)

- Einstieg: Kauf, wenn der 50-Tage-Durchschnitt über den 200-Tage-Durchschnitt kreuzt und der RSI unter 30 liegt.

- Ausstieg: Verkauf, wenn der 50-Tage-Durchschnitt unter den 200-Tage-Durchschnitt kreuzt oder der RSI über 70 steigt.

Risikomanagement:

- Positionsgröße: Nicht mehr als 1% des gesamten Handelskapitals pro Trade riskieren.

- Stop-Loss: 2% unter dem Einstiegspreis.

- Take-Profit: 5% über dem Einstiegspreis.

- Dokumentation: Führen eines Trading-Tagebuchs mit Datum, Handelsinstrument, Einstiegs- und Ausstiegspreis, Größe der Position, Stop-Loss, Take-Profit und Trade-Ergebnis.

Ein strukturierter Handelsplan ist der Schlüssel zu systematischem und erfolgreichem Trading. Er hilft Ihnen, diszipliniert und emotionslos zu handeln, was gerade für Trading-Anfänger besonders wichtig ist. Indem Sie die in diesem Artikel vorgestellten Schritte befolgen und Ihren eigenen Handelsplan entwickeln, legen Sie den Grundstein für langfristigen Trading-Erfolg.

8. Planen Sie Worst-Case-Szenarien und entwickeln Sie Strategien, um diese zu bewältigen

Was sind Worst-Case-Szenarien im Forex- und CFD-Handel?

Worst-Case-Szenarien im Forex- Aktien- oder CFD Handel beziehen sich auf Situationen, in denen Ihre Trades nicht wie erwartet verlaufen und Sie möglicherweise erhebliche Verluste erleiden. Diese können durch plötzliche politische Ereignisse, Naturkatastrophen, unerwartete Wirtschaftsnachrichten oder Marktvolatilität ausgelöst werden.

Warum ist die Planung von Worst-Case-Szenarien wichtig?

Die Planung von Worst-Case-Szenarien hilft Ihnen, auf unerwartete Marktbedingungen vorbereitet zu sein und Ihre Verluste zu minimieren. Indem Sie sich auf das Schlimmste vorbereiten, können Sie Ihre Handelsstrategie anpassen und ruhig bleiben, wenn der Markt gegen Sie läuft.

Wie Sie Worst-Case-Szenarien planen und Strategien entwickeln

Um Worst-Case-Szenarien zu planen, sollten Sie die möglichen Risiken identifizieren, die Ihre Trades beeinflussen könnten. Dazu gehört:

- Eine umfassende Marktanalyse durchführen

- Geopolitische Ereignisse und Wirtschaftsnachrichten im Auge behalten

- Sich über Ihre gewählten Währungspaare und deren mögliche Risiken informieren

Entwickeln Sie anschließend Strategien, um diese Risiken zu bewältigen, wie zum Beispiel:

- Stop-Loss-Orders setzen, um Verluste zu begrenzen

- Take-Profit-Orders nutzen, um Gewinne abzusichern

- Ihre Positionsgröße anpassen

- Diversifikation Ihres Portfolios

Ein detailliertes Beispiel für ein Worst Case Szenario

Stellen Sie sich vor, Sie handeln das Währungspaar EUR/USD und haben eine Long-Position eröffnet, in der Erwartung, dass der Euro gegenüber dem US-Dollar an Wert gewinnt. Sie haben Ihre Stop-Loss- und Take-Profit-Orders gesetzt und beobachten die Marktentwicklung.

Plötzlich wird eine unerwartete politische Krise in der Eurozone bekannt, die den Euro stark abwerten lässt. Dies ist ein Worst-Case-Szenario für Ihre Long-Position. In diesem Fall hilft Ihnen Ihre vorab festgelegte Stop-Loss-Order, Ihre Verluste zu begrenzen, indem sie Ihre Position automatisch schließt, wenn der Kurs einen bestimmten Verlustpunkt erreicht.

Währenddessen könnten Sie Ihre Handelsstrategie anpassen und aufgrund der neuen Marktbedingungen eine Short-Position eröffnen, um von der Abwertung des Euro zu profitieren. Indem Sie sich auf dieses Worst-Case-Szenario vorbereitet haben, können Sie in dieser Situation ruhig und rational handeln und Ihren Verlusten entgegenwirken.

Die Planung von Worst-Case-Szenarien im Forex-Handel ist ein wichtiger Schritt, um langfristig erfolgreich zu sein. Indem Sie sich auf das Schlimmste vorbereiten und entsprechende Strategien entwickeln, können Sie Ihre Verluste minimieren und Ihre Handelsentscheidungen auch in schwierigen Marktbedingungen rational treffen. Denken Sie daran, immer auf dem Laufenden zu bleiben, Ihre Strategie anzupassen und Ihre Risiken zu managen. So sind Sie bestens gewappnet, um auch bei unerwarteten Ereignissen erfolgreich im Forex-Handel zu agieren.

9. Beherrschen Sie Ihre Emotionen, um rational und erfolgreich im Forex-Handel zu agieren

Beherrschen Sie Ihre Emotionen beim Trading, um rational und erfolgreich im Forex-Handel zu agieren

Warum Emotionen im beim Trading eine Rolle spielen

Als Trader sind Sie ständig mit Schwankungen der Märkte und Unsicherheit konfrontiert. Dadurch können starke Emotionen wie Angst, Gier oder Frustration entstehen, die Ihre Entscheidungen beeinflussen können. Diese Emotionen können dazu führen, dass Sie impulsiv handeln und wichtige Regeln des Risikomanagements vernachlässigen, was zu Verlusten führen kann.

Emotionen erkennen und benennen

Der erste Schritt, um Ihre Emotionen im Forex-Handel zu beherrschen, besteht darin, sie zu erkennen und zu benennen. Wenn Sie sich Ihrer Gefühle bewusst sind, können Sie besser einschätzen, ob Ihre Handelsentscheidungen auf rationalen Überlegungen oder auf Emotionen basieren.

Emotionale Distanz schaffen

Um Ihre Emotionen zu kontrollieren, ist es wichtig, eine emotionale Distanz zu Ihren Trades zu schaffen. Dies bedeutet, dass Sie Ihre Entscheidungen auf Grundlage von Fakten und Analysen treffen, anstatt sich von Emotionen leiten zu lassen. Eine Möglichkeit, dies zu erreichen, besteht darin, einen Trading-Plan zu erstellen, der klare Regeln und Strategien enthält, die Sie konsequent befolgen.

Stressbewältigung und emotionale Intelligenz

Ein weiterer wichtiger Aspekt, um Emotionen im Forex-Handel zu beherrschen, ist die Stressbewältigung und die Entwicklung emotionaler Intelligenz. Lernen Sie, mit Stress umzugehen und Techniken zur Entspannung und Konzentration anzuwenden. Dies kann Ihnen helfen, ruhiger und fokussierter zu handeln und somit bessere Entscheidungen zu treffen.

Beispiel: Der Einfluss von Emotionen auf den Handel

Stellen Sie sich vor, Sie haben gerade in ein Währungspaar investiert und der Kurs beginnt zu steigen. Angetrieben von Gier entscheiden Sie sich, Ihre Position zu erhöhen, in der Hoffnung, noch mehr Gewinn zu erzielen. Plötzlich fällt der Kurs jedoch wieder und Sie geraten in Panik. Aus Angst, noch mehr Geld zu verlieren, schließen Sie Ihre Position und realisieren einen Verlust. In dieser Situation haben Emotionen dazu geführt, dass Sie impulsiv gehandelt und wichtige Regeln des Risikomanagements vernachlässigt haben. Hätten Sie sich stattdessen an Ihren Trading-Plan gehalten und Ihre Emotionen im Zaum gehalten, wäre das Ergebnis möglicherweise anders ausgefallen. Zum Beispiel hätten Sie einen Stop-Loss gesetzt, um Ihre Verluste zu begrenzen, oder Ihre Gewinne mit einer Take-Profit-Order abgesichert.

Emotionen im Forex-Handel zu beherrschen ist eine wichtige Fähigkeit, die Ihnen hilft, rationale und erfolgreiche Entscheidungen zu treffen. Indem Sie Ihre Emotionen erkennen, benennen und kontrollieren, können Sie impulsives Handeln vermeiden und langfristig bessere Ergebnisse erzielen. Ein solider Trading-Plan, Stressbewältigung und emotionale Intelligenz sind dabei wichtige Werkzeuge, die Ihnen helfen, in der Welt des Forex-Handels erfolgreich zu agieren. Willkommen im spannenden und herausfordernden Bereich des Forex-Handels - mit der richtigen Einstellung und Strategie können auch Sie erfolgreich sein!

10. Streuen Sie Ihr Risiko durch Diversifikation und Investitionen in verschiedene Assets

Warum ist Risikostreuung im Forex-Handel wichtig?

Beim Forex-Handel geht es darum, auf Wechselkursschwankungen von Währungspaaren zu spekulieren. Wie bei jeder Anlageform birgt auch der Forex-Handel Risiken. Eine der besten Möglichkeiten, diese Risiken zu mindern, ist die Diversifikation Ihres Portfolios. Durch Investitionen in verschiedene Währungspaare verringern Sie Ihre Abhängigkeit von der Performance eines einzelnen Paares und schützen sich so vor unvorhergesehenen Marktereignissen.

Wie diversifiziere ich mein Forex- CFD- oder Aktien Portfolio?

Die Diversifikation Ihres Aktien- Forex- oder CFD-Portfolios besteht darin, Ihre Investitionen auf verschiedene Währungspaare aufzuteilen, um das Risiko zu streuen. Dabei sollten Sie sowohl Hauptwährungspaare (wie EUR/USD, GBP/USD und USD/JPY) als auch exotischere Paare (wie USD/ZAR, GBP/NOK oder EUR/TRY) in Betracht ziehen. Achten Sie dabei auf die Korrelationen zwischen den Paaren: Wenn zwei Währungspaare stark korreliert sind, bedeutet das, dass sie sich ähnlich verhalten, und eine Diversifikation wäre weniger effektiv.

Beispiel für die Diversifikation eines Forex-Portfolios

Nehmen wir an, Sie haben ein Startkapital von 10.000 Euro und möchten dieses im Forex-Handel investieren. Anstatt Ihr gesamtes Kapital auf ein einziges Währungspaar zu setzen, könnten Sie Ihre Investition wie folgt aufteilen:

- 40% in EUR/USD (4.000 Euro)

- 20% in GBP/USD (2.000 Euro)

- 10% in USD/JPY (1.000 Euro)

- 10% in AUD/USD (1.000 Euro)

- 10% in EUR/GBP (1.000 Euro)

- 10% in USD/ZAR (1.000 Euro)

In diesem Beispiel haben Sie Ihr Kapital auf sechs verschiedene Währungspaare verteilt, wodurch Sie das Risiko einer ungünstigen Marktbewegung in einem einzelnen Paar reduzieren. Beachten Sie, dass die Aufteilung der Investitionen auf die verschiedenen Paare von Ihrer persönlichen Risikotoleranz und Ihren Handelszielen abhängt.

Beispiel für die Diversifikation eines Aktien-Portfolios

Angenommen, Sie haben $10.000 zur Verfügung, um in Aktien zu investieren. Sie haben bereits Erfahrung in der Technologiebranche und haben in der Vergangenheit hauptsächlich in Technologieaktien investiert. Nun möchten Sie Ihr Portfolio diversifizieren, um Ihr Risiko zu minimieren und von unterschiedlichen Wachstumschancen zu profitieren.

Sie entscheiden sich, Ihr Portfolio auf folgende Weise zu diversifizieren:

- 30% in große, etablierte Unternehmen investieren, wie zum Beispiel Apple oder Microsoft

- 20% in kleinere, aufstrebende Unternehmen investieren, die ein höheres Wachstumspotenzial haben, aber auch ein höheres Risiko, wie zum Beispiel Zoom oder Square

- 20% in den Finanzsektor investieren, zum Beispiel in Bankaktien oder ETFs, die den Finanzsektor abbilden

- 20% in den Energiesektor investieren, zum Beispiel in Öl- und Gasaktien oder ETFs, die den Energiesektor abbilden

- 10% in einen Indexfonds investieren, der den breiten Aktienmarkt abbildet, um Ihr Portfolio weiter zu diversifizieren.

Durch diese Diversifikation haben Sie Ihr Risiko minimiert, da Sie Ihr Kapital auf verschiedene Branchen und Unternehmen verteilt haben. Wenn eine Branche oder ein Unternehmen schlecht abschneidet, wird Ihr Portfolio nicht so stark davon beeinflusst. Gleichzeitig profitieren Sie von unterschiedlichen Wachstumschancen, da jede Branche und jedes Unternehmen einzigartige Wachstumsmöglichkeiten bietet.

Um das Risiko weiter zu minimieren, könnten Sie auch in Anleihen oder Immobilien investieren, um Ihr Portfolio noch weiter zu diversifizieren. Durch eine kluge Diversifikation können Sie langfristig erfolgreich im Aktienmarkt agieren.

Beispiel für die Diversifikation eines CFD-Portfolios

-

Investitionen in verschiedene Märkte und Vermögenswerte Sie könnten beispielsweise in Aktien, Rohstoffe und Devisen investieren. Sie könnten in Blue-Chip-Aktien von großen Unternehmen, Gold und Öl investieren sowie in Währungspaare wie EUR/USD und GBP/JPY.

-

Verwendung unterschiedlicher Handelsstrategien Sie könnten beispielsweise die Trendfolge-Strategie für Aktien, die Breakout-Strategie für Rohstoffe und die Swing-Trading-Strategie für Devisen verwenden. Auf diese Weise können Sie verschiedene Marktbewegungen ausnutzen und von unterschiedlichen Handelsstrategien profitieren.

-

Vermeidung von Übergewichtung in bestimmten Positionen Sie sollten darauf achten, nicht zu viel in eine bestimmte Position oder einen bestimmten Markt zu investieren, um das Risiko zu minimieren. Beispielsweise sollten Sie nicht mehr als 10% Ihres Kapitals in eine einzige Position investieren.

-

Nutzung unterschiedlicher Hebelwirkungen Sie könnten unterschiedliche Hebelwirkungen in verschiedenen Positionen nutzen, um das Risiko auf verschiedene Ebenen zu verteilen. Beispielsweise könnten Sie in Aktien mit einem niedrigen Hebel und in Währungspaare mit einem höheren Hebel investieren.

Durch diese diversifizierte Aktien, Forex- oder CFD-Portfolio-Strategie können Sie das Risiko auf verschiedene Anlageklassen und Handelsstrategien verteilen und Verluste durch Gewinne in anderen Bereichen ausgleichen. Wenn beispielsweise die Aktienkurse sinken, können Gewinne in Rohstoffen und Devisen die Verluste ausgleichen.

Es ist jedoch wichtig zu beachten, dass die Diversifikation kein Garant für Gewinne ist und auch Verluste nicht vollständig verhindern kann. Sie sollte als Teil einer umfassenden Risikomanagement-Strategie betrachtet werden. Bevor Sie in CFDs investieren, sollten Sie sich über die Risiken und Chancen informieren und sicherstellen, dass Sie das Risiko verstehen und bereit sind, es einzugehen.

Fazit zum Risikomanagement im Forex Trading

Risikomanagement ist ein essenzieller Bestandteil des erfolgreichen Tradings egal ob beim Trading von Aktien, Forex, Futures oder CFDs. Je nach Trading-Strategie sind Trader logischerweise bereit, unterschiedliche Risiken einzugehen. Es hängt daher von Ihren Präferenzen und Ihrem Trading-Profil ab, was in Bezug auf das Risikomanagement am besten für Sie und Ihre Trading Strategie funktioniert.

Für Anfänger empfiehlt es sich, konservativ zu beginnen und neue Strategien in einer risikofreien Umgebung zu üben. Die meisten Broker bieten risikofreie Demokonten an, auf denen sowohl Anfänger als auch professionelle Trader ihre Strategien testen und perfektionieren können, ohne ihr Geld zu riskieren. Es ist wichtig, Ihre Risikobereitschaft zu kennen und diese in Ihren Trading-Plan zu integrieren, um effektives Risikomanagement zu betreiben.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.