Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Effektiven Trading Plan erstellen: Schritt-für-Schritt Anleitung

Sind Sie es leid, impulsive und uninformierte Handelsentscheidungen zu treffen, die zu Verlusten führen? Es ist an der Zeit, einen effektiven Handelsplan zu erstellen, der Sie zum Erfolg führt. Egal, ob Sie Anfänger oder erfahrener Trader sind, ein gut durchdachter Plan kann den Unterschied auf Ihrer Handelsreise ausmachen.

Der Handel an den Finanzmärkten kann ein äußerst lohnendes Unterfangen sein, aber er kann auch riskant und unvorhersehbar sein. Viele Händler stürzen sich ohne Plan in die Märkte und verlassen sich ausschließlich auf ihren Instinkt oder die neuesten Markttrends. Diese Vorgehensweise führt jedoch häufig zu kostspieligen Fehlern und verpassten Chancen.

Um Ihre Erfolgschancen beim Handel zu maximieren, ist es unerlässlich, einen umfassenden Handelsplan zu haben. Diese Schritt-für-Schritt-Anleitung führt Sie durch den Prozess der Erstellung eines effektiven Handelsplans, der Ihren Zielen, Ihrer Risikotoleranz und Ihrem Handelsstil entspricht. Wenn Sie diese Schritte befolgen, werden Sie in der Lage sein, sich den Märkten mit Vertrauen und Disziplin zu nähern und sich selbst die bestmögliche Chance zu geben, Ihre Handelsziele zu erreichen.

Inhalt:

- Was ist ein Trading Plan?

- Schritt 1: Ziele und Erwartungen festlegen

- Schritt 2: Einstiegspunkte finden

- Schritt 3: Money Management Strategien entwickeln

- Schritt 4: Handelsregeln aufstellen

- Schritt 5: Umsetzung des Plans

- Fazit zum Erstellen eines Trading Plans

- FAQ - Häufige Fragen zur Erstellung eines Trading Plans

Was ist ein Trading Plan?

Ein Trading-Plan ist ein essentielles Werkzeug für jeden Trader. Er stellt sicher, dass ein gut durchdachter und systematischer Ansatz beim Handeln verfolgt wird. Ein Trading-Plan hilft dabei, die Emotionen beim Trading in Schach zu halten und basiert stattdessen auf objektiven Kriterien. Dieser Schritt-für-Schritt Guide zeigt, wie man einen effektiven Trading-Plan erstellt, um die potenziellen Gewinne zu maximieren.

- Die Notwendigkeit eines Trading-Plans: Ein effektiver Trading-Plan ist unerlässlich, um das Risiko zu minimieren und die Gewinnchancen zu maximieren. Er hilft dabei, fundierte Entscheidungen zu treffen und ermöglicht es, emotionsbasierte Fehler zu vermeiden.

- Erstellen eines Trading-Ziels: Ein Trading-Plan sollte ein klares Ziel haben, das auf realistischen und messbaren Zielen basiert. Es hilft, den Fokus zu behalten und den Fortschritt zu verfolgen.

- Auswahl der richtigen Trading-Strategie: Eine erfolgreiche Trading-Strategie ist ein wichtiger Bestandteil eines Trading-Plans. Technische Analyse, fundamentale Analyse oder eine Kombination aus beiden können verwendet werden, um die richtige Strategie für die gewünschten Ergebnisse auszuwählen.

- Auswahl des richtigen Brokers: Ein regulierter Broker mit einer benutzerfreundlichen und zuverlässigen Trading-Plattform ist entscheidend. Ein kostenloses Demokonto kann dabei helfen, die Plattform und die Strategie zu testen, ohne echtes Geld zu riskieren. Den richtigen CFD Broker finden Sie in unserem CFD Broker Vergleich.

- Risikomanagement und Positionsgröße: Ein effektiver Trading-Plan sollte auch das Risikomanagement und die Positionsgröße berücksichtigen. Es ist wichtig, den Einsatz pro Trade zu begrenzen und Stop-Loss-Orders zu setzen, um Verluste zu begrenzen.

- Überprüfung und Anpassung des Trading-Plans: Ein Trading-Plan sollte regelmäßig überprüft und bei Bedarf angepasst werden. Die Analyse der Performance ermöglicht es, Stärken und Schwächen zu identifizieren und den Plan entsprechend anzupassen.

Mit einem gut durchdachten und effektiven Trading-Plan kann ein Trader sein Handelsgeschäft auf eine solide Grundlage stellen und kontinuierliches Wachstum und Erfolg erreichen.

Warum ist es wichtig, einen Trading Plan zu haben?

Ein Trading-Plan ist von entscheidender Bedeutung, um eine erfolgreiche Handelskarriere aufzubauen. Er hilft nicht nur dabei, konsistente Ergebnisse zu erzielen, sondern auch emotionale Entscheidungen zu vermeiden und potenzielle Verluste zu minimieren. Ein gut durchdachter Trading-Plan gibt dem Trader eine klare Strategie vor, die auf fundierten Analysen und klaren Regeln basiert.

Ein Trading-Plan hilft dem Trader, seine Ziele und Erwartungen festzulegen. Es ermöglicht ihm, seine Handelsstrategie genau zu definieren und zu verstehen, wie er den Markt analysieren und interpretieren kann. Ein gut strukturierter Trading-Plan hilft dabei, aufkommende Handelsmöglichkeiten zu erkennen und die richtigen Entscheidungen zu treffen.

Ein Trading-Plan verhindert auch, dass der Trader impulsiv handelt oder von Emotionen geleitet wird. Es wird eine klare Vorgehensweise festgelegt, basierend auf vordefinierten Regeln und Parametern. Dadurch wird eine objektive Sichtweise gefördert und die Wahrscheinlichkeit von Fehlentscheidungen verringert.

Darüber hinaus bietet ein Trading-Plan dem Trader auch eine Möglichkeit, seine Performance zu analysieren und zu verbessern. Er ermöglicht es ihm, seine Trades zu überwachen und die Ergebnisse zu bewerten, um Stärken und Schwächen zu identifizieren. Auf diese Weise kann der Trader den Plan entsprechend anpassen und seine Strategie kontinuierlich verbessern.

Insgesamt ist ein Trading-Plan ein unverzichtbares Werkzeug für jeden Trader, um konsistente Ergebnisse zu erzielen und erfolgreich am Markt zu handeln. Es hilft, Verluste zu minimieren, das Risiko zu kontrollieren und die Gewinnchancen zu maximieren. Ein klarer, planvoller Ansatz ist der Schlüssel zum langfristigen Erfolg im Trading.

Schritt 1: Ziele und Erwartungen festlegen

Ein Trading-Plan ist ein entscheidender Bestandteil für ein erfolgreiches und effektives Trading. Er hilft Tradern, ihre Ziele und Erwartungen festzulegen, ihre Handelsstrategie zu definieren und den Markt genau zu analysieren. Indem sie klare Ziele und Erwartungen festlegen, können Trader ihre Trading-Entscheidungen besser ausrichten und ihre Erfolgschancen erhöhen. Im ersten Schritt müssen Trader ihre Ziele und Erwartungen festlegen, um einen fundierten Trading-Plan zu erstellen. Dieser Schritt ist von entscheidender Bedeutung, da er die Grundlage für alle weiteren Schritte bildet. Es ist wichtig, realistische Ziele zu setzen, die mit den eigenen Fähigkeiten und Erfahrungen im Einklang stehen. Darüber hinaus sollten Trader auch ihre Erwartungen bezüglich potenzieller Gewinne und Verluste festlegen. Dies hilft dabei, das Risiko- und Money-Management entsprechend anzupassen und eine sinnvolle Risikoverteilung zu erreichen. Durch das Festlegen klarer Ziele und Erwartungen werden Trader in der Lage sein, ihren Trading-Plan effektiv umzusetzen und ihr Handelsergebnis kontrollierter zu gestalten.

Ziele definieren

Ziele definieren ist für Daytrader von großer Bedeutung, da sie dazu dienen, das Handeln zu lenken und das Kapital der Trader zu schützen. Indem klare Ziele definiert werden, können Daytrader einen strategischen Ansatz verfolgen und ihre Entscheidungen auf einer fundierten Grundlage treffen.

Ziele sollten spezifisch, messbar, erreichbar, relevant und zeitgebunden sein. Durch ihre Spezifität geben sie den Tradern eine klare Richtung vor, während die Messbarkeit ihnen ermöglicht, den Fortschritt zu verfolgen. Erreichbarkeit gewährleistet, dass die Ziele realistisch sind und es den Tradern ermöglichen, sie tatsächlich zu erreichen. Relevanz stellt sicher, dass die Ziele mit den individuellen Handelsstrategien und Zielen übereinstimmen. Zeitgebundenheit legt einen festen Zeitrahmen für die Zielerreichung fest und hilft, den Fortschritt zu überwachen.

Die wichtigsten Ziele für Daytrader sind in der Regel der Schutz des Kapitals und das Erzielen von Gewinnen. Ein konkretes Ziel kann beispielsweise die Begrenzung des Verlustes auf einen bestimmten Prozentsatz des Kapitals sein oder die Erzielung einer bestimmten Rendite. Durch die Festlegung dieser Ziele können Daytrader ihr Handeln diszipliniert steuern und vermeiden, impulsiv und unüberlegt zu handeln. Ein gut definierter Trading Plan mit klaren Zielen kann den Unterschied zwischen Erfolg und Misserfolg beim Daytrading ausmachen.

Erwartungen bestimmen

Eine wichtige Komponente bei der Erstellung eines effektiven Tradingplans ist die Bestimmung der Erwartungen. Dieser Schritt ist entscheidend, da er den Tradern ermöglicht, klare Ziele und Erwartungen festzulegen, die ihren individuellen Handelsstil und ihre finanziellen Ziele widerspiegeln.

Gewinnerwartungen sind eine der Arten von Erwartungen, die ein Trader haben kann. Indem sie realistische Gewinnerwartungen setzen, können sie ihre Handelsstrategie auf den potenziellen Gewinn ausrichten und ihre Strategie entsprechend anpassen. Verlustbegrenzungserwartungen sind ebenfalls wichtig, um das Risiko zu begrenzen und sicherzustellen, dass Verluste kontrolliert werden. Durch die Festlegung von klaren Verlustbegrenzungserwartungen können Trader ihre Handelspositionen entsprechend steuern und ihre Verluste minimieren.

Ein weiterer Aspekt der Erwartungen ist die Risikopräferenz. Jeder Trader hat eine individuelle Risikotoleranz und es ist wichtig, dies bei der Festlegung von Erwartungen zu berücksichtigen. Einige Trader sind bereit, höhere Risiken einzugehen, um potenziell höhere Gewinne zu erzielen, während andere lieber konservativer handeln und das Risiko begrenzen möchten.

Die regelmäßige Anpassung und Optimierung von Handelsstrategien ist ebenfalls von großer Bedeutung. Trader sollten ihren Tradingplan regelmäßig überprüfen, um sicherzustellen, dass er den aktuellen Marktbedingungen und ihren Zielen entspricht. Durch die Anpassung von Strategien können Trader ihre Chancen auf konstante Gewinne verbessern und sich an veränderte Marktgegebenheiten anpassen.

Insgesamt ist die Bestimmung von Erwartungen ein wichtiger Schritt bei der Erstellung eines Tradingplans, da er den Tradern ermöglicht, klare Ziele zu setzen und ihre Handelsstrategie entsprechend anzupassen. Durch die Berücksichtigung von Gewinnerwartungen, Verlustbegrenzungserwartungen und individuellen Risikopräferenzen können Trader ihre Chancen auf erfolgreiche Trades erhöhen und ihr Trading auf ein stetiges Wachstum ausrichten.

Risikobereitschaft definieren

Die Risikobereitschaft im Trading bezieht sich auf die individuelle Bereitschaft eines Traders, Verluste in Kauf zu nehmen, um potenzielle Gewinne zu erzielen. Sie wird durch Faktoren wie finanzielle Ressourcen, Erfahrung und persönliche Präferenzen beeinflusst.

Die Risikobereitschaft spielt eine entscheidende Rolle beim Trading, da sie die Art und Weise beeinflusst, wie ein Trader Positionen eröffnet, die Positionsgröße bestimmt und den allgemeinen Handelsstil bestimmt. Ein Trader mit einer hohen Risikobereitschaft ist eher bereit, größere Positionen einzugehen und möglicherweise aggressiver zu handeln, um höhere Gewinne zu erzielen. Auf der anderen Seite bevorzugt ein Trader mit einer geringeren Risikobereitschaft eine konservativere Handelsstrategie, um das Risiko zu begrenzen.

Das Risikomanagement ist im Trading von entscheidender Bedeutung und kann den Unterschied zwischen einem erfolgreichen und einem erfolglosen Trader ausmachen. Ein erfolgreicher Trader hat klare Regeln des Risikomanagements, die er konsequent befolgt. Dies umfasst die Festlegung eines Stop-Loss-Limits für jede Position, die Verwendung eines angemessenen Risiko-Rendite-Verhältnisses und die Diversifizierung des Portfolios.

Ein erfolgloser Trader hingegen vernachlässigt häufig das Risikomanagement und macht unüberlegte Entscheidungen, die zu großen Verlusten führen können. Sie handeln möglicherweise zu emotional und lassen sich von Verlusten mitreißen, ohne geeignete Maßnahmen zur Risikobegrenzung zu ergreifen.

Zusammenfassend ist es essenziell, die Risikobereitschaft zu definieren und ein effektives Risikomanagement im Trading zu implementieren. Klare Regeln, wie Stop-Loss-Limits, die Verwendung eines angemessenen Risiko-Rendite-Verhältnisses und Diversifizierung, tragen dazu bei, das Risiko zu begrenzen und langfristig erfolgreich zu sein.

Wissen über den Markt erwerben

Um erfolgreich zu handeln, ist es wichtig, fundierte Kenntnisse über den Markt zu haben. Das Wissen über den Markt ermöglicht es einem Trader, die verschiedenen Aspekte des Marktes zu verstehen und fundierte Handelsentscheidungen zu treffen. Es gibt verschiedene Möglichkeiten, Wissen über den Markt zu erwerben.

Eine Möglichkeit, Wissen über den Markt zu erwerben, besteht darin, regelmäßig Nachrichten zu lesen. Nachrichtenartikel können wichtige Informationen über wirtschaftliche und politische Entwicklungen liefern, die den Markt beeinflussen können. Indem man über die neuesten Nachrichten auf dem Laufenden bleibt, kann ein Trader Trends und Tendenzen erkennen und darauf reagieren.

Ein weiterer Weg, um Wissen über den Markt zu erlangen, ist die Verfolgung von Wirtschaftsindikatoren. Wirtschaftsindikatoren wie der Arbeitsmarktbericht, das Bruttoinlandsprodukt und die Verbraucherpreisentwicklung geben Aufschluss über die Gesundheit der Wirtschaft und können Hinweise auf zukünftige Marktbewegungen geben.

Die Analyse von Unternehmensberichten kann auch eine wertvolle Informationsquelle sein. Durch die Bewertung der finanziellen Ergebnisse und des Geschäftsmodells eines Unternehmens kann ein Trader einen Einblick in die Performance einer Aktie oder eines Unternehmens erhalten und Entscheidungen treffen, die auf diesem Wissen basieren.

Es ist wichtig, kontinuierlich auf dem neuesten Stand zu bleiben, um Einflüsse auf die Märkte zu identifizieren und fundierte Handelsentscheidungen zu treffen. Makroökonomische Ereignisse, politische Entwicklungen und Veränderungen in der Branche können den Markt beeinflussen, und als Trader ist es wichtig, diese Informationen zu nutzen, um den Markt zu verstehen und darauf zu reagieren.

Schritt 2: Einstiegspunkte finden

Nachdem Sie sich mit den Grundlagen des Marktes vertraut gemacht haben, ist es an der Zeit, einen Trading-Plan zu erstellen. Ein wichtiger Aspekt eines erfolgreichen Trading-Plans ist die Fähigkeit, effektive Einstiegspunkte zu finden. In diesem Schritt geht es darum, gezielt nach Gelegenheiten zu suchen, um in den Markt einzusteigen und potenzielle Gewinne zu erzielen.

Die technische Analyse ist ein wesentliches Werkzeug bei der Identifizierung von Einstiegspunkten. Sie umfasst die Untersuchung historischer Kursbewegungen und die Identifizierung von Mustern und Trends. Technische Indikatoren wie gleitende Durchschnitte, Stochastik und Relative Stärke-Indikatoren können verwendet werden, um Indikationen für zukünftige Marktbewegungen zu geben.

Ein weiterer Ansatz zur Bestimmung von Einstiegspunkten ist die fundamentale Analyse. Diese Methode beinhaltet die Untersuchung von wirtschaftlichen und politischen Entwicklungen, die den Markt beeinflussen können. Durch die Beurteilung von Informationen wie Unternehmensgewinnen und -aussichten, globalen wirtschaftlichen Trends und Marktstimmung können Trader potenzielle Chancen für einen erfolgreichen Einstieg erkennen.

Es ist auch wichtig, die Trades zu automatisieren, um schnell auf mögliche Einstiegspunkte zu reagieren. Automatisiertes Trading ermöglicht es, vordefinierte Regeln und Kriterien zu setzen, die den Ein- und Ausstieg aus Positionen basierend auf bestimmten Indikatoren oder Signalen steuern. Dadurch können Trader ihre Reaktionszeit verbessern und gleichzeitig Emotionen aus dem Handelsprozess eliminieren.

Technische Analyse verwenden

Die technische Analyse ist ein wesentliches Werkzeug für Trader, um Muster in den Kursbewegungen zu erkennen und potenzielle zukünftige Marktbewegungen vorherzusagen. Durch die Untersuchung historischer Kursbewegungen und die Identifizierung von Mustern und Trends können Trader Einblick in das Verhalten des Marktes gewinnen.

Eine der wichtigsten Methoden der technischen Analyse ist das Verwenden von Trading-Charts, um Informationen abzulesen und potenzielle Kursbewegungen zu prognostizieren. Ein beliebter Chart-Typ ist der japanische Candlestick-Chart, der visuell ansprechende Darstellungen des Kursverlaufs bietet. Durch die Analyse der verschiedenen Candlestick-Muster können Trader unterstützende und widerstandsfähige Ebenen identifizieren und so mögliche Wendepunkte oder Fortsetzungstendenzen erkennen.

Zur Unterstützung der technischen Analyse stehen den Tradern verschiedene Indikatoren und Tools zur Verfügung. Beispiele hierfür sind gleitende Durchschnitte, die dabei helfen, den langfristigen Trend zu identifizieren, und der Relative Stärke-Indikator, der ein Maß für die Stärke einer Wertpapierbewegung ist. Andere nützliche Indikatoren sind Stochastik, Bollinger-Bänder und MACD. Diese Indikatoren können verwendet werden, um Handelssignale zu generieren und potenzielle Ein- oder Ausstiegspunkte zu bestimmen.

Insgesamt ist die technische Analyse ein wichtiger Bestandteil des Tradings und bietet den Tradern eine solide Grundlage, um ihre Entscheidungsfindung zu unterstützen. Durch die Verwendung von Trading-Charts und japanischen Candlestick-Charts sowie verschiedenen Indikatoren und Tools können Trader Muster in den Kursbewegungen erkennen und potenzielle zukünftige Kursbewegungen vorhersagen.

Unterstützung und Widerstand identifizieren

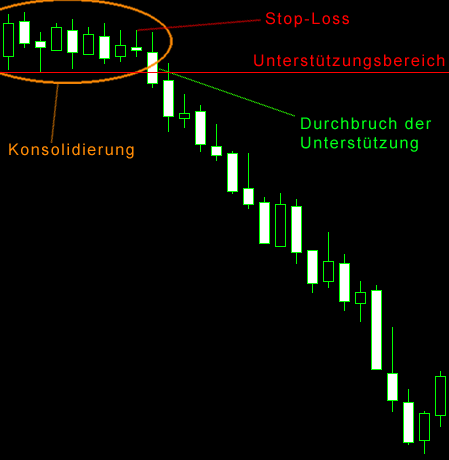

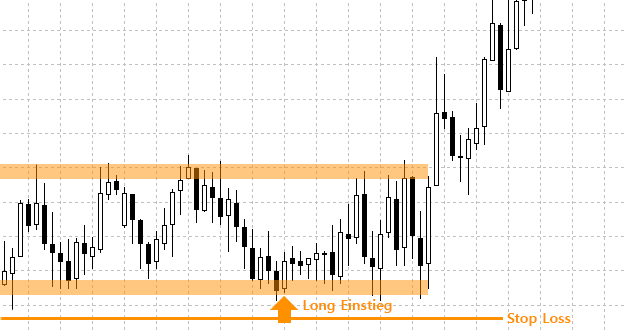

Eine wirksame Methode zur Identifizierung von Unterstützungs- und Widerstandsniveaus besteht darin, Diagramme zu verwenden und eine technische Analyse durchzuführen. Unterstützungs- und Widerstandsniveaus sind wichtige Preisniveaus, die von Tradern verwendet werden, um potenzielle Wendepunkte oder Fortsetzungstendenzen zu erkennen.

Unterstützungsniveaus sind Preisniveaus, bei denen es eine starke Nachfrage gibt und der Preis häufig nach oben abprallt. Um diese Niveaus zu identifizieren, suchen Trader nach Bereichen, in denen der Preis wiederholt abprallt oder sich seitwärts bewegt. Dies kann mit Hilfe von Diagrammen wie Candlestick-Charts oder Liniencharts erfolgen.

Zusätzlich können technische Analysetools wie gleitende Durchschnitte oder Fibonacci-Retracements verwendet werden, um Unterstützungsniveaus zu bestimmen. Diese Tools helfen dabei, den allgemeinen Trend und die Reaktionen des Marktes auf bestimmte Preisniveaus zu identifizieren.

Widerstandsniveaus hingegen sind Preisniveaus, bei denen es eine starke Verkaufsnachfrage gibt und der Preis häufig nach unten abprallt. Sie können identifiziert werden, indem man nach Bereichen sucht, an denen der Preis wiederholt abprallt oder sich seitwärts bewegt und nach unten korrigiert. Auch hier können technische Analysetools wie gleitende Durchschnitte oder Fibonacci-Retracements zur Identifizierung von Widerstandsniveaus verwendet werden.

Die Identifizierung von Unterstützungs- und Widerstandsniveaus ist entscheidend für das effektive Trading, da sie Tradern helfen, potenzielle Ein- oder Ausstiegspunkte zu bestimmen und das Risiko zu minimieren. Durch die Verwendung von Diagrammen und technischen Analysetools können Trader potenzielle Wendepunkte erkennen und ihre Handelsentscheidungen darauf basieren.

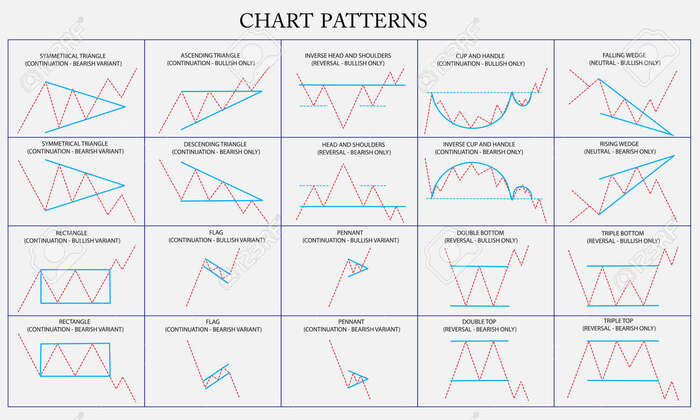

Chart-Muster erkennen

Beim Trading ist es wichtig, verschiedene Arten von Chart-Mustern zu erkennen. Chart-Muster sind bestimmte Formationen auf einem Preischart, die eine bestimmte Bedeutung für den Handel haben können. Diese Muster können Handelssignale liefern und helfen, potenzielle Ein- und Ausstiegspunkte zu identifizieren.

Ein bekanntes Chart-Muster ist das "Candlestick Pattern", bei dem die Preisbewegung in Form von Kerzen dargestellt wird. Ein häufiges Candlestick Pattern ist die Bullenflagge, bei der der Preis nach einer Aufwärtsbewegung in einer Konsolidierungsphase seitwärts verläuft, um dann erneut nach oben zu steigen. Dieses Muster deutet darauf hin, dass die Aufwärtsbewegung fortgesetzt wird.

Ein weiteres Chart-Muster ist das Doppelhoch, bei dem der Preis ein bestimmtes Niveau erreicht und zweimal abprallt. Dieses Muster deutet darauf hin, dass der Preis möglicherweise nach unten korrigieren wird.

Eine weitere Formation ist die Keilformation, bei der der Preis in einem sich verengenden Bereich seitwärts verläuft. Dieses Muster deutet darauf hin, dass der Preis möglicherweise ausbricht und in die entgegengesetzte Richtung des Keils geht.

Es gibt noch viele weitere Chart-Muster, aber diese sind einige der gängigsten. Es ist wichtig, die Identifikationsmerkmale dieser Muster zu kennen, um sie erfolgreich im Handel nutzen zu können. Durch das Erkennen und Interpretieren dieser Muster können Trader bessere Entscheidungen treffen und ihre Tradingstrategie verbessern.

Fundamentale Analyse durchführen

Um effektives Trading zu betreiben, ist es wichtig, sowohl die technische Analyse als auch die fundamentale Analyse zu beherrschen. Die fundamentale Analyse konzentriert sich darauf, vorherzusagen, wie sich die Finanzmärkte aufgrund von wirtschaftlichen, politischen und sozialen Entwicklungen entwickeln werden.

Die fundamentale Analyse beinhaltet die Überwachung und Bewertung verschiedener Nachrichtenquellen, um auf dem neuesten Stand der Ereignisse zu bleiben. Trader müssen in der Lage sein, wirtschaftliche Nachrichten zu verstehen und ihre möglichen Auswirkungen auf die Finanzmärkte zu antizipieren.

Es gibt sieben ökonomische Kennzahlen, die einen großen Einfluss auf die Finanzmärkte haben können. Dazu gehören das Bruttoinlandsprodukt (BIP), die Inflation, die Arbeitslosenquote, die Verbraucherpreisindizes (VPI), die Einzelhandelsumsätze, die Zinsentscheidungen der Zentralbanken und der Auftragseingang für langlebige Güter.

Die Veröffentlichung dieser Wirtschaftsdaten kann zu Volatilität auf den Finanzmärkten führen. Wenn beispielsweise das BIP-Wachstum höher ist als erwartet, kann dies zu einem Aufschwung auf den Märkten führen, während ein niedriger als erwartetes BIP-Wachstum zu einem Abschwung führen kann.

Trader müssen daher in der Lage sein, die Bedeutung dieser Kennzahlen zu verstehen und die möglichen Reaktionen des Marktes zu antizipieren. Das Beherrschen der fundamentalen Analyse kann entscheidend sein, um profitable Trading-Entscheidungen zu treffen.

Schritt 3: Money Management Strategien entwickeln

Bei der Erstellung eines effektiven Trading Plans ist es entscheidend, geeignete Money Management Strategien zu entwickeln. Diese Strategien spielen eine wichtige Rolle dabei, finanzielle Verluste zu begrenzen und Gewinne zu maximieren.

Eine der grundlegenden Money Management Strategien ist das Risiko-Rendite-Verhältnis. Hierbei analysiert der Trader das Verhältnis zwischen dem potenziellen Gewinn und dem möglichen Verlust einer einzelnen Position. Indem das Risiko-Rendite-Verhältnis optimiert wird, kann der Trader das Verhältnis von Gewinnen zu Verlusten verbessern und somit insgesamt profitabler handeln.

Ein weiterer wichtiger Aspekt des Money Managements ist die Bestimmung der Positionsgröße. Hierbei legt der Trader fest, wie viel Kapital er für jede einzelne Position einsetzen möchte. Eine angemessene Positionsgröße ermöglicht es dem Trader, finanzielle Verluste zu begrenzen, falls eine Position nicht wie erwartet verläuft.

Zusätzlich ist die Verwendung von Stop-Loss-Strategien eine effektive Methode, um finanzielle Verluste zu begrenzen. Ein Stop-Loss ist eine vordefinierte Preisgrenze, bei der eine offene Position automatisch geschlossen wird, um Verluste zu minimieren.

Beispiel einer Stop Loss Order:

Das richtige Money Management ist von großer Bedeutung, um langfristig erfolgreich zu sein. Es ermöglicht dem Trader, sein Risiko zu kontrollieren und seine Gewinne zu maximieren. Indem der Trader diese Money Management Strategien in seinen Trading Plan integriert, kann er seine Trading Ergebnisse verbessern und potenzielle Verluste begrenzen.

Schritt 4: Handelsregeln aufstellen

Nachdem Sie eine solide Geldmanagementstrategie entwickelt haben, ist es jetzt an der Zeit, effektive Handelsregeln aufzustellen. Diese Regeln sind entscheidend, um langfristig erfolgreich zu sein und Ihre Trading Ergebnisse zu verbessern.

Es ist wichtig zu beachten, dass Handelsregeln individuell festgelegt werden sollten, basierend auf Ihren eigenen Zielen, Erwartungen und Risikobereitschaft. Jeder Trader hat seine eigenen Vorstellungen davon, wie er handeln möchte, und es ist entscheidend, diese Vorstellungen in die Handelsregeln einzubeziehen.

Eine der wichtigsten Komponenten der Handelsregeln ist das Risikomanagement. Legen Sie fest, wie viel Risiko Sie bereit sind für jede einzelne Position einzugehen, und setzen Sie Stop-Loss-Orders, um Verluste zu begrenzen. Eine angemessene Positionsgröße ist ebenfalls entscheidend, um sicherzustellen, dass Sie Ihr Risiko kontrollieren können.

Ebenfalls wichtige Aspekte der Handelsregeln sind die Festlegung der Einstiegs- und Ausstiegspunkte sowie der Bewertungszyklen. Bestimmen Sie klare Kriterien, wann Sie eine Position eingehen und verlassen möchten, basierend auf Ihren Analysen und Strategien.

Es ist wichtig, Ihre Handelsregeln regelmäßig zu überprüfen und bei Bedarf anzupassen. Der Markt und Ihre eigenen Ziele können sich im Laufe der Zeit ändern, und es ist wichtig, sicherzustellen, dass Ihre Handelsregeln immer noch relevant und effektiv sind.

Indem Sie effektive Handelsregeln aufstellen und diese konsequent befolgen, können Sie ein effektives Trading-System aufbauen und Ihre Trading-Leistung verbessern. Nehmen Sie sich die Zeit, um Ihre Handelsregeln zu überdenken und anzupassen, wenn nötig, um sicherzustellen, dass Sie langfristig erfolgreich sind.

Schritt 5: Umsetzung des Plans

Nachdem Sie Ihren effektiven Handelsplan erstellt haben, ist es jetzt an der Zeit, ihn in die Tat umzusetzen. Die Umsetzung des Plans beinhaltet die Durchführung von Trades, die Verfolgung des Fortschritts und mögliche Anpassungen der Strategie.

Ein wichtiger Teil der Umsetzung des Plans ist die Durchführung von Trades. Basierend auf Ihren Handelsregeln und Strategien sollten Sie klare Kriterien haben, wann Sie eine Position eingehen und verlassen möchten. Entscheiden Sie, wie oft Sie handeln möchten - ob täglich, wöchentlich oder monatlich - und halten Sie sich an Ihren Plan.

Es ist auch wichtig, den Fortschritt Ihrer Trades zu verfolgen. Halten Sie ein Trading-Journal oder eine Trading-Plattform, um Ihre Trades zu protokollieren und zu analysieren. Überprüfen Sie regelmäßig Ihre Handelsstatistiken, um Ihre Stärken und Schwächen zu erkennen und gegebenenfalls Anpassungen vorzunehmen.

Es ist auch notwendig, Ihren Trading-Plan regelmäßig zu überprüfen und bei Bedarf anzupassen. Der Markt und Ihre eigenen Ziele können sich im Laufe der Zeit ändern, und es ist wichtig sicherzustellen, dass Ihre Strategien und Handelsregeln immer noch relevant und effektiv sind. Passen Sie Ihren Plan entsprechend an, um kontinuierliches Wachstum und Erfolg zu ermöglichen.

Die effektive Umsetzung Ihres Handelsplans erfordert Disziplin und Engagement. Bleiben Sie konsequent, vertrauen Sie Ihrer Strategie und halten Sie Ihre Emotionen unter Kontrolle. Mit der richtigen Umsetzung Ihres Handelsplans können Sie langfristig erfolgreich sein und Ihre Trading-Ziele erreichen.

Fazit zum Erstellen eines Trading Plans

Letztendlich ist die Erstellung eines effektiven Trading-Plans nur der erste Schritt auf dem Weg zum Erfolg. Um langfristig profitabel zu sein, müssen Sie Ihren Plan auch in die Tat umsetzen. Verfolgen Sie Ihre Trades und analysieren Sie regelmäßig Ihre Ergebnisse. Ein Trading-Journal kann dabei eine enorme Hilfe sein, um Ihre Handelsstatistiken zu protokollieren und zu verfolgen. Durch die Analyse Ihrer Trades können Sie Ihre Stärken und Schwächen erkennen und gegebenenfalls Anpassungen an Ihrer Strategie vornehmen.

Es ist auch von entscheidender Bedeutung, Ihren Trading-Plan regelmäßig zu überprüfen und anzupassen. Der Markt ist dynamisch und Ihre Ziele können sich im Laufe der Zeit ändern. Es ist wichtig sicherzustellen, dass Ihre Trading-Strategien und Regeln immer noch relevant und effektiv sind. Durch die kontinuierliche Überprüfung und Anpassung Ihres Plans können Sie kontinuierliches Wachstum und Erfolg ermöglichen.

Insgesamt ist ein solider Trading-Plan und ein entsprechendes Trading-Journal von großer Bedeutung, um auf lange Sicht erfolgreich zu sein. Die ständige Überprüfung und Anpassung Ihres Plans ist unerlässlich, um kontinuierliche Verbesserungen vorzunehmen. Seien Sie sich bewusst, dass der Trading-Plan ein lebendiges Dokument ist und sich mit der Zeit weiterentwickeln kann. Halten Sie sich an Ihren Plan, verfolgen Sie Ihre Fortschritte und machen Sie Anpassungen, wenn nötig. Nur so können Sie Ihre Ziele erreichen und dauerhaften Erfolg erzielen.

Fazit: Ein gut durchdachter Trading-Plan und ein gründlich geführtes Trading-Journal sind grundlegende Werkzeuge für jeden Trader. Die regelmäßige Überprüfung und Anpassung des Plans ermöglicht kontinuierliche Verbesserungen und Wachstum. Halten Sie stets an Ihrem Plan fest, verfolgen Sie Ihre Fortschritte und machen Sie Anpassungen, um erfolgreich zu sein.

FAQ - Häufige Fragen zur Erstellung eines Trading Plans

Was ist ein Trading-Plan und warum ist er wichtig?

Ein Trading-Plan ist ein schriftliches Dokument, das Ihre Handelsstrategie, Ziele und Regeln festlegt. Er ist wichtig, um emotionsloses und diszipliniertes Trading zu ermöglichen und um klare Richtlinien für Ihre Handelsaktivitäten festzulegen.

Wie fange ich an, meinen Trading-Plan zu erstellen?

Beginnen Sie mit einer gründlichen Analyse Ihrer Ziele, Risikobereitschaft und Trading-Strategien. Definieren Sie klare, messbare Ziele und identifizieren Sie die Märkte, auf denen Sie handeln möchten. Berücksichtigen Sie auch Ihre persönlichen Stärken und Schwächen.

Welche Elemente sollten in einem Trading-Plan enthalten sein?

Ein Trading-Plan sollte die folgenden Elemente enthalten:

- Ihre Handelsziele

- Ihre Handelsstrategie

- Ihre Risikomanagement-Regeln

- Ihre Exit-Strategien

- Ihr Money-Management-System

- Ihren Handelskalender

- Die Überwachung und Bewertung Ihrer Trades

Wie passe ich meinen Trading-Plan an?

Es ist wichtig, Ihren Trading-Plan regelmäßig zu überprüfen und anzupassen, da sich der Markt und Ihre Ziele im Laufe der Zeit ändern können. Achten Sie darauf, dass Ihre Trading-Strategien und Regeln immer noch relevant und effektiv sind, indem Sie Ihren Plan kontinuierlich überprüfen und anpassen.

Weiterführende Links

25 Regeln für Top-Trader: Der ultimative Leitfaden zum erfolgreichen Trading

Risikomanagement: 10 ultimative Tipps für sicheres Trading mit Forex, Aktien & CFDs

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.