Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Forex Broker Vergleich und Test

Unsere umfangreicher Forex Broker Vergleich liefert Ihnen detailreiche und aktuelle Informationen zu einer Vielzahl von Forex Brokern, die auch deutsche Anleger im Forex Handel willkommen heißen. Wir gehen dabei sorgfältig und methodisch vor und prüfen verschiedene Aspekte wie Handelsplattformen, Handelsangebote, Gebühren, die Sicherheit der Einlagen, Regulierung und viele andere entscheidende Kriterien. Ziel ist es, Ihnen einen tiefgreifenden Überblick über die leistungsfähigsten Forex Broker in der Branche zu geben.

Wir legen Wert auf Transparenz und bieten daher neben unserer Analyse auch Erfahrungsberichte und Kundenbewertungen zu nahezu jedem Forex Broker. Diese zusätzlichen Einblicke können Ihnen dabei helfen, ein besseres Verständnis der jeweiligen Broker zu erlangen und Ihre Entscheidungsfindung bei der Auswahl des für Sie passenden Brokers zu unterstützen.

Mindesteinlage | Berichte | Bewertung | Regulierung | Name | |

|---|---|---|---|---|---|

keine | 252 | FCA, BaFin, CMVM | |||

200 EUR | 181 | Mifid | |||

100 EUR | 76 | IFSC | |||

keine | 31 | FMA, FSA | |||

5000,- EUR oder Gegenwert in einer anderen Währung | 14 | FMA, OeNB | |||

keine | 142 | BaFin, FCA | |||

keine | 24 | BaFin | |||

keine | 87 | BaFin | |||

10.000 EUR | |||||

100 EUR | 42 | FINMA | |||

25 USD | CySEC | ||||

100 USD | 10 | ASIC, FCA, CySec, SCB | |||

50 USD | 378 | CySEC | |||

keine | 16 | FCA | |||

keine | 319 | BaFin | |||

keine | 73 | BaFin, FCA | |||

250 USD | 1 | MFSA | |||

1 USD | 15 | ||||

500 USD | 43 | FCA, CySEC | |||

2000 EUR | 11 | ||||

keine | 7 | FMA | |||

100 USD | 2 | ||||

500 USD | 11 | , | |||

100 USD | 10 | CySEC | |||

keine | 281 | FCA, BaFin | |||

1 USD | 16 | RAFMM | |||

500 USD | 32 | FCA | |||

500 EUR | 26 | ||||

4000 EUR | 91 | BaFin, FCA | |||

250 USD | 94 | CySEC, BaFin | |||

1 USD | 4 | ||||

keine | 22 | NFA, | |||

0 EUR | 55 | BaFin, ASIC, FCA, DFSA, CMA, SCB, CySEC | |||

100 EUR | 236 | FCA, CySEC | |||

10.000 EUR | 30 | FCA | |||

1000 USD | 77 | FINMA | |||

keine | 201 | FCA, BaFin | |||

500 EUR | 99 | BaFin, CSSF | |||

5 EUR | 19 | ||||

0 EUR | 168 | KNF/PFCA, BaFin |

Forex Broker Vergleich - Wie Sie den besten Forex Broker finden

Der Forex Broker Vergleich ist ein wichtiger Schritt auf dem Weg zum erfolgreichen Handel mit Devisen. Um den besten Forex Broker zu finden, ist es notwendig, verschiedene Aspekte wie Gebühren, Handelsplattformen, Kundensupport und Regulierung zu betrachten. In diesem Artikel geben wir Ihnen einen Überblick über den Forex Broker Vergleich und wie Sie den passenden Forex Broker für Ihre Bedürfnisse auswählen können.

Inhalt:

- Was ist Forex?

- Wie funktioniert der Forex Handel?

- Den besten Forex Broker finden - ein Leitfaden

- Die besten Forex Broker im Vergleich

- Unterschiede Market Maker, ECN & STP Broker

- 6 Tipps für erfolgreiches Forex Trading

- Kommissionen & Spreads

- weitere wichtige Aspekte beim Forex Broker Vergleich

- Forex Trading und Steuern in Deutschland

- Fazit zum Forex Broker Vergleich

- Häufige Fragen zum Forex Broker Vergleich - FAQ

Was ist Forex?

Forex ist die Abkürzung für "Foreign Exchange" und bedeutet im Grunde den Handel mit Devisen oder Währungen. Auf dem Forex-Markt werden Währungen in Paaren gehandelt, wie zum Beispiel EUR/USD, GBP/USD oder USD/JPY. Dabei wird die erste Währung als Basiswährung und die zweite Währung als Kurswährung bezeichnet. Der Devisenmarkt ist ein dezentralisierter Markt, der über ein globales Netzwerk von Finanzinstitutionen, Banken und Einzelhändlern abgewickelt wird.

Wie funktioniert der Forex-Handel?

Im Forex-Markt werden Währungen immer in Paaren gehandelt. Ein Währungspaar besteht aus zwei Währungen, zum Beispiel EUR/USD, GBP/USD oder USD/JPY. Die erste Währung im Paar wird als Basiswährung bezeichnet, während die zweite Währung als Kurswährung oder Quotierungswährung bekannt ist. Der Wechselkurs gibt an, wie viel von der Kurswährung benötigt wird, um eine Einheit der Basiswährung zu kaufen.

Wie Sie den besten Forex Broker finden: 6 Tipps für den erfolgreichen Handel

Der Devisenmarkt (Forex) ist der größte und liquideste Markt der Welt, der rund um die Uhr geöffnet ist. Die Wahl eines guten Forex-Brokers ist entscheidend für den Erfolg im Devisenhandel. In diesem Artikel erfahren Sie, wie Sie mit einem Forex Broker Vergleich einen schlechten Forex-Broker vermeiden und die besten Anbieter für Ihren Handel finden können. Wir geben Ihnen 5 hilfreiche Tipps, um sicherzustellen, dass Sie die richtige Entscheidung treffen.

1. Regulierung und Lizensierung:

Achten Sie darauf, dass der Broker von einer renommierten Finanzaufsichtsbehörde wie der BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) in Deutschland, der FCA (Financial Conduct Authority) in Großbritannien oder der CySEC (Cyprus Securities and Exchange Commission) in Zypern reguliert und lizenziert ist. Eine solide Regulierung schützt Sie vor Betrug und gewährleistet die Einhaltung von Gesetzen und Vorschriften.

2. Gebühren und Kosten:

Vergleichen Sie die Handelskosten, die von verschiedenen Forex Brokern erhoben werden. Dazu gehören Spreads, Kommissionen und Finanzierungskosten. Achten Sie darauf, dass die Gebühren transparent sind und keine versteckten Kosten enthalten. Eine gute Faustregel ist, dass niedrigere Handelskosten Ihre Gewinnchancen erhöhen können.

3. Handelsplattform und Tools:

Die Handelsplattform ist das Herzstück eines jeden Forex Brokers im Vergleich. Bei der Auswahl des besten Forex Brokers sollten Sie darauf achten, dass die Handelsplattform benutzerfreundlich und einfach zu bedienen ist. Zudem sollten die angebotenen Funktionen und Analysewerkzeuge Ihren individuellen Bedürfnissen entsprechen. Vergleichen Sie die verschiedenen Plattformen in unerem Forex Broker Test und finden Sie diejenige, die am besten zu Ihnen passt.

Die beliebtesten Handelsplattformen sind:

-

MetaTrader 4 (MT4): MetaTrader 4 ist eine der bekanntesten und am weitesten verbreiteten Handelsplattformen für Forex-Trader im Forex Broker Test. Sie bietet eine benutzerfreundliche Oberfläche, eine Vielzahl von Charting-Tools, Indikatoren und die Möglichkeit, automatisierte Handelsstrategien (Expert Advisors) zu nutzen.

-

MetaTrader 5 (MT5): MetaTrader 5 ist der Nachfolger von MT4 und bietet erweiterte Funktionen, zusätzliche Zeitrahmen, bessere Charting-Tools und eine größere Auswahl an handelbaren Instrumenten. Es ist jedoch weniger verbreitet als MT4 und wird nicht von allen Brokern unterstützt. Lesen Sie hier unseren Vergleich von MetaTrader 4 und MetaTrader 5.

-

cTrader: cTrader ist eine weitere beliebte Handelsplattform, die insbesondere für ECN- und STP-Broker entwickelt wurde. Sie zeichnet sich durch eine intuitive Benutzeroberfläche, erweiterte Charting-Tools und eine schnelle Orderausführung aus.

-

TradingView: TradingView ist eine webbasierte Handelsplattform, die eine große Community von Tradern und Investoren anzieht. Sie bietet fortschrittliche Charting-Tools, Indikatoren und die Möglichkeit, benutzerdefinierte Handelsstrategien zu entwickeln. TradingView unterstützt auch den Handel mit verschiedenen Brokern direkt aus der Plattform heraus.

4. Kundensupport:

Ein guter Forex Broker im Vergleich sollte über einen erstklassigen Kundensupport verfügen. Achten Sie darauf, dass der Support mehrere Kanäle (E-Mail, Telefon, Live-Chat) anbietet und in Ihrer Sprache verfügbar ist. Überprüfen Sie auch die Reaktionszeit und die Qualität der Antworten, um sicherzustellen, dass Sie im Falle von Problemen schnell und effizient unterstützt werden.

5. Bildungsressourcen und Demokonto:

Ein guter Forex-Broker sollte über umfangreiche Bildungsressourcen verfügen, die Ihnen helfen, den Devisenmarkt und die Handelsstrategien besser zu verstehen. Dazu gehören Webinare, Artikel, Videos und Tutorials. Ein Demokonto ist ebenfalls wichtig, um den Handel in einer risikofreien Umgebung zu üben, bevor Sie mit echtem Geld handeln.

Erfahrungen von Kunden beim Forex Broker Vergleich

![]() Kundenbewertungen sind ein wertvolles Instrument, um den besten Forex Broker für Ihre Bedürfnisse zu finden. Deshalb verfügen die meisten unserer Broker Reviews in unserem Forex Broker Vergleich zusätzlich zu unserem Forex Broker Test über ehrliche Meinungen und Broker Erfahrungen von echten Nutzern, die Ihnen helfen sollen, fundierte Entscheidungen zu treffen. Nutzen Sie die Vorteile von Kundenrezensionen, um einen vertrauenswürdigen und leistungsfähigen Forex Broker zu finden und Ihren Erfolg im Devisenhandel zu maximieren.

Kundenbewertungen sind ein wertvolles Instrument, um den besten Forex Broker für Ihre Bedürfnisse zu finden. Deshalb verfügen die meisten unserer Broker Reviews in unserem Forex Broker Vergleich zusätzlich zu unserem Forex Broker Test über ehrliche Meinungen und Broker Erfahrungen von echten Nutzern, die Ihnen helfen sollen, fundierte Entscheidungen zu treffen. Nutzen Sie die Vorteile von Kundenrezensionen, um einen vertrauenswürdigen und leistungsfähigen Forex Broker zu finden und Ihren Erfolg im Devisenhandel zu maximieren.

- Echte Broker Erfahrungen von echten Nutzern: Kundenbewertungen bieten Einblicke in die Erfahrungen von echten Nutzern, die den Forex Broker bereits ausprobiert haben. Diese Bewertungen ermöglichen es Ihnen, von den Erfahrungen anderer zu profitieren und eine fundierte Entscheidung über den passenden Forex Broker für Sie zu treffen.

- Broker Bewertungen decken Stärken und Schwächen auf: Indem Sie Kundenbewertungen analysieren, können Sie die Stärken und Schwächen der verschiedenen Forex Broker identifizieren. Dies hilft Ihnen, einen Broker zu finden, der Ihren Anforderungen und Vorlieben am besten entspricht, z.B. in Bezug auf Handelsplattformen, Kundenservice, Gebührenstrukturen und mehr.

- Vertrauenswürdige Meinungen: Kundenbewertungen sind in der Regel unvoreingenommen und vertrauenswürdig, da sie von echten Nutzern stammen. Sie können Ihnen helfen, zwischen den Marketingversprechen der Broker und der Realität zu unterscheiden und somit eine informierte Entscheidung zu treffen.

- Erkennen von Trends und Mustern in Bewertungen: Durch das Lesen von Kundenbewertungen können Sie Trends und Muster in Bezug auf die Zufriedenheit der Nutzer erkennen. Wenn viele Kunden ähnliche positive oder negative Erfahrungen mit einem Broker teilen, ist dies ein klares Indiz dafür, ob der Broker Ihren Erwartungen entsprechen wird oder nicht.

Die 5 besten Forex Broker im Vergleich

Um erfolgreich am Devisenhandel teilzunehmen, benötigen Sie einen zuverlässigen und leistungsstarken Broker. Im nachfolgenden Forex Broker Vergleich stellen wir Ihnen die 5 besten Forex Broker vor, darunter ActivTrades, IG, Trading 212 und WH SelfInvest, und zeigen Ihnen, was sie in unserem Forex Broker Test auszeichnet.

- ActivTrades: ActivTrades ist ein in London ansässiger Forex Broker, der seit 2001 am Markt ist. Er zeichnet sich durch eine große Auswahl an handelbaren Währungspaaren, konkurrenzfähige Spreads und schnelle Orderausführung aus. ActivTrades bietet den MetaTrader 4 und 5 als Handelsplattformen an und unterstützt auch den automatisierten Handel durch Expert Advisors. Ein weiterer Vorteil ist der umfassende Kundensupport, der mehrsprachig und rund um die Uhr verfügbar ist. Hier können Sie unsere ActivTrades Erfahrungen lesen.

- IG: IG ist einer der weltweit führenden Forex Broker mit über 40 Jahren Erfahrung im Finanzmarkt. Der Broker bietet eine benutzerfreundliche Handelsplattform, die sowohl für Anfänger als auch für erfahrene Trader geeignet ist. IG hat eine breite Palette an handelbaren Produkten, darunter Währungspaare, Indizes, Aktien und Krypto CFDs. Zu den Vorteilen zählen enge Spreads, fortschrittliche Handelstools und ausgezeichneter Kundensupport. Hier können Sie unsere IG Erfahrungen lesen.

- Trading 212: Trading 212 ist ein aufstrebender Forex Broker, der sich durch seine innovative und benutzerfreundliche Handelsplattform auszeichnet. Die Plattform ist sowohl als Web-Version als auch als mobile App verfügbar und ermöglicht den Handel von Forex, Aktien und Krypto CFDs. Trading 212 bietet gebührenfreien Handel, enge Spreads und eine Vielzahl von Lehrmaterialien und Analysetools, die sowohl Anfängern als auch erfahrenen Tradern helfen, ihre Handelsstrategien zu optimieren. Hier können Sie unsere Trading 212 Erfahrungen lesen.

- WH SelfInvest: WH SelfInvest ist ein renommierter Forex Broker, der sich auf den CFD- und Forex-Handel spezialisiert hat. Mit mehr als 20 Jahren Erfahrung im Markt bietet der Broker eine stabile und leistungsstarke Handelsplattform sowie eine breite Palette an handelbaren Produkten. Die Stärken von WH SelfInvest liegen in der schnellen Orderausführung, den engen Spreads und dem erstklassigen Kundenservice. Zudem bietet der Broker ein umfangreiches Schulungsangebot und unterstützt den automatisierten Handel. Hier können Sie unsere WH Selfinvest Erfahrungen lesen.

- Trive: Trive (ehemals GKFX) ist ein Forex Broker, der sich durch seine benutzerfreundliche Handelsplattform und maßgeschneiderte Lösungen für unterschiedliche Trader auszeichnet. Der Broker bietet eine breite Auswahl an Währungspaaren, niedrige Spreads und eine schnelle Orderausführung. Trive legt großen Wert auf Kundenzufriedenheit und stellt daher umfangreiche Schulungsmaterialien und einen mehrsprachigen Kundensupport zur Verfügung. Die benutzerfreundliche Handelsplattform von Trive erleichtert sowohl Anfängern als auch erfahrenen Tradern den Einstieg in den Forex-Handel. Hier können Sie unsere Trive Erfahrungen lesen.

ActivTrades vs Trading 212 und IG im Forex Broker Vergleich

Nachfolgend ein Vergleich von ActivTrades mit Trading 212 und IG im Hinblick auf handelbare Märkte, Spreads, Kommissionen, verfügbare Hebel und generelle Vorteile und Nachteile.

| Kriterium | ActivTrades | Trading 212 | IG |

|---|---|---|---|

| Verfügbare Märkte | Forex, CFDs auf Aktien, Indizes, Rohstoffe, Krypto Handel | Forex, Aktien, CFDs auf Aktien, Indizes, Rohstoffe, ETFs, Krypto Handel | Forex, CFDs auf Aktien, Indizes, Rohstoffe, Krypto Handel, ETFs |

| Mindest-Spreads | Ab 0,5 Pips | Ab 0,6 Pips | Ab 0,6 Pips |

| Kommissionen | Keine Kommissionen | Keine Kommissionen | Spread-basierte Gebühren |

| Hebel | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden |

| Vorteile | Breite Auswahl an Märkten, Schnelle STP Orderausführung, Niederlassung in Deutschland | Über 12.000 Märkte inklusive ETFs handelbar, benutzerfreundliche Plattform, kostenloser Aktienhandel | Über 8.000 Märkte inklusive ETFs handelbar, umfangreiche Research-Tools |

| Nachteile | Begrenzte Auswahl an Kryptowährungen | Begrenzte Auswahl an Kryptowährungen | Kein kostenloser Aktienhandel |

ActivTrades vs. Trading 212 und IG - Ein Vergleich

Im obigen Vergleich von ActivTrades mit Trading 212 und IG ergeben sich verschiedene Aspekte, die es zu berücksichtigen gilt. ActivTrades bietet eine breite Auswahl an Märkten, darunter Forex, CFDs auf Aktien, Indizes, Rohstoffe und Kryptowährungen. Trading 212 punktet mit der Möglichkeit, Forex, Aktien, CFDs auf Aktien, Indizes, Rohstoffe und ETFs zu handeln, während IG eine noch umfangreichere Auswahl an Märkten bietet, einschließlich Forex, CFDs auf Aktien, Indizes, Rohstoffe, Kryptos und ETFs.

Ein entscheidender Faktor für Trader sind die Mindest-Spreads. ActivTrades bietet Wettbewerbsfähige Mindest-Spreads ab 0,5 Pips an, während Trading 212 und IG ab 0,6 Pips starten. Dies kann bei häufigem Handel einen Unterschied in den Handelskosten ausmachen.

Ein weiterer Aspekt sind die Kommissionen. Bei allen drei Brokern fallen keine Kommissionen an. Trading 212 und IG verwenden eine spread-basierte Gebührenstruktur, während ActivTrades keine Kommissionen erhebt.

Der Hebel ist ebenfalls von Bedeutung. ActivTrades bietet einen Hebel von bis zu 1:30 für Retail-Kunden an, der für professionelle Kunden höher sein kann. Trading 212 und IG haben ebenfalls einen Hebel von bis zu 1:30 für Retail-Kunden.

Bei den Vorteilen sticht bei ActivTrades die breite Auswahl an Märkten und die Niederlassung in Deutschland hervor. Trading 212 überzeugt durch die Möglichkeit, über 12.000 Märkte inklusive ETFs zu handeln, eine benutzerfreundliche Plattform und kostenfreien Aktienhandel. IG bietet über 8.000 Märkte inklusive ETFs, sowie umfangreiche Research-Tools.

Zusammenfassend bietet dieser Vergleich eine wertvolle Grundlage für Trader, um informierte Entscheidungen zu treffen und den für sie optimalen Broker auszuwählen. Es ist wichtig, die individuellen Handelsbedürfnisse, Präferenzen und Risikobereitschaften zu berücksichtigen, um den am besten geeigneten Broker zu wählen.

Unterschiede Market Maker, ECN & STP Broker

Im Forex-Handel gibt es verschiedene Arten von Brokern, darunter Marktmacher (Market Maker), ECN (Electronic Communications Network) und STP (Straight Through Processing) Broker. Jeder Broker-Typ hat seine eigenen Vor- und Nachteile. In diesem Artikel werden wir die Unterschiede zwischen diesen Broker-Typen erklären und ihre möglichen Vor- und Nachteile für Anfänger im Forex-Handel aufzeigen.

Marktmacher (Market Maker)

Marktmacher sind Broker, die einen eigenen Handelskurs für die von ihnen angebotenen Währungspaare festlegen. Sie "machen" den Markt, indem sie als Gegenpartei für die Trades ihrer Kunden auftreten.

Vorteile von Market Makern:

- Marktmacher bieten in der Regel feste Spreads an, was die Kalkulation der Handelskosten erleichtert.

- Sie sind oft die beste Wahl für Anfänger, da sie einfache Handelsplattformen und Schulungsmaterialien anbieten.

Nachteile von Market Makern:

- Da Marktmacher als Gegenpartei für die Trades ihrer Kunden fungieren, kann es zu Interessenkonflikten kommen, da sie möglicherweise nicht immer im besten Interesse des Traders handeln.

- Die angebotenen Kurse können möglicherweise weniger wettbewerbsfähig sein als bei anderen Broker-Typen.

ECN Broker (Electronic Communications Network)

ECN Broker leiten die Trades ihrer Kunden direkt an ein Netzwerk von Liquiditätsanbietern weiter, die die tatsächlichen Handelspartner sind. Sie verdienen Geld, indem sie Kommissionen für jeden Trade erheben.

Vorteile von ECN-Brokern:

- ECN Broker bieten in der Regel engere Spreads, was die Handelskosten für den Trader reduzieren kann.

- Sie eliminieren Interessenkonflikte, da sie keine Gegenpartei für die Trades ihrer Kunden sind und nur als Vermittler fungieren.

Nachteile von ECN-Brokern:

- ECN Broker erheben in der Regel Kommissionen für jeden Trade, was für Anfänger, die noch nicht mit hohen Handelsvolumen arbeiten, teurer sein kann.

- Sie sind möglicherweise weniger anfängerfreundlich, da ihre Handelsplattformen oft fortgeschrittener und komplexer sind.

STP Broker (Straight Through Processing)

STP Broker leiten die Trades ihrer Kunden direkt an ihre Liquiditätsanbieter weiter, ohne sie vorher intern abzuwickeln. Sie verdienen Geld, indem sie einen Aufschlag auf den Spread erheben, den sie von ihren Liquiditätsanbietern erhalten.

Vorteile von STP Brokern:

- STP Broker bieten oft schnellere Orderausführungen, da sie keine manuelle Intervention erfordern.

- Sie reduzieren das hohe Risiko von Interessenkonflikten, da sie nicht als Gegenpartei für die Trades ihrer Kunden auftreten.

Nachteile von STP Brokern:

- Die Spreads bei STP Brokern können variabel sein und sich in volatilen Marktbedingungen ausweiten.

- Sie bieten möglicherweise nicht die gleiche Tiefe an Schulungsmaterialien und Kundensupport wie Marktmacher.

Gerade für Anfänger im Forex-Handel ist es wichtig, den passenden Broker-Typ für ihre Bedürfnisse und Ziele zu wählen. Marktmacher sind in der Regel anfängerfreundlicher und bieten Schulungsmaterialien, haben aber mögliche Interessenkonflikte. ECN Broker bieten engere Spreads und eliminieren Interessenkonflikte, können aber teurer sein und weniger anfängerfreundliche Handelsplattformen bieten. STP Broker kombinieren schnelle Orderausführung und reduzierte Interessenkonflikte, haben aber möglicherweise variablere Spreads. Für weitere Infomationen besuchen Sie unseren ECN-STP Broker Vergleich.

Wie immer ist es entscheidend, gründlich zu recherchieren und die Vor- und Nachteile jedes Broker-Typs zu verstehen, um die beste Entscheidung für Ihre individuellen Bedürfnisse und Handelsziele zu treffen. Erfahrungen anderer Trader und unabhängige Bewertungen können hier wie bereits oben erwähnt sehr hilfreich sein.

6 Tipps für erfolgreiches Forex-Trading

Der Devisenmarkt, auch Forex-Markt genannt, ist der größte und liquideste Finanzmarkt der Welt. Täglich werden im Forex-Trading Währungen im Wert von über 5 Billionen US-Dollar gehandelt. Um in diesem riesigen Markt erfolgreich zu sein, ist es wichtig, eine klare Strategie zu verfolgen und einige grundlegende Tipps zu beachten. Hier sind sechs Tipps, die Ihnen dabei helfen, ein erfolgreicher Forex-Trader zu werden.

Bildung und Forschung

Der erste Schritt zum erfolgreichen Forex-Trading ist das Erlernen der Grundlagen und das Verständnis der verschiedenen Strategien, die von anderen Tradern angewendet werden. Informieren Sie sich beim Forex Broker Vergleich über Währungspaare, Marktanalysemethoden und nutzen Sie Demo Konten, um Ihre Kenntnisse in die Praxis umzusetzen. Weiterbildung ist ein kontinuierlicher Prozess, und es ist wichtig, stets über aktuelle Ereignisse, Marktanalysen und neue Strategien auf dem Laufenden zu bleiben.

Disziplin und Geduld

Disziplin und Geduld sind entscheidende Faktoren für den Erfolg im Forex-Trading. Es ist wichtig, Ihren Emotionen nicht nachzugeben und sich an Ihren Handelsplan zu halten. Halten Sie sich an Ihre vorab festgelegten Ein- und Ausstiegsregeln und vermeiden Sie impulsives Handeln. Geduld bedeutet auch, auf die richtigen Handelsgelegenheiten zu warten und nicht überstürzt zu handeln.

Risikomanagement beim Forex Trading

Ein effektives Risikomanagement ist entscheidend für den langfristigen Erfolg im Forex-Trading. Definieren Sie für jeden Trade ein maximales Verlustrisiko und setzen Sie Stop-Loss-Orders, um Ihre Verluste zu begrenzen. Handeln Sie nicht mit Geld, das Sie sich nicht leisten können zu verlieren, und vermeiden Sie es, übermäßige Hebelwirkung zu nutzen, die zu großen Verlusten führen kann.

Diversifikation

Diversifikation ist eine weitere Möglichkeit, das hohe Risiko im Forex-Trading zu reduzieren. Handeln Sie verschiedene Währungspaare, um Ihre Abhängigkeit von einer bestimmten Währung oder einem bestimmten Markt zu verringern. Achten Sie jedoch darauf, nicht zu viele offene Positionen gleichzeitig zu halten, da dies zu einer erhöhten Komplexität und schwierigeren Verwaltung führen kann.

Handelsstrategie entwickeln und optimieren

Entwickeln Sie eine Handelsstrategie, die zu Ihrem persönlichen Stil und Ihren Zielen passt. Die Strategie sollte klare Regeln für den Ein- und Ausstieg aus dem Markt, Risikomanagement und die Verwendung von technischen und fundamentalen Analysen enthalten. Testen Sie Ihre Strategie anhand historischer Daten und optimieren Sie sie kontinuierlich, um Ihre Gewinnchancen zu verbessern.

Emotionen kontrollieren beim Trading

Emotionen können im Forex-Trading gefährlich sein, da sie oft zu impulsiven Entscheidungen führen, die zu Verlusten führen können. Lernen Sie, Ihre Emotionen zu kontrollieren, indem Sie eine disziplinierte Handelsroutine entwickeln und sich strikt an Ihren

Kommissionen und Spreads bei der Suche nach dem besten Forex Broker

Bei der Suche nach dem besten Forex Broker sind Kommissionen und Spreads zwei entscheidende Faktoren, die Sie beim Forex Broker Vergleich berücksichtigen sollten. Sie beeinflussen die Handelskosten und somit auch Ihre Rentabilität. In diesem Artikel erläutern wir die Bedeutung von Kommissionen und Spreads und wie sie Ihnen helfen können, den besten Forex Broker für Ihre Bedürfnisse zu finden.

Kosten und Spreads beim Forex Broker Vergleich

Kommissionen sind Gebühren, die von Forex Brokern für die Ausführung von Handelsgeschäften erhoben werden. Sie werden normalerweise auf Basis eines festen Betrags pro gehandelter Menge oder als Prozentsatz des Handelsvolumens berechnet. Einige Broker bieten kommissionsfreien Handel an und verdienen stattdessen durch den Spread, während andere sowohl Kommissionen als auch Spreads erheben.

Die Höhe der Kommissionen kann von Broker zu Broker variieren. Bei der Suche nach dem besten Forex Broker ist es wichtig, die Kommissionsstrukturen der verschiedenen Anbieter zu vergleichen, um sicherzustellen, dass Sie nicht unnötig hohe Gebühren zahlen.

Spreads als wichtiger Faktor beim Forex Broker Vergleich

Der Spread ist die Differenz zwischen dem Kauf- (Ask) und Verkaufspreis (Bid) eines Währungspaares. Es handelt sich um eine weitere Kostenkomponente, die beim Forex-Handel anfällt. Broker verdienen oft durch den Spread, indem sie einen höheren Kaufpreis und einen niedrigeren Verkaufspreis anbieten, als sie selbst am Markt erhalten. Der Spread kann entweder fest oder variabel sein und je nach Marktbedingungen, Währungspaar und Broker variieren.

Hier sind einige Beispiele für gute Spreads bei den wichtigsten Währungspaaren im Forex-Handel:

- EUR/USD: 0,5 Pips

- USD/JPY: 0,7 Pips

- GBP/USD: 1,0 Pips

- USD/CHF: 1,1 Pips

- AUD/USD: 1,2 Pips

- USD/CAD: 1,3 Pips

Bitte beachten Sie, dass diese Werte je nach Broker und Marktbedingungen variieren können und dass es sich hierbei nur um Beispiele handelt. Es ist immer ratsam, die aktuellen Spreads bei Ihrem Broker zu überprüfen, bevor Sie mit dem Forex-Handel beginnen.

Zusammenfassend kann man also sagen: Spreads bedeuten niedrigere Handelskosten und somit eine höhere Rentabilität für den Trader. Daher ist es wichtig, die Spreads der verschiedenen Forex Broker zu vergleichen, um den Anbieter mit den besten Handelskonditionen zu finden.

Die Bedeutung von Kommissionen und Spreads bei der Forex Brokerwahl

Die Höhe von Kommissionen und Spreads hat direkte Auswirkungen auf Ihre Handelskosten und somit auf Ihre Rentabilität. Niedrigere Handelskosten ermöglichen es Ihnen, mehr Gewinne zu erzielen und Ihr Kapital effizienter zu nutzen.

Bei der Suche nach dem besten Forex Broker sollten Sie daher die Kommissionsstrukturen und Spreads sorgfältig analysieren und die Anbieter miteinander vergleichen. Achten Sie dabei auf die folgenden Punkte:

- Die Gesamtkosten (Kommissionen und Spreads) der verschiedenen Broker.

- Die Transparenz und Konsistenz der Gebührenstruktur.

- Die Handelsbedingungen und -plattformen der verschiedenen Anbieter.

Kommissionen und Spreads sind also wichtige Faktoren bei der Auswahl des besten Forex Brokers. Sie beeinflussen Ihre Handelskosten und Rentabilität. Um den besten Anbieter für Ihre Bedürfnisse zu finden, vergleichen Sie die Gebührenstrukturen der verschiedenen Broker und achten Sie auf niedrige Kommissionen und enge Spreads. Dies wird Ihnen dabei helfen, Ihre Handelskosten zu minimieren und Ihren Erfolg im Forex-Markt zu maximieren.

Indem Sie die Zeit investieren, um die Kommissionen und Spreads der verschiedenen Forex Broker beim Forex Broker Vergleich zu untersuchen, stellen Sie sicher, dass Sie eine fundierte Entscheidung treffen und den Broker auswählen, der am besten zu Ihren individuellen Bedürfnissen und Ihrer Trading Strategie passt.

Beziehung zwischen Trading Strategie und Kommissionen beim Forex Broker Vergleich: Scalping vs. Swing-Trading

Die Wahl des richtigen Forex-Brokers ist entscheidend für den Erfolg im Devisenhandel. Die Handelsstrategie und die Kommissionen, die ein Broker erhebt, sind dabei zwei wichtige Faktoren. In diesem Artikel erläutern wir, wie die Handelsstrategie und die Kommissionen bei der Wahl des passenden Forex-Brokers zusammenhängen, und vergleichen dabei die Scalping-Strategie und das Swing-Trading.

Beispiel Scalping-Strategie

Scalping ist eine kurzfristige Handelsstrategie, bei der Trader versuchen, von kleinen Preisschwankungen zu profitieren. Sie halten ihre Positionen in der Regel nur für wenige Minuten oder sogar Sekunden offen und führen zahlreiche Trades pro Tag durch. Da Scalper auf geringe Gewinne bei vielen Trades abzielen, sind niedrige Handelskosten entscheidend.

Für Scalper sind Broker mit engen Spreads und niedrigen Kommissionen am besten geeignet. Ein Broker mit variablen Spreads ohne Kommissionen kann für Scalper weniger vorteilhaft sein, da sich Spreads während volatiler Marktphasen ausweiten können, was die Handelskosten erhöht und die Gewinne schmälert.

Beispiel Swing-Trading

Swing-Trading ist eine mittelfristige Handelsstrategie, bei der Trader versuchen, von größeren Preisbewegungen über einen Zeitraum von mehreren Tagen oder Wochen zu profitieren. Swing-Trader führen im Vergleich zu Scalpern weniger Trades durch und halten ihre Positionen länger offen.

Für Swing-Trader sind die Kommissionen weniger entscheidend als für Scalper, da sie nicht so viele Trades durchführen und ihre Gewinne auf größeren Preisbewegungen basieren. Swing-Trader können daher auch Broker mit etwas höheren Kommissionen oder einem weniger engen Spread in Betracht ziehen, solange die Handelsplattform und andere Dienstleistungen ihren Anforderungen entsprechen.

Wie Sie sehen, ist es bei der Wahl des passenden Forex-Brokers sehr wichtig, Ihre Handelsstrategie und die damit verbundenen Kosten zu berücksichtigen. Scalper sollten Broker mit engen Spreads und niedrigen Kommissionen bevorzugen, während Swing-Trader auch Broker mit etwas höheren Kosten in Betracht ziehen können, wenn die Handelsplattform und der Service ihren Bedürfnissen entsprechen. Vergleichen Sie die verschiedenen Forex-Broker und ihre Gebührenstrukturen, um den Broker zu finden, der am besten zu Ihrer Handelsstrategie passt.

Weitere wichtige Aspekte beim Forex Broker Vergleich

Zusätzlich zu den bereits genannten Tipps und Merkmalen, gibt es beim Forex Broker Vergleich noch einige weitere wichtige Faktoren, die Sie im Vorfeld einer Live Konto Eröffnung definitiv beachten sollen:

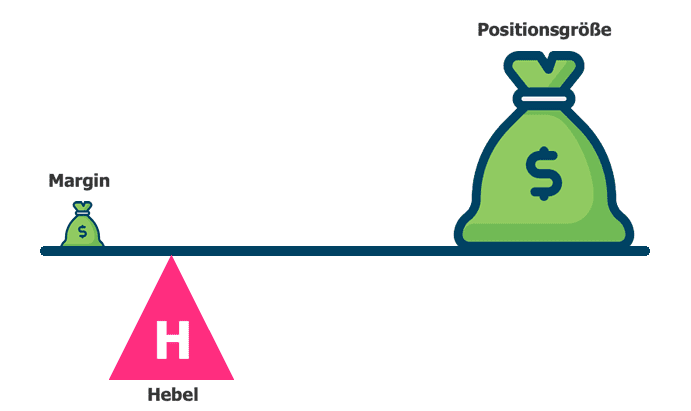

Hebelwirkung und Margin

Ein weiterer wichtiger Aspekt des Forex-Handels sind Hebelwirkung und Margin. Hebelwirkung ermöglicht es Ihnen, mit einem Bruchteil des tatsächlichen Handelsvolumens zu handeln. Dies bedeutet, dass Sie mit einer kleinen Einlage (Margin) eine größere Position im Markt einnehmen können. Die Hebelwirkung wird oft als Verhältnis ausgedrückt, zum Beispiel 100:1, was bedeutet, dass Sie für jeden Euro, den Sie einzahlen, 100 Euro auf

dem Markt handeln können. Beachten Sie jedoch, dass die Hebelwirkung sowohl Ihre Gewinne als auch Ihre Verluste vergrößern kann.

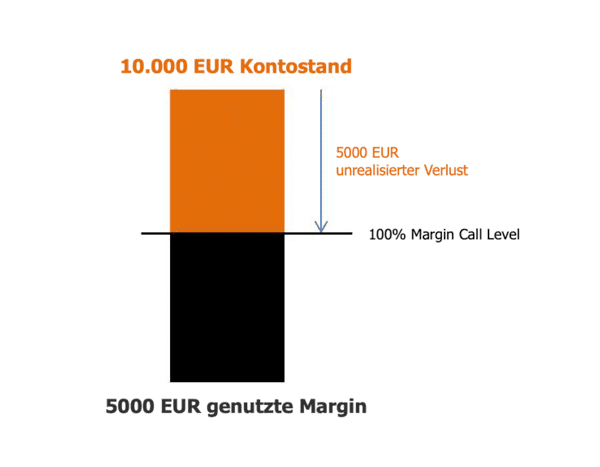

Margin Calls beim Forex Trading

Eine Margin Call ist eine Warnung, die von Ihrem Forex-Broker ausgegeben wird, wenn Ihr Handelskonto unter eine bestimmte Schwelle fällt. Wenn Sie einen Forex-Trade platzieren, hinterlegen Sie eine Sicherheitsleistung, die als Margin bezeichnet wird. Diese Sicherheitsleistung ermöglicht es Ihnen, Trades zu platzieren, die größer sind als Ihr tatsächliches Handelskapital. Wenn jedoch der Marktpreis gegen Ihre Position läuft und Ihre Verluste Ihre Margin übersteigen, wird Ihr Broker Sie per Margin Call darüber informieren, dass Sie zusätzliches Kapital in Ihr Konto einzahlen müssen, um Ihre Verluste zu decken und Ihre Position aufrechtzuerhalten.

Wenn Sie den Margin Call ignorieren und keine zusätzlichen Mittel bereitstellen, um Ihre Position zu unterstützen, wird Ihr Broker gezwungen sein, Ihre offenen Trades zu schließen, um Ihre Verluste zu minimieren und den Schutz Ihres Kontos zu gewährleisten. Dies kann zu weiteren Verlusten führen, und Ihr Broker kann gezwungen sein, Ihr Konto zu liquidieren.

Pips und Lots im Forex-Handel

Pips und Lots sind grundlegende Begriffe im Forex-Handel, die jeder Trader kennen sollte. Sie helfen dabei, Preisbewegungen und Handelsvolumen zu verstehen und zu quantifizieren. In diesem Artikel erklären wir, was Pips und Lots sind und welche Bedeutung sie im Devisenhandel haben. Ein Pip ist die Abkürzung für "percentage in point" und stellt die kleinste Preisbewegung im Forex-Handel dar. In den meisten Währungspaaren entspricht ein Pip einer Änderung von 0,0001, also der vierten Dezimalstelle. Bei Währungspaaren, die den japanischen Yen (JPY) enthalten, entspricht ein Pip jedoch einer Änderung von 0,01, also der zweiten Dezimalstelle. Pips werden verwendet, um die Preisänderungen im Forex-Markt zu messen und den Gewinn oder Verlust eines Trades zu berechnen. Zum Beispiel, wenn das Währungspaar EUR/USD von 1,1000 auf 1,1050 steigt, hat es sich um 50 Pips erhöht.

Ein Lot ist eine Standardmaßeinheit, um das Handelsvolumen im Forex-Markt auszudrücken. Es beschreibt die Größe eines Devisenkontrakts, den ein Trader kauft oder verkauft. Lots werden in der Regel in drei Größen kategorisiert:

- Standard-Lot: Ein Standard-Lot entspricht 100.000 Einheiten der Basiswährung. Wenn Sie zum Beispiel ein Standard-Lot von EUR/USD kaufen, erwerben Sie 100.000 Euro und verkaufen gleichzeitig den entsprechenden Betrag in US-Dollar.

- Mini-Lot: Ein Mini-Lot entspricht 10.000 Einheiten der Basiswährung. Beim Kauf eines Mini-Lots von EUR/USD kaufen Sie 10.000 Euro und verkaufen den entsprechenden Betrag in US-Dollar.

- Mikro-Lot: Ein Mikro-Lot entspricht 1.000 Einheiten der Basiswährung. Beim Kauf eines Mikro-Lots von EUR/USD kaufen Sie 1.000 Euro und verkaufen den entsprechenden Betrag in US-Dollar.

Das Handeln mit Lots ermöglicht es Tradern, größere Positionen im Markt einzunehmen, als sie mit ihrem eigenen Kapital tun könnten. Dies wird durch den Einsatz von Hebelwirkung ermöglicht, bei der der Trader nur einen Bruchteil der tatsächlichen Handelsposition als Margin hinterlegen muss.

Swaps im Forex-Handel

Im Forex-Handel ist der Begriff "Swap" ein wichtiger Aspekt, insbesondere für Trader, die ihre Positionen über Nacht halten möchten. In diesem Artikel erklären wir, was Swaps im Forex-Handel sind und wie sie sich auf Ihre Handelsaktivitäten auswirken können.

Ein Swap im Forex-Handel ist eine Zinsdifferenz, die entsteht, wenn Sie eine Währung kaufen und gleichzeitig eine andere Währung verkaufen. Da jede Währung mit einem bestimmten Zinssatz verbunden ist, den die Zentralbank festlegt, entsteht beim Halten einer offenen Position über Nacht eine Zinsdifferenz zwischen den beiden Währungen im Währungspaar. Diese Zinsdifferenz wird als Swap bezeichnet.

Berechnung von Swaps

Swaps werden normalerweise in Pips ausgedrückt und können entweder positiv oder negativ sein. Wenn die Zinsdifferenz positiv ist, erhalten Sie einen Swap-Gewinn. Wenn die Zinsdifferenz negativ ist, müssen Sie einen Swap-Verlust zahlen.

Die Swap-Berechnung erfolgt wie folgt:

Swap = (Zinssatz der Basiswährung - Zinssatz der Kurswährung) / 10000 x Positionsgröße x Anzahl der gehaltenen Tage

Hierbei ist zu beachten, dass der Zinssatz in Prozent ausgedrückt wird und die Positionsgröße in der Basiswährung angegeben wird.

Swaps und Handelsstrategien

Swaps können je nach Handelsstrategie unterschiedliche Auswirkungen auf Ihre Handelsaktivitäten haben. Für kurzfristige Trader, wie Scalper, sind Swaps in der Regel weniger relevant, da sie ihre Positionen nur für kurze Zeit halten und keine offenen Trades über Nacht halten.

Für mittel- bis langfristige Trader, wie Swing- oder Positionstrader, sind Swaps jedoch ein wichtiger Faktor, da sie ihre Positionen über mehrere Tage oder sogar Wochen halten können. In solchen Fällen können positive Swaps zu zusätzlichen Gewinnen führen, während negative Swaps die Gewinne schmälern oder sogar zu Verlusten führen können.

Forex Trading und Steuern: Aktuelle Situation in Deutschland

In Deutschland hat der Forex-Handel in den letzten Jahren immer mehr an Popularität gewonnen. Trotzdem herrscht bei vielen Anlegern Unklarheit, wie die Steuern im Forex-Handel zu behandeln sind. In diesem Beitrag erläutern wir die steuerliche Behandlung von Forex-Gewinnen, die aktuelle Gesetzeslage und geben Ihnen wertvolle Tipps, um steuerlich auf der sicheren Seite zu sein.

Forex-Gewinne und die Abgeltungssteuer

In Deutschland unterliegen Gewinne aus dem Forex-Handel grundsätzlich der Abgeltungssteuer, die derzeit 25 % beträgt. Hinzu kommen noch der Solidaritätszuschlag (5,5 % der Abgeltungssteuer) und gegebenenfalls die Kirchensteuer. Insgesamt ergibt sich so eine maximale Steuerbelastung von bis zu 28,1 %. Die Abgeltungssteuer wird direkt von der Bank oder dem Broker einbehalten und an das Finanzamt abgeführt, sofern der Anleger seinen Freistellungsauftrag oder Sparer-Pauschbetrag von derzeit 801 Euro (für Einzelpersonen) bzw. 1.602 Euro (für Verheiratete) ausgeschöpft hat.

Unterschiedliche Besteuerung bei Devisenhandel und CFDs

Während Gewinne aus dem Handel mit Devisen der Abgeltungssteuer unterliegen, gelten für den Handel mit Contracts for Difference (CFDs) andere Regelungen. CFDs werden als Termingeschäfte betrachtet und unterliegen der Einkommensteuer. Der Steuersatz variiert dabei je nach persönlichem Einkommen und kann bis zu 45 % betragen. Lesen Sie hierzu unseren Ratgeber für Steuern für Forex und CFD Trading in Deutschland.

Aktuelle Gesetzeslage in Deutschland

Die deutsche Steuergesetzgebung im Bereich Forex-Handel hat sich in den letzten Jahren mehrfach geändert. Im Moment ist die Rechtslage jedoch stabil. Es ist wichtig, die aktuellen Gesetze und Verordnungen im Auge zu behalten, um keine unliebsamen Überraschungen zu erleben. Daher empfehlen wir Ihnen, sich regelmäßig über Änderungen zu informieren und im Zweifelsfall einen Steuerberater zu konsultieren.

Steuertipps für Forex-Trader

Um steuerliche Risiken im Forex-Handel zu minimieren, sollten Sie sich an folgende Tipps halten:

- Führen Sie ein sorgfältiges Trading-Tagebuch, in dem Sie alle Transaktionen, Gewinne und Verluste dokumentieren.

- Nutzen Sie den Freistellungsauftrag oder Sparer-Pauschbetrag, um Steuern zu sparen.

- Überprüfen Sie regelmäßig, ob Ihre Bank oder Ihr Broker die Steuern korrekt abführt.

- Konsultieren Sie bei Unsicherheiten oder komplexen Sachverhalten einen Steuerberater.

Mit diesen Informationen sind Sie bestens gewappnet, um sich im Forex-Handel steuerlich korrekt zu verhalten und die aktuelle Gesetzeslage in Deutschland optimal für sich zu nutzen. Denken Sie daran, dass Steueroptimierung ein wichtiger Teil Ihrer Handelsstrategie sein sollte. Indem Sie Ihre Steuerlast minimieren und die gesetzlichen Rahmenbedingungen berücksichtigen, können Sie Ihre Rendite im Forex-Handel langfristig verbessern und sich auf das konzentrieren, was wirklich zählt: erfolgreiche Trades und finanzielle Freiheit. Bleiben Sie stets informiert und handeln Sie verantwortungsbewusst, um das Beste aus Ihrem Forex-Trading in Deutschland herauszuholen.

Fazit: Den richtigen Forex-Broker finden – ein umfassender Vergleich

Zusammenfassend kann man sagen, dass es mittlerweile eine Vielzahl von Brokern gibt, die sich in Bezug auf Handelskonditionen, Regulierung, Sicherheit und zusätzliche Leistungen unterscheiden. Um den optimalen Broker für Ihre individuellen Bedürfnisse und Präferenzen zu finden, sollten Sie bei einem Forex Broker Vergleich zusammenfassend folgende Aspekte berücksichtigen:

- Handelskonditionen: Achten Sie auf niedrige Spreads, geringe Kommissionen und eine hohe Hebelwirkung, um Ihre Handelskosten zu minimieren und Ihre Rentabilität zu maximieren.

- Regulierung und Sicherheit: Wählen Sie einen Broker, der von einer vertrauenswürdigen Regulierungsbehörde lizenziert ist und strenge Sicherheitsmaßnahmen wie die Einlagensicherung anbietet, um Ihr Kapital zu schützen.

- Handelsplattformen und Tools: Vergleichen Sie die angebotenen Handelsplattformen und Tools, um sicherzustellen, dass sie benutzerfreundlich, funktional und für Ihre Handelsstrategie geeignet sind.

- Bildungsressourcen und Kundenservice: Ein guter Broker sollte Schulungsmaterialien, Webinare und Marktanalysen anbieten, um Ihr Wissen und Ihre Fähigkeiten im Forex-Handel zu erweitern. Außerdem sollte der Kundenservice schnell, kompetent und in Ihrer Sprache verfügbar sein.

- Zusätzliche Leistungen: Prüfen Sie, ob der Broker zusätzliche Leistungen wie Social Trading, Bonusangebote oder Wettbewerbe anbietet, die Ihren Handelserfolg unterstützen können.

Unser Forex-Broker-Vergleich auf Broker-Bewertungen.de bietet Ihnen eine solide Grundlage, um den besten Broker für Ihre Bedürfnisse auszuwählen. Durch das Beachten der genannten Kriterien können Sie sicherstellen, dass Sie einen vertrauenswürdigen und leistungsstarken Partner für Ihren Forex-Handel wählen, der Ihnen langfristig Erfolg und Zufriedenheit garantiert.

Häufige Fragen zum Forex Broker Vergleich - FAQ

Was ist ein Forex Broker?

Ein Forex Broker ermöglicht den Handel mit Devisenpaaren wie EUR/USD oder GBP/JPY. Er stellt die Handelsplattform, Kursdaten und Orderausführung bereit und verdient meist über Spreads oder Kommissionen.

Wie finde ich den besten Forex Broker?

Der passende Broker hängt von deinen Zielen ab. Achte auf Regulierung (z. B. BaFin, CySEC), Spreads, Plattformen (z. B. MT4, MT5, TradingView), Mindesteinzahlung, Gebührenstruktur und Kundenservice. Ein Demokonto ist hilfreich zum Testen.

Welche Forex Broker sind seriös?

Seriöse Broker sind reguliert, bieten transparente Gebühren und schützen Kundengelder. In Deutschland zählen XTB, eToro, Pepperstone, IG und WH SelfInvest zu den etablierten Anbietern.

Was bedeutet ECN oder STP beim Forex Trading?

ECN (Electronic Communication Network) und STP (Straight Through Processing) sind Ausführungsmodelle ohne Dealing Desk. Sie ermöglichen direkten Marktzugang mit engen Spreads und hoher Transparenz.

Wie hoch ist der maximale Hebel beim Forex-Handel?

In der EU ist der Hebel für Kleinanleger auf 1:30 begrenzt. Professionelle Trader können bei entsprechender Einstufung höhere Hebel nutzen, z. B. 1:100 oder mehr.

Welche Plattformen bieten Forex Broker an?

Beliebte Plattformen sind MetaTrader 4, MetaTrader 5, cTrader, TradingView oder proprietäre Web- und Mobile-Plattformen. Die Wahl hängt von deinen Präferenzen ab.

Kann ich Forex auch mobil handeln?

Ja, fast alle Broker bieten Apps für iOS und Android an. Damit kannst du unterwegs handeln, Kurse beobachten und Positionen verwalten.

Gibt es Forex Broker ohne Nachschusspflicht?

Ja, in der EU ist die Nachschusspflicht für Kleinanleger verboten. Broker wie XTB, eToro, IG, Pepperstone und WH SelfInvest bieten Schutz vor negativen Kontosalden.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.