Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Diversifizierung: Erfolgreiche Investment-Strategien & Tipps

Diversifikation ist ein grundlegendes Konzept im Anlagebereich und trägt dazu bei, das Risiko eines Portfolios zu minimieren. Durch eine gut diversifizierte Anlagestrategie können Anleger ihr Risiko streuen und gleichzeitig die langfristige Rendite maximieren. In diesem Artikel werden verschiedene Möglichkeiten vorgestellt, um Diversifikation zu erreichen, wie zum Beispiel durch Investitionen in verschiedene Anlageklassen, Branchen und geografische Regionen unter Verwendung unterschiedlicher Anlageinstrumente wie Aktien, ETFs, Futures oder CFDs.

Inhalt:

- Anlageklassen

- Branchen

- Anlageinstrumente

- Praktische Tipps zur Diversifizierung

- Welche Strategie bringt historisch die besten Renditen ?

- Welche ETFs haben in den letzten 10 Jahren am besten performt

- Fazit

Grundlegende Methoden zur Diversifizierung von Kapital auf unterschiedliche Anlageklassen

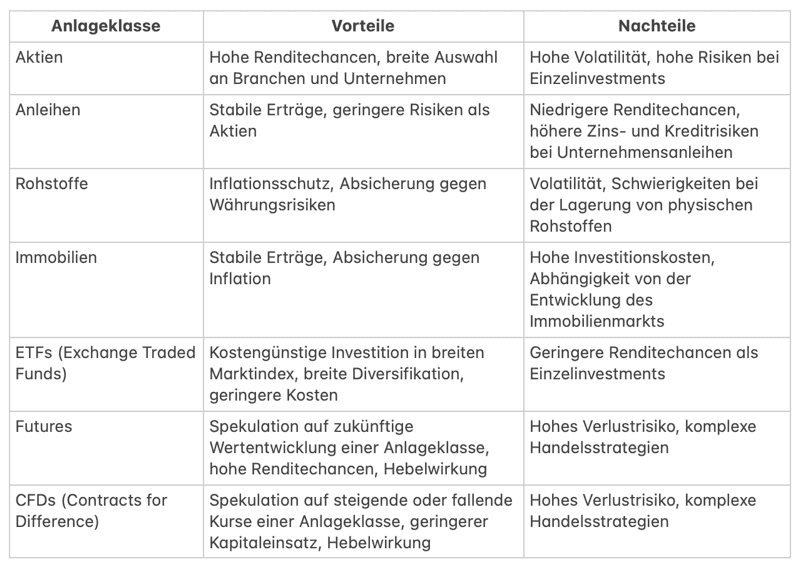

Eine der grundlegenden Methoden zur Diversifizierung ist die Verteilung Ihres Kapitals auf verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe und Immobilien. Jede dieser Anlageklassen hat unterschiedliche Risikoprofile und Renditeerwartungen.

Unterschiede der verschiedenen Anlageklassen:

Kryptowährungen zur Diversifikation

In den letzten Jahren haben Kryptowährungen wie Bitcoin (BTC) und Ethereum (ETH) zunehmend an Bedeutung gewonnen und sich als eine neue Anlageklasse etabliert. Die wachsende Digitalisierung der Weltwirtschaft und die zunehmende Akzeptanz von Kryptowährungen als Zahlungsmittel, Vermögenswert und Technologieplattform haben das Interesse von Privatanlegern und institutionellen Investoren geweckt. Daher kann es sinnvoll sein, Kryptowährungen in die Diversifikationsstrategie eines Portfolios einzubeziehen.

Ein diversifiziertes Portfolio, das Kryptowährungen wie Bitcoin und Ethereum beinhaltet, kann von der möglichen Wertsteigerung dieser digitalen Assets profitieren und gleichzeitig das Risiko durch die Streuung auf verschiedene Anlageklassen reduzieren. Allerdings sollten Anleger beachten, dass Kryptowährungen im Vergleich zu traditionellen Anlageklassen wie Aktien und Anleihen volatiler sind und ein höheres Risiko bergen.

In Bezug auf die zukünftige Entwicklung von Bitcoin und Ethereum gibt es unterschiedliche Meinungen. Einige Experten sind der Ansicht, dass Kryptowährungen angesichts der zunehmenden Digitalisierung der Weltwirtschaft weiterhin an Wert gewinnen werden. Insbesondere könnten Bitcoin und Ethereum von ihrer Rolle als Wertaufbewahrungsmittel, der wachsenden Akzeptanz von Kryptowährungen im Alltag und der Einführung von Blockchain-Technologien in verschiedenen Branchen profitieren.

Ethereum könnte darüber hinaus von der Weiterentwicklung seiner Plattform profitieren, die Smart Contracts und dezentrale Anwendungen (DApps) ermöglicht. Dies könnte die Nachfrage nach Ether, der zugrunde liegenden Kryptowährung von Ethereum, erhöhen und zu einer Wertsteigerung führen.

Es ist jedoch wichtig zu betonen, dass die zukünftige Wertentwicklung von Kryptowährungen unsicher ist und von verschiedenen Faktoren abhängt, wie etwa der Regulierung, der technologischen Entwicklung und der Marktakzeptanz. Anleger, die Kryptowährungen in ihr Portfolio aufnehmen möchten, sollten sich über die damit verbundenen Risiken im Klaren sein und möglicherweise nur einen kleinen Teil ihres Gesamtportfolios in diese Anlageklasse investieren, um das Risiko zu begrenzen. Hier finden Sie unsere Übersicht der besten Krypto Broker und Exchanges.

Branchen und geografische Regionen diversifizieren

Eine weitere Möglichkeit zur Diversifikation besteht darin, in verschiedene Branchen und geografische Regionen zu investieren. Durch die Streuung Ihrer Investitionen auf mehrere Branchen und Länder können Sie mögliche wirtschaftliche Abschwünge in einzelnen Bereichen besser abfedern. Beispielsweise können Sie in Unternehmen aus den USA, Europa und Asien investieren, um eine breite geografische Diversifikation zu erreichen.

Diversifizierung durch verschiedene Anlageinstrumente

Eine gut diversifizierte Anlagestrategie umfasst auch die Verwendung verschiedener Anlageinstrumente wie Aktien, ETFs, Futures und CFDs.

- Aktien: Investieren Sie direkt in einzelne Unternehmen, um an deren Erfolg teilzuhaben und möglicherweise von Dividendenzahlungen zu profitieren.

- ETFs (Exchange Traded Funds): Mit ETFs können Sie kostengünstig in einen breiten Marktindex investieren, der eine Vielzahl von Unternehmen aus verschiedenen Branchen und Regionen abbildet.

- Futures: Mit Futures können Sie auf die zukünftige Wertentwicklung einer Anlageklasse wie Rohstoffe oder Währungen spekulieren.

- CFDs (Contracts for Difference): CFDs ermöglichen es Ihnen, auf steigende oder fallende Kurse einer Anlageklasse zu spekulieren, ohne das zugrunde Asset tatsächlich zu besitzen. Dies kann bei der Absicherung von Positionen in Ihrem Portfolio hilfreich sein. Je nach CFD Broker unterliegt der Handel mit CFDs verschiedensten Gebühren. Es gibt einige CFD-Broker verlangen auf einige Märkte beispielsweise keine Übernachtgebühren, womit CFDs auch für längerfristiges Trading geignet sind. In jedem Fall sollte man im Vorfeld einen ausgiebigen CFD Broker Vergleich machen.

Praktische Tipps und Beispiele

- Erstellen Sie zunächst eine Liste Ihrer Anlageziele und Risikotoleranz. Dies hilft Ihnen, das richtige Verhältnis von Anlageklassen, Branchen und Regionen in Ihrem Portfolio zu bestimmen.

- Überwachen Sie regelmäßig die Zusammensetzung Ihres Portfolios und passen Sie es bei Bedarf an, um eine ausgewogene Diversifikation aufrechtzuerhalten.

- Nutzen Sie kostengünstige Anlageinstrumente wie ETFs und Indexfonds, um ein breites Spektrum von Anlageklassen, Branchen und Regionen abzudecken, ohne in jedes einzelne Wertpapier investieren zu müssen.

- Verwenden Sie Futures und CFDs, um Ihr Portfolio gegen mögliche Verluste abzusichern oder um von Preisbewegungen zu profitieren.

- Diversifizieren Sie auch innerhalb einer Anlageklasse, indem Sie in verschiedene Sektoren oder Länder investieren.

Welche Strategie produziert historisch gesehen die besten Renditen ?

Es ist schwierig, eine bestimmte Art von Diversifikation als historisch am besten abschneidend zu identifizieren, da die Renditen stark von den jeweiligen Marktbedingungen, der Anlagestrategie und dem Anlagehorizont abhängen. Allerdings haben einige Diversifikationsansätze im Laufe der Zeit tendenziell bessere Ergebnisse erzielt:

- Globale Diversifikation: Durch die Anlage in verschiedene geografische Regionen können Anleger von der Wachstumsdynamik unterschiedlicher Länder profitieren und gleichzeitig das Länderrisiko reduzieren. Historisch gesehen haben Portfolios, die global diversifiziert sind, tendenziell stabilere und höhere Renditen erzielt als solche, die ausschließlich in einem Land investiert sind.

- Multi-Asset-Diversifikation: Die Anlage in verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe und Immobilien hat sich im Laufe der Zeit als vorteilhaft erwiesen. Diese diversifizierten Portfolios weisen in der Regel eine geringere Volatilität auf und bieten eine stabilere Rendite, da sie nicht ausschließlich von einer Anlageklasse abhängen.

- Branchendiversifikation: Eine breite Streuung über verschiedene Wirtschaftssektoren wie Technologie, Gesundheitswesen, Finanzen und Konsumgüter kann dazu beitragen, sektorspezifische Risiken zu reduzieren und das Potenzial für höhere Renditen zu erhöhen. Historisch gesehen haben Portfolios, die in mehrere Sektoren investiert sind, bessere langfristige Ergebnisse erzielt als solche, die auf einzelne Branchen konzentriert sind.

Welche ETFs haben in den vergangenen 10 Jahren am besten performt ?

Stand September 2021 haben einige ETFs in den letzten 10 Jahren eine bemerkenswerte Performance erzielt. Es ist wichtig zu beachten, dass diese Liste keine Garantie für zukunftige Renditen ist und sich die Wertentwicklung von ETFs im Laufe der Zeit ändern kann. Hier sind einige ETFs, die in den letzten 10 Jahren gute Renditen erzielt haben:

- Invesco QQQ Trust (QQQ): Dieser ETF verfolgt den NASDAQ-100-Index, der aus den 100 größten Nicht-Finanzunternehmen im NASDAQ Composite besteht, mit einem Schwerpunkt auf Technologieaktien. Der Invesco QQQ Trust hat von der starken Performance der Technologiebranche profitiert.

- Vanguard Information Technology ETF (VGT): Dieser ETF bildet den MSCI US Investable Market Information Technology 25/50 Index ab und investiert in US-amerikanische Technologieunternehmen. Die starke Performance von Unternehmen wie Apple, Microsoft und NVIDIA hat zu einer hohen Rendite in den letzten Jahren geführt.

- ARK Innovation ETF (ARKK): Der ARK Innovation ETF ist ein aktiv verwalteter Fonds, der in disruptive Technologieunternehmen investiert. Einige der größten Positionen des Fonds sind Tesla, Square und Roku. Die Performance des Fonds in den letzten Jahren war beeindruckend, wobei das Wachstum von Tesla einen bedeutenden Beitrag geleistet hat.

- iShares Russell 2000 ETF (IWM): Dieser ETF verfolgt den Russell 2000 Index, der aus den 2000 kleinsten Unternehmen im Russell 3000 Index besteht. Der Fokus auf Small-Cap-Aktien hat dazu geführt, dass dieser ETF von der überdurchschnittlichen Performance kleinerer Unternehmen in den letzten Jahren profitiert hat.

- Global X Lithium & Battery Tech ETF (LIT): Dieser ETF konzentriert sich auf Unternehmen aus dem Lithium- und Batterietechnologiesektor. Aufgrund der steigenden Nachfrage nach Elektrofahrzeugen und erneuerbaren Energien hat dieser ETF in den letzten Jahren eine starke Performance erzielt.

Fazit zur Diversifizierung:

Die Diversifikation Ihres Anlageportfolios ist ein wesentlicher Schritt, um das Risiko zu minimieren und Ihre langfristigen Renditeziele zu erreichen. Indem Sie in verschiedene Anlageklassen, Branchen und geografische Regionen investieren und dabei unterschiedliche Anlageinstrumente wie Aktien, ETFs, Futures und CFDs nutzen, können Sie Ihr Portfolio breit streuen und so möglichen wirtschaftlichen Abschwüngen besser begegnen. Achten Sie darauf, Ihre Anlagestrategie regelmäßig zu überprüfen und anzupassen, um eine ausgewogene Diversifikation zu gewährleisten.

Weiterführende Links

Forex-Strategien für Anfänger: Lernen Sie, erfolgreich zu traden

Trading Psychologie: Tipps wie man Emotionales Trading vermeidet

Kleine Profite, große Wirkung: Maximieren Sie Ihren Erfolg mit kleinen aber stetigen Profiten!

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.