Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Inhalt:

- Was ist der Relative-Stärke-Index?

- Die Vor- und Nachteile des RSI Indikators

- Anwendung des RSI-Handelsindikators in realen Trading Situationen

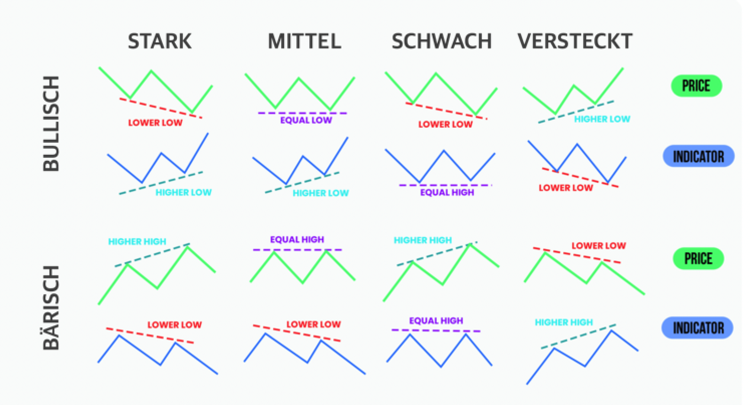

- Arten von Divergenzen im RSI Indikator

- Beispiel für ein Long Signal mit dem RSI Indikator

- Fazit zum RSI - Relative Strength Index Indikator

- Häufige Fragen zum RSI - Relative Strength Index Indikator

Was ist der Relative-Stärke-Index?

Der Relative-Stärke-Index (RSI) ist ein technischer Indikator, der zur Messung der Stärke eines Wertpapiertrends verwendet wird. Er kann Händlern helfen, überkaufte und überverkaufte Zustände zu erkennen und potenzielle Trendumkehrpunkte zu identifizieren. Der RSI basiert auf der Auswertung der Preisentwicklung eines Wertpapiers über eine bestimmte Zeitperiode und gibt einen Wert zwischen 0 und 100 aus. Werte über 70 zeigen eine überkaufte Bedingung an, während Werte unter 30 auf eine überverkaufte Bedingung hinweisen. Händler können den RSI nutzen, um Divergenzen zu identifizieren, bei denen der Kursverlauf eines Wertpapiers nicht mit dem RSI übereinstimmt. Bullische Divergenzen treten auf, wenn der Kurs ein neues Tief erreicht, während der RSI ein höheres Tief bildet. Bärische Divergenzen hingegen treten auf, wenn der Kurs ein neues Hoch erreicht, während der RSI ein niedrigeres Hoch bildet. Der RSI kann auch in Kombination mit anderen Indikatoren wie gleitenden Durchschnitten oder Bollinger-Bändern verwendet werden, um Handelsstrategien zu entwickeln. Insgesamt ist der RSI ein nützliches Werkzeug für technische Analysten, um aktuelle Marktbewegungen zu analysieren und potenzielle Trading-Chancen zu identifizieren.

Merkmale des RSI-Indikators

Der RSI-Indikator (Relative Strength Index) ist ein beliebter technischer Indikator, der von vielen Tradern zur technischen Analyse verwendet wird. Er vergleicht die Gewinne und Verluste eines ausgewählten Zeitraums für ein bestimmtes Wertpapier und liefert dabei wertvolle Informationen über die Stärke und Richtung des aktuellen Trends.

Der RSI funktioniert als Trading-Oszillator und seine Werte reichen von 0 bis 100. Bei niedrigen Werten wird ein überverkaufter Markt angezeigt, während hohe Werte auf einen überkauften Markt hinweisen können. Durch die Analyse der RSI-Werte können Trader potenziell profitable Trading-Signale identifizieren, wie zum Beispiel bevorstehende Trendumkehrungen oder bullische und bärische Divergenzen.

Trader nutzen den RSI-Indikator, um die Kursbewegung im Verhältnis zur aktuellen Marktsituation zu bewerten. Sie verwenden ihn in Verbindung mit anderen technischen Indikatoren, wie zum Beispiel gleitenden Durchschnitten oder Bollinger Bändern, um fundierte Entscheidungen zu treffen. Durch die Nutzung eines längeren Zeitraums kann der RSI auch dazu beitragen, den aktuellen Trend in einem größeren Kontext zu analysieren.

Technische Analyse und der RSI-Handelsindikator

Die technische Analyse ist eine Methode, die von Tradern verwendet wird, um mithilfe von historischen Daten und statistischen Tools den zukünftigen Kursverlauf von Wertpapieren zu prognostizieren. Ein beliebter technischer Indikator, der oft in der technischen Analyse verwendet wird, ist der RSI-Handelsindikator.

Der RSI-Indikator misst die Stärke und Schwäche von Wertpapieren, indem er den aktuellen Preis in Bezug auf vergangene Preisbewegungen betrachtet. Die Werte des RSI-Indikators reichen von 0 bis 100. Bei Werten unter 30 signalisiert der RSI einen überverkauften Markt, während Werte über 70 auf einen überkauften Markt hinweisen können.

Trader verwenden den RSI-Indikator, um Kauf- oder Verkaufssignale zu generieren. Wenn der RSI beispielsweise einen überverkauften Markt anzeigt, kann dies als Signal für einen möglichen Kauf interpretiert werden, da die Preise möglicherweise überverkauft und eine Erholung zu erwarten ist. Auf der anderen Seite kann ein überkaufter Markt als Signal für einen möglichen Verkauf interpretiert werden, da die Preise möglicherweise überbewertet sind und eine Abwärtsbewegung bevorstehen könnte.

Der RSI-Indikator allein liefert jedoch nicht immer zuverlässige Signale. Daher wird er oft in Verbindung mit anderen technischen Indikatoren und Analysemethoden verwendet, um fundierte Entscheidungen zu treffen.

Gleitende Durchschnitte, Fehlsignale und Divergenzen im RSI-Handel

Gleitende Durchschnitte sind ein weiteres nützliches Werkzeug im RSI-Handel, um Fehlsignale und Divergenzen zu identifizieren. Ein gleitender Durchschnitt ist ein technischer Indikator, der verwendet wird, um die Trendrichtung zu bestimmen und den RSI-Indikator zu unterstützen.

Der gleitende Durchschnitt berechnet den durchschnittlichen Preis über einen bestimmten Zeitraum und glättet so die Kursbewegungen. Trader können verschiedene Arten von gleitenden Durchschnitten verwenden, wie den einfachen gleitenden Durchschnitt (SMA) oder den exponentiell gleitenden Durchschnitt (EMA).

Ein Fehlsignal tritt auf, wenn der RSI-Indikator ein überkauftes oder überverkauftes Niveau erreicht, der Preis jedoch nicht entsprechend reagiert. Dies kann auf mögliche Schwächen oder Stärken im Markt hinweisen und Trader dazu veranlassen, vorsichtig bei der Interpretation des RSI-Indikators zu sein.

Divergenzen sind ein weiterer wichtiger Aspekt im RSI-Handel. Es gibt bullische Divergenzen, wenn der RSI des Wertpapiers niedrigere Tiefs erreicht, während das Wertpapier höhere Tiefs erreicht. Diese Art von Divergenz könnte auf eine bevorstehende Trendumkehr hinweisen. Umgekehrt gibt es bärische Divergenzen, wenn der RSI des Wertpapiers höhere Hochs erreicht, während das Wertpapier niedrigere Hochs erreicht. Diese Art von Divergenz könnte auf eine bevorstehende Trendumkehr nach unten hinweisen.

Die Vor- und Nachteile des RSI Indikators

Der RSI-Indikator bietet sowohl Vor- als auch Nachteile für Trader. Einer der Hauptvorteile des RSI-Indikators ist seine einfache Interpretation und die Möglichkeit, Trends zu identifizieren. Trader können den RSI verwenden, um überkaufte und überverkaufte Bedingungen zu erkennen und potenzielle Trendumkehrpunkte zu identifizieren.

Ein weiterer Vorteil des RSI-Indikators ist seine Anpassungsfähigkeit an verschiedene Marktbedingungen. Er funktioniert gut in Märkten mit hoher Volatilität, in denen sich die Preise schnell ändern. Der RSI kann auch als Bestätigungsinstrument für andere technische Indikatoren wie gleitende Durchschnitte verwendet werden.

Ein Nachteil des RSI-Indikators ist jedoch die Möglichkeit von falschen Signalen. Es kann vorkommen, dass der RSI ein überkauftes oder überverkauftes Niveau erreicht, der Preis jedoch nicht entsprechend reagiert. In solchen Fällen kann es zu Fehlalarmen kommen, die zu Verlusten führen können.

Ein weiterer Nachteil des RSI-Indikators ist seine geringere Genauigkeit in Märkten mit geringer Volatilität. In diesen Märkten können die Signale des RSI-Indikators weniger aussagekräftig sein und es kann schwieriger sein, profitable Trades zu identifizieren.

Anwendung des RSI-Handelsindikators in realen Trading Situationen

Der RSI-Indikator ist ein beliebtes und nützliches Werkzeug in der technischen Analyse. Er wird von vielen Tradern verwendet, um überkaufte und überverkaufte Marktzustände zu identifizieren und potenzielle Trendumkehrpunkte zu erkennen. Der RSI-Indikator kann in verschiedenen Marktbedingungen angewendet werden und bietet den Tradern Flexibilität und Anpassungsfähigkeit. In diesem Artikel werden wir untersuchen, wie der RSI-Indikator in realen Trading-Situationen angewendet werden kann und welche Vor- und Nachteile dies mit sich bringt.

Identifizierung von überkauften und überverkauften Bedingungen mit dem RSI

Der Relative Strength Index (RSI) ist ein technischer Indikator, der von vielen technischen Analysten verwendet wird, um überkaufte und überverkaufte Bedingungen auf dem Markt zu identifizieren. Der RSI kann dabei helfen, potenzielle Trendumkehrungen zu erkennen.

Um überkaufte und überverkaufte Bedingungen mit Hilfe des RSI-Indikators zu identifizieren, wird der RSI-Wert auf einer Skala von 0 bis 100 gemessen. Ein RSI-Wert unter 30 deutet auf einen überverkauften Markt hin, während ein RSI-Wert über 70 auf einen überkauften Markt hinweist. Diese beiden Bereiche werden als Schlüsselindikatoren betrachtet, um potenzielle Umkehrungen oder Korrekturen im Markt zu erkennen.

Ein RSI-Wert von 50 wird als Neutralpunkt betrachtet und dient als Trennlinie zwischen dem Bullen- und Bärenlager. Werte über 50 deuten auf eine bullishere Stimmung hin, während Werte unter 50 eine bärischere Stimmung anzeigen.

Verwendung eines bestimmten Zeitraums für die Berechnung der RSI-Werte

Der RSI-Indikator wird verwendet, um überkaufte und überverkaufte Bedingungen auf dem Markt zu identifizieren. Um die RSI-Werte zu berechnen, wird ein bestimmter Zeitraum festgelegt, auf den sich die Berechnung bezieht. Der häufig verwendete Zeitraum beträgt in der Regel 14 Perioden, kann aber je nach individuellem Handelsstil und den aktuellen Marktbedingungen variieren.

Ein kürzerer Zeitraum, wie zum Beispiel 9 Perioden, wird oft von kurzfristigen Händlern bevorzugt, da er empfindlicher auf kurzfristige Marktveränderungen reagiert. Ein längerer Zeitraum, wie etwa 21 oder 30 Perioden, kann von langfristigen Investoren genutzt werden, um eine breitere Perspektive auf den Markt zu erhalten und mögliche Trendumkehrungen zu identifizieren.

Es ist wichtig zu beachten, dass der gewählte Zeitraum für die RSI-Berechnung individuell angepasst werden kann. Trader können verschiedene Zeiträume ausprobieren, um herauszufinden, welcher am besten zu ihrem Handelsstil und den aktuellen Marktbedingungen passt.

Arten von Divergenzen im RSI Indikator

Der Relative Strength Index (RSI) ist ein beliebter technischer Indikator, der von vielen Tradern zur Verfolgung von Trendumkehrungen und zur Bestimmung von überkauften und überverkauften Zuständen verwendet wird. Eine interessante Eigenschaft des RSI ist seine Fähigkeit, verschiedene Arten von Divergenzen zu erkennen, die auf potenzielle Trendumkehrungen hinweisen können.

Bullische Divergenz tritt auf, wenn der RSI einen niedrigeren Tiefstand erreicht, während der Preis einen höheren Tiefstand erreicht. Dies deutet darauf hin, dass der Verkaufsdruck nachlässt und eine mögliche Trendwende nach oben bevorstehen könnte.

Auf der anderen Seite tritt bei bärischen Divergenzen der umgekehrte Fall ein. Der RSI erreicht einen höheren Hochstand, während der Preis einen niedrigeren Hochstand erreicht. Dies signalisiert einen nachlassenden Kaufdruck und eine mögliche Trendwende nach unten.

Das Erkennen dieser Divergenzen kann den Tradern dabei helfen, potenzielle Trendumkehrungen frühzeitig zu identifizieren und darauf zu reagieren. Es ist jedoch wichtig, weitere technische Analyseinstrumente und Bestätigungsindikatoren zu verwenden, um falsche Signale zu vermeiden und die Genauigkeit der RSI-Divergenz zu verbessern.

Bärische RSI Divergenz

Die bärische RSI-Divergenz ist ein umkehrbares Muster, das im RSI-Handel verwendet wird, um frühe Warnungen für eine mögliche Abwärtstrendumkehr zu erkennen. Diese Art der Divergenz tritt auf, wenn der Preis eine höhere Hochphase erreicht, während der RSI einen niedrigeren Hochstand aufweist.

Die bärische RSI-Divergenz tritt auf, wenn der Preis weiter steigt und neue Hochs erreicht, der RSI hingegen keine höheren Hochs mehr bildet. Dies deutet darauf hin, dass der Kaufdruck nachlässt und eine mögliche Trendwende nach unten bevorstehen könnte.

Trader verwenden die bärische RSI-Divergenz als ein Werkzeug, um mögliche Trendumkehrungen frühzeitig zu erkennen. Es gibt jedoch keine Garantie dafür, dass sich der Markt tatsächlich umkehren wird, nur weil eine bärische Divergenz auftritt. Daher ist es wichtig, andere technische Indikatoren und Analysetools zu verwenden, um die Signale zu bestätigen.

Insgesamt ist die bärische RSI-Divergenz ein nützliches Werkzeug für technische Analysten, um potenzielle Trendumkehrungen zu erkennen. Sie bietet eine frühzeitige Warnung, dass sich der Markt möglicherweise in Richtung einer Abwärtsbewegung bewegt, und hilft den Tradern, ihre Handelsstrategien entsprechend anzupassen.

Versteckte bullische RSI Divergenz

Die versteckte bullische RSI-Divergenz ist eine weitere Art der Divergenz, die in der technischen Analyse verwendet wird, um mögliche Trendumkehrungen zu identifizieren. Im Gegensatz zur regulären bullischen Divergenz findet die versteckte bullische Divergenz während eines Aufwärtstrends statt.

Diese Form der Divergenz tritt auf, wenn der Preis weiterhin steigt und höhere Hochs erreicht, während der RSI jedoch niedrigere Tiefs bildet. Dies legt nahe, dass obwohl der Preisanstieg möglicherweise schwächer wird, der zugrunde liegende Aufwärtstrend noch intakt ist.

Ein Beispiel für eine versteckte bullische RSI-Divergenz wäre, wenn der Preis steigt und einen neuen Höchststand erreicht, während der RSI niedrigere Tiefs bildet, anstatt höhere Tiefs wie zu erwarten. Dies deutet darauf hin, dass der Aufwärtstrend trotz des sinkenden RSI noch anhalten kann.

Trader verwenden die versteckte bullische RSI-Divergenz als Signal, um mögliche Pullbacks zu erkennen und den Aufwärtstrend weiterhin auszunutzen. Es ist jedoch wichtig, andere technische Indikatoren und Analysetools zu verwenden, um die Signalbestätigung zu gewährleisten, da Divergenzen allein nicht immer zuverlässig sind.

Insgesamt ist die versteckte bullische RSI-Divergenz ein weiteres nützliches Werkzeug in der technischen Analyse, um mögliche Trendumkehrungen während eines Aufwärtstrends zu identifizieren. Es kann Tradern helfen, Trendfortsetzungen zu erkennen und frühzeitig auf mögliche Chancen zu reagieren.

Versteckte bärische RSI Divergenz

Eine versteckte bärische RSI-Divergenz tritt auf, wenn der Preis weiterhin fällt und tiefere Tiefs erreicht, während der RSI höhere Tiefs bildet. Dies deutet darauf hin, dass der Abwärtstrend möglicherweise schwächer wird, aber der zugrunde liegende Abwärtstrend noch intakt ist.

Ein Beispiel für eine versteckte bärische RSI-Divergenz wäre, wenn der Preis sinkt und ein neues Tief erreicht, während der RSI höhere Tiefs bildet, anstatt tiefere Tiefs wie erwartet. Dies zeigt an, dass der Abwärtstrend trotz des steigenden RSI noch anhalten kann.

Trader nutzen die versteckte bärische RSI-Divergenz als Signal, um mögliche Pullbacks zu identifizieren und den Abwärtstrend weiter auszunutzen. Es ist jedoch wichtig, andere technische Indikatoren und Analysetools zu verwenden, um die Signalbestätigung zu gewährleisten, da Divergenzen allein nicht immer zuverlässig sind.

Die versteckte bärische RSI-Divergenz zeigt sich in der Kursbewegung durch tiefere Tiefs und im RSI-Indikator durch höhere Tiefs. Dieses Muster wird als potenzielles Umkehrmuster betrachtet, da es darauf hindeutet, dass der Abwärtstrend möglicherweise an Stärke verliert und eine Trendumkehr bevorstehen könnte. Trader müssen jedoch immer die Gesamtkontext der Marktbedingungen und andere technische Indikatoren berücksichtigen, um richtige Handelsentscheidungen treffen zu können.

RSI Indikator Divergenz Strategien

Einer der beliebtesten technischen Indikatoren in der technischen Analyse ist der RSI (Relative Strength Index). Trader nutzen den RSI oft zur Identifizierung von Divergenzen, die potenzielle Trendumkehrungen anzeigen können. Es gibt verschiedene Strategien zur Verwendung des RSI-Indikators, um Divergenzen zu identifizieren.

Eine Strategie besteht darin, nach versteckten Divergenzen zu suchen. Eine versteckte bärische Divergenz tritt auf, wenn der Preis steigt und ein neues Hoch erreicht, während der RSI niedrigere Hochs bildet, anstatt höhere Hochs wie erwartet. Dies kann darauf hindeuten, dass der Aufwärtstrend trotz des fallenden RSI noch enden könnte. Umgekehrt tritt eine versteckte bullische Divergenz auf, wenn der Preis fällt und ein neues Tief erreicht, während der RSI höhere Tiefs bildet. Dies zeigt an, dass der Abwärtstrend trotz des steigenden RSI möglicherweise vorbei sein könnte.

Trader können diese Divergenzen nutzen, um potenzielle Trendumkehrungen frühzeitig zu erkennen und entsprechend zu handeln. Wenn eine versteckte bärische Divergenz auftritt, können Trader den Verkauf eingehen oder bestehende Short-Positionen halten. Bei einer versteckten bullischen Divergenz können hingegen Long-Positionen eröffnet oder bestehende Long-Positionen gehalten werden.

Es gibt auch offene Divergenzen, bei denen der RSI und der Preis entgegengesetzte Muster bilden. Bullische Divergenzen treten auf, wenn der Preis ein neues Tief erreicht, während der RSI höhere Tiefs bildet. Dies kann auf eine bevorstehende Trendumkehr nach unten hinweisen. Umgekehrt treten bärische Divergenzen auf, wenn der Preis ein neues Hoch erreicht, während der RSI tiefere Hochs bildet. Dies kann auf eine bevorstehende Trendumkehr nach oben hinweisen.

Die Verwendung von RSI-Divergenzen zur Identifizierung potenzieller Trendumkehrungen kann ein nützliches Werkzeug für Trader sein. Es ist jedoch wichtig, diese Signale mit anderen technischen Indikatoren und Analysetools zu bestätigen, da Divergenzen allein nicht immer zuverlässig sind.

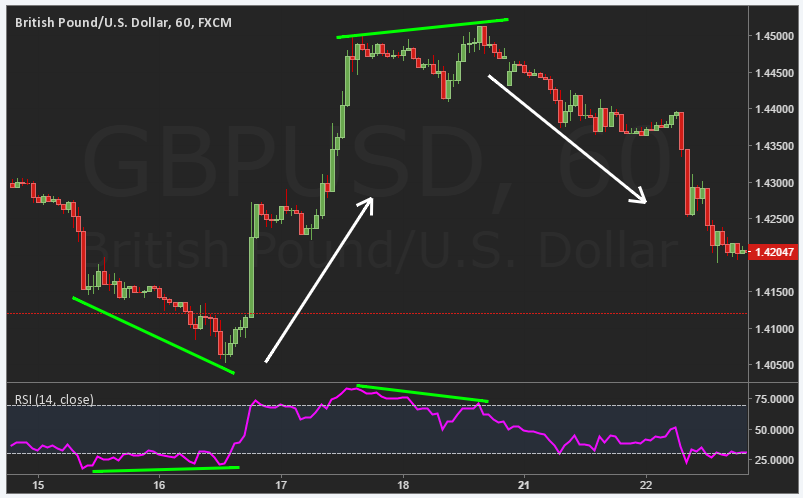

Beispiel für ein Long Signal mit dem RSI Indikator bei einer RSI Divergenz

Ein Beispiel für ein Long-Signal mit dem RSI-Indikator im GBP/USD 1-Stunden-Chart zeigt, wie der RSI zur Identifizierung von Handelssignalen verwendet werden kann.

Angenommen, der RSI-Indikator auf dem 1-Stunden-Chart für den GBP/USD zeigt niedrige Werte und beginnt dann ansteigende Hochs zu bilden, während der Preis des Währungspaares eine Seitwärtsbewegung aufzeigt. Dies könnte auf eine bullische Divergenz hindeuten, da der RSI eine steigende Stärke im Aufwärtstrend signalisiert, während der Preis seitwärts tendiert.

Trader können dieses Long-Signal nutzen, um eine Kaufposition im GBP/USD einzugehen. Je nach persönlicher Handelsstrategie können Trader auch andere Indikatoren oder technische Analysetools verwenden, um die Bullishness des Signals zu bestätigen.

Der RSI-Indikator ist ein beliebter und zuverlässiger technischer Indikator, der von vielen Forex-Tradern verwendet wird. Er gibt Aufschluss über die Stärke und Geschwindigkeit von Preisbewegungen und kann potenziell profitable Handelssignale liefern. Bei der Verwendung des RSI-Indikators ist es wichtig, auch andere Aspekte der technischen Analyse, wie etwa Trendlinien oder Unterstützungs- und Widerstandsniveaus, zu berücksichtigen, um eine fundierte Handelsentscheidung zu treffen.

Fazit zum RSI - Relative Strength Index Indikator

Der Relative Strength Index (RSI) ist ein äußerst beliebter technischer Indikator, der von vielen Tradern und technischen Analysten eingesetzt wird. Der RSI ermöglicht es, potenzielle Trendumkehrungen zu identifizieren und überkaufte oder überverkaufte Zustände auf dem Markt zu erkennen.

Der RSI-Indikator misst die Stärke und Geschwindigkeit von Preisbewegungen und kann sowohl in einem Aufwärtstrend als auch in einem Abwärtstrend eingesetzt werden. Wenn der RSI überkauft ist, deutet dies darauf hin, dass die Preisbewegung übertrieben bullish ist und eine Trendumkehr bevorstehen könnte. Das Gegenteil gilt für überverkaufte Zustände, bei denen eine übertrieben bärische Preisbewegung eine mögliche Trendumkehr signalisieren kann.

Der RSI ist jedoch kein alleiniges Werkzeug und sollte in Verbindung mit anderen Indikatoren und Analysetools verwendet werden, um die Genauigkeit der Signale zu erhöhen. Der Indikator hat auch seine Nachteile, da er falsche Signale erzeugen kann und nicht für alle Handelsstrategien geeignet ist.

Insgesamt ist der RSI-Indikator ein nützliches Werkzeug für Trader, um potenzielle Trendumkehrungen und überkaufte bzw. überverkaufte Zustände auf dem Markt zu identifizieren. Durch die Kombination des RSI mit anderen Indikatoren und Analysetools können Trader ihre Handelsentscheidungen verbessern und erfolgreichere Trades erzielen.

Häufige Fragen zum RSI - Relative Strength Index Indikator

Was ist der RSI-Indikator?

Der Relative Strength Index (RSI) ist ein beliebter technischer Indikator, der die Stärke und das Momentum von Finanzinstrumenten misst.

Wie funktioniert der RSI Indikator?

Der RSI Indikator vergleicht die durchschnittlichen Gewinne mit den durchschnittlichen Verlusten über einen bestimmten Zeitraum, um überkaufte und überverkaufte Zustände zu identifizieren. Er nutzt dabei die relative Stärke des Anstiegs und des Rückgangs der Preise.

Was bedeuten überkaufte und überverkaufte Zustände?

Überkaufte Zustände weisen darauf hin, dass die Preise übermäßig gestiegen sind und eine Trendumkehr bevorstehen könnte. Überverkaufte Zustände hingegen deuten auf einen übermäßigen Preisverfall hin, der ebenfalls auf eine mögliche Trendumkehr hindeuten kann.

Wie wird der RSI Indikator berechnet?

Der RSI wird anhand der folgenden Formel berechnet: RSI = 100 - (100 / (1 + RS)), wobei RS den durchschnittlichen Gewinn dividiert durch den durchschnittlichen Verlust darstellt.

Ab wann gilt eine Aktie als überkauft?

Eine Aktie gilt als überkauft, wenn der RSI-Wert über 70 liegt. Dies kann darauf hindeuten, dass die Kaufnachfrage übertrieben ist und eine Korrektur bevorstehen könnte.

Relative Strength Index – wie der RSI funktioniert und wie Trader Ihn nutzen können!

Der Relative Strength Index (RSI) ist ein technischer Indikator, der von Tradern verwendet wird, um potenzielle Handelsmöglichkeiten zu identifizieren. Er wird hauptsächlich zur Kurzfrist-Analyse eingesetzt und kann dabei helfen, sowohl Tiefpunkte als auch Hochpunkte in einem Chart zu erkennen.

Die Berechnung des RSI basiert auf der ausgewerteten Preisentwicklung eines Wertpapiers über eine bestimmte Zeitperiode. Der RSI gibt einen Wert zwischen 0 und 100 aus, wobei Werte über 70 auf eine überkaufte Bedingung hinweisen und Werte unter 30 auf eine überverkaufte Bedingung hinweisen.

Trader können den RSI auf verschiedene Weise nutzen. Eine beliebte Trading Strategie ist die Identifizierung von Divergenzen, bei denen der Kursverlauf eines Wertpapiers nicht mit dem RSI übereinstimmt. Eine bullische Divergenz tritt auf, wenn der Kurs des Wertpapiers ein neues Tief erreicht, während der RSI ein höheres Tief bildet. Eine bärische Divergenz tritt auf, wenn der Kurs des Wertpapiers ein neues Hoch erreicht, während der RSI ein niedrigeres Hoch bildet.

Der RSI kann auch in Kombination mit anderen Indikatoren wie gleitenden Durchschnitten oder Bollinger-Bändern verwendet werden, um Handelsstrategien zu entwickeln. Trader können den RSI nutzen, um überkauften oder überverkauften Zuständen vorherzusagen und potenzielle Trendumkehrpunkte zu identifizieren.

Insgesamt ist der Relative Strength Index ein nützliches Werkzeug für Trader, um Kurzfrist-Trends in den Märkten zu erkennen und Handelsentscheidungen zu treffen. Mit der richtigen Strategie und Interpretation kann der RSI ein verlässlicher Indikator sein, der bei der Identifizierung von potenziellen Handelsmöglichkeiten hilft.

Weitere Forex Strategien

Bollinger Bänder: Einstiege und Ausstiege beim Trading finden

Was ist der Ichimoku Cloud Indikator und wie funktioniert er?

Pivot Punkte – Handeln mit Unterstützungs- und Widerstandslinien

Warnung

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.