Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Nachschusspflicht bei XTB: Sind Anleger vor einem negativen Kontostand geschützt ?

Waren Sie schon einmal in einer Situation, in der Sie einen Margin Call von Ihrem Broker erhalten haben?

Nachschussforderungen eines Brokers können erhebliche finanzielle Auswirkungen haben und Trader durch Forderungen des Brokers negative Kontostände auszugleichen leicht in finanzielle Schwierigkeiten bringen.

In diesem Artikel werden wir das Konzept der Nachschusspflicht daher genauer untersuchen, und beleuchten, ob es beim Broker XTB eine Nachschusspflicht gibt.

Inhalt:

- Was ist die Nachschusspflicht?

- Gibt es bei XTB eine Nachschusspflicht?

- Wertvolle Tipps zur Vermeidung von negativen Kontoständen

- Fazit zur Nachschusspflicht bei XTB

- FAQ - Häufige Fragen zur Nachschusspflicht bei XTB

Was ist die Nachschusspflicht?

Die Nachschusspflicht ist ein wichtiges Konzept im Handel mit CFDs (Contracts for Difference). Sie besagt, dass Trader möglicherweise Geld über das eingesetzte Kapital hinaus einzahlen müssen, um offene Positionen zu decken, falls diese Verluste erleiden.

Wenn eine Position beispielsweise durch starke Kursbewegungen zu stark gegen den Trader läuft und der Verlust das verfügbare Kapital übersteigt, kann der Broker vom Trader eine Nachzahlung verlangen, um den Verlust auszugleichen. Dies kann dazu führen, dass der Trader mehr Geld verliert, als er ursprünglich eingesetzt hat.

Die Nachschusspflicht kann zu erheblichen Risiken führen. Wenn Trader nicht in der Lage sind, zusätzliches Kapital bereitzustellen, um ihre Verluste zu decken, kann dies zu erheblichen finanziellen Schwierigkeiten führen. Es besteht das Risiko, dass Trader ihre gesamte Einlage verlieren und ihrem Broker möglicherweise sogar noch mehr Geld schulden, als Sie auf Ihrem Depot eingezahlt hatten.

Daher ist es wichtig, das Risiko der Nachschusspflicht zu verstehen und geeignete Risikomanagementstrategien anzuwenden, um Verluste zu begrenzen. Dazu gehören der verantwortungsvolle Einsatz des Hebels, die Diversifizierung des Risikos durch Aufteilung des Kapitals auf verschiedene Positionen und die Verwendung von Stop-Loss-Aufträgen, um Verluste zu begrenzen.

Gibt es bei XTB eine Nachschusspflicht?

Bei XTB gibt es nach unseren XTB Erfahrungen keine Nachschusspflicht. Weder für Retail, noch für professionelle Kunden. Dies bedeutet, dass auch Trader, die professionell eingestuft sind, nicht dazu verpflichtet sind, zusätzliches Kapital einzahlen zu müssen, um Verluste auszugleichen. Dies ist ein großer Vorteil für erfahrene Trader und professionelle Anleger, die mit hohen Hebeln handeln und komplexe Instrumente nutzen möchten.

Wertvolle Tipps zur Vermeidung von negativen Kontoständen

Der Handel mit CFDs birgt ein hohes Risiko, einschließlich der Möglichkeit eines negativen Kontostands. Dies kann passieren, wenn der Markt sich gegen den Händler bewegt und Verluste entstehen, die das eingesetzte Kapital übersteigen. Es ist wichtig, verantwortungsvoll zu handeln und geeignete Maßnahmen zu ergreifen, um negative Kontostände zu vermeiden. Hier sind einige wertvolle Tipps:

- Begrenzung des Risikos: Investieren Sie nur das Kapital, dessen Verlust Sie verkraften können. Setzen Sie nur einen Bruchteil Ihres Gesamtkapitals in den Handel ein und diversifizieren Sie Ihr Portfolio, um das Risiko auf verschiedene Positionen zu verteilen.

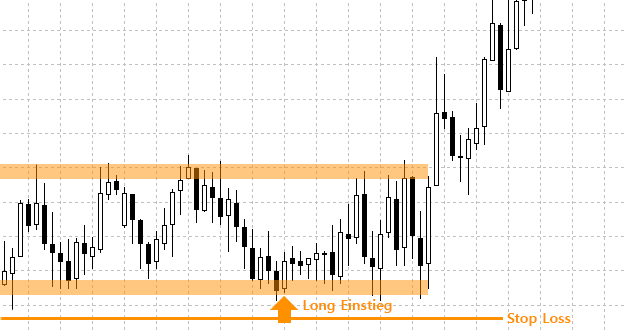

- Verwendung von Stop-Loss-Orders: Legen Sie für jede Position, die Sie eröffnen, ein Stop-Loss-Limit fest, um Verluste zu begrenzen. Dies stellt sicher, dass Ihre Verluste begrenzt bleiben und Sie nicht in einen negativen Kontostand geraten.

- Nutzung von regulierten Brokern ohne Nachschusspflicht: Wählen Sie einen zuverlässigen und regulierten Broker ohne Nachschusspflicht, der Ihnen den Handel ohne Nachschusspflicht ermöglicht. Dadurch wird das Risiko unbegrenzter Verluste ausgeschlossen.

- Kontinuierliche Überwachung des Marktes: Bleiben Sie auf dem Laufenden über Marktentwicklungen und passen Sie Ihre Handelsstrategie entsprechend an. Setzen Sie auf fundierte Entscheidungen basierend auf technischer und fundamentaler Analyse.

Indem Sie diese Tipps befolgen, können Sie Ihr Risiko minimieren und das Potenzial für negative Kontostände reduzieren. Erinnern Sie sich immer daran, dass der Handel mit CFDs mit Risiken verbunden ist und Sie sollten Ihre Entscheidungen immer gut durchdenken.

Richtige Money Management Strategien anwenden

Um sich vor der Nachschusspflicht zu schützen und Verluste zu begrenzen, ist es entscheidend, effektive Money-Management-Strategien anzuwenden. Das Risikomanagement spielt dabei eine zentrale Rolle. Hier sind einige bewährte Strategien, die Händler nutzen können:

- Begrenzung des gehebelten Kapitals: Es ist ratsam, nur einen bestimmten Prozentsatz des verfügbaren Kapitals für jede Position einzusetzen. Dadurch wird das Risiko verteilt und mögliche Verluste sind begrenzt.

- Verwendung von Limit Orders: Durch das Festlegen von Limit Orders können Händler ihre Verluste begrenzen. Dies ermöglicht es, dass eine Position automatisch geschlossen wird, wenn ein vordefinierter Preis erreicht wird.

- Genau Analyse der Märkte: Eine gründliche technische und fundamentale Marktanalyse ist unerlässlich, um gut informierte Handelsentscheidungen zu treffen. Dadurch kann das Risiko von Fehltrades minimiert werden.

- Diversifikation des Portfolios: Durch die Verteilung des Kapitals auf verschiedene Anlageklassen und Positionen wird das Risiko reduziert. So können Verluste in bestimmten Bereichen durch Gewinne in anderen Bereichen ausgeglichen werden.

Die Anwendung dieser Money-Management-Strategien trägt dazu bei, das Risiko von Verlusten zu begrenzen und sich vor der Nachschusspflicht zu schützen. Es ist wichtig, die persönlichen finanziellen Verhältnisse und Risikotoleranz zu berücksichtigen und kontinuierlich das Marktgeschehen zu beobachten, um mögliche Verluste frühzeitig zu erkennen und geeignete Maßnahmen zu ergreifen.

Mit Stop-Loss-Orders arbeiten

Eine der effektivsten Strategien, um Verluste beim CFD-Handel einzuschränken, ist die Verwendung von Stop-Loss-Orders. Stop-Loss-Orders ermöglichen es Händlern, automatisch eine Position zu schließen, wenn der Kurs einen vordefinierten Wert erreicht.

Der Zweck einer Stop-Loss-Order besteht darin, Verluste zu begrenzen und den Händler vor größeren finanziellen Schäden zu schützen. Durch das Festlegen eines Stop-Loss-Levels wird eine Position automatisch geschlossen, wenn der Kurs dieses Levels erreicht. Dies kann den Händler vor weiteren Verlusten bewahren, wenn der Markt gegen ihn läuft.

Eine der größten Vorteile von Stop-Loss-Orders ist, dass sie auch außerbörslich verwaltet werden können. Dies bedeutet, dass die Order auch dann ausgeführt wird, wenn der Markt geschlossen ist und der Händler nicht aktiv am Handel teilnimmt. Dies ermöglicht es dem Händler, auch außerhalb der üblichen Handelszeiten Verluste einzuschränken und das Risiko zu minimieren.

Durch die Verwendung von Stop-Loss-Orders können Händler potenzielle Nachschusspflichten vermeiden. Wenn eine Position durch eine Stop-Loss-Order geschlossen wird, wird das eingesetzte Kapital nicht überschritten und es entsteht kein negativer Saldo. Dadurch werden hohe Verluste vermieden und das Risiko weiter minimiert.

Insgesamt sind Stop-Loss-Orders ein wirksames Instrument, um Verluste beim CFD-Handel einzuschränken. Sie ermöglichen es den Händlern, ihr Risiko zu kontrollieren und potenzielle Nachschusspflichten zu vermeiden.

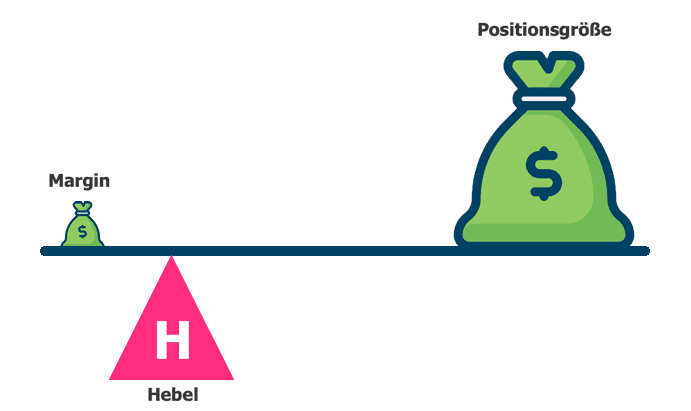

Hebel mit Bedacht nutzen

Um den Hebel beim Trading effektiv zu nutzen und potenzielle Risiken zu minimieren, sollten Trader einige wichtige Punkte beachten.

Zunächst einmal ist es wichtig, den Hebel mit Bedacht zu wählen. Ein hoher Hebel kann zwar potenzielle Gewinne erhöhen, erhöht aber auch das Risiko von potenziellen Verlusten. Es ist daher ratsam, einen angemessenen Hebel zu wählen, der zum individuellen Risikoprofil des Traders passt.

Des Weiteren sollten Trader ihre Positionen sorgfältig überwachen und eine klare Strategie für den Handel mit Hebeln entwickeln. Eine gründliche technische und fundamentale Analyse kann dabei helfen, den Markt genau zu beobachten und fundierte Handelsentscheidungen zu treffen.

Es ist auch ratsam, Stop-Loss-Orders zu verwenden, um Verluste zu begrenzen. Eine Stop-Loss-Order schließt automatisch eine Position, wenn der Kurs einen bestimmten Wert erreicht. Dadurch können potenzielle Verluste begrenzt werden.

Darüber hinaus empfiehlt es sich, das Risiko durch Diversifikation zu streuen. Das bedeutet, nicht nur auf eine einzige Position zu setzen, sondern das Kapital auf verschiedene Handelsmöglichkeiten aufzuteilen.

Indem Trader den Hebel mit Bedacht nutzen, können sie potenzielle Gewinne maximieren und gleichzeitig das Risiko von potenziellen Verlusten minimieren. Eine umsichtige Herangehensweise an den Handel mit Hebeln kann entscheidend sein, um langfristig erfolgreich zu sein.

Fazit zur Nachschusspflicht bei XTB

XTB ist ein regulierter Broker, der seinen Kunden den Handel mit CFDs anbietet. Es ist wichtig, die Nachschusspflicht und die damit verbundenen Risiken zu verstehen. Eine Nachschusspflicht bedeutet, dass Kunden möglicherweise zusätzliches Kapital einzahlen müssen, um Verluste auszugleichen, falls ihre Positionen in negativen Bereich fallen.

Bei XTB besteht jedoch keine Nachschusspflicht für private Kunden. Das bedeutet, dass Kunden nicht mehr Geld einzahlen müssen, als sie ursprünglich investiert haben. Diese Schutzmaßnahme bietet den Kunden zusätzliche Sicherheit und schützt sie vor übermäßigen Verlusten.

Es ist jedoch wichtig, dass Kunden sich der möglichen hohen Risiken beim Handel mit CFDs bewusst sind. CFDs sind komplexe Instrumente und können zu hohen Verlusten führen. Es wird empfohlen, eine klare Risikostrategie zu haben, den Hebel verantwortungsbewusst zu wählen und Stop-Loss-Orders zu nutzen, um Verluste zu begrenzen.

Insgesamt bietet XTB seinen Kunden eine benutzerfreundliche Plattform und transparente Handelsbedingungen. Durch das Fehlen der Nachschusspflicht für private Kunden wird ein zusätzlicher Schutz vor hohen Verlusten geboten. Es ist jedoch wichtig, dass Kunden die Risiken des CFD-Handels verstehen und verantwortungsvoll handeln.

FAQ - Häufige Fragen zur Nachschusspflicht bei XTB

Gibt es bei XTB eine Nachschusspflicht?

Nein, bei XTB besteht keine Nachschusspflicht. Trader können nicht mehr verlieren, als sich auf ihrem Konto befindet – auch bei hoher Volatilität oder Kurssprüngen.

Was bedeutet der Schutz vor negativem Kontostand?

Der Schutz vor negativem Kontostand stellt sicher, dass das Handelskonto nicht ins Minus rutscht. XTB gleicht ein mögliches Defizit automatisch aus.

Gilt der Schutz auch für professionelle Kunden?

Ja, auch als professionell eingestufte Kunden bei XTB profitieren vom Schutz vor Nachschusspflicht. Die Regeln gelten unabhängig vom Kontotyp.

Wie sichert XTB seine Kunden gegen extreme Marktbewegungen ab?

XTB bietet unter anderem automatische Stop-Outs und Margin-Überwachung. Bei extremen Marktbedingungen wird die Position geschlossen, bevor das Konto ins Minus rutscht.

Was passiert bei einer plötzlichen Marktlücke (Gap)?

Auch bei Gaps übernimmt XTB die Deckung, wenn ein negativer Kontostand entstehen würde. Kunden haften nie mit privatem Vermögen.

XTB Erfahrungen, Konto & Gebühren – Unsere Ratgeber

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

XTB Ratgeber

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.