Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Aktien Handel bei Flatex: So kaufen und verkaufen Sie Wertpapiere

Sind Sie daran interessiert, in den Aktienmarkt zu investieren, wissen aber nicht, wie Sie damit anfangen sollen?

Wenn Sie mit dem Gedanken spielen, Aktien zu kaufen, aber aufgrund mangelnder Kenntnisse oder aus Angst, Fehler zu machen, zögern, ist unsere Anleitung die Lösung, nach der Sie gesucht haben. In diesem Artikel werden wir die Vorteile von Flatex für den Kauf von Aktien beleuchten und Ihnen zeigen, wie Sie Aktien kostengünstig mit Flatex handeln können.

Inhalt:

- Was sind Aktien?

- Der Anmeldeprozess bei Flatex

- Wie funktioniert Online Trading?

- In wenigen zu Ihrer Geldanlage

- Kosten für den Handel von Akien bei Flatex

- Handelssoftware bei Flatex

- Top 5 der meistgehandelten Aktien bei flatex

- Trading Strategien

- Fazit zum Handel von Aktien bei Flatex

- FAQ - Häufige Fragen zum Handel von Aktien bei Flatex

Was sind Aktien?

Aktien sind Wertpapiere, die einen Anteil am Eigenkapital eines Unternehmens repräsentieren. Indem man Aktien eines Unternehmens kauft, erwirbt man somit einen Teil dessen Eigentums und wird zum Miteigentümer. Dies stellt eine Möglichkeit dar, in Unternehmen zu investieren und an deren Erfolg teilzuhaben.

Was sind die Vorteile von Aktien?

Der Besitz von Aktien bietet verschiedene Vorteile. Zum einen hat man als Aktionär die Möglichkeit, am Gewinn des Unternehmens beteiligt zu werden, indem man Dividenden erhält. Des Weiteren besteht die Möglichkeit, durch den Verkauf von Aktien einen Gewinn zu erzielen, wenn deren Wert steigt. Aktien bieten zudem die Möglichkeit, langfristig Vermögen aufzubauen und von Kurssteigerungen zu profitieren.

Welche Risiken tragen Investitionen in Aktien?

Investitionen in Aktien bergen jedoch auch Risiken. Der Wert einer Aktie kann schwanken und ist abhängig von Marktentwicklungen sowie der Performance des Unternehmens. Es besteht also das Risiko, dass man durch den Verkauf der Aktien Verluste erleidet. Zudem können Unternehmen in Schwierigkeiten geraten oder sogar insolvent werden, was den Wert der Aktien beeinträchtigt. Um diese Risiken zu mindern, ist es ratsam eine breit gestreute Aktienauswahl zu treffen und langfristige Anlagestrategien zu verfolgen.

Wie kauft man Aktien bei Flatex?

Aktien kaufen bei Flatex ist ein einfacher und benutzerfreundlicher Prozess. Um Aktien bei Flatex zu kaufen, müssen zunächst einige Voraussetzungen erfüllt werden. Zuerst ist eine Registrierung bei Flatex erforderlich, bei der persönliche Daten hinterlegt werden. Anschließend muss die Identität über ein Verifizierungsverfahren bestätigt werden. Sobald diese Schritte erledigt sind, kann Geld auf das Flatex Konto eingezahlt werden.

Mit der FlatexSecure-App können dann Aktien gekauft werden. Die App ermöglicht eine schnelle und sichere Ordererfassung direkt auf dem Smartphone. Die gewünschten Aktien können über die App ausgewählt und die Orderdetails festgelegt werden.

Nach der Erfassung der Order wird diese über die FlatexSecure-App zur Freigabe an Flatex gesendet. Flatex prüft die Order und führt diese dann aus, sofern ausreichend Guthaben vorhanden ist.

Der Kauf von Aktien bei Flatex bietet somit einfache Schritte zur Registrierung und Verifizierung, Einzahlung und Ordererfassung über die FlatexSecure-App. Durch die benutzerfreundliche Plattform wird der Aktienkauf bei Flatex zu einem unkomplizierten Prozess.

Der Anmeldeprozess bei Flatex

Der Anmeldeprozess bei Flatex ist einfach und unkompliziert. Um ein Konto zu eröffnen, müssen Sie zunächst die Flatex-Website besuchen und den Anmeldeprozess starten. Sie werden aufgefordert, persönliche Informationen wie Ihren Namen, Ihre Adresse und Ihre Kontaktdaten einzugeben.

Danach müssen Sie Ihre Identität verifizieren. Hierzu müssen Sie Ihre Identitätsdokumente, wie z.B. einen gültigen Personalausweis oder Reisepass, hochladen. Die Verifizierung dient der Sicherheit und Einhaltung der gesetzlichen Vorschriften.

Sobald Ihre Identität verifiziert wurde, können Sie den Depoteröffnungsprozess abschließen. Sie müssen die erforderlichen Unterlagen, wie z.B. den Antrag auf Kontoeröffnung, ausfüllen und an Flatex senden. Die genauen Schritte und Informationen hierzu erhalten Sie während des Anmeldevorgangs.

Es ist wichtig zu beachten, dass bei der Kontoeröffnung bei Flatex Gebühren anfallen können. Die genauen Kosten für die Kontoeröffnung finden Sie auf der Flatex-Website oder können Sie beim Kundenservice erfragen.

Sobald der Anmeldeprozess abgeschlossen ist und Ihr Konto eröffnet wurde, stehen Ihnen alle Funktionen und Services von Flatex zur Verfügung, einschließlich des Aktienkaufs über die FlatexSecure-App.

Wie funktioniert Online Trading bei Flatex?

Das Online Trading bei Flatex ermöglicht es Ihnen, Wertpapiere wie Aktien, Anleihen und Fonds über das Internet zu kaufen und zu verkaufen. Es bietet Ihnen die Möglichkeit, Ihre Investitionen selbst zu verwalten und zu kontrollieren. Hier sind die grundlegenden Schritte, um mit dem Online Trading zu beginnen:

- Kontoeröffnung bei einem Online Broker: Wählen Sie einen vertrauenswürdigen Online Broker wie Flatex und eröffnen Sie ein Handelskonto. Sie müssen Ihre Identität verifizieren und die erforderlichen Unterlagen ausfüllen und einreichen.

- Geld auf Ihr Handelskonto einzahlen: Überweisen Sie Geld auf Ihr Handelskonto, um mit dem Trading zu beginnen. Die genauen Informationen zur Einzahlung finden Sie auf der Website Ihres Online Brokers.

- Recherche und Analyse: Informieren Sie sich über verschiedene Wertpapiere und analysieren Sie die aktuellen Markttrends. Nutzen Sie technische Analyse-Tools und berücksichtigen Sie auch fundamentale Faktoren.

- Platzieren Sie eine Order: Entscheiden Sie sich für ein bestimmtes Wertpapier, geben Sie die gewünschte Menge ein und wählen Sie den gewünschten Preis und Orderart aus. Bestätigen Sie die Order und warten Sie auf die Ausführung.

- Überwachung Ihrer Investitionen: Behalten Sie Ihre Investitionen im Auge und überprüfen Sie regelmäßig die Performance. Sie können auch Stopp-Loss- und Take-Profit-Orders setzen, um Verluste zu begrenzen und Gewinne zu sichern.

- Verkauf von Wertpapieren: Wenn Sie Ihre Positionen schließen möchten, können Sie Ihre Wertpapiere zum aktuellen Marktpreis verkaufen. Die Erlöse werden Ihrem Handelskonto gutgeschrieben.

Es ist wichtig, dass Sie sich vor dem Online Trading gut informieren und die Risiken verstehen. Sie sollten auch die Gebühren und Kosten berücksichtigen, die mit dem Handel verbunden sind. Durch eine umfangreiche Recherche und regelmäßige Marktbeobachtung können Sie Ihre Handelsentscheidungen besser treffen.

Vorteile von Online Trading

Der Online-Handel bietet eine Vielzahl von Vorteilen für Anleger. Einer der Hauptvorteile ist die Flexibilität, die er bietet. Anleger können bequem von überall aus handeln, sei es von zu Hause, vom Büro oder unterwegs. Es ist nicht mehr erforderlich, persönlich zur Bank oder zum Broker zu gehen, um Transaktionen durchzuführen. Mit dem Online Trading haben Anleger die volle Kontrolle über ihre Handelsaktivitäten und können ihre Investitionen jederzeit nachverfolgen.

Ein weiterer wichtiger Vorteil ist die Transparenz. Beim Online Trading haben Anleger Zugriff auf Echtzeit-Marktdaten. Sie können den aktuellen Kurswert einer Aktie oder eines anderen Wertpapiers überprüfen und schnell auf Marktveränderungen reagieren. Diese Transparenz ermöglicht es Anlegern, fundierte Entscheidungen zu treffen und ihre Investmentstrategien anzupassen.

Darüber hinaus bietet der Online-Handel eine hohe Geschwindigkeit. Anleger können ihre Orders schnell platzieren und ausführen, ohne auf langsame manuelle Prozesse warten zu müssen. Dies ermöglicht es Anlegern, schnell auf Marktveränderungen zu reagieren und ihre Positionen entsprechend anzupassen.

Insgesamt bietet der Online-Handel eine bequeme und effiziente Möglichkeit für Anleger, Wertpapiere zu kaufen und zu verkaufen. Die Flexibilität, Transparenz, Möglichkeit von überall aus zu handeln, Zugriff auf Echtzeit-Marktdaten und die Fähigkeit schnell auf Marktveränderungen zu reagieren machen den Online-Handel zu einer attraktiven Option für Investoren.

Nachteile von Online Trading

Obwohl der Online-Handel viele Vorteile bietet, ist es wichtig zu beachten, dass er auch mit bestimmten Nachteilen und Risiken verbunden ist. Ein Nachteil des Online-Tradings ist die Möglichkeit unüberlegter Entscheidungen. Da Anleger überall und zu jeder Zeit handeln können, besteht die Gefahr, dass sie impulsiv handeln und wichtige Faktoren wie Analysen und Strategien vernachlässigen.

Ein weiterer Nachteil ist das Risiko von Verlusten. Der Handel mit Wertpapieren kann zu finanziellen Verlusten führen, insbesondere wenn Anleger unvorbereitet und ohne ausreichende Kenntnisse in den Markt eintreten. Es ist wichtig, dass Anleger eine solide Finanzausbildung haben und gut informiert sind, um fundierte Entscheidungen zu treffen und die mit dem Handel verbundenen Risiken zu verstehen.

Eine grundlegende Finanzbildung ist unerlässlich, um die Risiken des Online-Tradings zu minimieren. Anleger sollten lernen, wie man Marktanalysen durchführt, Trends erkennt und Risiken einschätzt. Die Entscheidungsfindung sollte rational und aufgrund von Fakten und Analysen erfolgen, anstatt impulsiven Emotionen zu folgen.

Es ist wichtig, sich bewusst zu sein, dass der Online-Handel nicht dazu führen sollte, dass Anleger unüberlegte Entscheidungen treffen oder riskante Handelsstrategien verfolgen. Eine informierte Herangehensweise unterstützt Anleger dabei, potenzielle Verluste zu minimieren und langfristig erfolgreich zu sein.

Warum benötigt man ein Depot?

Ein Depot ist unerlässlich, wenn man in Aktien und andere Wertpapiere investieren möchte. Es dient als Konto, auf dem die Wertpapiere gelagert und verwaltet werden. Aber warum genau benötigt man ein Depot?

Erstens ermöglicht ein Depot den Kauf und Verkauf von Aktien und anderen Wertpapieren. Ohne ein Depotkonto wäre es nicht möglich, an den Börsen zu handeln und von den verschiedenen Anlagechancen zu profitieren.

Zweitens bietet ein Depot die sichere Lagerung der Wertpapiere. Die Aktien oder anderen Wertpapiere werden in einem elektronischen Format aufbewahrt, was das Risiko von Verlust oder Diebstahl reduziert. Die Depots sind in der Regel bei Banken oder spezialisierten Online-Brokern angelegt, die strenge Sicherheitsvorkehrungen treffen.

Darüber hinaus sind Einlagen auf einem Depotkonto geschützt. Sollte die Bank oder der Online Broker insolvent werden, sind die Einlagen der Anleger bis zu einer bestimmten Höhe abgesichert. Dies bietet den Anlegern zusätzliche Sicherheit und gewährleistet, dass ihre Investitionen geschützt sind.

Insgesamt ist ein Depotkonto unerlässlich, um in Aktien und andere Wertpapiere investieren zu können. Es ermöglicht den Kauf, Verkauf und die sichere Lagerung der Wertpapiere. Zudem bietet es Schutz für die Einlagen der Anleger. Daher ist es wichtig, ein Depotkonto bei einer seriösen und zuverlässigen Bank oder einem Online-Broker zu eröffnen, um von den Chancen des Wertpapierhandels profitieren zu können.

In wenigen Aktien kaufen bei Flatex

Die Geldanlage in Aktien und Wertpapiere war noch nie so einfach wie mit Flatex. Mit nur wenigen Schritten können Sie Ihr Depot eröffnen und schon bald von den zahlreichen Anlagechancen profitieren.

Schritt 1: Depotkonto eröffnen

Der erste Schritt zu Ihrer Geldanlage ist die Eröffnung eines Depotkontos. Dies ist bei Flatex schnell und unkompliziert möglich. Egal, ob Sie bereits über Erfahrung im Börsenhandel verfügen oder Einsteiger sind, bei Flatex finden Sie das passende Depot für Ihre Bedürfnisse.

Schritt 2: Wertpapiere auswählen

Sobald Ihr Depot eröffnet ist, können Sie aus einer breiten Palette von Wertpapieren wählen. Ob einzelne Aktien, Fonds oder Anleihen - bei Flatex stehen Ihnen alle Möglichkeiten offen. Nutzen Sie die umfangreichen Research-Tools, um sich über verschiedene Wertpapiere zu informieren und treffen Sie fundierte Anlageentscheidungen.

Schritt 3: Kauf und Verkauf von Wertpapieren

Flatex bietet Ihnen eine benutzerfreundliche Handelsplattform, über die Sie schnell und sicher Wertpapiere kaufen und verkaufen können. Mit nur wenigen Klicks können Sie Ihre Orders platzieren und von marktüblichen Spreads profitieren. Über die FlatexSecure App haben Sie zudem jederzeit Zugriff auf Ihr Depot und können auch unterwegs handeln.

Starten Sie jetzt Ihre Geldanlage mit Flatex und nutzen Sie die attraktiven Konditionen, die dieser renommierte Online-Broker bietet. Egal, ob Sie nach langfristigen Anlagemöglichkeiten oder kurzfristigen Trading-Chancen suchen - mit Flatex haben Sie alle Optionen in der Hand.

Die Anmeldung bei Flatex

Die Anmeldung bei Flatex ist ein einfacher und unkomplizierter Prozess. Um ein Konto zu eröffnen, müssen Sie zuerst die Flatex-Website besuchen und dort den Anmeldevorgang starten. Sie werden aufgefordert, persönliche Informationen wie Ihren Namen, Ihre Kontaktdaten und Ihre Steueridentifikationsnummer anzugeben.

Nachdem Sie Ihre persönlichen Informationen eingegeben haben, müssen Sie Ihre Identität verifizieren. Dazu müssen Sie Dokumente wie Ihren Personalausweis oder Reisepass sowie einen Adressnachweis vorlegen. Dies kann online über die Flatex-Website oder per Post erfolgen. Sobald Ihre Identität erfolgreich verifiziert wurde, können Sie mit dem Depoteröffnungsprozess fortfahren.

Der nächste Schritt besteht darin, ein Referenzkonto anzugeben. Dies ist das Konto, von dem aus Sie Einzahlungen auf Ihr Flatex-Konto vornehmen und von dem aus Sie Auszahlungen erhalten können. Sie müssen die Kontodaten (IBAN und BIC) Ihres Referenzkontos angeben.

Es ist wichtig zu beachten, dass bei der Eröffnung eines Flatex-Kontos bestimmte Gebühren anfallen. Die genaue Höhe der Gebühren hängt von verschiedenen Faktoren ab, wie z.B. dem gewählten Depotmodell. Es wird empfohlen, sich auf der Flatex-Website über die aktuellen Gebühren zu informieren.

Sobald alle erforderlichen Schritte abgeschlossen sind und Ihr Konto eröffnet wurde, können Sie mit dem Handel von Wertpapieren beginnen und von den zahlreichen Anlagechancen profitieren, die Flatex bietet.

Kontoeröffnung und Verifizierung

Um ein Konto bei Flatex zu eröffnen, müssen Sie zunächst einige persönliche Informationen angeben, wie Ihren Namen, Ihre Adresse und Ihre Kontaktdaten. Anschließend müssen Sie Ihre Identität verifizieren, indem Sie Dokumente wie Ihren Personalausweis oder Reisepass sowie einen Adressnachweis vorlegen. Dies kann entweder online über die Flatex-Website oder per Post erfolgen.

Nachdem Ihre Identität erfolgreich verifiziert wurde, müssen Sie ein Referenzkonto angeben. Dieses Konto dient dazu, Einzahlungen auf Ihr Flatex-Konto vorzunehmen und Auszahlungen zu erhalten. Hierfür müssen Sie die Kontodaten (IBAN und BIC) Ihres Referenzkontos angeben.

Bei der Kontoeröffnung fallen bestimmte Gebühren an, die von verschiedenen Faktoren abhängen, wie zum Beispiel dem gewählten Depotmodell. Es wird empfohlen, sich auf der Flatex-Website über die aktuellen Gebühren zu informieren.

Flatex bietet zwei Arten von Handelskonten an: das Cash-Konto und das Margin-Konto. Beim Cash-Konto handeln Sie nur mit dem verfügbaren Guthaben auf Ihrem Konto. Beim Margin-Konto können Sie hingegen auch Wertpapiere handeln, die einen höheren Wert haben als Ihr Kontoguthaben, indem Sie Geld leihen.

Die Kontoeröffnung und Verifizierung bei Flatex ist ein einfacher Prozess, der es Ihnen ermöglicht, schnell und einfach mit dem Handel von Wertpapieren zu beginnen.

Ablauf des Depoteröffnungsprozesses

Der Ablauf des Depoteröffnungsprozesses bei Flatex ist recht einfach und unkompliziert. Zunächst müssen Sie sich auf der Flatex-Website registrieren und den Depoteröffnungsantrag ausfüllen. Dabei werden verschiedene Angaben wie Name, Adresse, Kontaktdaten und Steuerinformationen abgefragt.

Um Ihre Identität zu bestätigen, bieten Flatex zwei Möglichkeiten an: Videolegitimation oder Post-Ident-Verfahren. Bei der Videolegitimation wird ein Videoanruf durchgeführt, bei dem Sie Ihre persönlichen Daten überprüfen und Ihren Ausweis oder Reisepass vor die Kamera halten müssen. Beim Post-Ident-Verfahren müssen Sie das ausgefüllte Antragsformular sowie eine Kopie Ihres Ausweises oder Reisepasses bei der nächsten Poststelle vorlegen.

Sobald Ihre Identität erfolgreich überprüft wurde, erhalten Sie Ihre Kontound Zugangsdaten von Flatex. Diese Informationen werden Ihnen entweder per Post zugeschickt oder per E-Mail übermittelt.

Wenn Sie bereits ein Depot bei einer anderen Bank haben und zu Flatex wechseln möchten, müssen Sie ein Formular für den Depotwechsel ausfüllen. Dabei müssen Sie Ihre aktuellen Depotdaten angeben und eine Liste der auszuführenden Transaktionen beifügen.

Der Depoteröffnungsprozess bei Flatex ist schnell und einfach durchführbar und ermöglicht Ihnen den Zugang zu einer breiten Palette an Wertpapieren und den Handel an verschiedenen Börsen.

Gebühren für die Kontoeröffnung bei Flatex

Bei der Kontoeröffnung bei Flatex fallen bestimmte Gebühren an. Zu den wichtigsten Gebühren zählt die Depotgebühr, die einmal im Quartal berechnet wird und von der Höhe des Depotbestands abhängt. Darüber hinaus fallen Ordergebühren für den Kauf und Verkauf von Wertpapieren an. Diese variieren je nach Art der Transaktion und können in der Preisliste von Flatex eingesehen werden.

Eine weitere Gebühr, die bei der Kontoeröffnung berücksichtigt werden sollte, sind die Fremdspesen. Dies sind Gebühren, die von ausländischen Börsen oder Handelsplätzen erhoben werden und die Flatex an die Kunden weitergibt. Auch hier sind die genauen Kosten in der Preisliste von Flatex aufgeführt.

Flatex hat sein Angebot neu ausgerichtet, um seinen Kunden verbesserte und günstigere Anlagemöglichkeiten anzubieten. Durch die Übernahme von Degiro können Flatex Kunden von niedrigeren Ordergebühren profitieren und haben Zugang zu mehr als 30 Börsen weltweit. Zudem bietet Flatex verschiedene Handelsplattformen und Tools an, die den Handel erleichtern und unterstützen. Dies ermöglicht es Tradern, ihre Anlagestrategien effektiver umzusetzen.

Depotübertrag bei Flatex durchführen – Anleitung und Schritte

Ein Depotübertrag ermöglicht es Kunden, ihre Wertpapiere von einem bisherigen Broker zu Flatex zu übertragen. Um diesen Prozess erfolgreich abzuschließen, folgen Sie bitte den unten aufgeführten Schritten:

- Informationen sammeln: Erfassen Sie alle relevanten Daten zu Ihrem bisherigen Depot, wie die Art der Wertpapiere, der aktuelle Bestand und der Name der abgebenden Bank.

- Flatex-Konto eröffnen oder vorhandenes Konto nutzen: Sofern Sie noch kein Flatex-Konto haben, eröffnen Sie bitte ein Konto online. Falls Sie bereits ein Konto haben, loggen Sie sich in Ihr bestehendes Konto ein.

- Depotübertrag beantragen: Nachdem Sie eingeloggt sind, suchen Sie nach dem Menüpunkt "Depotübertrag" oder ähnlichem. Klicken Sie darauf, um den Übertragungsprozess zu starten.

- Informationen bereitstellen: Geben Sie alle geforderten Informationen zu Ihrem bisherigen Depot ein, z.B. Name der abgebenden Bank, Depotnummer und Kontaktdaten. Stellen Sie sicher, dass alle Angaben korrekt sind und in Übereinstimmung mit den Informationen in Ihrem bisherigen Depot stehen.

- Legitimationsverfahren: Je nach Anforderungen kann eine zusätzliche Legitimation erforderlich sein. Folgen Sie den Anweisungen von Flatex, um dieses Verfahren abzuschließen.

Nachdem Sie den Depotübertrag beantragt haben, kümmert sich Flatex um den Rest des Prozesses. Die Dauer des Übertrags kann je nach abgebender Bank variieren. Flatex wird Sie über den Fortschritt des Übertrags informieren.

Bitte beachten Sie, dass diese Anleitung allgemein gehalten ist. Es können individuelle Unterschiede und zusätzliche Schritte je nach Ihrem spezifischen Fall auftreten. Bei Fragen steht Ihnen der Flatex-Kundensupport gerne zur Verfügung.

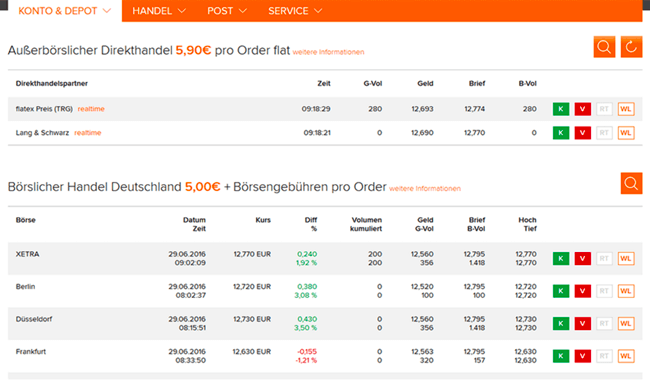

Wertpapierhandel

Der Wertpapierhandel bei Flatex bietet den Kunden eine Vielzahl von Möglichkeiten zum Handeln verschiedener Wertpapiergattungen. Kunden können auf verschiedenen Börsenplätzen in- und ausländische Wertpapiere handeln. Zu den verfügbaren Börsenplätzen gehören zum Beispiel die Börse Frankfurt, die Börse Stuttgart und weitere ausländische Börsen.

Die Kursversorgung in der Watchlist von Flatex ermöglicht es den Kunden, den aktuellen Kurswert ihrer Wertpapiere stets im Blick zu behalten. Dabei werden Kurse von regionalen Börsenplätzen angeboten, um eine umfassende Kursversorgung zu gewährleisten.

Der Wertpapierhandel bei Flatex ermöglicht es Kunden, Aktien, Anleihen, Fonds, ETFs und weitere Wertpapiergattungen zu handeln. Die Kunden haben so die Möglichkeit, ihr Portfolio entsprechend ihrer individuellen Anlagestrategie zu diversifizieren.

Mit den verfügbaren Börsenplätzen und der umfassenden Kursversorgung bietet Flatex den Kunden eine breite Palette an Handelsmöglichkeiten im Wertpapierhandel. Durch die Vielfalt an Wertpapiergattungen können Kunden ihr Portfolio flexibel gestalten und von den Chancen am Markt profitieren.

Onvista Bank als Alternative zu Flatex Wie kann man auf Onvista Bank umsteigen?

Onvista Bank bietet eine attraktive Alternative zu Flatex für diejenigen, die nach einem neuen Broker suchen. Um auf Onvista Bank umzusteigen, müssen Kunden zunächst ein neues Konto eröffnen. Dies kann online in wenigen Schritten erfolgen. Nach der Eröffnung des Kontos müssen die vorhandenen Wertpapiere und Guthaben von Flatex auf Onvista Bank übertragen werden. Dies kann entweder durch einen internen Übertrag innerhalb der beiden Banken oder durch einen Wechsel der Depotbank geschehen. Die genauen Schritte sollten mit beiden Banken abgestimmt werden, um einen reibungslosen Übergang zu gewährleisten.

Die Onvista Bank bietet viele Vorteile und Dienstleistungen für ihre Kunden. Dazu gehört eine breite Palette an handelbaren Wertpapieren wie Aktien, Anleihen, Fonds und ETFs. Kunden können auch von günstigen Gebühren und marktüblichen Spreads profitieren. Die Onvista Bank bietet eine benutzerfreundliche Online-Handelsplattform, die es Kunden ermöglicht, ihre Investitionen einfach zu verwalten. Darüber hinaus bietet die Bank umfangreiche Informationen und Analysetools, um Kunden bei ihren Anlageentscheidungen zu unterstützen.

Mit Onvista Bank als Alternative zu Flatex können Kunden ihre Investitionen diversifizieren und von den Vorteilen eines anderen Brokers profitieren. Durch einen reibungslosen Übergang und die umfassenden Dienstleistungen der Onvista Bank können Kunden effektiv am Markt agieren.

Kosten für den Handel von Akien bei Flatex

Der Handel von Aktien bei Flatex ist mit einigen Kosten verbunden, die Kunden beachten sollten. Flatex erhebt eine Gebühr für den Kauf und Verkauf von Aktien, die als Orderprovision bezeichnet wird. Diese Provision richtet sich nach dem gehandelten Volumen und kann je nach Wertpapier unterschiedlich sein. Darüber hinaus können bei bestimmten Handelsplätzen oder außerbörslichen Geschäften zusätzliche Gebühren anfallen.

Flatex erhebt auch eine monatliche Kontoführungsgebühr, die von der Anzahl der im Depot befindlichen Aktien abhängt. Kunden sollten auch die Kosten für die Übertragung von Wertpapieren oder Guthaben von anderen Banken zu Flatex berücksichtigen. Diese Kosten können je nach Art der Übertragung variieren.

Es ist wichtig, die Kostenstruktur von Flatex zu beachten und diese mit anderen Brokern zu vergleichen, um sicherzustellen, dass man die besten Konditionen für den Handel von Aktien erhält. Kunden sollten auch die Dienstleistungen und Funktionen berücksichtigen, die Flatex anbietet, um eine fundierte Entscheidung über ihre Investitionen zu treffen.

Eine Orderprovision für alle und alles

Eine Orderprovision ist eine Gebühr, die bei Flatex für den Kauf und Verkauf von Aktien erhoben wird. Bei Flatex wird eine einheitliche Orderprovision von 5,90 Euro zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten für alle Transaktionen angeboten.

Die einheitliche Gebühr hat den Vorteil, dass Kunden einen klaren Überblick über die anfallenden Kosten haben. Sie müssen nicht für jedes Wertpapier nach den Kosten suchen, sondern wissen genau, dass sie immer 5,90 Euro für jede Transaktion zahlen. Zusätzlich können marktübliche Spreads, Zuwendungen und Produktkosten anfallen, die jedoch in der Regel transparent kommuniziert werden.

Durch die einheitliche Orderprovision können Kunden bei Flatex einfacher und kostengünstiger handeln. Sie müssen keine unterschiedlichen Gebühren für verschiedene Wertpapiere oder Handelsplätze berücksichtigen. Stattdessen können sie sich auf ihre Investmententscheidungen konzentrieren und wissen genau, welche Kosten sie erwartet.

Insgesamt bietet die einheitliche Orderprovision bei Flatex eine transparente und kostengünstige Möglichkeit, Aktien zu handeln. Kunden müssen sich nicht mit komplizierten Gebührenstrukturen auseinandersetzen und können sich stattdessen auf ihre Investitionen konzentrieren.

Handelssoftware bei Flatex

Die Handelssoftware bei Flatex bietet Kunden eine vielseitige und benutzerfreundliche Plattform für den Handel mit Aktien. Flatex stellt sowohl eine Desktop-Version namens "WebFiliale Classic" als auch eine mobile Plattform namens "flatex-next-App" zur Verfügung.

Die WebFiliale Classic bietet eine Vielzahl von Funktionen, die es den Kunden ermöglichen, ihre Investmentstrategie umzusetzen. Dazu gehören Realtime-Kurse, schnelle Orderausführung, umfangreiche Chartanalyse und eine intuitive Benutzeroberfläche. Kunden können auch auf umfangreiche Informationen und Tools zugreifen, um ihre Investitionsentscheidungen zu unterstützen.

Die flatex-next-App ist ideal für Kunden, die unterwegs handeln möchten. Sie bietet eine benutzerfreundliche Oberfläche und alle wichtigen Funktionen, die für den Handel notwendig sind. Kunden können ihre Positionen verwalten, Realtime-Kurse überwachen, Orders platzieren und wichtige Informationen abrufen, egal wo sie sich befinden.

Der Vorteil der Handelssoftware bei Flatex besteht darin, dass Kunden flexibel und unabhängig handeln können. Sie haben Zugriff auf alle wichtigen Funktionen und Informationen, um fundierte Entscheidungen zu treffen. Der Nachteil ist jedoch, dass die Handelssoftware möglicherweise nicht so umfangreich ist wie andere Handelsplattformen.

Insgesamt bietet die Handelssoftware bei Flatex den Kunden eine solide und benutzerfreundliche Plattform, um Aktien zu handeln. Die Desktop-Version WebFiliale Classic und die mobile Plattform flatex-next-App bieten eine Vielzahl von Funktionen, die den Handel einfach und bequem machen.

Top 5 der meistgehandelten Aktien bei flatex

Die Top 5 der meistgehandelten Aktien bei flatex bieten den Kunden eine breite Palette an Investmentmöglichkeiten. Diese Aktien zeichnen sich durch ihre hohe Liquidität und Beliebtheit aus, was sie zu attraktiven Optionen für Trader bei flatex macht. Die folgenden Aktien werden regelmäßig auf der Handelsplattform gehandelt:

- Deutsche Bank AG (ISIN: DE0005140008): Als eine der größten Banken Deutschlands bietet die Deutsche Bank eine breite Palette von Finanzdienstleistungen. Der hohe Handelsvolumen der Aktie bietet Kunden von flatex die Möglichkeit, von schnellen und liquiden Handelsmöglichkeiten zu profitieren.

- Daimler AG (ISIN: DE0007100000): Als einer der größten deutschen Automobilhersteller ist Daimler als Aktie bei flatex sehr beliebt. Die Aktie bietet Anlegern die Möglichkeit, von der Performance eines etablierten globalen Automobilkonzerns zu profitieren.

- Commerzbank AG (ISIN: DE000CBK1001): Die Commerzbank ist eine führende deutsche Bank und ihre Aktie wird häufig bei flatex gehandelt. Kunden können von der Volatilität der Aktie profitieren und Handelsmöglichkeiten nutzen.

- Deutsche Telekom AG (ISIN: DE0005557508): Als eines der führenden Telekommunikationsunternehmen in Europa ist die Deutsche Telekom bei flatex sehr beliebt. Kunden können von der großen Marktkapitalisierung und dem stabilen Wachstum des Unternehmens profitieren.

- BASF SE (ISIN: DE000BASF111): BASF ist eines der größten Chemieunternehmen der Welt und seine Aktie wird oft bei flatex gehandelt. Kunden können von der Geschäftsentwicklung des Konzerns profitieren und mögliche Handelschancen nutzen.

Diese Top 5 Aktien bei flatex bieten den Kunden eine Vielzahl von Handelsmöglichkeiten, da sie aufgrund ihrer Bekanntheit und Liquidität häufig gehandelt werden. Es ist jedoch wichtig, dass Kunden die Risiken und Chancen jeder einzelnen Aktie sorgfältig bewerten, bevor sie investieren.

Was sind Trading Strategien?

Trading Strategien sind eine Sammlung von Regeln und Techniken, die von Anlegern verwendet werden, um ihre Handelsentscheidungen zu treffen und ihre Gewinne zu maximieren. Es gibt verschiedene Arten von Trading Strategien, die je nach Anlagestil und Risikobereitschaft eingesetzt werden können. Einige der beliebtesten Trading Strategien sind die Trendfolgestrategie, bei der Anleger auf den bestehenden Trend setzen, die Kontra-Trend-Strategie, bei der Anleger gegen den Trend handeln, und die Breakout-Strategie, bei der Anleger auf den Ausbruch eines Wertpapiers aus einem vordefinierten Bereich setzen.

Andere Trading Strategien umfassen die technische Analyse, bei der Chartmuster und Indikatoren zur Vorhersage von Kursbewegungen verwendet werden, und die fundamentale Analyse, bei der Informationen über das Unternehmen und die Wirtschaft verwendet werden, um den Wert eines Wertpapiers einzuschätzen.

Unabhängig von der gewählten Strategie ist es wichtig, eine klare Strategie und ein sorgfältiges Risikomanagement zu haben. Trading ist mit Risiken verbunden und kann zu Verlusten führen, daher ist es wichtig, nur mit Geld zu handeln, das man sich leisten kann zu verlieren.

Daytrading: Schnell Wertpapiere online handeln

Beim Daytrading handelt es sich um eine Trading-Strategie, bei der Wertpapiere innerhalb eines Tages gekauft und verkauft werden. Durch den schnellen Handel können Daytrader von Kursschwankungen profitieren und versuchen, durch die Ausnutzung von kleinen Kursbewegungen Gewinne zu erzielen. Dieser Handel findet online statt, wobei spezielle Online-Brokerplattformen genutzt werden, um Wertpapiere schnell und einfach zu kaufen oder zu verkaufen.

Eine der wichtigsten Grundlagen des Daytradings ist das Verständnis von Kursschwankungen. Daytrader versuchen, diese Schwankungen auszunutzen, indem sie Wertpapiere zu niedrigeren Preisen kaufen und zu höheren Preisen verkaufen. Realtime-Kurse und Marktnachrichten sind dabei unverzichtbar, da sie es den Daytradern ermöglichen, den Markt in Echtzeit zu beobachten und schnelle Entscheidungen zu treffen.

Das Daytrading bietet die Möglichkeit, Teil eines spannenden und dynamischen Handelsumfelds zu sein. Mit den richtigen Tools und Strategien können Daytrader von den ständigen Kursschwankungen profitieren und erfolgreich Wertpapiere online handeln.

Swing Trading kurz erklärt

Swing Trading ist eine Trading-Strategie, bei der Trader kurzfristige Positionen über einen Zeitraum von mehreren Tagen bis zu ein bis zwei Wochen halten. Swing Trader sind darauf spezialisiert, die sogenannten "Swings" in den Märkten zu nutzen, um auf Trends und deren Wendepunkte zu setzen.

Swings sind die auf und ab gerichteten Bewegungen der Kursentwicklung. Swing Trader analysieren die Märkte und suchen nach Momenten, in denen ein Trend oder eine Preisbewegung zu seinem Wendepunkt gelangt. An diesem Punkt eröffnet der Trader eine Position in die entgegengesetzte Richtung des bisherigen Trends, in der Erwartung, dass der Markt sich umkehrt und eine neue Trendrichtung einschlägt. Sobald der Markt den erwarteten Wendepunkt erreicht hat, schließt der Swing Trader seine Position und erzielt idealerweise einen Gewinn.

Das Swing Trading ermöglicht es den Tradern, von kurzfristigen Schwankungen und Trends am Markt zu profitieren, indem sie gezielt auf Wendepunkte setzen. Es erfordert eine gründliche technische und fundamentale Analyse sowie ein gutes Verständnis der Marktmechanismen. Swing Trading bietet eine Alternative für Trader, die nicht an langfristigen Positionen interessiert sind, sondern regelmäßige Gewinne aus den kurzfristigen Marktschwankungen erzielen möchten.

Positionstrading: Buy and Hold

Positionstrading ist eine langfristige Investitionsstrategie, bei der Anleger Wertpapiere kaufen und sie über einen längeren Zeitraum halten, um von längerfristigen Trends zu profitieren. Bei dieser Strategie geht es darum, auf steigende Kurse zu setzen und von Wertzuwächsen über einen längeren Zeitraum zu profitieren.

Der Kern dieser Strategie ist "Buy and Hold", was bedeutet, dass Anleger die gekauften Wertpapiere für eine längere Zeit halten, unabhängig von kurzfristigen Kursschwankungen oder Marktvolatilität. Der Fokus liegt darauf, Unternehmen oder Branchen zu identifizieren, die langfristig erfolgreich sein könnten, und in diese zu investieren.

Beim Positionstrading stehen längerfristige Trends und Fundamentaldaten im Vordergrund. Trader nutzen verschiedene Analysemethoden, um potenzielle Trends zu identifizieren und die besten Kaufzeitpunkte zu ermitteln. Dazu gehören die technische Analyse von Charts, die Untersuchung der Unternehmensperformance, Markt- und Branchenanalysen sowie die Berücksichtigung von Wirtschaftsindikatoren und anderen fundamentalen Faktoren.

Indem sie auf längerfristige Trends setzen und ihre Investitionen über einen längeren Zeitraum halten, können Positionstrader von Wertsteigerungen und Dividendenzahlungen profitieren. Es ist jedoch wichtig zu beachten, dass das Positionstrading Geduld erfordert. Es handelt sich um eine langfristige Strategie, bei der Anleger nicht auf kurzfristige Kursschwankungen reagieren, sondern auf langfristige Wertentwicklungen setzen.

Insgesamt ist das Positionstrading eine Strategie, die darauf abzielt, langfristig von längerfristigen Trends zu profitieren. Es erfordert eine sorgfältige Analyse und Forschung, um aussichtsreiche Unternehmen oder Branchen zu identifizieren und dann Geduld und Disziplin, um die Investitionen über einen längeren Zeitraum zu halten.

Langfristig investieren

Es gibt verschiedene Möglichkeiten, langfristig bei einem Broker wie Flatex anzulegen und sein Vermögen aufzubauen. Eine beliebte Option ist der Einsatz von Investmentfonds und ETF-Sparplänen. Diese bieten Anlegern die Möglichkeit, regelmäßig in einen breit diversifizierten Korb von Wertpapieren zu investieren.

Ein Investmentfonds ist ein Anlageprodukt, bei dem das Kapital vieler Anleger zusammengelegt wird, um in verschiedene Wertpapiere zu investieren. Durch den Kauf von Anteilen an einem Investmentfonds können Anleger ihr Geld breit streuen und so das Risiko reduzieren. ETFs, oder Exchange Traded Funds, sind ähnlich, aber sie sind an einer Börse gelistet und können wie Aktien gehandelt werden.

Der systematische Aufbau eines Vermögens mit ETF- und Fondssparplänen hat viele Vorteile für langfristige Anleger. Erstens ermöglicht es den Anlegern, regelmäßig einen festen Betrag zu investieren, unabhängig von kurzfristigen Marktschwankungen. Dadurch wird der sogenannte Cost-Average-Effekt genutzt, der langfristig zu einem besseren Durchschnittspreis führen kann.

Zweitens bieten Investmentfonds und ETFs eine breite Diversifikation, was bedeutet, dass Anleger in viele verschiedene Wertpapiere investieren und so das Risiko reduzieren können. Dies ist besonders wichtig, wenn man langfristig investiert.

Ein Tipp für langfristige Anleger ist es, auch auf Fonds und passive Investments zu setzen. Diese Produkte verfolgen einen Index und versuchen nicht, den Markt zu schlagen. Sie sind kostengünstig und haben langfristig oft eine gute Rendite.

Mit Flatex als Broker können Anleger bequem und kostengünstig in Investmentfonds und ETFs investieren. Der Broker bietet eine große Auswahl an Fonds und Sparplänen, um den individuellen Bedürfnissen der Anleger gerecht zu werden. Langfristiges Investieren kann eine gute Strategie für den Aufbau eines Vermögens sein und Flatex bietet die Tools und Möglichkeiten, um dies effektiv umzusetzen.

CFD Handel auf Aktien bei Flatex

Beim CFD Handel bei Flatex haben Kunden die Möglichkeit, auf steigende oder fallende Kurse von Wertpapieren zu spekulieren, ohne diese tatsächlich besitzen zu müssen. Dabei wird ein Contract for Difference (CFD) abgeschlossen, der den Preisunterschied des zugrundeliegenden Basiswerts zwischen Eröffnung und Schluss des Trades abbildet.

Eine wichtige Komponente beim CFD-Handel ist die Margin, die Sicherheitsleistung, die der Trader hinterlegen muss, um eine Position eröffnen zu können. Die Margin wird in Prozent des Gesamtwerts der Position angegeben und kann je nach gehandeltem Instrument und Volatilität variieren.

Die Margin bei Flatex wird berechnet, indem der Nennwert des gehandelten Kontrakts mit dem Marginfaktor multipliziert wird. Dieser Faktor wird von der flatexDEGIRO Bank AG festgelegt und kann sich je nach Basiswert und Handelsbedingungen ändern.

Flatex ist Mitglied im Einlagensicherungsfonds des Bundesverbandes deutscher Banken und bietet somit eine zusätzliche Sicherheit für die Einlagen der Kunden.

Als Online-Broker ermöglicht Flatex den Handel mit einer Vielzahl von CFDs, einschließlich des DAX-Futures (DE40), einem Derivat des deutschen Leitindex. Die Kursentwicklung dieses Futures bietet viele Möglichkeiten für Trader, von den Schwankungen des deutschen Aktienmarkts zu profitieren.

Mit Flatex als Online-Broker können Kunden vom CFD-Handel profitieren und auf verschiedene Märkte und Instrumente zugreifen, während sie von den Sicherheitsmaßnahmen der flatexDEGIRO Bank AG und der Einlagensicherung profitieren.

Fazit zum Handel von Aktien bei Flatex

Aktienhandel bei Flatex bietet zahlreiche Vorteile und attraktive Angebote für Anleger. Die Gebührenstruktur ist transparent und günstig, wodurch Kosten gespart werden können. Zudem stehen Anlegern verschiedene Anlagemöglichkeiten im Derivatehandel zur Verfügung, dank der Premiumpartner Goldman Sachs, Morgan Stanley, Société Générale, UBS, Vontobel, BNP Paribas und J.P. Morgan.

Die Order Flat-Gebühren variieren je nach Partner. Bei Goldman Sachs und Morgan Stanley beträgt die Gebühr 5,90 Euro, während sie bei Société Générale 4,90 Euro beträgt. Bei UBS, Vontobel, BNP Paribas und J.P. Morgan werden 5,90 Euro pro Order fällig.

Flatex bietet zudem attraktive Angebote für den ETF-Handel. Anleger können aus einer breiten Palette von ETFs wählen und von den damit verbundenen Vorteilen profitieren, wie der kostengünstigen Investition in einen breiten Marktindex oder ein bestimmtes Anlagethema.

Auch der Optionsscheinhandel bei Flatex ist besonders interessant für Anleger. Die Plattform bietet hierbei eine große Auswahl an Optionsscheinen und ermöglicht es Anlegern, von Kursschwankungen zu profitieren.

Zusammenfassend lässt sich sagen, dass Flatex eine attraktive Option für den Handel von Aktien ist. Die transparente und günstige Gebührenstruktur, die Anlagemöglichkeiten im Derivatehandel mit erstklassigen Premiumpartnern sowie die Angebote für den ETF- und Optionsscheinhandel machen Flatex zu einer interessanten Wahl für Anleger.

FAQ - Häufige Fragen zum Handel von Aktien bei Flatex

Wie eröffne ich ein Depot bei flatex?

Die Depoteröffnung bei flatex erfolgt online in wenigen Schritten. Sie geben Ihre persönlichen Daten ein und legitimieren sich per Video-Ident oder eID. Nach erfolgreicher Verifizierung erhalten Sie Ihre Zugangsdaten und können Geld auf Ihr Cashkonto einzahlen. Weitere Informationen zur Depoteröffnung.

Wie kaufe ich Aktien bei flatex?

Nachdem Ihr Depot aktiviert ist, können Sie Aktien in drei Schritten kaufen: 1) Aktie suchen und auswählen, 2) auf „Kaufen“ klicken, 3) Stückzahl, Handelsplatz und Orderart festlegen und bestätigen. Weitere Informationen zum Aktienhandel.

Welche Ordertypen stehen bei flatex zur Verfügung?

flatex bietet verschiedene Ordertypen an, darunter Market-Order, Limit-Order, Stop-Order und Stop-Limit-Order. Diese ermöglichen es Ihnen, Ihre Kauf- und Verkaufsaufträge individuell zu steuern. Weitere Informationen zu Ordertypen.

Welche Gebühren fallen beim Aktienkauf an?

flatex erhebt eine Orderprovision, die je nach Handelsplatz und Aktion variieren kann. Aktuell gibt es für Neukunden eine Aktion mit einer Orderprovision von 1,90 EUR für ein Jahr an ausgewählten Handelsplätzen. Weitere Informationen zu den Gebühren.

Welche Handelszeiten gelten bei flatex?

Die Handelszeiten bei flatex richten sich nach den jeweiligen Börsenplätzen. Für europäische Aktien sind dies in der Regel 09:00 - 17:30 Uhr, für US-Aktien 15:30 - 22:00 Uhr. Weitere Informationen zu Handelszeiten.

Flatex Erfahrungen, Konto & Gebühren – Unsere Ratgeber

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.