Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Eightcap & Steuern: Ratgeber für Trader

Steuergesetze können ein Labyrinth sein, besonders wenn es um den Handel mit Finanzinstrumenten wie Forex und CFDs geht. Eightcap, eine Plattform für den Handel mit diesen Instrumenten, wirft ebenfalls steuerliche Fragen auf, die es zu klären gilt. Wer seine Gewinne richtig versteuern will, muss sich mit der Abgeltungssteuer, den speziellen Anforderungen ausländischer Broker und den Unterschieden zu inländischen Anbietern auskennen.

Ob Gewinn- und Verlustberechnung oder die Deklarierung bei ausländischen Brokern – die steuerliche Behandlung von Trading-Aktivitäten ist entscheidend. Hier spielt die korrekte Dokumentation eine große Rolle, die dazu beiträgt, den Überblick zu behalten und unangenehme Überraschungen zu vermeiden. Zudem sind Tipps zur Steuerersparnis, wie die Nutzung von Freibeträgen und die Optimierung von Handelsstrategien, oft hilfreich.

In diesem Artikel beleuchten wir umfassend die steuerlichen Aspekte beim Handel über Eightcap. Wir geben Einblicke in die Nutzung von Demokonten als risikoloses Trading-Tool und bieten Hilfestellung zur steuerlichen Optimierung.

Inhalt:

- Was ist Eightcap?

- Steuerliche Behandlung von Forex- und CFD-Handel

- Spezielle steuerliche Anforderungen

- Tipps zur Steuerersparnis

- Demokonto als risikoloses Trading-Tool

- Fazit zu Steuern bei Eightcap

- FAQ- Häufig gestellte Fragen zu Steuern bei Eightcap

Was ist Eightcap?

Eightcap ist nach unseren Eightcap Erfahrungen ein etablierter Broker, der seit 2009 am Finanzmarkt tätig ist. Reguliert durch ASIC in Australien, die FCA im Vereinigten Königreich und CySEC in Zypern, bietet der Broker seinen Nutzern eine sichere und vertrauenswürdige Handelsumgebung.

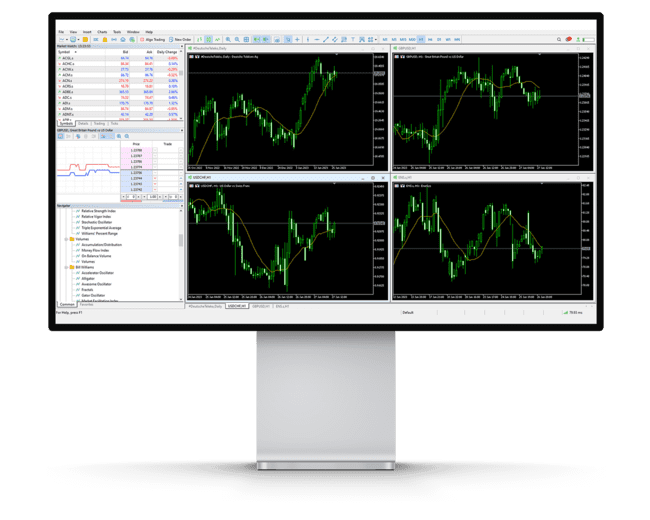

Zu den verfügbaren Handelsplattformen gehören MetaTrader 4 & 5 sowie TradingView, die alle für ihre Benutzerfreundlichkeit und schnelle Trade-Ausführung gelobt werden. Nutzer können über verschiedene Zahlungsmethoden, darunter Kreditkarten, Skrill und Banküberweisungen, Geld einzahlen. Spezielle Optionen stehen für Kunden in Australien und China zur Verfügung.

Hauptmerkmale von Eightcap:

- Regulation: ASIC, FCA, CySEC

- Plattformen: MetaTrader 4 & 5, TradingView

- Zahlungsmethoden: Kreditkarten, Skrill, Banküberweisungen

- Kundenbewertung: 4,3 Sterne auf Trustpilot und Google

Mit einer durchschnittlichen Bewertung von 4,3 Sternen auf Trustpilot und Google Rezensionen, erfreut sich Eightcap einer hohen Kundenzufriedenheit. Egal, ob du ein erfahrener Trader oder ein Neuling im Handel bist, Eightcap bietet die Werkzeuge und den Support, den du benötigst, um erfolgreich zu handeln.

Steuerliche Behandlung von Forex- und CFD-Handel

Wer sich ernsthaft mit dem Forex- und CFD-Handel beschäftigt, kommt um das Thema Steuern nicht herum. In Deutschland unterliegen Gewinne aus diesen Handelsformen der Abgeltungssteuer. Diese pauschale Steuer beträgt 25% der Gewinne und wird um Solidaritätszuschlag und eventuell anfallende Kirchensteuer ergänzt. Somit ergibt sich eine Gesamtsteuerlast von circa 26,38%. Doch keine Sorge, es gibt auch einen jährlichen Steuerfreibetrag, der bei Einzelpersonen 1.000 Euro und bei Ehepaaren 2.000 Euro beträgt, den du nutzen kannst, um deine Steuerlast zu mindern. Wichtig ist jedoch, dass du die Verantwortung trägst, alle relevanten Gewinne und Verluste genau zu erfassen und korrekt zu deklarieren.

Bedeutung der Abgeltungssteuer

Die Abgeltungssteuer wurde am 1. Januar 2009 eingeführt und betrifft alle Arten von Kapitalerträgen, darunter Zinsen, Dividenden sowie Kursgewinne aus dem Verkauf von Aktien und Investmentanteilen. Diese Steuer erleichtert das Steuerverfahren, da sie direkt vom Broker - wenn dieser in der EU sitzt - an das Finanzamt abgeführt wird. Der pauschale Steuersatz von 25% wird durch den Solidaritätszuschlag und ggf. Kirchensteuer ergänzt, was zu einer Gesamtabgabe von ca. 26,38% führt. Es existiert außerdem ein Freibetrag von 801 Euro pro Person. Aus diesem Grund ist es von Vorteil, Verluste aus Kapitalanlagen gegen Gewinne zu rechnen, um die Steuerlast möglichst gering zu halten.

Berechnung von Gewinnen und Verlusten

Gewinne und Verluste im Forex- und CFD-Handel erfordern eine präzise Berechnung. Gewinne resultieren aus der Differenz zwischen dem Ankaufs- und dem Verkaufspreis eines Vermögenswertes. Diese Gewinne gelten als Kapitalerträge und unterliegen der Abgeltungssteuer. Interessant ist, dass Verluste aus diesen Handelsaktivitäten mit Gewinnen in derselben Periode verrechnet werden können, was die Steuerpflicht reduziert. Beachte aber, dass die innerjährige Verlustverrechnung auf 20.000 Euro begrenzt ist. Dies bedeutet, dass selbst bei einem Verlust über dieser Grenze eine Steuerpflicht bestehen kann. Gewinne aus dem Verkauf von Vermögenswerten innerhalb eines Jahres folgen jedoch den Regeln der Einkommenssteuer.

Deklarierung von Gewinnen bei ausländischen Brokern

Realisierst du Gewinne über Broker mit Sitz im Ausland, wird es ein wenig komplizierter, denn diese halten keine Abgeltungssteuer ein. Das bedeutet, dass du selbstständig die korrekte Versteuerung deiner Gewinne sicherstellen musst. Die Nichtdeklarierung solcher Gewinne in deiner Steuererklärung ist strafbar. Interessanterweise kann dies die Steuerzahlung um bis zu anderthalb Jahre verzögern, da die direkte Abführung durch den Broker entfällt. Beachte, dass bei ausländischen Brokern dein persönlicher Steuersatz gilt, der eventuell vom pauschalen Satz der Abgeltungssteuer abweicht. Gewinne aus Devisengeschäften müssen als Kapitalerträge in deiner Einkommenssteuer angegeben werden, um eventuelle steuerliche Probleme zu vermeiden.

Spezielle steuerliche Anforderungen

Der Handel mit Währungen und anderen Finanzprodukten bringt auch steuerliche Verpflichtungen mit sich. In Deutschland unterliegen Gewinne aus diesen Aktivitäten generell der Abgeltungssteuer, die 25% auf Kapitalerträge beträgt. Es ist wichtig, dass Trader ihre Steuerpflichten kennen und verstehen, um unangenehme Überraschungen zu vermeiden. Außerdem gibt es Besonderheiten bei der Besteuerung bestimmter Anlageklassen, wie Kryptowährungen, die unter bestimmten Bedingungen steuerfrei sein können.

Unterschiede bei inländischen und ausländischen Brokern

Die Wahl zwischen inländischen und ausländischen Brokern kann steuerliche Unterschiede mit sich bringen. Deutsche Broker ziehen automatisch die Abgeltungssteuer ab, was den Trader von der direkten Verantwortung entbindet, Steuermeldungen vorzunehmen. Jedoch bietet der Handel über ausländische Broker einen Liquiditätsvorteil, da erst bei der Steuererklärung die fälligen Steuern beglichen werden müssen, und nicht bereits beim Broker selbst. Die Verantwortung für die steuerliche Meldung liegt hier vollkommen beim Trader. Ein weiterer Vorteil bei inländischen Brokern ist die Möglichkeit, einen Freistellungsauftrag zu stellen, welcher bei ausländischen Anbietern entfällt.

Dokumentationspflichten

Eine sorgfältige Dokumentation aller Handelsaktivitäten ist unerlässlich, um steuerliche Anforderungen zu erfüllen. Forex-Broker haben die Pflicht, alle Gewinne und Verluste zu dokumentieren und den Finanzbehörden relevante Informationen bereitzustellen. Trader sollten dabei alle Belege über einen Zeitraum von fünf Jahren aufbewahren. Dies hilft, für den Fall einer Überprüfung durch die Finanzämter vorbereitet zu sein. Trader, die von der Abgeltungssteuer befreit sein möchten, müssen eine Nicht-Veranlagungsbescheinigung beantragen. Speziell für diejenigen, die bei ausländischen Brokern handeln, ist es wichtig, die Steuerlast selbst korrekt zu ermitteln und nachzuweisen, um etwaigen steuerrechtlichen Konsequenzen vorzubeugen.

Tipps zur Steuerersparnis

Wenn es um den Handel mit Finanzinstrumenten wie Forex oder CFDs geht, spielt die Besteuerung der Gewinne eine entscheidende Rolle bei der Optimierung deiner Erträge. In Deutschland werden diese Gewinne mit einer Abgeltungssteuer von 25% besteuert. Das bedeutet, dass du dir Gedanken darüber machen solltest, wie du deine Steuerlast effektiv minimieren kannst. Während Gewinne aus dem Forex-Trading als Kapitalerträge zu versteuern sind, gilt dies auch für CFD-Gewinne. Es kann nützlich sein, sich mit den spezifischen Regeln für Transaktionsarten auseinanderzusetzen, um ein vollständiges Verständnis zu bekommen und mögliche Vorteile auszunutzen. Auch wenn die neuen Regeln für den CFD-Handel eine maximale Verlustgrenze festlegen, kannst du durch kluge Handelsstrategien deine Steuerbelastung reduzieren. Darüber hinaus ist es wichtig, die Unterschiede zwischen deutschen CFD Brokern, die Steuern automatisch abziehen, und internationalen Brokern zu kennen, um gegebenenfalls von steuerlichen Vorteilen zu profitieren.

Nutzung von Steuerfreibeträgen

Ein einfacher Weg, deine Steuerlast zu mindern, ist die Nutzung der vorhanden Steuerfreibeträge. Zum Beispiel beträgt der jährliche Freibetrag für Kapitalerträge ab 2023 1.000 Euro pro Person. Ehepaare kommen sogar in den Genuss eines höheren Freibetrags von 2.000 Euro. Kapitalerträge, die unter diesem Freibetrag liegen, müssen nicht versteuert werden und brauchen auch gar nicht in der Steuererklärung angegeben zu werden. Das bedeutet konkret, dass du von einem Steuerfreibetrag profitieren kannst, ohne in manchen Fällen überhaupt steuern zahlen zu müssen. Wichtig ist, dass du bei deinem Broker einen Freistellungsauftrag einrichtest, um unnötige Steuerabzüge gleich zu vermeiden. Besonders für Kleinanleger ist der Sparer-Pauschbetrag interessant, da er die Möglichkeit bietet, kleine Erträge bis zu einem gewissen Betrag steuerfrei zu lassen. Überlege dir also gut, wie du deinen Steuerfreibetrag strategisch einsetzen kannst, um maximal davon zu profitieren.

Steuerliche Optimierung von Handelsstrategien

Die richtige steuerliche Planung kann dir helfen, deine Gewinne zu maximieren, indem du deine Steuerlast minimierst. Alles, was du an Gewinnen aus dem Devisenhandel erzielst, unterliegt pauschal der Abgeltungssteuer von 25%, die auch für andere Kapitalerträge gilt. Ein wichtiger Punkt bei der steuerlichen Optimierung ist der korrekte Umgang mit Verlusten. Erlebst du beim Aktienhandel Verluste, können diese nur dann steuerlich geltend gemacht werden, wenn der Verlust im selben Kalenderjahr entsteht.

Beim Handel mit Futures sind zusätzliche Regelungen zu beachten, da sie als Termingeschäfte betrachtet werden und den steuerlichen Voraussetzungen von anderen Anlageformen unterliegen. Diese Differenzen in der Besteuerung erfordern ein genaues Verständnis, damit keine steuerlichen Vorteile ungenutzt bleiben. Derivate bieten zudem die Möglichkeit, Verluste mit zukünftigen Gewinnen zu verrechnen, was dir helfen kann, deine steuerliche Belastung im Voraus zu senken. Auch Kryptowährungsgewinne werden als Kapitalerträge angesehen und unterliegen der Abgeltungssteuer, was bedeutet, dass sie ähnliche Strategien der Steueroptimierung erfordern wie andere Finanzprodukte. Achte also darauf, optimale steuerliche Strategien zu entwickeln, damit du am Ende mehr von deinen Handelsgewinnen behältst.

Demokonto als risikoloses Trading-Tool

Ein Demokonto bei Eightcap ist ein ausgezeichnetes Werkzeug für alle, die sich risikofrei in der Welt des Tradings ausprobieren möchten. Egal, ob du ein kompletter Neuling bist oder bereits Erfahrung hast – mit einem Demokonto kannst du die Plattformen MetaTrader 4 und 5 sowie den Webtrader ausgiebig testen, ohne dabei echtes Geld zu riskieren. Ideal, um neue Handelsstrategien auszuarbeiten oder dich mit den zahlreichen Funktionen vertraut zu machen. Eightcap bietet dafür ein kostenloses Demokonto an, das dir für 30 Tage den Zugang zu einer realen Handelsumgebung ermöglicht, allerdings mit virtuellem Geld. Du brauchst dazu nur wenige Angaben zu machen, wie deinen Namen und deine Kontaktdetails, wobei eine Verifizierung erforderlich ist, wenn du später Auszahlungen vornehmen möchtest. Dieses unkomplizierte Tool ist perfekt, um sich in einer sicheren Umgebung weiterzubilden.

Vorteile der Nutzung eines Demokontos

Die Vorteile eines Demokontos bei Eightcap sind vielfältig. In erster Linie ermöglicht es dir, neue Trading-Strategien ohne jedes Risiko zu testen. Du kannst alle Funktionen der Plattform ausprobieren und sogar komplexe Strategien entwickeln, bevor du sie im Livekonto umsetzt. Dies ist besonders wertvoll für Neulinge, um sicher Erfahrungen zu sammeln, aber auch für erfahrene Trader, die neue Ansätze risikolos erproben möchten. Da das Demokonto für 30 Tage zu absolut keinen Kosten genutzt werden kann, bieten sich dir umfassende Möglichkeiten, den Forexhandel ohne echten Geldeinsatz zu simulieren. Die Benutzerfreundlichkeit sorgt dafür, dass du dich schnell zurechtfindest und die Plattform optimal nutzen kannst.

Wie man ein Demokonto bei Eightcap eröffnet

Die Eröffnung eines Demokontos bei Eightcap ist ein äußerst einfacher Prozess. Alles, was du dazu benötigst, ist die Eingabe deiner E-Mail-Adresse und eines Passworts. Mit diesen Angaben kannst du dein Konto im Handumdrehen erstellen. Um voll loszulegen, musst du noch die MetaTrader 4 Software herunterladen, falls du sie nicht bereits auf deinem Gerät installiert hast. Dieses Demokonto steht dir dann 30 Tage lang kostenlos zur Verfügung, in denen du die umfangreichen Funktionen der MetaTrader-Software risikofrei ausprobieren kannst. Und das Beste daran – auch wenn dein erstes Demokonto abläuft, kannst du jederzeit ein neues Konto eröffnen, um weiter zu üben und zu testen. So hast du jederzeit die Möglichkeit, dein Trading-Wissen kontinuierlich zu erweitern.

Fazit zu Steuern bei Eightcap

Auch wenn Eightcap als internationaler Broker keine automatische Steuerabführung wie deutsche Anbieter übernimmt, bist du als Trader selbst dafür verantwortlich, deine Gewinne korrekt zu versteuern. Eine saubere Dokumentation aller Trades und die rechtzeitige Abgabe der Steuererklärung beim Finanzamt sind daher unerlässlich. Mit dem richtigen Wissen und ggf. der Unterstützung durch einen Steuerberater kannst du rechtlich sicher und steuerlich optimiert traden. Informiere dich frühzeitig – so vermeidest du böse Überraschungen und bleibst auf der sicheren Seite.

FAQ- Häufig gestellte Fragen zu Steuern bei Eightcap

Welche Steuern fallen auf Gewinne aus dem Trading bei Eightcap an?

In Deutschland unterliegen Gewinne aus dem Trading bei Eightcap der Abgeltungssteuer. Diese beträgt 25 % zuzüglich Solidaritätszuschlag (5,5 %) und ggf. Kirchensteuer (8 % oder 9 %). Die Steuer wird in der Regel nicht automatisch abgeführt, sodass du die Gewinne selbst in deiner Steuererklärung angeben musst.

Führt Eightcap Steuern automatisch ab?

Nein, Eightcap führt keine Steuern für dich ab. Als ausländischer Broker bist du selbst dafür verantwortlich, deine Gewinne korrekt in der Steuererklärung anzugeben und die entsprechenden Steuern zu zahlen.

Wie gebe ich meine Gewinne aus dem Trading bei Eightcap in der Steuererklärung an?

Deine Gewinne gehören in die Anlage KAP (Kapitalerträge) deiner Einkommensteuererklärung. Es empfiehlt sich, eine Jahresübersicht von Eightcap beizufügen oder deine Trades genau zu dokumentieren, um die Gewinne nachweisen zu können.

Gibt es einen Steuerfreibetrag für Trading-Gewinne?

Ja, du kannst den Sparer-Pauschbetrag nutzen. Dieser beträgt 1.000 € pro Jahr für Alleinstehende und 2.000 € für Ehepaare. Gewinne, die diesen Betrag übersteigen, sind steuerpflichtig und müssen in der Steuererklärung angegeben werden.

Was passiert, wenn ich meine Gewinne nicht versteuere?

Wenn du deine Gewinne nicht in der Steuererklärung angibst, machst du dich der Steuerhinterziehung schuldig. Dies kann zu Nachzahlungen, Strafen und im schlimmsten Fall zu strafrechtlichen Konsequenzen führen. Es ist daher wichtig, alle Gewinne korrekt anzugeben.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.