Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Die 3 besten CFD Broker mit Sitz in Deutschland – Ultimativer Vergleich

Der CFD Markt in Deutschland hat insbesondere in den letzten Jahren stark an Bedeutung gewonnen und immer mehr Anleger interessieren sich für den Handel mit CFDs (Differenzkontrakten). Doch welchen CFD Broker sollte man wählen? In diesem Artikel stellen wir Ihnen die 3 besten CFD Broker mit Sitz in Deutschland vor und zeigen Ihnen, worauf Sie beim CFD Broker Vergleich achten sollten.

Inhalt:

- Was ist ein CFD Broker

- Arten von CFDs die man bei deutschen Brokern handeln kann

- CFD Broker im Vergleich: Diese Anbieter gibt es

- Vorteile des Handels mit deutschen CFD Brokern

- Deutsche CFD Broker: Hebel und Nachschusspflicht

- Deutsche CFD Broker und die Abgeltungssteuer

- Den richtigen CFD Anbieter für Sie in Deutschland finden

- Fazit zu CFD Broker in Deutschland

- FAQ: Meist gestellte Fragen zum Thema CFD Broker in Deutschland

Was ist ein CFD Broker

Deutsche CFD Broker sind Anbieter im Finanzmarkt, welche Privat- und professionelle Anleger den Handel mit Differenzkontrakten (CFDs) ermöglichen. Ein CFD ist ein finanzderivat, dessen Wert sich aus der Differenz des Einstiegs- und Ausstiegskurses ergibt. Der Handel mit CFDs ist mit einem hohen Risiko verbunden. Es ist daher wichtig, einen seriösen CFD Broker mit einer deutschen Niederlassung zu wählen, um eine gesetzliche Einlagensicherung und einen kompetenten Kundensupport zu gewährleisten.

Was ist ein CFD Broker mit Sitz in Deutschland?

Ein CFD Broker mit Sitz in Deutschland ist ein Finanzdienstleistungsunternehmen, das sich auf den Handel mit Contracts for Difference (CFDs) spezialisiert hat und seinen Hauptsitz in Deutschland hat. Einer der Vorteile eines solchen Brokers ist, dass er von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) reguliert wird. Die BaFin ist die deutsche Regulierungsbehörde für Finanzinstitute und hat die Aufgabe, die Einhaltung der gesetzlichen Vorschriften im Finanzsektor sicherzustellen.

Da die Regulierungsbehörde die Einhaltung der Vorschriften überwacht, kann ein deutscher CFD Broker eine höhere Vertrauenswürdigkeit bieten als ein ausländischer CFD Broker ohne Regulierung oder mit einer weniger strengen Regulierung. Ein weiterer Vorteil von CFD Brokern mit Sitz in Deutschland ist, dass sie Handelskonten ohne Nachschusspflicht anbieten, was bedeutet, dass der Händler mehr Verluste erleiden kann, als sein eingezahltes Kapital, so dass keine zusätzlichen Zahlungen fällig werden.

Es ist jedoch wichtig zu beachten, dass das Handeln mit CFDs mit hohen Risiken verbunden ist und erhebliche Verluste verursachen kann. Daher sollten private und professionelle Anleger nur dann mit CFDs handeln, wenn sie sich der damit verbundenen Risiken bewusst sind und über ausreichende Erfahrung und Kenntnisse im Handel mit CFDs verfügen. Es empfiehlt sich auch, einen CFD Broker mit einer deutschen Niederlassung zu wählen, um von der gesetzlichen Einlagensicherung und dem deutschen Rechtssystem zu profitieren.

Regulierungen und Lizenzen bezüglich CFD Brokern in Deutschland:

CFD Anbieter mit Sitz in Deutschland unterliegen wie bereits erwähnt einer strengen Regulierung und müssen verschiedene Vorschriften einhalten, um ihre Broker Lizenz zu erhalten. Eine wichtige Regulierungsbehörde in Deutschland ist die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), welche die Regulierung und Überwachung von Finanzdienstleistungen in Deutschland übernimmt.

Ein CFD Broker in Deutschland muss sich an verschiedene gesetzliche Vorschriften halten, um eine Lizenz zu erhalten und seine Tätigkeit ausüben zu dürfen. Dazu gehören unter anderem Vorschriften zu Transparenz, Risikooffenlegung, Anlegerschutz und Kapitalanforderungen. Insbesondere müssen CFD Broker in Deutschland die Einhaltung der Nachschusspflicht verhindern, um private Anleger zu schützen.

Die BaFin überwacht die Einhaltung dieser Vorschriften und kann bei Verstößen gegen die Regulierung Maßnahmen wie Sanktionen und Lizenzentzug ergreifen. Somit bietet ein CFD Broker mit Sitz in Deutschland aufgrund der strikten Regulierungen eine höhere Vertrauenswürdigkeit und Sicherheit für Anleger.

Die zypriotische Cyprus Securities and Exchange Commission (CySec) ist eine weitere anerkannte Finanzaufsichtsbehörde, die bei einigen CFD Brokern im Vergleich als Regulator fungiert. Diese Behörde reguliert und überwacht die Tätigkeiten von CFD Brokern, die ihren Sitz in Zypern haben und in der europäischen Union tätig sind.

Insgesamt empfehlen wir, dass Anleger bei der Wahl eines CFD Brokers auf die Regulierungen und Lizenzen achten, um ein höheres Maß an Sicherheit und Schutz für ihr Kapital zu gewährleisten. Ein CFD Broker mit Sitz in Deutschland und Regulierung durch die BaFin bietet in der Regel eine höhere Qualität und Sicherheit als ausländische Broker mit weniger strikten Vorschriften.

Die Rolle der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) überwacht und reguliert die Tätigkeiten von CFD Brokern mit Sitz in Deutschland. Um eine Lizenz zu erhalten und ihre Geschäftstätigkeit ausüben zu dürfen, müssen CFD Broker im Vergleich in Deutschland eine Reihe von Vorschriften einhalten, die von der BaFin festgelegt wurden.

Die BaFin fordert von CFD Brokern eine transparente und risikoorientierte Geschäftstätigkeit, die den Anlegerschutz gewährleistet. Insbesondere legt die BaFin Wert darauf, dass CFD Broker ihre Kunden umfassend über die mit dem Handel von CFDs verbundenen Risiken aufklären und sicherstellen, dass diese Risiken vollständig verstanden werden.

Ein weiterer wichtiger Aspekt der Regulierung durch die BaFin ist die Forderung nach einer strikten Kontrolle der Nachschusspflicht. Dies bedeutet, dass CFD Broker in Deutschland ihren Kunden keine Verluste über den Einsatz ihres Kapitals hinaus auferlegen dürfen. Der Schutz der Anleger wird dadurch erhöht und das hohe Risiko von hohen Verlusten gemindert.

Die BaFin überwacht die Einhaltung dieser Vorschriften und kann bei Verstößen gegen die Regulierung umgehend Maßnahmen ergreifen. Dazu gehört auch der Entzug der Lizenz, falls ein CFD Broker sich nicht an die Vorschriften hält, die von der BaFin festgelegt wurden. Insgesamt bietet die Regulierung durch die BaFin eine erhöhte Sicherheit und Vertrauenswürdigkeit für private Anleger, die mit CFDs handeln möchten.

Vorschriften und Lizenzen der Financial Conduct Authority (FCA) im Zusammenhang mit CFD Brokern mit Sitz in Deutschland.

Die Financial Conduct Authority (FCA) ist eine britische Finanzaufsichtsbehörde, die für die Regulierung von Finanzdienstleistungen in Großbritannien zuständig ist. Einige in Deutschland ansässige CFD Broker sind auch von der FCA reguliert, da es in einigen Fällen für sie vorteilhafter ist, auch in Großbritannien registriert zu sein.

Die FCA sorgt dafür, dass CFD Broker bestimmte Standards einhalten, um das hohe Risiko für private Anleger zu verringern. Eine dieser Maßnahmen ist die Begrenzung des Hebels, die es den Anlegern erschwert, große Verluste zu erleiden. Die FCA schreibt vor, dass CFD Broker einen maximalen Hebel von 30:1 bei Hauptwährungspaaren anbieten dürfen und 2:1 bei Kryptowährungen.

Ein weiterer wichtiger Aspekt ist die Bereitstellung eines Negativsaldo-Schutzes. Das bedeutet, dass ein Anleger niemals mehr Geld verlieren kann, als er auf seinem Konto hat. Dies verhindert, dass private Anleger hohe Verluste durch den Handel mit CFDs erleiden.

Zusätzlich müssen CFD Broker ihre Kunden umfassend über die mit dem Handel von CFDs verbundenen Risiken aufklären und sicherstellen, dass diese Risiken vollständig verstanden werden. Die FCA verlangt auch, dass CFD Broker offenlegen, wie viele ihrer Händler Verluste erleiden, um ein transparentes Bild davon zu vermitteln, wie riskant der Handel mit CFDs sein kann.

Insgesamt sorgt die FCA dafür, dass CFD Broker bestimmte Vorschriften und Lizenzen einhalten, um das Risiko für private Anleger zu verringern. Diese Maßnahmen umfassen die Begrenzung des Hebels, die Bereitstellung eines Negativsaldo-Schutzes und die Offenlegung der Verluste von Händlern.

Welche Arten von CFDs werden von deutschen Brokern angeboten?

CFD Broker mit Sitz in Deutschland bieten eine Vielzahl von Arten von CFDs an, die es Anlegern ermöglichen, auf verschiedenen Märkten zu handeln. Nachfolgend werden wir einige der gängigen Arten von CFDs untersuchen, die von deutschen CFD Brokern angeboten werden und wie sie funktionieren.

Aktien CFDs und Anleihen

Aktien CFDs und Anleihen sind eine beliebte Form des Tradings, die vielen Investoren und Händlern zugänglich ist. Im Vergleich zum direkten Investment in beispielsweise Aktien oder Anleihen bieten CFDs einige signifikante Unterschiede.

Im Gegensatz zu einer direkten Investition kaufen Sie beim Handel von CFDs nicht tatsächlich die Aktie oder Anleihe, sondern handeln das Derivat, das auf ihrer Preisentwicklung basiert. Dies ermöglicht es Ihnen, sowohl von steigenden als auch fallenden Kursen zu profitieren, was beim direkten Investment in Aktien oder Anleihen nicht möglich ist.

Ein weiterer Vorteil des Handels von CFDs auf Aktien und Anleihen ist, dass Sie oft eine deutlich höhere Rendite auf Ihr eingesetztes Kapital erzielen können, da Sie nur einen Bruchteil des tatsächlichen Wertes der Aktie oder Anleihe für das Trading benötigen. Dieser Hebel kann jedoch auch zum Nachteil werden und zu einer übermäßigen Hebelwirkung führen, was zu höheren Verlusten als das eingesetzte Kapital führen kann.

Beim Trading von CFDs auf Aktien und Anleihen sollten einige Faktoren berücksichtigt werden. Zunächst sollten Sie sicherstellen, dass Sie über ein ausreichendes Verständnis der Instrumente verfügen, die Sie handeln möchten, sowie über die zugrunde liegenden Märkte und Instrumente, auf denen Ihre CFDs basieren. Es kann auch sinnvoll sein, eine breite Palette von Instrumenten zu handeln, um das Risiko zu diversifizieren.

Darüber hinaus sollten Sie sich über die damit verbundenen Risiken des Handels mit Aktien CFDs und Anleihen im Klaren sein. Es gibt ein hohes Risiko für Verluste, insbesondere wenn Sie mit hohen Hebeln handeln. Ein weiterer Faktor, der berücksichtigt werden sollte, ist die Tatsache, dass CFDs von Regulierungsbehörden wie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und der Financial Conduct Authority (FCA) reguliert werden, um sicherzustellen, dass sie transparent und fair sind.

Insgesamt bietet der Handel von CFDs auf Aktien und Anleihen viele Vorteile, aber es sind auch die damit verbundenen Risiken zu beachten. Wenn Sie ein erfahrener Trader sind, der Risiken eingehen kann, kann der Handel von CFDs auf Aktien und Anleihen eine lohnende Anlagestrategie sein. Wenn Sie jedoch ein unerfahrener Investor sind, sollten Sie sich ausreichend informieren und gegebenenfalls ein kostenloses Demokonto nutzen, um Ihre Fähigkeiten zu verbessern und sich mit dem Trading von CFDs auf Aktien und Anleihen vertraut zu machen.

Andere Arten von CFDs, die von deutschen Brokern angeboten werden

Neben Aktien CFDs und Anleihen bieten deutsche CFD Broker auch andere Arten von CFDs an. Dazu gehören beispielsweise CFDs auf Rohstoffe, Währungen, Aktien Indizes und Kryptowährungen.

CFDs auf Rohstoffe basieren auf der Preisentwicklung von beliebten Rohstoffen wie Gold, Silber und Öl. Diese Art von CFDs kann für Anleger attraktiv sein, die in diesem Markt investieren möchten, ohne direkt in physische Rohstoffe zu investieren. Allerdings sind solche CFDs mit einem hohen Risiko verbunden, da Rohstoffpreise volatil sind und es schnell zu erheblichen Verlusten kommen kann.

CFDs auf Währungen ermöglichen es Anlegern, auf die Preisentwicklungen von verschiedenen Währungspaaren wie Euro/USD oder USD/Yen zu setzen. Der Devisenmarkt ist sehr volatil und bietet daher sowohl Risiken als auch Chancen. Auch hier ist es wichtig, dass Anleger über eine ausreichende Kenntnis der Währungsentwicklung und des Marktes verfügen.

Indizes stellen ein breites Portfolio von Aktien dar und CFDs auf Aktien Indizes ermöglichen es Anlegern, auf die allgemeine Entwicklung des Marktes zu setzen. Eine wichtige Sache, die bei CFDs auf Indizes beachtet werden muss, ist, dass sie in der Regel ein geringeres Risiko aufweisen als CFDs auf einzelne Aktien, da sie einen diversifizierten Markt widerspiegeln. Allerdings kann der Handel mit CFDs auf Aktien Indizes immer noch ein hohes Risiko bergen, insbesondere wenn Anleger mit hohen Hebeln handeln.

Trotz der Einschränkungen bei den Hebeln im CFD-Handel und der ESMA-Richtlinien, die von den deutschen Brokern berücksichtigt werden müssen, sollten Anleger immer im Bewusstsein der Risiken handeln. Nachteile können entstehen, wenn Anleger ihr Vermögen auf ein einziges Finanzprodukt wie CFDs setzen oder bei hohen Hebeln handeln. Eine erfolgreiche Risikominderung kann durch eine Diversifikation von Investitionen in verschiedenen Anlagemöglichkeiten und durch die Verwendung von Stopp-Loss-Orders erreicht werden.

Insgesamt bieten die meisten deutschen CFD Broker eine breite Palette von CFD-Typen an, die es Anlegern ermöglichen, ihr Portfolio zu diversifizieren und von unterschiedlichen Finanzinstrumenten zu profitieren. Allerdings sollte immer das hohe Risiko im Blick behalten und eine sorgfältige Analyse der Angebote durchgeführt werden.

CFD Broker im Vergleich: Welche deutschen Anbieter gibt es?

In Deutschland gibt es sowohl deutsche CFD Broker, als auch ausländische CFD Broker mit deutscher Niederlassung, die den Handel mit CFDs anbieten. Die deutschen CFD Broker im Vergleich müssen jedoch aufgrund der strengen Vorschriften der ESMA mit einigen Schwierigkeiten kämpfen. Die ESMA hat verschiedene Vorschriften eingeführt, um das hohe Risiko für Privatanleger im Zusammenhang mit dem Handel mit CFDs zu reduzieren. Dazu gehören Einschränkungen bei den Hebeln und Vorgaben zu negativem Kontostand-Schutz.

Trotz dieser Vorschriften versuchen deutsche CFD Broker, ihren Kunden den Handel mit CFDs zu ermöglichen. Sie bieten oft Schulungsmaterialien und Informationen zu den verbundenen Risiken an und setzen auch auf eine verantwortungsbewusste Aufklärung der Anleger. Viele von ihnen bieten auch kostenlose Demokonten an, auf denen Kunden das Trading mit virtuellem Geld ausprobieren können.

Bei der Suche nach dem besten CFD Broker in Deutschland sollten Anleger einige Kriterien berücksichtigen. Dazu gehören die Seriosität des Anbieters, die deutsche Regulierung (z.B. durch die BaFin oder FCA), die Handelskosten (z.B. Spreads), die verfügbaren Handelsinstrumente (z.B. Märkte, Indizes, Währungen) und die Trading-Plattform. Ein guter Kundenservice und eine schnelle Orderausführung sind ebenfalls wichtig.

Die besten CFD Broker in Deutschland sind solche, die sowohl eine deutsche Niederlassung als auch eine Regulierung durch eine anerkannte Aufsichtsbehörde wie die BaFin oder FCA aufweisen. Zu den besten CFD Brokern in Deutschland zählen beispielsweise IG (ehemals IG Markets), WH Selfinvest und XTB.

IG

IG ist ein führender CFD Broker im Vergleich mit Sitz in Deutschland. Das Unternehmen ist seit 2006 aktiv und bietet mehr als 17.000 Märkte an, darunter Aktien CFDs, echte Aktien Indizes, Währungen und Rohstoffe. IG ist ein regulierter CFD Broker und verfügt über eine Lizenz der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) sowie der britischen Financial Conduct Authority (FCA). IG ist bekannt für seine Handelsplattform, die fortschrittliche Charts, Analysetools und technische Indikatoren bietet. Der CFD Broker hat auch ein kostenloses Demokonto für Neueinsteiger und bietet Schulungsmaterialien für Anfänger und erfahrene Trader an. In diesem Artikel werden wir uns näher mit IG als CFD Broker befassen und seine Vor- und Nachteile untersuchen.

Vor- und Nachteile von IG

IG ist einer der größten Broker der Welt und wird von vielen Behörden auf der ganzen Welt reguliert, darunter die FCA und die deutsche BaFin. Der CFD Broker betont die schnelle Orderausführung und den flexiblen Zugang zu mehr als 17.000 globalen Märkten mit zuverlässiger Orderausführung. Allerdings hat der CFD Broker auch seine Vor- und Nachteile.

Zu den Vorteilen von IG gehört zweifellos die Handelsplattform, die als eine der besten Plattformen in der Branche angesehen wird. Sie bietet eine Vielzahl von Funktionen und Tools, die die Handelsaktivitäten erleichtern. Darüber hinaus ist IG für seine Zuverlässigkeit und seinen guten Ruf bekannt. Der Broker hat eine deutsche Niederlassung, die es den Anlegern ermöglicht, in deutscher Sprache zu handeln.

Allerdings gibt es auch ein paar Nachteile, die bei der Entscheidung für IG berücksichtigt werden sollten. Einer der wichtigsten Nachteile sind die zusätzlichen Kommissionen und Gebühren bei CFDs auf Aktien. Dies kann unter Umständen für Trader, die sich rein auf den Handel mit CFDs auf Aktien konzentrieren und hauptsächlich kurzfristige Trades eingehen, ein Problem sein. Die Kosten können daher höher ausfallen als bei anderen Brokern. Der CFD Broker erhebt auch eine Inaktivitätsgebühr, wenn das Handelskonto über einen längeren Zeitraum inaktiv bleibt.

Trotzdem ist IG immer noch eine sehr gute Wahl für Anfänger und erfahrene Trader, die auf der Suche nach einer zuverlässigen Handelsplattform sind und bereit sind, höhere Gebühren zu zahlen. Durch die zahlreichen Funktionen und Tools der Handelsplattform und den flexiblen Zugang zu globalen Märkten mit schneller Orderausführung ist der CFD Broker für professionelle Anleger interessant.

Handelbare Märkte bei IG

IG ist ein renommierter CFD Broker mit Sitz in Deutschland und bietet eine breite Palette von handelbaren Märkten an. Zu den wichtigsten handelbaren Märkten bei IG gehören echte Aktien, echte Aktien, Devisen, Indizes, Rohstoffe, Kryptowährungen und Anleihen.

Mit einer einfach zu bedienenden Handelsplattform und umfassenden Funktionen und Tools erleichtert IG den Händlern einen effektiven Handel in allen Märkten. Die detaillierten Informationen zu jedem handelbaren Markt einschließlich der Margenanforderungen und der Handelszeiten sind auf der Webseite des Brokers verfügbar.

Für Händler, die auf der Suche nach mehr Handelsmöglichkeiten sind, bietet IG Produktbündel wie Optionen und Turbo24s an. Optionen erlauben es den Händlern, die Risiken zu minimieren und die Gewinne zu maximieren, während Turbo24s schnelle Trades in einem hohen Risiko-Rendite-Verhältnis ermöglichen.

Zusammenfassend bietet IG mit einer breiten Palette von handelbaren Märkten wie Aktien, Devisen, Indizes, Rohstoffe, Kryptowährungen und Anleihen, einer einfach zu bedienenden Handelsplattform und umfassenden Funktionen und Tools beste Voraussetzungen für den Handel an verschiedenen Märkten.

Spreads und Gebühren

CFD Broker mit Sitz in Deutschland können eine Vielzahl von Spreads und Gebühren haben, die sich auf die Rentabilität auswirken können. Bevor Sie sich für einen Broker entscheiden, ist es wichtig, sich mit den verschiedenen Arten von Kosten vertraut zu machen, die anfallen können.

Der erste Kostenfaktor sind die Spreads, die der Unterschied zwischen dem offiziellen Marktpreis eines Vermögenswerts und dem Preis sind, zu dem der Broker bereit ist, ihn zu kaufen oder zu verkaufen. Je enger der Spread, desto geringer sind die Handelskosten, was sich positiv auf die Rentabilität auswirkt. Allerdings sind enge Spreads oft mit höheren Handelsgebühren verbunden, so dass man sich zwischen niedrigen Handelskosten und geringen Spreads entscheiden muss.

Ein weitere Kostenfaktor, der berücksichtigt werden muss, sind Ein- und Auszahlungsgebühren. Einige Broker berechnen keine Gebühren für Einzahlungen, während andere auch Gebühren für Auszahlungen erheben können. Es ist wichtig zu beachten, dass diese Gebühren unabhängig von der Rentabilität Ihrer Trades anfallen und daher die Gesamtkosten erhöhen können.

Ein weiterer wichtiger Kostenfaktor bei CFD Brokern sind die Finanzierungskosten. Wenn Sie eine Handelsposition über Nacht halten, kann der Broker Finanzierungskosten erheben. Diese Kosten bestehen aus den Zinsen, die der CFD Broker dem Markt zahlt, und können sich sowohl positiv als auch negativ auf Ihre Position auswirken.

Es ist auch wichtig, zu beachten, dass es neben den oben genannten Kosten auch Nicht-Handelsgebühren geben kann, wie z.B. Kontoführungsgebühren. Einige Broker berechnen auch Kreditkartengebühren, wenn Sie eine Einzahlung mit Kreditkarte vornehmen.

Um Ihnen einen Überblick zu geben, haben wir uns die durchschnittlichen Spreads einiger CFD Broker mit Sitz in Deutschland angesehen. Laut unseren Recherchen liegen die Spreads zwischen 0,7 Pips bei IG und 2 Pips bei CMC Markets. Dies zeigt, dass es signifikante Unterschiede zwischen den Brokern gibt, die hinsichtlich der Rentabilität Ihrer Trades berücksichtigt werden sollten.

Insgesamt ist es wichtig, die verschiedenen Spreads und Gebühren der CFD Broker zu vergleichen, um sicherzustellen, dass Sie die beste Wahl für Ihre Handelsstrategie treffen. Die Berücksichtigung aller Kostenfaktoren kann Ihnen helfen, bessere Handelsentscheidungen zu treffen und langfristig profitabler zu sein.

WH Selfinvest

WH SelfInvest ist ein CFD Broker mit Sitz in Deutschland. In diesem Artikel werden wir uns die verschiedenen Aspekte des Brokerage-Services von WH SelfInvest genauer ansehen und Ihnen dabei helfen zu entscheiden, ob dieser Broker für Ihre Anlagebedürfnisse geeignet ist. Wir werden uns die Handelsplattformen, die Kosten und Gebühren sowie die Regulierung und Sicherheit des Brokers genauer ansehen.

Vor- und Nachteile von WH Selfinvest

WH Selfinvest ist ein renommierter CFD Broker mit Sitz in Deutschland und bietet eine Vielzahl von Handelsinstrumenten an, einschließlich CFDs auf Aktien, echte AktienWährungen und Rohstoffe. Hier sind einige Vor- und Nachteile von WH Selfinvest als CFD Broker:

Vorteile:

- Kostenlose Demokonto: WH Selfinvest bietet Neukunden ein kostenloses Demokonto an, mit dem sie die Plattform ohne hohes Risiko ausprobieren und ihre Trading-Fähigkeiten verbessern können.

- Niedrige Spreads: Der CFD Broker bietet niedrige Spreads auf eine breite Palette von Handelsinstrumenten. Dies ist ein großer Vorteil für Kunden, da niedrige Spreads zu niedrigeren Handelskosten führen.

- Umfassendes Bildungsangebot: WH Selfinvest bietet ein umfassendes Bildungs- und Schulungsprogramm für Händler aller Erfahrungsstufen. Sie können von Webinaren, Seminaren und Schulungen profitieren, die von erfahrenen Tradingexperten durchgeführt werden.

- Breite Palette von Handelsinstrumenten: Der CFD Broker bietet eine breite Palette von Handelsinstrumenten an, darunter CFDs auf Aktien, Währungen und Rohstoffe. Dies gibt Kunden die Möglichkeit, ihr Portfolio zu diversifizieren und im Rahmen ihrer Trading-Strategie optimale Handelsentscheidungen zu treffen.

Nachteile:

- Mindesteinzahlung: Der Broker erfordert von Kunden eine Mindesteinzahlung von 2.500 Euro. Dies könnte für einige Händler möglicherweise eine abschreckende Hürde sein.

- Verwirrende Plattform: Die Handelsplattform von WH Selfinvest kann für einige Händler verwirrend sein und nicht so benutzerfreundlich wie einige andere Optionen. Neue Händler müssen sich möglicherweise mehr Zeit nehmen, um sich mit der Plattform vertraut zu machen.

Insgesamt ist WH Selfinvest ein solider CFD Broker mit vielen Vorteilen, die für Händler, die eine breite Palette von Handelsinstrumenten suchen und an einem umfassenden Bildungsangebot interessiert sind, von Vorteil sein können. Selbstverständlich muss jeder Händler individuell entscheiden, welcher CFD Broker am besten zu seinen Trading-Präferenzen und Bedürfnissen passt.

Handelbare Märkte bei WH Selfinvest

WH Selfinvest bietet eine umfangreiche Auswahl an handelbaren Märkten für seine Kunden. Als CFD Broker ermöglicht es WH Selfinvest seinen Kunden, auf verschiedene Märkte und Instrumente zu spekulieren, ohne sie tatsächlich zu besitzen. Hier sind einige der handelbaren Märkte bei WH Selfinvest:

Forex

WH Selfinvest ermöglicht den Handel zahlreicher Währungspaare auf der Forex-Plattform. Händler können Long- oder Short-Positionen auf beliebten Paaren wie EUR/USD oder GBP/USD eingehen und von der Volatilität der Währungsmärkte profitieren. Die Handelsbedingungen und Regeln wie Hebel und Margin werden individuell festgelegt.

Aktienindizes

Mit WH Selfinvest können Kunden auch auf Aktienindizes wie den S&P 500 oder die FTSE 100 wetten. Diese Aktienindizes ermöglichen es den Händlern, ihren Handel breiter zu diversifizieren. Die Handelsbedingungen und Regeln können variieren und hängen vom jeweiligen Index CFDs ab.

Rohstoffe

WH Selfinvest ermöglicht den Handel auf allen wichtigen Rohstoffmärkten, einschließlich Öl, Gold, Silber und anderen Edelmetallen und Energierohstoffen. Die Regeln und Bedingungen hängen von dem jeweiligen Rohstoff ab.

Kryptowährungen

WH Selfinvest hat auch Kryptowährungen in sein Handelsangebot aufgenommen, darunter Bitcoin, Etherium und Litecoin. Es ist wichtig, sich bewusst zu sein, dass der Krypto-Markt sehr volatil ist und es hohe Risiken gibt.

WH Selfinvest bietet auch verschiedene Instrumente und Handelsplattformen an. Die meisten Märkte sind entweder auf der hauseigenen NanoTrader-Plattform oder auf der MetaTrader 4-Plattform verfügbar. Beide Plattformen bieten umfassende Diagrammfunktionen, fortschrittliche Tools zur Risikomanagement, sowie unterschiedliche Indikatoren und technische Analysetools.

Die Handelsbedingungen und Regeln können je nach Markt und Plattform variieren, daher ist es wichtig, dass Händler die Bedingungen von jedem Markt und Instrument sorgfältig prüfen. Beispielsweise können Hebel und Margin im Forex-Handel höher sein als im Handel mit Aktienindizes oder Rohstoffen. Es ist auch wichtig, den Unterschied zwischen Long- (steigende Kurse) und Short-Positionen (fallende Kurse), sowie die Risiken im Zusammenhang mit jedem Handel zu berücksichtigen und sorgfältig zu kalkulieren.

XTB

XTB ist ein CFD Broker mit Sitz in Deutschland, der seinen Kunden den Handel auf verschiedenen Märkten ermöglicht. Der Broker bietet verschiedenen Handelsplattformen und Tools an, mit denen Anleger effektiver handeln können. Im folgenden Text werden die verschiedenen Angebote von XTB und die Vor- und Nachteile beschrieben.

Vor- und Nachteile von XTB im Vergleich zu anderen CFD Brokern

XTB ist ein CFD Broker mit Sitz in Deutschland, der aufgrund seiner Leistungen oft mit anderen CFD Brokern in Deutschland verglichen wird. Im Vergleich zu anderen CFD Brokern hat XTB einige Vor- und Nachteile.

Ein großer Vorteil von XTB sind die niedrigen Forex CFD Gebühren und die provisionsfreien ETFs. Dies ist ideal für Anleger, die Kosten minimieren möchten. Die schnelle Ein- und Auszahlung ermöglicht es den Anlegern, schnell auf Marktbewegungen zu reagieren und Kapital zu erhöhen oder zu reduzieren. Darüber hinaus ist die Kontoeröffnung einfach und unkompliziert, während verschiedene Einzahlungsmöglichkeiten wie Kredit-/Debitkarten und E-Wallets verfügbar sind.

Jedoch gibt es auch Nachteile bei XTB im Vergleich zu anderen CFD Brokern. Zum Beispiel sind die Handelsgebühren für Aktien-CFDs höher und das Produktportfolio ist begrenzt. Anleger können nur auf grundlegende Fundamentaldaten zugreifen, was erfahrene Anleger einschränken kann.

Insgesamt bietet XTB einen Wettbewerbsvorteil für Anleger, die niedrige Forex-CFD-Gebühren, provisionsfreie ETFs und schnelle Ein- und Auszahlungen suchen. Bei der Suche nach einer umfassenden Handelsplattform mit einer breiteren Produktpalette und umfangreicheren Fundamentaldaten gibt es jedoch möglicherweise bessere CFD Broker.

Handelbare Märkte bei XTB

XTB ist ein renommierter CFD Broker in Deutschland, der seinen Kunden Zugang zu verschiedenen handelbaren Finanzmärkten ermöglicht. Bevor wir jedoch auf die handelbaren Märkte bei XTB eingehen, ist es wichtig zu definieren, was genau mit dem Begriff "handelbare Märkte" gemeint ist.

Handelbare Märkte beziehen sich einfach auf die verschiedenen Finanzinstrumente, die ein CFD Broker seinen Kunden zum Handeln anbietet. Ein CFD Broker bietet eine breite Palette von handelbaren Märkten an, einschließlich Aktien, Devisen, Rohstoffe und Kryptowährungen. Handelbare Märkte wurden entwickelt, um den Anlegern eine Gelegenheit zu geben, ihr Portfolio zu diversifizieren und ihr Handelskapital auf verschiedene Märkte zu verteilen.

XTB bietet seinen Kunden den Zugang zu einer Vielzahl von handelbaren Märkten, um ihnen eine optimale Handelserfahrung zu bieten.

Aktien - Anleger können über XTB Aktien-CFDs von über 1600 verschiedenen Unternehmen weltweit handeln. Die Aktien-CFDs können bei XTB sowohl für den physischen Handel als auch als CFD (Contract for Difference) gehandelt werden.

Devisen - Bei XTB können Anleger auf über 50 verschiedene Währungspaare handeln, einschließlich der gängigen Währungen wie dem US-Dollar, Euro, Pfund Sterling und dem Japanischen Yen. Der Handel mit Devisen bei XTB erfolgt über den Forex-Markt, der der größte und liquideste Markt der Welt ist.

Rohstoffe - XTB bietet seinen Kunden die Möglichkeit, in eine Vielzahl von Rohstoff-CFDs zu investieren, einschließlich Edelmetalle wie Gold und Silber, Energierohstoffe wie Öl und Gas sowie landwirtschaftliche Rohstoffe wie Weizen und Soja.

Kryptowährungen - Wenn es um Kryptowährungen geht, bietet XTB seinen Kunden die Möglichkeit, in Bitcoin, Ethereum, Litecoin und Ripple zu investieren. Der Handel mit Kryptowährungen ist bei XTB eine aufregende Möglichkeit für Anleger, von der Volatilität dieser neuen Asset-Klasse zu profitieren.

Zusammenfassend können Anleger bei XTB in eine breite Palette von handelbaren Märkten investieren, einschließlich Aktien, Devisen, Rohstoffe und Kryptowährungen. Diese große Auswahl an handelbaren Märkten bietet den Anlegern eine hervorragende Möglichkeit, ihr Portfolio zu diversifizieren und das Risiko zu minimieren.

Spreads und Gebühren

Die Kostenstruktur ist ein wichtiger Faktor bei der Wahl eines geeigneten CFD Brokers. Dazu gehören Spreads, Kommissionen, Übernachtgebühren und Ein- und Auszahlungsgebühren. Die Gebührenstruktur kann je nach Broker variieren und kann sich erheblich auf die Rentabilität einer Investition auswirken.

Ein CFD Broker mit Sitz in Deutschland, der für günstige Spreads bekannt ist, ist Admiral Markets. Der Broker bietet wettbewerbsfähige Spreads auf eine Vielzahl von Märkten wie Forex, Aktien, Rohstoffe und Aktien Indizes an. Die durchschnittlichen Spreads für EUR/USD betragen 0,5 Pips während der Hauptsitzungszeit. Admiral Markets erhebt keine Kommissionsgebühren für den Handel. Es gibt auch keine Ein- oder Auszahlungsgebühren, und Übernachtgebühren fallen nur bei Positionen an, die länger als einen Tag offen gehalten werden.

Ein weiterer CFD Broker mit Sitz in Deutschland, der eine transparente Gebührenstruktur hat, ist IG. Der Broker berechnet keine Kommissionsgebühren, sondern verdient durch den Spread. Der Spread beginnt bei 0,6 Pips für das Währungspaar EUR/USD in der Hauptsitzungszeit und variiert je nach gehandeltem Instrument. Positon die über Nacht gehalten werden, führen zu Übernachtgebühren. Ein- und Auszahlungsgebühren variieren je nach verwendetem Zahlungssystem. IG bietet auch ein kostenloses Demokonto zum Üben an.

Ein weiterer deutscher Broker mit einer guten Kostenstruktur ist flatex. Der Broker bietet wettbewerbsfähige Spreads auf eine Vielzahl von Märkten an. Die durchschnittlichen Spreads für EUR/USD betragen bei flatex 0,8 Pips. Kommissionsgebühren werden auf Indizes, Rohstoffe und Aktien-CFDs erhoben, jedoch nicht auf Forex-CFDs. Bei Positionen, die länger als einen Tag offen gehalten werden, gibt es Übernachtgebühren. Ein- und Auszahlungen sind kostenlos.

Insgesamt bieten die oben genannten CFD Broker mit Sitz in Deutschland eine wettbewerbsfähige Kostenstruktur an. Es ist jedoch wichtig zu betonen, dass die Kostenstruktur von Broker zu Broker sehr unterschiedlich sein kann und es sich lohnt, sorgfältig zu vergleichen, bevor man sich für einen Broker entscheidet.

Direkter Vergleich der deutschen CFD Broker IG, XTB und WH Selfinvest

| Kriterium | IG (früher IG Markets) | XTB | WH Selfinvest |

|---|---|---|---|

| Verfügbar Märkte | Forex, CFDs auf Aktien, Indizes, Rohstoffe, ETFs, Kryptowährungen | Forex, CFDs auf Aktien, Indizes, Rohstoffe, Kryptowährungen | Forex, CFDs auf Aktien, Indizes, Rohstoffe, Kryptos |

| Mindest-Spreads | Ab 0,6 Pips | Ab 0,8 Pips | Ab 0,8 Pips |

| Kommissionen | Keine Kommissionen | Spread-basierte Gebühren | Spread + Kommissionen |

| Hebel | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden | Bis zu 1:30 (Retail), höher für professionelle Kunden |

| Vorteile | Über 12.000 Märkte handenlbar, niedrigere Spreads ab 0,6 Pips, keine Kommissionen, professioneller Kundensupport, MetaTrader verfügbar | Breite Auswahl an Märkten, benutzerfreundliche Plattform | Guter Kundenservice, Breite Auswahl an Märkten, MetaTrader verfügbar |

| Nachteile | Keine Social Trading Funktion, begrenzte Auswahl an Kryptowährungen | Höhere Mindest-Spreads, eingeschränkter Kundensupport | Höhere Mindest-Spreads, begrenzte Auswahl an Kryptowährungen, keine Social Trading Funktion |

In diesem Vergleich haben wir die wichtigsten Merkmale von IG (früher IG Markets), XTB und WH Selfinvest beleuchtet. Jeder dieser Broker bietet eine einzigartige Kombination von Vor- und Nachteilen.

IG zeichnet sich durch eine breite Auswahl an Märkten aus, niedrigere Mindest-Spreads und keine zusätzlichen Kommissionen. Ihr professioneller Kundensupport ist ebenfalls bemerkenswert. Ein Nachteil ist jedoch das Fehlen einer Social Trading Funktion und eine begrenzte Auswahl an Kryptowährungen.

XTB bietet auch eine breite Auswahl an Märkten und eine benutzerfreundliche Plattform. Allerdings sind die Mindest-Spreads etwas höher, und es fallen spread-basierte Gebühren an.

WH Selfinvest überzeugt mit einer breiten Palette von Märkten, einer benutzerfreundlichen Plattform und dem Fehlen von Kommissionen. Die niedrigeren Mindest-Spreads und die Möglichkeit des Handels mit Kryptowährungen machen sie besonders attraktiv. Einzig das Fehlen einer Social Trading Funktion könnte einige Trader einschränken.

Letztendlich hängt die Wahl des besten Brokers von Ihren individuellen Handelszielen und Präferenzen ab. Es ist ratsam, einen CFD Broker Vergleich zu machen, um den für Sie besten CFD Broker zu finden.

Vorteile des Handels mit deutschen CFD Brokern

CFD-Trading hat zahlreiche Vorteile für Anleger. Wenn es um CFD Broker geht, sind solche mit Sitz in Deutschland besonders beliebt, da sie den Vorteil einer starken Regulierung und einer hohen Liquidität bieten. In diesem Artikel werden wir die Vorteile des Handels mit deutschen CFD Brokern genauer betrachten.

Niedrige Mindesteinzahlungsanforderungen

Wenn Sie ein neuer Trader sind und in den Handel mit CFDs (Contracts for Difference) einsteigen möchten, müssen Sie bei Ihrem Broker eine Mindesteinzahlung leisten. In Deutschland gibt es viele CFD Broker, die unterschiedliche Mindesteinzahlungsanforderungen haben. Wenn Sie auf der Suche nach CFD Brokern mit niedrigen Mindesteinzahlungsanforderungen sind, haben wir hier einige Optionen für Sie:

- Trading 212 - Mindesteinzahlung: 100 Euro

- ActivTrades - Mindesteinzahlung: 200 Euro

- IG Markets - Mindesteinzahlung: 0 Euro

- XTB - Keine Mindesteinlage

Es ist wichtig zu bedenken, dass niedrige Mindesteinzahlungsanforderungen nicht automatisch bedeuten, dass der Handel einfach ist oder dass der Broker weniger seriös ist. Es ist jedoch möglich, dass durch niedrigere Mindesteinzahlungen der Handel mit CFDs für eine breitere Kundengruppe zugänglicher gemacht wird.

Ein weiterer Faktor, der von den Mindesteinzahlungsanforderungen beeinflusst wird, sind die zusätzlichen Features, die ein Broker anbietet. Zum Beispiel kann ein Broker mit höherer Mindesteinzahlung eine größere Auswahl an Trading-Tools und fortgeschritteneren Charts anbieten.

Allerdings bedeutet eine höhere Mindesteinzahlung nicht unbedingt, dass ein Broker bessere Handelsbedingungen oder Services anbietet. Im Allgemeinen hängt die Qualität der Handelsbedingungen und Serviceleistungen eines Brokers von vielen Faktoren ab, wie z.B. der Plattform, dem Kundenservice und der Handelsausführungsgeschwindigkeit.

Im Allgemeinen sollte bei der Auswahl eines CFD Brokers die Mindesteinzahlungsanforderung nur ein Aspekt von vielen sein. Es ist auch wichtig, die angebotenen Handelsbedingungen und Services zu berücksichtigen, um sicherzustellen, dass Sie den bestmöglichen Broker auswählen, der Ihren Anforderungen und Zielen entspricht. Lesen Sie mehr zu Trading ab 100 Euro Kapital hier.

Zugang zu hochqualitativen Handelsplattformen und Tools

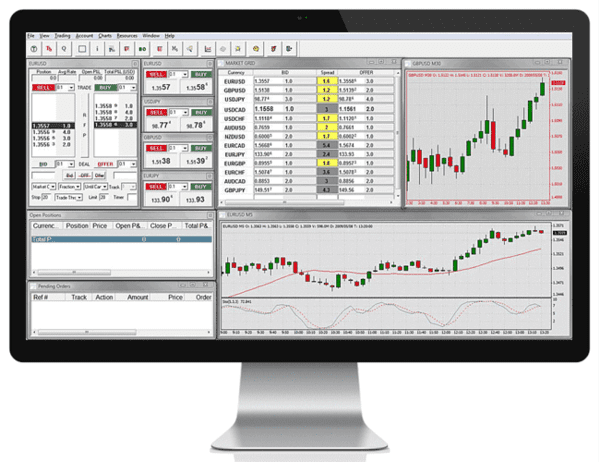

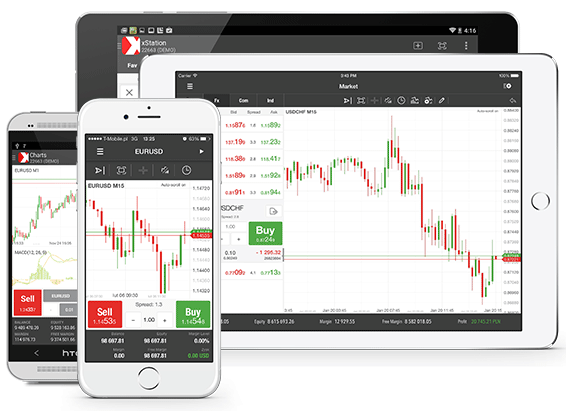

Deutsche CFD Broker bieten ihren Kunden Zugang zu hochqualitativen Handelsplattformen und Tools, die ihnen helfen, ihre Handelsstrategien umzusetzen und die Märkte zu analysieren. Zu den von deutschen CFD Brokern angebotenen Handelsplattformen gehören MetaTrader-Plattformen sowie eigene Handelsplattformen, die speziell auf die Bedürfnisse ihrer Kunden zugeschnitten sind.

Die MetaTrader-Plattform ist eine der beliebtesten Handelsplattformen der Welt. Sie bietet zahlreiche Funktionen und Tools an, darunter umfassende Charting-Tools, technische Indikatoren und fundamentale Analyse-Tools. Die Plattform ist benutzerfreundlich und lässt sich leicht anpassen, um den individuellen Handelsbedürfnissen der Kunden gerecht zu werden. Auch deutsche CFD Broker bieten die MetaTrader-Plattform als Handelsplattform an.

Viele Broker bieten jedoch auch eigene Handelsplattformen an, die sich von den MetaTrader-Plattformen ihrer Konkurrenten unterscheiden. Diese Handelsplattformen sind oft benutzerfreundlicher und bieten zusätzliche Sicherheitsoptionen wie die Zwei-Faktor-Authentifizierung oder die Möglichkeit, einen Alarm einzurichten, der bei der Erreichung eines bestimmten Kursniveaus ausgelöst wird.

Zusätzlich zu den Handelsplattformen bieten Deutsche CFD Broker auch eine Vielzahl von Trading-Tools an, die den Kunden helfen, ihre Handelsentscheidungen basierend auf fundierten Analysen zu treffen und gleichzeitig das Risiko zu managen. Dazu gehören Charting-Tools, technische Indikatoren, fundamentale Analyse-Tools sowie Risikomanagement-Tools wie Stop-Loss-Orders und Trailing Stop-Loss-Orders. Diese Trading-Tools können den Kunden helfen, die Marktbedingungen und -trends besser zu verstehen und wichtige Entscheidungen zu treffen.

Es ist wichtig zu beachten, dass viele der von deutschen CFD Brokern angebotenen Trading-Tools kostenlos ausprobiert werden können, indem man ein kostenloses Demokonto eröffnet. Ein Demokonto ist eine großartige Möglichkeit, um die angebotenen Tools ausführlich zu testen und zu sehen, ob sie zu den eigenen Handelsbedürfnissen passen. Es erlaubt den Kunden auch, Handelsstrategien zu testen, ohne echtes Geld zu riskieren.

Zusammenfassend bieten deutsche CFD Broker ihren Kunden Zugang zu hochwertigen Handelsplattformen und Tools, die ihnen dabei helfen, ihre Handelsziele zu erreichen. Die angebotenen Trading-Tools wie Charting-Tools, technische Indikatoren, fundamentale Analyse-Tools und Risikomanagement-Tools sind unerlässlich, um die Märkte besser zu verstehen und erfolgreich zu handeln. Es ist wichtig, diese Tools zu nutzen und das kostenlose Demokonto zu verwenden, um ihre Effektivität zu testen und die eigenen Handelsstrategien zu verbessern.

Deutsche CFD Broker: Hebel und Nachschusspflicht

Beim Handel mit CFDs in Deutschland wird oft die Hebelwirkung genutzt, um hohe Gewinne mit einem vergleichsweise geringen Kapitaleinsatz zu erzielen. Die Hebelwirkung ermöglicht es Anlegern, größere Positionen zu eröffnen, als ihre tatsächliche Kapitalanlage es zulassen würde. Das bedeutet, dass sie eine Position eröffnen können, die beispielsweise das 5-fache oder sogar das 10-fache ihres eingesetzten Kapitals ausmacht.

Obwohl die Hebelwirkung eine großartige Gelegenheit ist, um höhere Gewinne zu erzielen, sollten Anleger auch die damit verbundenen Risiken verstehen. Denn bei einer ungünstigen Marktentwicklung können die Verluste schnell und dramatisch ansteigen und das eingesetzte Kapital übersteigen. In diesem Fall ist es möglich, dass der Broker eine Ausgleichszahlung fordert, die auch als Nachschusspflicht bezeichnet wird.

Die Nachschusspflicht ist ein Risiko, das bei einigen CFD Brokern in Deutschland besteht. Wenn der Kurs in eine ungünstige Richtung geht und Verluste entstehen, kann der Broker vom Kunden verlangen, dass er die Verluste über eine Ausgleichszahlung ausgleicht. Das bedeutet, dass der Anleger zusätzliches Geld auf sein Konto einzahlen muss, um die Verluste abzudecken. Wenn der Anleger dazu nicht in der Lage ist, besteht das Risiko eines Kontoausgleichs, bei dem der Broker alle offenen Positionen automatisch schließt.

Es ist wichtig zu beachten, dass nicht alle CFD Broker in Deutschland eine Nachschusspflicht haben. Einige Broker bieten auch eine begrenzte Nachschusspflicht oder gar keine Nachschusspflicht an. Es gibt auch verschiedene Hebeloptionen, die von Broker zu Broker unterschiedlich sind. Einige Broker bieten eine maximale Hebelwirkung von 30:1 an, während andere bis zu 500:1 oder mehr ermöglichen.

Zusammenfassend ist die Hebelwirkung ein wichtiges Instrument für erfahrene Trader, um höhere Gewinne zu erzielen. Allerdings sollten Anleger, die mit CFDs in Deutschland handeln, die Vorteile und Risiken der unterschiedlichen Hebeloptionen sorgfältig abwägen. Außerdem ist es wichtig, zu beachten, ob der jeweilige Broker eine Nachschusspflicht hat, um unerwartete Ausgleichszahlungen und Kontoausgleichsrisiken zu vermeiden.

Deutsche CFD Broker und die Abgeltungssteuer

Deutsche CFD Broker unterliegen der Abgeltungssteuer, die auf Gewinne aus Kapitalanlagen erhoben wird. Die Abgeltungssteuer beim CFD Trading beträgt aktuell 25 Prozent plus Solidarkitätszuschlag und wird auf alle Kapitalerträge wie Zinsen, Dividenden und CFD-Trading-Gewinne angerechnet. Deutsche CFD Broker haben die Pflicht, die Abgeltungssteuer direkt an das Finanzamt abzuführen.

Für Trader können sich durch diese Regelung Vorteile ergeben, da die Abgeltungssteuer eine transparente und einfache Möglichkeit darstellt, um die Steuerpflicht zu erfüllen. Sie müssen sich um die Abführung der Steuer an das Finanzamt nicht kümmern, da die deutsche CFD Broker diesen Prozess automatisch übernehmen.

Jedoch gibt es auch Nachteile zu beachten. So können Verluste aus CFD-Trading nur mit Gewinnen aus anderen Kapitalanlagen oder Tradingaktivitäten verrechnet werden. Das bedeutet, dass Verluste aus CFD-Trading nicht mit dem eigenen Einkommen verrechnet werden dürfen. Auch können Leerverkäufe, die bei CFD Trading eine gängige Strategie darstellen, steuerlich kompliziert sein. Die Gewinne aus einem Leerverkauf müssen nämlich separat versteuert werden und sind von der Abgeltungssteuer ausgenommen.

Zudem besteht die Herausforderung bei der steuerlichen Behandlung von CFD-Trading bei ausländischen Anbietern. Hier können weitere steuerliche Pflichten für Trader anfallen, da in diesem Fall die Abgeltungssteuer nicht automatisch an das Finanzamt abgeführt wird. In der Regel müssen Trader die Steuerpflicht selbstständig berechnen und an das jeweilige Land abführen, in dem der ausländische Anbieter ansässig ist.

Insgesamt empfehlen Experten, dass Trader sich vor dem CFD-Trading mit den steuerlichen Regelungen vertraut machen und sich gegebenenfalls professionelle Unterstützung holen sollten, um mögliche finanzielle Risiken zu minimieren. Für weitere Informationen uzum Thema CFD Trading und Steuern lesen Sie bitte unseren großen Ratgeber zu CFD Steuern in Deutschland.

Den richtigen CFD Anbieter für Sie in Deutschland finden

Bevor Sie mit CFD-Handel in Deutschland beginnen, ist es wichtig, den richtigen CFD-Anbieter für Ihre Bedürfnisse zu finden. Es gibt viele Optionen auf dem Markt, unter denen Sie wahrscheinlich zwischen rein deutschen CFD Brokern oder internationalen Brokern mit einer Niederlassung in Deutschland wählen müssen.

Unabhängig davon sollten Sie sicherstellen, dass der von Ihnen gewählte CFD Broker eine deutsche Regulierung besitzt und alle benötigten Leistungen für den regelmäßigen CFD-Handel bietet. Eine Möglichkeit, um herauszufinden, ob ein deutscher CFD Broker seriös ist, besteht darin, Bewertungen von anderen Kunden in unserem großen CFD Broker Vergleich zu lesen. Achten Sie dabei besonders auf die Bewertungen zu Handelsangebot, Kosten und Qualität der Handelsplattform.

Wenn Sie sich für eine Handelsplattform entscheiden, sollten Sie unbedingt die von Ihnen benötigten Tools und Funktionen berücksichtigen. Wichtig sind beispielsweise umfangreiche Charting-Tools, technische Indikatoren, fundamentale Analyse-Tools, Risikomanagement-Tools und verschiedene Aufträge wie Stop-Loss-Orders und Trailing Stop-Loss-Orders. Überprüfen Sie auch, ob der Anbieter Ihnen den Zugang zu hochqualitativen Handelsplattformen bietet.

Ein weiterer wichtiger Faktor ist die Höhe der Hebelwirkung und die Nachschusspflicht. Viele Anbieter werben mit hohen Hebeln, was einem Trader die Möglichkeit gibt, mit einem vergleichsweise geringen eingesetzten Kapital große Positionen zu eröffnen. Allerdings muss man bei der Auswahl eines Brokers darauf achten, dass die Höhe der Hebelwirkung mit der eigenen Risikobereitschaft und den Trading-Kenntnissen in E inklang steht. Achten Sie auch darauf, ob der CFD Broker eine Nachschusspflicht hat, die bedeutet, dass der CFD Broker bei Verlustpositionen gezwungen sein kann, nachzufinanzieren.

Abschließend sollten Sie die Mindesteinzahlungsanforderungen sowie die Vorteile jeder Option in Betracht ziehen. Einige CFD Anbieter erlauben es Ihnen möglicherweise, mit einer geringen Mindesteinzahlung zu traden, während andere höhere Anforderungen stellen. Einige Anbieter bieten auch kostenlose Demokonten an, um die Plattform risikofrei auszuprobieren, während andere möglicherweise besondere Boni oder Angebote anbieten.

Insgesamt gibt es viele wichtige Faktoren, die berücksichtigt werden müssen, wenn man den richtigen CFD Anbieter für sich in Deutschland finden möchte. Mit einer sorgfältigen Berücksichtigung der oben genannten Faktoren können Sie jedoch den bestmöglichen Anbieter wählen und sicher und erfolgreich CFD handeln.

Fazit zu CFD Broker in Deutschland

Zusammenfassend lässt sich sagen, dass CFD Broker mit Sitz in Deutschland, aufgrund der Regulierung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), für private und professionelle Anleger eine vertrauenswürdige Wahl darstellen. Die BaFin-Regulierung sorgt für eine umfassende Einhaltung von Vorschriften und schützt die Nutzer vor unseriösen Anbietern.

Ein weiterer Vorteil von deutschen CFD Brokern ist die Einhaltung der Einlagensicherung, die von der BaFin vorgeschrieben wird. Dies bietet eine zusätzliche Sicherheit, da die Einlagen der Nutzer im Fall einer Insolvenz des Brokers und der damit verbundenen Verluste, bis zu einer gewissen Höhe abgesichert sind.

Darüber hinaus bieten deutsche CFD Broker Bildungsangebote auf Deutsch an, die den Tradern eine umfassende Informationsgrundlage bieten. Die Nutzer können sich hierdurch über die verschiedenen Handelsinstrumente und -strategien informieren und ihr Wissen erweitern.

Ein weiterer Vorteil von deutschen CFD Brokern ist die Tatsache, dass keine Nachschusspflicht besteht. Dies bedeutet, dass Trader nicht mehr verlieren können, als das eingesetzte Kapital.

Schließlich sollten Nutzer auch die Bedeutung des Social Trading bei Anbietern wie nextmarkets betonen, die den Tradern eine persönliche Betreuung und Unterstützung durch erfahrene Trader und Coaches bieten.

Insgesamt bieten deutsche CFD Broker eine sichere und zuverlässige Möglichkeit, um in den Handel mit CFDs einzusteigen. Die BaFin-Regulierung, Bildungsangebote, keine Nachschusspflicht und die Einhaltung der Einlagensicherung bieten den Nutzern ein hohes Maß an Sicherheit und Vertrauen.

FAQ: Meist gestellte Fragen zum Thema CFD Broker in Deutschland

Welche CFD Broker haben ihren Sitz in Deutschland?

Zu den führenden CFD Brokern mit Sitz in Deutschland zählen:

- IG Markets – Einer der größten CFD Broker weltweit mit Niederlassung in Frankfurt am Main.

- WH SelfInvest – Ein etablierter Broker mit Sitz in Luxemburg und Niederlassungen in Deutschland.

- XTB – Ein polnischer Broker mit Niederlassung in Frankfurt am Main und einer starken Präsenz in Deutschland.

Welche Vorteile bieten deutsche CFD Broker?

- Regulierung durch die BaFin – Deutsche Broker unterliegen der Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht, was zusätzliche Sicherheit für die Anleger bietet.

- Deutscher Kundensupport – Direkter Kontakt in deutscher Sprache für eine bessere Kommunikation.

- Einlagensicherung – Schutz der Kundeneinlagen durch die gesetzliche Einlagensicherung bis zu 100.000 €.

Welche Märkte kann ich bei deutschen CFD Brokern handeln?

Deutsche CFD Broker bieten eine Vielzahl von Märkten an, darunter:

- Aktien-CFDs

- Index-CFDs (z. B. DAX, Dow Jones)

- Rohstoff-CFDs (z. B. Gold, Öl)

- Währungs-CFDs (Forex)

- Kryptowährungs-CFDs

Wie hoch ist der Hebel bei deutschen CFD Brokern?

Der maximale Hebel für Privatanleger beträgt in der EU gemäß der ESMA-Verordnung:

- Forex: 1:30

- Indizes: 1:20

- Aktien: 1:5

- Rohstoffe: 1:10

- Kryptowährungen: 1:2

Professionelle Kunden können höhere Hebel nutzen, abhängig von ihrer Qualifikation und Erfahrung.

Fallen bei deutschen CFD Brokern zusätzliche Gebühren an?

Zusätzliche Gebühren können je nach Broker und Kontomodell anfallen, darunter:

- Kommissionen pro Trade

- Spreads

- Übernachtfinanzierungskosten

- Inaktivitätsgebühren

Es ist wichtig, die Gebührenstruktur des jeweiligen Brokers vor der Kontoeröffnung zu prüfen.

Gibt es bei deutschen CFD Brokern eine Nachschusspflicht?

In Deutschland besteht keine gesetzliche Nachschusspflicht. Allerdings können Broker in ihren Allgemeinen Geschäftsbedingungen (AGB) Regelungen zur Nachschusspflicht festlegen. Es ist daher ratsam, die AGB des jeweiligen Brokers sorgfältig zu lesen.

Wie sicher sind meine Einlagen bei deutschen CFD Brokern?

Einlagen bei deutschen CFD Brokern sind durch die gesetzliche Einlagensicherung bis zu 100.000 € pro Kunde abgesichert. Zusätzlich unterliegen die Broker der Aufsicht der BaFin, was zusätzliche Sicherheit bietet.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.