Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Trading Lernen: Die 10 Besten Tipps für Anfänger

Das lernen von Trading an den Märkten dieser Welt kann eine lohnende, aber auch herausfordernde Reise sein. Gerade für Anfänger ist es entscheidend, eine solide Grundlage zu schaffen, um erfolgreich in den Finanzmärkten zu agieren. In diesem Artikel präsentieren wir die 10 besten Tipps für Trading-Anfänger, die Ihnen helfen, die wichtigsten Prinzipien zu verstehen und Ihre Handelsfähigkeiten zu verbessern.

Von der Wahl der richtigen Handelsplattform über das Verständnis von Marktanalysen bis hin zur Entwicklung einer robusten Handelsstrategie – alle diese Dinge sollten vor dem ersten Trade gut durchdacht sein. Erfahren Sie von uns, wie Sie Fehler vermeiden, Risiken minimieren und Ihre Erfolgschancen maximieren können. Tauchen Sie ein in die spannende Welt des Tradings und legen Sie den Grundstein für Ihren finanziellen Erfolg.

Inhalt:

- Was genau ist Daytrading?

- Vorteile und Nachteile des Daytradings

- Welche Märkte sollten beim Daytrading gehandelt werden?

- Welche Kosten fallen beim Daytrading an?

- Entwickeln und Überprüfen Sie eine Trading Strategie

- Die besten Daytrading Strategien für Anfänger

- 10 goldene Daytrading Tipps für Anfänger

- Fazit: Trading lernen erfordert Zeit, Geduld und Disziplin

- FAQ - Häufige Fragen zum Daytrading für Anfänger

Was genau ist Daytrading?

Daytrading ist eine spezielle Trading-Strategie, bei der Trader innerhalb eines Handelstages Positionen eröffnen und schließen, um von kurzfristigen Schwankungen der Finanzmärkte zu profitieren. Der Fokus liegt hierbei vor allem auf intraday-Trading, bei dem alle Positionen vor Handelsschluss wieder geschlossen werden. Im Gegensatz dazu halten andere Trading-Strategien Positionen über einen längeren Zeitraum, oft sogar über Wochen oder Monate.

Die Definition von Daytrading beinhaltet auch, dass der Trader keine offenen Positionen über Nacht hält. Dadurch wird das Risiko von unerwarteten Ereignissen in den Märkten, die über Nacht auftreten können, minimiert. Daytrader nutzen verschiedene Handelsansätze wie technische Analysen, Trends oder volatilitätsbasierte Strategien, um geeignete Handelsmöglichkeiten zu identifizieren.

Bei der Auswahl der Handelsmärkte ist es für Daytrader wichtig, auf bestimmte Faktoren zu achten. Liquidität ist ein entscheidendes Kriterium, um schnell und zu einem fairen Preis kaufen oder verkaufen zu können. Des Weiteren spielen Volatilität und Spread die wichtige Rolle, da sie die Potenziale für Gewinne und Verluste beeinflussen. Zudem ist es von Vorteil, sich auf Märkte zu konzentrieren, die man gut kennt und für die man leicht auf Informationen zugreifen kann.

Insgesamt ist Daytrading eine Trading-Strategie, bei der Positionen innerhalb eines Handelstages geöffnet und geschlossen werden. Es erfordert schnelle Entscheidungen, intensives Monitoring der Märkte und eine gut durchdachte Auswahl der Handelsmärkte.

Gibt es Alternativen zum Daytrading?

Ja, es gibt verschiedene Alternativen zum Daytrading, die Händler in Betracht ziehen können. Eine Alternative zum Daytrading ist das Swing-Trading. Beim Swing-Trading halten Händler ihre Positionen über einen längeren Zeitraum und versuchen, von den kurzfristigen Preisschwankungen zu profitieren. Im Gegensatz zum Daytrading, bei dem Positionen innerhalb desselben Handelstages geschlossen werden, bleibt ein Swing-Trader oft mehrere Tage oder sogar Wochen im Markt. Dieser Handelsstil erfordert eine analytische Herangehensweise, um geeignete Einstiegs- und Ausstiegspunkte für den Handel zu finden.

Vorteile und Nachteile des Daytradings

Wie bei jeder Anlagestrategie gibt es auch beim Daytrading sowohl Vor- als auch Nachteile, die sorgfältig abgewogen werden müssen. Nachfolgend beleuchten wir die wichtigsten Vorteile und Nachteile des Daytradings, um Ihnen ein umfassendes Verständnis dieser dynamischen Handelsform zu vermitteln.

Vorteile von Daytrading

Daytrading hat verschiedene Vorteile, die es zu einer attraktiven Handelsstrategie machen.

Erstens ermöglicht es schnelle Gewinne. Daytrader können von den kurzfristigen Preisschwankungen an den Märkten profitieren und innerhalb eines einzigen Handelstages mehrere Trades abschließen. Dadurch können sie potenziell schnelle und hohe Gewinne erzielen.

Zweitens bietet das Daytrading Flexibilität. Daytrader können ihre Handelsaktivitäten an ihre individuellen Bedürfnisse und Zeitpläne anpassen. Da sie nur innerhalb eines Tages handeln, können sie ihre Positionen leicht anpassen oder schließen, basierend auf Marktbewegungen und aktuellen Informationen.

Drittens ermöglicht das Daytrading eine Diversifizierung der Handelsportfolios. Der kurzfristige Handel mit verschiedenen Finanzinstrumenten und Märkten erlaubt Daytradern ihr Risiko streuen und ihr Gewinnpotenzial maximieren. Dies ist besonders wichtig, um sich gegen plötzliche Marktschwankungen zu schützen und mögliche Verluste zu minimieren.

Ein weiterer Vorteil des Daytradings besteht darin, dass keine Übernacht-Risiken bestehen. Da Daytrader vor dem Handelstag alle offenen Positionen schließen müssen, sind sie nicht den potenziellen Risiken ausgesetzt, die während der Handelspause über Nacht auftreten können, wie z.B. unerwartete Nachrichten oder politische Ereignisse.

Insgesamt bietet das Daytrading schnelle Gewinne, Flexibilität, Diversifizierung, keine Übernacht-Risiken und die Möglichkeit, Einzelmärkte zu handeln. Diese Vorteile machen es zu einer interessanten Handelsstrategie für viele Händler.

Nachteile von Daytrading

Daytrading, bei dem Wertpapiere innerhalb eines Handelstages gekauft und verkauft werden, ist eine beliebte Strategie für Trader, die auf schnelle Gewinne abzielen. Doch trotz seiner Attraktivität birgt Daytrading erhebliche Nachteile, insbesondere im Vergleich zu anderen Trading-Strategien wie Swing-Trading oder langfristigem Investieren. Dieser Artikel beleuchtet die wesentlichen Nachteile des Daytradings im Vergleich zu alternativen Ansätzen.

Höhere Transaktionskosten

Im Vergleich zu anderen Trading-Strategien sind die Transaktionskosten beim Daytrading signifikant höher. Da Daytrader häufig handeln, fallen mehr Gebühren an, was die Gewinne erheblich schmälern kann. Im Gegensatz dazu haben Swing-Trader und langfristige Investoren, die weniger häufig handeln, geringere Transaktionskosten und können dadurch mehr von ihren Gewinnen behalten.

Erhöhter Stress und Zeitaufwand

Daytrading erfordert eine ständige Marktbeobachtung und schnelle Entscheidungsfindung, was zu einem hohen Stresslevel führt. Trader müssen den ganzen Tag über aufmerksam sein und sofort auf Marktbewegungen reagieren. Im Vergleich dazu bietet Swing-Trading mehr Flexibilität, da Trader Positionen über mehrere Tage oder Wochen halten und nicht ständig die Märkte beobachten müssen. Langfristige Investoren profitieren sogar von noch weniger Zeitaufwand und Stress, da sie ihre Investitionen über Monate oder Jahre halten.

Höheres Verlustrisiko

Das Verlustrisiko beim Daytrading ist im Vergleich zu anderen Strategien höher. Daytrader setzen auf kurzfristige Marktbewegungen, die oft unvorhersehbar und volatil sind. Dies kann zu erheblichen Verlusten führen, insbesondere für unerfahrene Trader. Swing-Trader und langfristige Investoren haben tendenziell stabilere Renditen, da sie sich auf längerfristige Trends und Fundamentalanalysen stützen.

Erforderliche Kenntnisse und Erfahrung

Erfolgreiches Daytrading erfordert umfangreiche Kenntnisse der Märkte und technische Analysefähigkeiten. Anfänger ohne ausreichende Vorbereitung erleiden schnell Verluste. Im Gegensatz dazu können Swing-Trader und langfristige Investoren von weniger intensivem, aber tiefgründigerem Wissen profitieren. Sie konzentrieren sich auf fundamentale Daten und langfristige Trends, die leichter zu verstehen und zu analysieren sind.

Emotionale Belastung

Daytrading kann zu emotionaler Belastung und potenzieller Abhängigkeit führen, ähnlich wie Glücksspiel. Die ständige Suche nach dem nächsten profitablen Trade und die emotionalen Höhen und Tiefen können süchtig machen. Swing-Trader und langfristige Investoren sind weniger anfällig für solche emotionalen Belastungen, da sie nicht ständig handeln und sich mehr auf langfristige Ziele konzentrieren.

Welche Märkte sollten beim Daytrading gehandelt werden?

Welche Märkte sind am besten für das Daytrading geeignet? Im folgenden beleuchten wir die beliebtesten Märkte für Daytrader und welche Eigenschaften sie besonders attraktiv machen.

Aktienmärkte

Der Aktienmarkt ist wohl der bekannteste Markt für Daytrader. Aktien bieten eine hohe Liquidität und Volatilität, was für kurzfristige Handelsstrategien ideal ist. Trader können aus einer Vielzahl von Unternehmen auswählen, um potenziell profitable Trades zu finden. Besondere Aufmerksamkeit verdienen dabei Blue-Chip-Aktien und stark gehandelte Mid-Cap-Aktien, da sie oft stabile Bewegungen und geringere Spreads aufweisen.

Forex-Markt

Der Devisenmarkt (Forex) ist der größte Finanzmarkt der Welt und bietet zahlreiche Möglichkeiten für Daytrader. Der Forex-Markt ist rund um die Uhr geöffnet und ermöglicht den Handel mit Währungspaaren wie EUR/USD, GBP/USD und USD/JPY. Die hohe Liquidität und die geringen Transaktionskosten machen den Forex-Markt besonders attraktiv. Währungspaare reagieren oft stark auf makroökonomische Nachrichten, was zusätzliche Handelsmöglichkeiten bietet.

Kryptowährungen

Kryptowährungen wie Bitcoin, Ethereum und Litecoin haben in den letzten Jahren enorm an Popularität gewonnen. Der Kryptomarkt ist bekannt für seine hohe Volatilität, was für Daytrader sowohl Chancen als auch Risiken bietet. Der 24/7-Handel und die Möglichkeit, mit geringen Startkapitalbeträgen zu handeln, machen Kryptowährungen besonders attraktiv für Trader, die nach schnellen Bewegungen suchen.

Indizes

Das Trading von Index-CFDs (Contracts for Difference) wie dem DAX, Dow Jones oder NASDAQ ist eine weitere beliebte Option für Daytrader. Indizes repräsentieren einen Korb von Aktien und bieten eine breitere Marktübersicht. Sie tendieren dazu, klarere Trends zu zeigen und können oft weniger volatil sein als einzelne Aktien, was für strategische Handelsansätze vorteilhaft sein kann.

Egal, für welchen Markt Sie sich entscheiden, es ist wichtig, kontinuierlich zu lernen, sich anzupassen und Ihre Strategien zu optimieren, um die besten Chancen auf Gewinne zu haben.

Welche Kosten fallen beim Daytrading an?

Beim Daytrading können zahlreiche Gebühren und Kosten anfallen, die sich auf die Rentabilität Ihrer Trades auswirken können. Diese Kosten umfassen unter anderem Handelsprovisionen, Spreads, Finanzierungskosten und Softwaregebühren. Erfahren Sie, welche Kostenfallen vermieden werden sollten und wie Sie Ihre Ausgaben optimieren können, um Ihre Gewinne zu maximieren.

Spreads und Kommissionen

Spreads und Kommissionen sind wichtige Faktoren, auf die Trader beim Handel mit Brokern achten sollten. Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis eines Finanzinstruments. Er repräsentiert im Wesentlichen die Handelskosten, die der Trader an den Broker zahlt. Ein niedriger Spread bedeutet geringere Handelskosten, während ein hoher Spread höhere Kosten für den Trader bedeutet.

Kommissionen sind Gebühren, die Broker für die Ausführung von Trades erheben. Im Gegensatz zum Spread, der bei jedem Trade anfällt, können Kommissionen je nach Broker unterschiedlich sein. Einige Broker erheben feste Kommissionen pro Trade, während andere prozentuale Gebühren basierend auf dem Handelsvolumen erheben.

Es ist wichtig, auf Spreads und Kommissionen zu achten, da sie direkten Einfluss auf die Rentabilität eines Trades haben. Niedrigere Kosten bedeuten, dass der Trader mehr Gewinn erzielen kann. Beim Vergleich von Brokern sollten Trader daher die Spreads und Kommissionen verschiedener Anbieter berücksichtigen, um die besten Handelsbedingungen zu finden.

Übernachtgebühren

Übernachtgebühren, auch bekannt als Swap-Gebühren oder Roll-Over-Gebühren, sind Kosten, die beim Halten einer offenen Position über Nacht entstehen. Diese Gebühren werden von Brokern wie Admirals erhoben und dienen dazu, die Kosten für das Halten einer Position über einen längeren Zeitraum auszugleichen.

Die Übernachtgebühren können sich auf das Trading erheblich auswirken, insbesondere für Trader, die Positionen über längere Zeiträume halten oder Swing-Trading-Strategien verfolgen. Wenn eine Position über Nacht gehalten wird, kann dies zu zusätzlichen Kosten führen, die die Rentabilität der Position beeinflussen können. Es ist daher wichtig, die Übernachtgebühren bei der Planung von Trades und der Risikobewertung zu berücksichtigen.

Gebühren für Ein- und Auszahlungen

Die Gebühren für Ein- und Auszahlungen bei Brokern sind wichtige Kostenpunkte, die bei der Auswahl eines Brokers berücksichtigt werden sollten. Diese Gebühren können die Rentabilität von Invesitionen beeinflussen und sollten daher sorgfältig in Betracht gezogen werden.

Gebühren für Tradingplattformen & Trading Tools

Die Gebühren für Tradingplattformen können je nach Anbieter variieren. Einige Plattformen verlangen eine monatliche Nutzungsgebühr, während andere einen prozentualen Anteil des Handelsvolumens als Gebühr erheben.

Zusätzlich zu den Plattformgebühren können auch Kosten für Trading-Tools anfallen. Es gibt eine Vielzahl von Tools, die Tradern helfen, ihre Handelsstrategien zu entwickeln und zu verbessern. Diese Tools bieten oft erweiterte Charting-Funktionen, technische Indikatoren und Analysetools. Einige Tools sind kostenlos, während andere eine einmalige oder monatliche Gebühr erheben. So erhebt der Broker WH Selfinvest beispielsweise eine Gebühr in Höhe von 29€ pro Monat für seine Nanotrader Pro Handelsplattform. Es ist wichtig zu beachten, dass nicht alle kostenpflichtigen Tools unbedingt besser sind als kostenlose, und eine gründliche Recherche erforderlich ist, um das für den individuellen Bedarf beste Tool zu finden.

Entwickeln und Überprüfen einer Trading Strategie

Der Erfolg im Trading hängt maßgeblich von der Entwicklung und Überprüfung einer effektiven Handelsstrategie ab. Eine Trading Strategie definiert, wie ein Trader Entscheidungen über den Kauf oder Verkauf von Finanzinstrumenten trifft. Sie basiert in der Regel auf technischen Analysemethoden wie Chartmuster, Indikatoren und Trends.

Trader sollten auch ihre eigenen Handelsziele und Risikotoleranz berücksichtigen, um eine maßgeschneiderte Strategie zu entwickeln, die zu ihrem individuellen Handelsstil passt. Nach der Entwicklung einer Strategie ist es wichtig, diese systematisch zu überprüfen, um sicherzustellen, dass sie effektiv ist und den gewünschten Zielen entspricht. Dies beinhaltet die Analyse der Handelsresultate und die Anpassung der Strategie bei Bedarf. Durch kontinuierliche Überprüfung und Feinabstimmung der Trading Strategie können Trader ihre Erfolgschancen maximieren und ihre langfristigen Handelsziele erreichen.

Trading Strategie Beispiel: Trading Strategie mit gleitenden Durchschnitten (EMA)

Eine beliebte Trading Strategie ist die Verwendung von gleitenden Durchschnitten (Exponential Moving Average, EMA). Die EMA Trading Strategie basiert auf der technischen Analyse des Durchschnittspreises eines Wertpapiers über einen bestimmten Zeitraum.

Der EMA gibt mehr Gewicht auf die aktuellen Preisdaten und reagiert schneller auf Kursveränderungen als der einfache gleitende Durchschnitt (SMA). Dies macht ihn ideal für kurzfristige Handelsentscheidungen.

Um diese Strategie umzusetzen, können wir zwei EMA-Linien verwenden: eine mit einer kürzeren Periode, um auf kurzfristige Trends zu reagieren, und eine mit einer längeren Periode, um auf langfristige Trends zu reagieren. Wenn der kürzere EMA über dem längeren EMA liegt, signalisiert dies einen Aufwärtstrend, während ein umgekehrtes Szenario einen Abwärtstrend anzeigt.

Wenn wir nun eine Kaufentscheidung treffen möchten, warten wir darauf, dass der Preis über dem kürzeren EMA liegt und steigt. Dies signalisiert eine positive Trendumkehr. Umgekehrt würden wir eine Verkaufsentscheidung treffen, wenn der Preis unter dem kürzeren EMA liegt und fällt.

Die Anwendung dieser Strategie erfordert jedoch zusätzliche Informationen, wie zum Beispiel das Studium von Unterstützungs- und Widerstandsniveaus oder das Verwenden von Indikatoren zur Bestätigung der Signale. Durch die Verwendung der richtigen Parameter für die EMA-Linien kann diese Trading Strategie jedoch eine effektive Methode sein, um von kurzfristigen Trends zu profitieren.

Anpassung und Optimierung der Trading Strategie

Um als professioneller Trader erfolgreich zu sein, ist es entscheidend, die eigene Trading-Strategie kontinuierlich anzupassen und zu optimieren. Eine ständige Überprüfung und Verbesserung ermöglicht es dem Trader, sich an die sich ständig verändernden Marktbedingungen anzupassen und seine Trading-Fähigkeiten weiterzuentwickeln.

Backtesting einer Strategie

Das Backtesting ist ein essentieller Prozess für Trader, um ihre Handelsstrategie zu verbessern. Es beinhaltet das Testen einer Handelsstrategie mit historischen Marktdaten, um die Performance im Vergleich zu vergangenen Marktsituationen zu analysieren.

Das Backtesting ermöglicht es einem Trader, seine Handelsregeln zu überprüfen und anzupassen, um potenzielle Fehler oder Schwachstellen zu identifizieren. Durch die Analyse vergangener Daten kann ein Trader auch die Profitabilität und das Risiko der Strategie bewerten. Es dient als wertvolles Werkzeug, um die Konsistenz und Zuverlässigkeit einer Handelsstrategie zu überprüfen und zu optimieren.

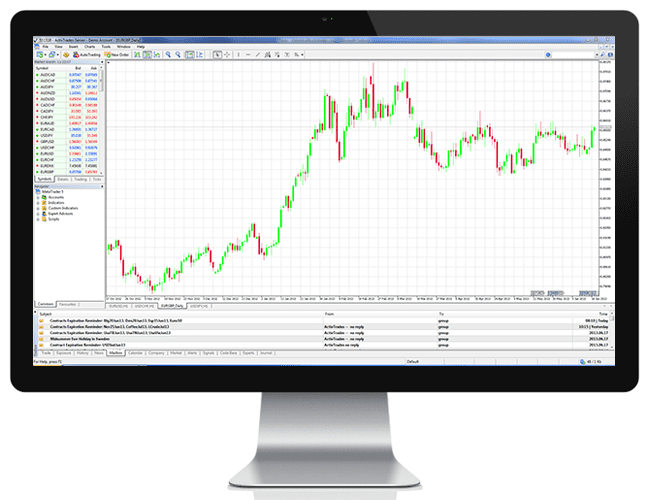

Für Trader, die automatisiertes Trading bevorzugen, gibt es Plattformen wie MetaTrader 4 und MetaTrader 5, die auch Backtesting-Funktionen bieten. Diese Plattformen ermöglichen es Tradern, automatisierte Handelssysteme zu entwickeln und zu testen, um ihre Strategien effektiv zu überprüfen und zu optimieren.

Insgesamt ist das Backtesting ein unverzichtbares Werkzeug für Trader, um ihre Handelsstrategie zu verbessern. Es bietet die Möglichkeit, vergangene Marktbedingungen zu analysieren, um Muster zu erkennen und Handelsregeln zu optimieren. Durch die Verwendung von Tools und Plattformen wie TradingView, Forex Tester 5 oder MetaTrader können professionelle Trader ihre Strategien präzise und effektiv testen, um konsistente Gewinne zu erzielen.

Paper Trading

Das Paper Trading ist eine Methode, die es Tradern ermöglicht, ihre Handelsstrategien in einer realen Marktumgebung zu testen, ohne echtes Geld zu riskieren. Es bietet die Möglichkeit, die Effektivität einer Strategie zu bewerten, bevor sie mit echten Mitteln umgesetzt wird.

Eine moderne Version für das Paper Trading ist ein Demokonto. Demokonten simulieren das Erlebnis des Handels in einem Live-Markt, jedoch mit virtuellem statt mit echtem Geld. Trader können ihre Strategien üben, Trades ausführen und ihre Performance durch diese Konten überwachen. TradingView ist eine weitere beliebte Plattform, die Funktionen für das Paper Trading bietet. Sie ermöglicht den Zugang zu Echtzeit-Marktdaten, Charting-Tools und die Möglichkeit, simulierte Trades zu platzieren.

Allerdings gibt es einige potenzielle Fallstricke, die beim Paper Trading beachtet werden sollten. Ein häufiger Fehler besteht darin, es nicht ernsthaft genug zu nehmen. Trader empfinden möglicherweise nicht dasselbe emotionale Engagement beim Handel mit virtuellem Geld, was zu leichtsinnigen Entscheidungen führen kann. Es ist entscheidend, das Paper Trading mit derselben Ernsthaftigkeit zu behandeln wie den echten Handel, um die Tragfähigkeit einer Strategie genau bewerten zu können.

Die besten Daytrading Strategien für Anfänger

Während es eine Vielzahl von Strategien gibt, die von erfahrenen Daytradern angewendet werden, können Anfänger von einfachen und effektiven Ansätzen profitieren. Im folgenden werden einige der besten Daytrading Strategien für Anfänger vorgestellt. Diese Strategien sollen es Einsteigern ermöglichen, erfolgreich in den Daytrading-Markt einzusteigen und ihre Gewinnchancen zu maximieren. Es ist wichtig zu beachten, dass der Handel mit Aktien ein hohes Risiko birgt und es keine Garantie für Gewinne gibt. Daher ist es entscheidend, dass Anfänger die Märkte sorgfältig beobachten, bevor sie ihre ersten Trades tätigen. Mit den richtigen Strategien, einem gründlichen Verständnis der Märkte und viel Übung können Anfänger jedoch die Grundlagen des Daytradings beherrschen und ihre Erfolgschancen verbessern.

Trendfolgestrategie

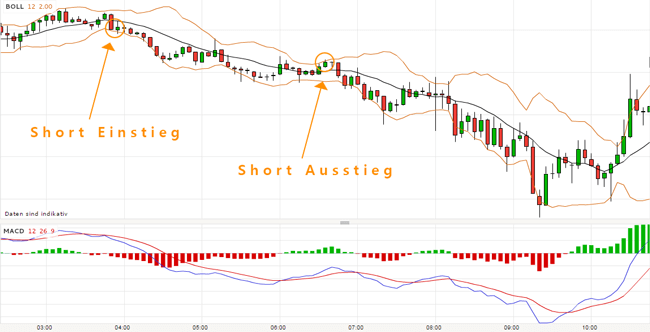

Die Trendfolgestrategie ist eine beliebte Methode im Daytrading, um von aktuellen Markttrends zu profitieren. Dabei verfolgt der Trader den aktuellen Trend des Marktes und versucht, von diesem Aufwärts- oder Abwärtstrend zu profitieren, anstatt gegen den Trend zu handeln.

Die Verwendung von technischen Indikatoren wie gleitenden Durchschnitten und Trendlinien hilft dabei, den optimalen Einstiegs- und Ausstiegspunkt zu bestimmen. Der gleitende Durchschnitt zeigt den Durchschnittspreis einer Aktie über einen bestimmten Zeitraum an und kann verwendet werden, um Signale für den Ein- und Ausstieg zu generieren. Wenn der Kurs über dem gleitenden Durchschnitt liegt, signalisiert dies einen Aufwärtstrend und ein Einstiegssignal, während ein Kurs unter dem gleitenden Durchschnitt auf einen Abwärtstrend hinweist und ein Ausstiegssignal geben kann.

Trendlinien werden verwendet, um den Trend visuell darzustellen und Unterstützungs- und Widerstandsniveaus zu identifizieren. Trader nutzen diese Linien, um den besten Zeitpunkt für den Einstieg in den Trend zu bestimmen und mögliche Umkehrpunkte zu erkennen.

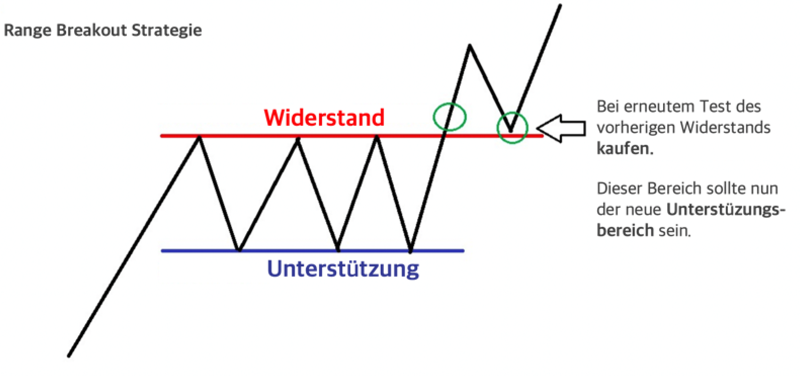

Eine weitere beliebte Form der Trendfolge im Daytrading ist die Breakout-Strategie. Hierbei wird auf den Ausbruch eines Wertpapiers aus einer vordefinierten Handelsspanne gewartet. Ein Durchbruch über den Widerstand bestätigt den Aufwärtstrend und eröffnet eine Handelsposition, während ein Durchbruch unter die Unterstützung den Abwärtstrend bestätigt und ein Verkaufssignal gibt.

Breakout Strategie

Die Breakout-Strategie ist eine Trendfolge-Strategie, die darauf abzielt, von signifikanten Kursbewegungen nach dem Durchbrechen von Widerstands- oder Unterstützungsniveaus zu profitieren. Bei dieser Strategie wird die Eröffnungsspanne eines Wertpapiers beobachtet, um potenzielle Breakout-Punkte zu identifizieren.

Um erfolgreich eine Breakout-Strategie anzuwenden, ist es wichtig, die Widerstands- und Unterstützungsniveaus sorgfältig zu analysieren. Widerstandsniveaus stellen Preisbereiche dar, bei denen der Kurs historisch gesehen Probleme hatte, nach oben zu durchbrechen. Unterstützungsniveaus hingegen sind Preisbereiche, bei denen der Kurs historisch gesehen Schwierigkeiten hatte, nach unten zu durchbrechen. Das Beobachten dieser Niveaus ermöglicht es dem Trader, potenzielle Kursbewegungen vorherzusagen und Breakout-Chancen zu identifizieren.

Sobald eine Breakout-Chance erkannt wurde, erfolgt der Einstieg in den Trade, wenn der Kurs das Widerstands- oder Unterstützungsniveau durchbricht. Dies signalisiert eine potenzielle starke Kursbewegung in die entsprechende Richtung. Stop-Loss-Orders werden gesetzt, um Verluste zu begrenzen, falls der Breakout nicht erfolgreich ist.

Price Action Trading

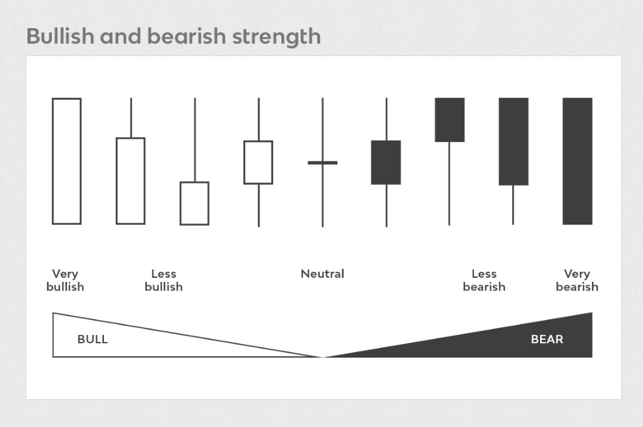

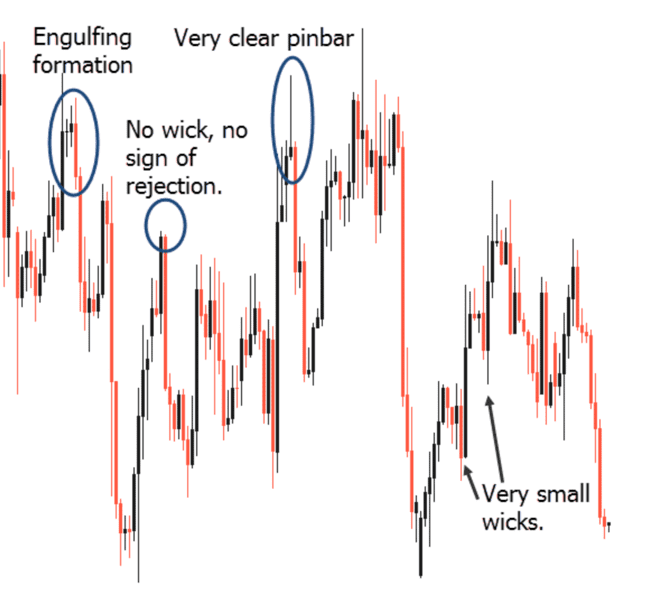

Das Price Action Trading ist eine weitere Handelsstrategie, die darauf basiert, die Bewegung des Preises auf einem Chart zu analysieren und zu interpretieren. Sie beruht auf der Überzeugung, dass der Preis der wichtigste Indikator ist und alle anderen Faktoren wie wirtschaftliche Nachrichten oder Marktsentiment bereits im Preis reflektiert sind.

Um diese Strategie anzuwenden, nutzen erfahrene Trader verschiedene Werkzeuge wie Chartmuster, Candlestick-Formationen, Unterstützungs- und Widerstandsniveaus sowie Trendlinien. Durch die technische Analyse dieser Elemente versuchen erfolgreiche Trader, potenzielle Marktumkehrungen oder Ausbrüche zu identifizieren und treffen entsprechende Handelsentscheidungen.

Ein Vorteil des Price Action Trading liegt in seiner Flexibilität. Es kann auf jeden Finanzmarkt und jede Zeiteinheit angewendet werden. Trader haben die Freiheit, ihre Strategien basierend auf ihren eigenen Interpretationen und Beobachtungen der Preisbewegungen anzupassen. Diese Subjektivität kann jedoch auch ein Nachteil sein, da verschiedene Trader die gleiche Preisaktion unterschiedlich interpretieren können.

Um diese Strategie zu beherrschen, durchlaufen Trader normalerweise eine umfangreiche Übungsphase. Sie studieren historische Preisdaten, testen ihre Strategien zurück und machen sich Notizen über die Muster und Formationen, die zu erfolgreichen Trades führen. Durch das Sammeln von Erfahrungen und das Schärfen ihrer Fähigkeiten bei der Identifizierung von Mustern und der Interpretation von Preisbewegungen können Trader ihre Chancen auf profitable Trades erhöhen.

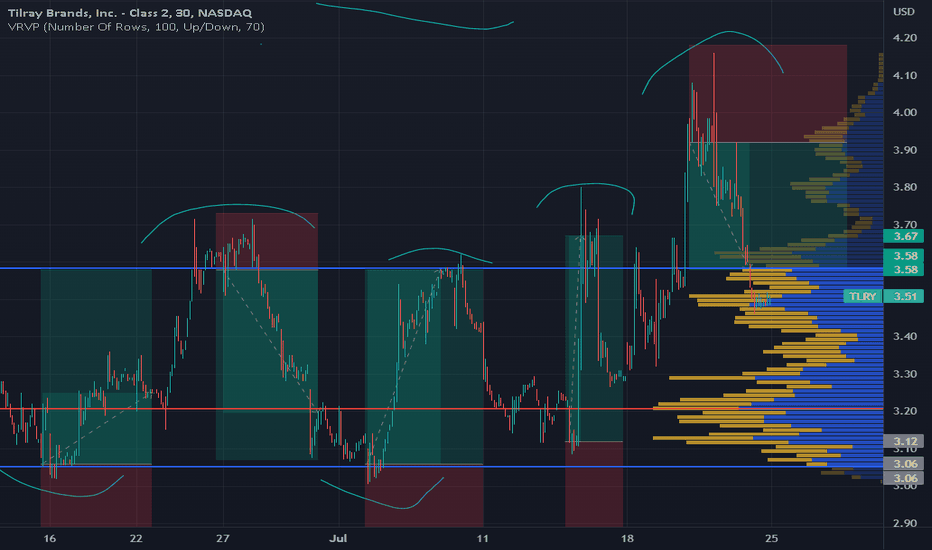

Volumen Trading

Das Volumen Trading bezieht sich auf die technische Analyse des Handelsvolumens in einem Markt und wie es die Aktivität und Liquidität beeinflusst. Das Handelsvolumen ist die Anzahl der gehandelten Wertpapiere oder Verträge innerhalb eines bestimmten Zeitraums. Es ist ein wichtiges Maß für die Marktbreite und zeigt das Ausmaß der Kauf- oder Verkaufsaktivitäten an.

Ein höheres Handelsvolumen ist in der Regel positiv, da es auf eine erhöhte Aktivität im Markt hinweist. Es signalisiert das Interesse von Händlern und Anlegern an bestimmten Vermögenswerten oder Märkten. Dies kann ein Indikator für erwartete Preisbewegungen oder Trends sein, die Daytrader nutzen können, um Gewinne zu erzielen.

Darüber hinaus hat ein höheres Handelsvolumen auch Auswirkungen auf die Liquidität eines Marktes. Eine höhere Liquidität bedeutet, dass es genügend Käufer und Verkäufer gibt, um einen Handel zu einem fairen Preis durchzuführen. Dies reduziert das Risiko von Ausführungsproblemen oder Preismanipulationen.

Im Daytrading ist das Handelsvolumen von großer Bedeutung, da es die Geschwindigkeit und Effektivität der Ausführung von Trades beeinflusst. Ein höheres Handelsvolumen kann dazu führen, dass Orders schneller ausgeführt werden, ohne dass große Preisschwankungen auftreten. Dies ermöglicht es Daytradern, ihre Positionen schnell einzugehen oder zu verlassen und potenziell höhere Gewinne zu erzielen.

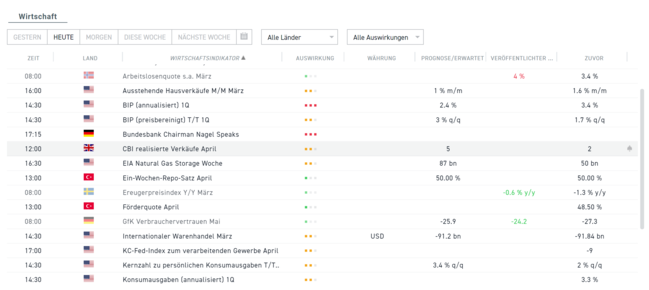

Trading von Nachrichten

Beim Trading von Nachrichten geht es darum, die Auswirkungen von aktuellen Markt-News auf Trends und Kursbewegungen zu nutzen, um Gewinne zu erzielen. Trader beobachten hierbei genau wichtige Nachrichtenereignisse wie etwa Wirtschaftsdaten, Unternehmensberichte oder politische Ankündigungen, die das Marktsentiment beeinflussen könnten.

Um von Markt-News zu profitieren, ist es wichtig, eine effektive Vorgehensweise zu wählen. Ein erster Schritt ist die Identifizierung von relevanten Nachrichtenereignissen und ihre Auswirkung auf einzelne Märkte oder Aktien. Trader sollten sich auf wirtschaftliche Indikatoren oder Ankündigungen mit hoher Bedeutung konzentrieren, da sie oft die größten Auswirkungen auf die Märkte haben.

Beispielhaft könnten Arbeitsmarktdaten die Kurse von Währungen beeinflussen, während Unternehmensgewinne die Aktienkurse bewegen können. Trader können dann ihre Handelsstrategien entsprechend anpassen, um von den erwarteten Trends zu profitieren.

Jedoch gibt es auch Risiken und Herausforderungen beim Trading von Nachrichten. Ein wichtiger Aspekt ist die schnelle Reaktion auf die Nachrichten, da Kursbewegungen oft kurzfristig und volatil sein können. Es ist daher entscheidend, schnelle und effektive Handelsplattformen zu nutzen und eine klare Strategie für Ein- und Ausstiegspunkte zu haben.

Weiterhin kann es schwierig sein, Nachrichtenereignisse korrekt zu interpretieren und ihre Auswirkungen auf die Märkte vorherzusagen. Trader sollten daher eine umfassende Analyse betreiben und auf verschiedene Quellen zurückgreifen, um ein genaues Bild zu erhalten.

Intraday Swing Trading

Intraday Swing Trading ist eine Handelsstrategie, die darauf abzielt, kurzfristige Preisschwankungen innerhalb eines größeren Trends zu erfassen. Sie kombiniert Elemente des Daytradings und Swingtradings, um von intraday Preisbewegungen zu profitieren.

Im Gegensatz zum Daytrading, bei dem Wertpapiere innerhalb eines einzigen Handelstages gekauft und verkauft werden, werden Positionen beim Intraday Swing Trading für eine längere Dauer gehalten, typischerweise mehrere Stunden bis zu einigen Tagen. Dies ermöglicht es den Händlern, größere Preisschwünge innerhalb eines Trends zu erfassen.

Intraday Swing Trading basiert auf der Identifizierung von Preis-Trendmustern sowie Unterstützungs- und Widerstandsniveaus. Trader nutzen technische Analysewerkzeuge wie gleitende Durchschnitte, Fibonacci-Retracement-Niveaus und Chartmuster, um potenzielle Ein- und Ausstiegspunkte zu identifizieren. Das Ziel ist es, die Position zu einem günstigen Preisniveau nahe der Unterstützung in einem Aufwärtstrend oder der Widerstandslinie in einem Abwärtstrend einzugehen.

Risikomanagement ist beim Intraday Swing Trading entscheidend. Trader müssen ihre Ein- und Ausstiegspunkte im Voraus planen und ihre Stop-Loss-Level festlegen, um potenzielle Verluste zu begrenzen. Wenn der Handel nicht den Erwartungen des Traders entspricht, besteht die Möglichkeit, die Situation neu zu bewerten und die Strategie entsprechend anzupassen.

10 goldene Daytrading Tipps für Anfänger

Um als Anfänger erfolgreich zu sein und vor allem Verluste direkt am Anfang zu minimieren, ist es ratsam, einige grundlegende Tipps zu befolgen. Nachfolgend werden wir unsere 10 goldenen Tipps für Daytrading-Anfänger mit Ihnen teilen. Diese Tipps umfassen Dinge wie die Wahl eines zuverlässigen Brokers, das Setzen realistischer Ziele, das Entwickeln einer Trading-Strategie, das Beherrschen der technischen Analyse, das Vermeiden von übermäßigem Risiko und vieles mehr. Indem Anfänger diese Tipps befolgen, können sie ihre Chancen auf Erfolg erhöhen und ihre Daytrading-Fähigkeiten verbessern. Es ist wichtig, dass Anfänger verstehen, dass Daytrading kein schneller Weg zum Reichtum ist, sondern eine Disziplin, die Zeit und Training erfordert. Mit den richtigen Kenntnissen und einer vernünftigen Herangehensweise kann Daytrading jedoch eine lukrative Möglichkeit sein, finanzielle Ziele zu erreichen.

Tipp 1: Trading Psychologie lernen und verstehen

Die Trading-Psychologie bezieht sich auf die mentale und emotionale Seite des Handels und wie sie das Verhalten und die Entscheidungen eines Traders beeinflusst. Es ist wichtig, die Trading-Psychologie zu verstehen, da sie großen Einfluss auf das Handelsergebnis haben kann.

In diesem Artikel werden verschiedene Aspekte der Trading-Psychologie behandelt. Ein wichtiger Aspekt ist die Emotionskontrolle. Emotionen wie Angst, Gier und Unsicherheit können zu irrationalen Handlungen und schlechten Entscheidungen führen. Daher ist es wichtig, die eigenen Emotionen zu erkennen und zu kontrollieren.

Ein weiterer wichtiger Aspekt ist das Risikomanagement. Der Handel birgt immer ein höheres Risiko, und ein Trader muss fähig sein, dieses Risiko zu managen. Dazu gehört die Festlegung eines angemessenen Risiko- und Gewinnziels sowie das Einhalten einer klaren Handelsstrategie.

Kurz gesagt möchten wir damit folgendes sagen: Erstens, dass Geduld eine wichtige Tugend ist. Trader müssen geduldig sein und auf die richtigen Handelsmöglichkeiten warten, anstatt impulsiv und unüberlegt zu handeln. Zweitens, dass das Lernen und Verstehen der eigenen Trading-Psychologie ein fortlaufender Prozess ist. Trader sollten sich kontinuierlich mit ihrer eigenen mentalen und emotionalen Verfassung auseinandersetzen, um bessere Handelsentscheidungen treffen zu können.

Tipp 2: Einfache Trading Strategien lernen und auf Demokonten anwenden

Im nächsten Schritt geht es darum, eine einfache Trading Strategie auszuwählen, die auf klaren Regeln und Indikatoren basiert. Eine gute Möglichkeit, dies zu tun, ist die Verwendung von einfachen gleitenden Durchschnitten oder Trendlinien, um Trends zu identifizieren und Einstiegspunkte zu bestimmen.

Sobald man eine Strategie gewählt hat, ist es wichtig, diese auf einem Demokonto zu üben. Demokonten bieten eine realistische Handelsumgebung, ohne echtes Geld zu riskieren. Auf diese Weise kann man seine Trading Fähigkeiten verbessern und die Strategie auf verschiedene Märkte und Bedingungen anpassen.

Beim Üben auf Demokonten sollte man auch seine Emotionen kontrollieren und die Trades objektiv analysieren. Es ist wichtig, eine klare Methode für Gewinnziele und Stop-Loss Levels zu haben, um das Risiko zu begrenzen.

Insgesamt ist das Erlernen und Üben von einfachen Trading Strategien auf Demokonten entscheidend, um das Risiko von Verlusten zu minimieren. Es bietet Anfängern die Möglichkeit, ihre Handelsfähigkeiten zu verbessern, bevor sie echtes Geld riskieren. Indem man die Zeit und Mühe investiert, um auf Demokonten zu üben, kann man eine solide Grundlage für erfolgreiches Trading aufbauen.

Tipp 3: Trading Strategien diszipliniert verfolgen und Emotionen vermeiden

Diszipliniertes Verfolgen von Trading Strategien und die Vermeidung von beim Trading Emotionen spielen eine entscheidende Rolle für erfolgreichen kurzfristigen Handel. Die Bedeutung dieser Faktoren liegt in der Tatsache, dass sie dazu beitragen, objektive Entscheidungen zu treffen und impulsives Handeln zu vermeiden.

Wenn ein Trader diszipliniert seine Trading Strategien verfolgt, folgt er einem planbasierten Ansatz, bei dem Entscheidungen auf analytischen Daten und Fakten basieren. Dadurch wird vermieden, dass Emotionen wie Angst oder Gier die Handelsentscheidungen beeinflussen. Emotionen können dazu führen, dass Trades aus Angst vor Verlusten frühzeitig geschlossen werden oder dass Gewinne zu früh mitgenommen werden. Durch die Vermeidung von Emotionen kann der erfahrene Trader rationalere Entscheidungen treffen und das volle Potenzial seines Handelsplans ausschöpfen.

Es gibt verschiedene Methoden, um Emotionen beim Trading zu kontrollieren und diszipliniert zu bleiben. Eine Möglichkeit ist das Festlegen von klaren Regeln und das Erstellen eines Handelsplans. Der Trader kann bestimmte Kriterien festlegen, die erfüllt sein müssen, bevor ein Trade eingegangen wird. Dadurch wird die Entscheidungsfindung objektiviert und Emotionen haben weniger Einfluss. Des Weiteren kann das regelmäßige Überprüfen und Analysieren von Handelsdaten helfen, um objektive Entscheidungen zu treffen und den Fokus auf die Trading Strategie zu wahren. Darüber hinaus kann die Entwicklung einer positiven Einstellung und das Üben von Achtsamkeit dazu beitragen, Emotionen unter Kontrolle zu halten und diszipliniert zu bleiben.

Insgesamt führt das disziplinierte Verfolgen von Trading Strategien und die Vermeidung von Emotionen zu einem erfolgreichen Handel, da objektive Entscheidungen getroffen werden können und der Trader seinen Handelsplan effektiv umsetzen kann. Durch die Kontrolle von Emotionen und die Aufrechterhaltung der Disziplin bleibt der Fokus auf der langfristigen Strategie erhalten, was zu nachhaltigen Gewinnen führen kann.

Tipp 4: Festlegen welche Märkte man handeln möchte

Um erfolgreich mit dem Handel zu beginnen, ist es wichtig, sich auf bestimmte Märkte zu konzentrieren. Es gibt eine Vielzahl von Märkten, die sich für den Handel eignen, und es ist entscheidend, diejenigen auszuwählen, die am besten zu den eigenen Bedürfnissen und Zielen passen.

Die wichtigsten Märkte für den Handel sind die Aktien-, Anleihen-, Währungs- und Rohstoffmärkte. Jeder dieser Märkte bietet verschiedene Anlageklassen und Handelsmöglichkeiten. Aktien ermöglichen es den Anlegern, Anteile an Unternehmen zu erwerben und von deren Wertsteigerung zu profitieren. Anleihen sind Schuldtitel, die von Regierungen oder Unternehmen ausgegeben werden und regelmäßige Zinszahlungen bieten. Währungen ermöglichen es den Händlern, von Schwankungen der Wechselkurse zu profitieren, während Rohstoffe wie Gold, Öl und Getreide den Anlegern die Möglichkeit bieten, von Preisveränderungen zu profitieren.

Es ist wichtig zu beachten, dass jeder Markt seine Eigenheiten und Unterschiede hat. Um mehr über die spezifischen Details und Strategien für den Handel in jedem Markt zu erfahren, empfiehlt es sich, den Artikel "Unterschiedliche Märkte und Anlageklassen" von Thomas May zu lesen. In dem Artikel werden die verschiedenen Märkte und Anlageklassen ausführlich erläutert und hilfreiche Informationen und Tipps zur Verfügung gestellt.

Zusätzlich zu den genannten Märkten gibt es auch verschiedene Arten von Anlagevehikeln wie Fonds und Derivate, die den Anlegern zusätzliche Möglichkeiten bieten. Fonds ermöglichen es den Anlegern, ihr Geld in einen Pool von Anlagen zu investieren, der von professionellen Managern verwaltet wird. Derivate sind Finanzinstrumente, die ihren Wert von einem zugrunde liegenden Vermögenswert ableiten und den Anlegern die Möglichkeit bieten, von Preisschwankungen zu profitieren.

Insgesamt ist es wichtig, sich auf Märkte zu konzentrieren, die den eigenen Interessen und Zielen entsprechen und die besten Handelsmöglichkeiten bieten. Indem man die verschiedenen Anlageklassen und ihre Besonderheiten kennt, ist man besser in der Lage, fundierte Handelsentscheidungen zu treffen und erfolgreich am Markt zu agieren.

Tipp 5: Grundlagen der Chartanalyse lernen

Die Chartanalyse ist ein wichtiges Instrument für die technische Analyse von Finanzmärkten und der Preisentwicklung von Aktien, Währungen und anderen Finanzinstrumenten. Die Grundlagen der Chartanalyse beinhalten die Interpretation von Kurscharts und die Identifizierung von Mustern und Trends.

Ein wichtiger Aspekt der Chartanalyse sind die Chartformationen, die verschiedene Muster aufweisen können und auf mögliche zukünftige Preisentwicklungen hinweisen können. Beispiele für Chartformationen sind das Doppeltop, das Dreiecksmuster und das Kopf-Schulter-Muster. Jede Chartformation hat eine eigene Bedeutung und kann als Indikator für zukünftige Preisbewegungen dienen.

Es gibt verschiedene Chart-Typen, die bei der Chartanalyse verwendet werden können. Die bekanntesten Chart-Typen sind Liniencharts, Balkencharts und Kerzencharts. Liniencharts zeigen den Schlusskurs eines Finanzinstruments an, während Balkencharts die Eröffnungs- und Schlusskurse sowie Hoch- und Tiefpunkte anzeigen. Kerzencharts geben ähnliche Informationen wie Balkencharts, sind jedoch visuell ansprechender und können einfacher interpretiert werden.

Wichtige Begriffe in der Chartanalyse sind Widerstandszonen und Unterstützungszonen. Widerstandszonen sind Preisniveaus, bei denen der Verkaufsdruck stärker ist als die Kaufnachfrage, was zu einer möglichen Umkehrung des Trends führen kann. Unterstützungszonen hingegen sind Preisniveaus, bei denen die Kaufnachfrage stärker ist als der Verkaufsdruck, was zu einer möglichen Umkehrung des Trends nach oben führen kann.

Trends sind langfristige Bewegungen des Marktes, die entweder aufwärts (Bullentrend) oder abwärts (Bärentrend) sein können. Breakouts treten auf, wenn der Preis über einen Widerstand oder unter eine Unterstützung bricht und eine größere Preisbewegung verursacht. Retracements hingegen sind vorübergehende Gegenbewegungen in einem bestehenden Trend.

Die Chartanalyse ist ein mächtiges Werkzeug, das es Tradern ermöglicht, die Preisentwicklung besser zu verstehen und zukünftige Trends vorherzusagen. Durch die technische Analyse von Chartformationen, Chart-Typen und dem Verständnis von Widerstandszonen, Unterstützungszonen, Trends, Breakouts und Retracements können Trader bessere Handelsentscheidungen treffen und ihre Gewinnchancen erhöhen.

Tipp 6: Technische Indikatoren erkunden

Technische Indikatoren sind Tools, die zur Marktanalyse verwendet werden, um potenzielle Trades zu identifizieren. Diese Indikatoren basieren in der Regel auf mathematischen Berechnungen und statistischen Daten. Sie werden verwendet, um Muster und Trends im Kursverlauf eines Finanzinstruments zu erkennen.

Einige der wichtigsten technischen Indikatoren umfassen den gleitenden Durchschnitt, den Relative Strength Index (RSI) und den Moving Average Convergence Divergence (MACD). Der gleitende Durchschnitt ist ein Mittelwert der vergangenen Kursentwicklung, der verwendet wird, um den Trend zu identifizieren.

Der RSI misst die Stärke und Geschwindigkeit eines Trends und kann verwendet werden, um überkaufte oder überverkaufte Situationen zu identifizieren. Der MACD kombiniert gleitende Durchschnitte und hat das Potenzial, sowohl Trendrichtungen als auch Trendstärken zu identifizieren.

Diese technischen Indikatoren können beim Trading verwendet werden, um den Markttrend zu identifizieren, Kauf- oder Verkaufssignale zu generieren und den Ausstiegspunkt für einen Trade zu bestimmen. Durch die Verwendung von technischen Indikatoren können Trader ihre Strategie verbessern, indem sie jetzt effektiver Signale interpretieren können.

Es ist ratsam, technische Indikatoren zunächst auf einem Demokonto zu testen, um ihre Funktionsweise und Anwendungen zu verstehen. Neulinge sollten sich mit verschiedenen Indikatoren vertraut machen und herausfinden, welche am besten zu ihrer Handelsstrategie passen. Mit der Zeit wird sich das Verständnis von technischen Indikatoren verbessern und sie können wertvolle Werkzeuge für profitable Trades werden.

Tipp 7: Money und Risikomanagement lernen

Beim Daytrading ist Money und Risikomanagement entscheidend für den Erfolg. Diese beiden Konzepte spielen eine zentrale Rolle, um Verluste zu minimieren und langfristig profitabel zu handeln.

Das Risikomanagement konzentriert sich darauf, wie professionelle Trader die Risiken jedes Trades bewerten und minimieren können. Ein effektives Risikomanagement umfasst die Bestimmung eines angemessenen Stop-Loss-Niveaus für jeden Trade, basierend auf technischen Analysen oder volatilitätsbasierten Ansätzen. Zum Beispiel könnte ein Trader entscheiden, dass er einen Stop-Loss setzen möchte, der 1.5-mal so groß ist wie die durchschnittliche True Range des Marktes, um sich vor unerwarteten Preisschwankungen zu schützen.

Beispiel: Money und Risikomanagement in der Praxis

Angenommen, ein erfolgreicher Daytrader hat ein Kapital von 50.000 Euro. Er entscheidet sich dafür, nur 1% seines Kapitals pro Trade zu riskieren, was 500 Euro entspricht. Bei einem Trade mit einem Stop-Loss von 50 Pips würde er daher 10 Euro pro Pip riskieren. Zusätzlich verwendet eine Stop Loss Order, um sein hohes Risiko zu managen.

Money und Risikomanagement sind für Daytrader unerlässlich, um langfristig erfolgreich zu sein. Indem sie strategische Money Management-Techniken anwenden und ein effektives Risikomanagement implementieren, können professionelle Trader ihre Verluste begrenzen und die Chancen auf nachhaltige Gewinne erhöhen.

Tipp 8: Den richtigen Daytrading Broker für Anfänger finden

Um den richtigen Daytrading Broker für Anfänger zu finden, sollten einige Auswahlkriterien berücksichtigt werden. Zunächst einmal ist es wichtig, gründliches Research durchzuführen und verschiedene Optionen zu vergleichen. Dabei sollten Faktoren wie die Handelsplattform, die angebotenen Handelsinstrumente und die Reputation des Brokers in Betracht gezogen werden.

Ein weiterer wichtiger Aspekt ist der Gebührenvergleich. Daytrading beinhaltet häufig den Kauf und Verkauf von Wertpapieren in kurzen Zeiträumen, was zu einer höheren Anzahl von Transaktionen führen kann. Daher ist es wichtig, die Kosten für den Handel sorgfältig zu prüfen, einschließlich der Handelsgebühren, Provisionen und Spreads.

Für Anfänger ist es auch ratsam, ein Demokonto zu nutzen, um sich mit der Handelsplattform und den Funktionen vertraut zu machen, ohne dabei echtes Geld zu riskieren. Ein Demokonto ermöglicht es Anfängern, ihre Handelsstrategien zu testen und Erfahrungen zu sammeln, bevor sie mit echtem Kapital handeln.

Darüber hinaus spielt der Kundensupport eine wichtige Rolle. Es ist entscheidend, einen Broker zu wählen, der einen zuverlässigen und reaktionsschnellen Kundensupport bietet. Anfänger haben oft Fragen oder benötigen Unterstützung bei ihren Trades, daher ist es wichtig, dass der Broker in der Lage ist, zeitnahen Support anzubieten.

Zusammenfassend ist es wichtig, bei der Auswahl eines Daytrading Brokers für Anfänger gründliches Research durchzuführen, die Gebühren zu vergleichen, ein Demokonto zu nutzen und den Kundensupport zu überprüfen. Indem man diese Schritte befolgt, kann ein Anfänger den richtigen Daytrading Broker finden, der seinen Bedürfnissen und Zielen entspricht.

Die besten Daytrading Broker: ActivTrades, XTB, Pepperstone und IG

Nachfolgend haben wir vier der bekanntesten Daytrading Broker, die sich durch ihre robusten Plattformen, günstige Konditionen und breite Auswahl an Handelsinstrumenten auszeichnen aufgelistet:

ActivTrades:

ActivTrades ist bekannt für seine zuverlässige Handelsumgebung und schnelle Auftragsausführung. Der Broker bietet Zugang zu einer breiten Palette von Märkten, darunter Forex, Aktien, Indizes und Rohstoffe. Die Handelsplattformen von ActivTrades sind benutzerfreundlich und bieten fortschrittliche Charting-Tools sowie umfassende technische Analysen. Mit Sitz in London und reguliert durch die FCA bietet ActivTrades ein hohes Maß an Sicherheit und Transparenz für seine Kunden.

XTB:

XTB ist ein weiterer beliebter Broker unter Daytradern aufgrund seiner transparenten Preisgestaltung und seiner benutzerfreundlichen Plattformen. XTB bietet Zugang zu über 1.500 Handelsinstrumenten, darunter Forex, Aktienindizes, Rohstoffe, ETFs und Kryptowährungen. Die Handelsplattformen von XTB umfassen die preisgekrönte xStation 5 und den MetaTrader 4, die beide umfangreiche Charting-Tools und Analysefunktionen bieten. XTB ist reguliert durch die FCA in Großbritannien und bietet eine Vielzahl von Bildungsressourcen sowie 24/5 Kundensupport.

Pepperstone:

Pepperstone ist bekannt für seine schnelle Orderausführung und niedrigen Spreads, was es zu einer bevorzugten Wahl für aktive Daytrader macht. Als führender ECN-Broker bietet Pepperstone Zugang zu einer Vielzahl von Märkten, einschließlich Forex, CFDs auf Indizes, Aktien, Rohstoffe und Kryptowährungen. Die Plattformen von Pepperstone umfassen den MetaTrader 4, MetaTrader 5 und cTrader, die alle leistungsstarke Charting-Tools und automatisierte Handelsmöglichkeiten bieten. Pepperstone ist reguliert durch die ASIC in Australien und die FCA in Großbritannien, was zusätzliche Sicherheit für die Kundengelder gewährleistet.

IG:

IG ist einer der größten Forex- und CFD-Broker weltweit und bietet Zugang zu über 17.000 Handelsmärkten. Die Plattformen von IG umfassen die preisgekrönte webbasierte Handelsplattform und den MetaTrader 4, die beide umfangreiche Charting-Tools und eine benutzerfreundliche Benutzeroberfläche bieten. IG ist reguliert durch die FCA in Großbritannien und bietet eine umfangreiche Auswahl an Bildungsmaterialien sowie 24/5 Kundensupport. Der Broker ist besonders für seine Wettbewerbsfähigkeit bei Spreads und seinen professionellen Service bekannt.

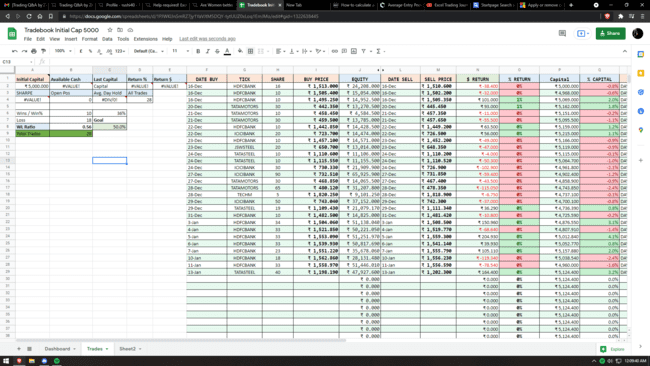

Tipp 9: Diszipliniert Trading Journal führen

Das Trading-Journal ist ein unverzichtbares Tool beim Daytrading, da es weit mehr ist als nur eine einfache Aufzeichnung von Handelsaktivitäten. Es bietet wertvolle Einblicke in die Handelspsychologie, die verwendete Strategie und die eigene Disziplin.

Durch das Führen eines Trading-Journals können Händler ihre Handelsaktivitäten genauer analysieren und verstehen, warum bestimmte Trades erfolgreich waren oder warum sie Verluste gemacht haben. Es ermöglicht ihnen, Muster und Trends zu erkennen und ihre Strategien entsprechend anzupassen.

Darüber hinaus hilft das Trading-Journal dabei, die eigene Handelspsychologie zu verstehen und Emotionen vom Handelsprozess zu trennen. Es ermöglicht Händlern, ihre Stärken und Schwächen zu erkennen und ihre Disziplin zu verbessern, indem sie die Regeln einhalten, die sie sich selbst gesetzt haben.

Ein Trading-Journal sollte spezifische Informationen enthalten, wie das Datum und die Uhrzeit des Trades, das gehandelte Instrument, die Größe der Position, den Ein- und Ausstiegskurs, den Gewinn oder Verlust und den Grund für den Trade. Darüber hinaus können persönliche Notizen über die Gedanken und Emotionen während des Trades sowie Beobachtungen zu bestimmten Mustern oder Strategien hinzugefügt werden.

Tipp 10: Screentime ist durch nichts zu ersetzen

Für jeden Trader, ob erfahren oder neu in der Branche, ist Screentime ein wesentlicher Bestandteil des Erfolgs im Finanzmarkt. Diese Praxis bezieht sich auf die regelmäßige Beobachtung von Charts und Marktgeschehnissen, um ein tiefes Verständnis für Preisbewegungen, Trends und Marktreaktionen zu entwickeln. Sie spielt eine entscheidende Rolle bei der Entwicklung einer Handelsintuition und der Verbesserung von Handelsstrategien.

Durch diese direkte Interaktion mit den aktuellen Marktbedingungen entwickeln Trader ein feineres Gespür für die Dynamiken des Marktes. Sie lernen, wie Preise auf Nachrichten, wirtschaftliche Daten und geopolitische Ereignisse reagieren, und können entsprechend darauf reagieren.

Grundsätzlich gilt: Je mehr Screentime desto besser

Durch kontinuierliches Beobachten können Trader potenzielle Handelsmöglichkeiten identifizieren und daraufhin gezielt reagieren. Sie gewinnen ein besseres Verständnis für die Stärke oder Schwäche von Trends, was ihnen hilft, ihre Ein- und Ausstiegsentscheidungen zu optimieren.

Des Weiteren fördert Screentime die Entwicklung einer persönlichen Handelsstrategie. Trader können verschiedene technische Analysewerkzeuge und Indikatoren anwenden, um ihre Marktanalysen zu verfeinern und fundierte Entscheidungen zu treffen. Diese praxisorientierte Herangehensweise ermöglicht es, Strategien kontinuierlich zu verbessern und an aktuelle Marktbedingungen anzupassen.

Screentime ist mehr als nur das passive Beobachten von Charts. Es ist eine aktive und unersetzliche Praxis, die Trader befähigt, die Komplexität der Finanzmärkte zu meistern. Durch kontinuierliches Marktbeobachten entwickeln sie nicht nur ein tieferes Verständnis für die Marktmechanismen, sondern auch die Fähigkeit, erfolgreich und profitabel zu handeln. In einer Branche, die sich ständig wandelt, ist Screentime ein entscheidender Faktor für langfristigen Trading-Erfolg und kontinuierliche Weiterentwicklung.

Fazit: Trading lernen erfordert Zeit, Geduld und Disziplin

Das Erlernen des Tradings ist ein anspruchsvoller Prozess, der weit über die bloße Kenntnis von Märkten und Strategien hinausgeht. Es ist eine Reise, die Zeit, Geduld und Disziplin erfordert, um nachhaltigen Erfolg zu erzielen.

Zeit ist der Schlüssel, um die Komplexität der Finanzmärkte zu verstehen und die Feinheiten des Tradings zu meistern. Es braucht Zeit, um Erfahrungen zu sammeln, Trends zu erkennen und die eigenen Fähigkeiten zu entwickeln.

Geduld ist eine unverzichtbare Tugend im Trading. Sie ermöglicht es, ruhig zu bleiben und auf die richtigen Handelsmöglichkeiten zu warten. Geduld hilft auch dabei, Verluste zu akzeptieren, aus Fehlern zu lernen und langfristige Ziele zu verfolgen.

Disziplin ist der Schlüssel zur Umsetzung eines erfolgreichen Tradingplans. Sie hilft dabei, emotionale Entscheidungen zu vermeiden und konsequent an vordefinierten Strategien festzuhalten. Disziplin ist der Leitfaden, der Trader durch Höhen und Tiefen führt und sie auf dem Weg zum Erfolg unterstützt.

Zusammengefasst ist das Erlernen des Tradings eine persönliche Reise, die durch Zeit, Geduld und Disziplin geprägt ist. Diese drei Elemente bilden das Fundament für nachhaltigen Erfolg und ermöglichen es Tradern, sich in einem dynamischen und herausfordernden Marktumfeld zu behaupten.

FAQ - Häufige Fragen zum Daytrading für Anfänger

1. Was genau ist Daytrading?

Daytrading bezeichnet den Kauf und Verkauf von Vermögenswerten innerhalb eines Tages. Es ist eine kurzfristige Handelsstrategie, bei der der Trader versucht, von den Preisschwankungen während des Handelstages zu profitieren.

2. Wie kann man als Anfänger mit dem Daytrading starten?

Anfänger sollten zunächst eine solide Wissensgrundlage über die verschiedenen Handelsstrategien und Vermögenswerte aufbauen. Eine umfangreiche Recherche und die Teilnahme an Schulungen oder Kursen können helfen, das nötige Wissen zu erlangen. Zudem ist es ratsam, mit einem Demo-Konto zu üben, um praktische Erfahrungen zu sammeln.

3. Welche Handelsstrategien eignen sich für Anfänger?

Einige beliebte Handelsstrategien für Anfänger sind der Trendfolgeansatz, der Momentum-Handel und der Swing-Handel. Diese Strategien ermöglichen es Anfängern, auf einfachere Weise mit dem Daytrading zu beginnen und allmählich ihre Kenntnisse und Erfahrungen auszubauen.

4. Welche Vermögenswerte eignen sich für das Daytrading?

Die gängigsten Vermögenswerte für das Daytrading sind Aktien, Devisen (Forex), Rohstoffe und Indizes. Anfänger sollten sich auf einen bestimmten Vermögenswert konzentrieren und diesen gründlich analysieren, um bessere Handelsentscheidungen treffen zu können.

5. Wie viel Kapital wird für das Daytrading benötigt?

Die erforderliche Höhe des Kapitals für das Daytrading kann variieren, abhängig von der Handelsstrategie und den angestrebten Gewinnen. Es wird jedoch empfohlen, mit ausreichendem Kapital zu starten, um potenzielle Verluste abdecken und angemessene Handelspositionen eingehen zu können.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.