Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Was sind Optionen und wie werden sie gehandelt?

Haben Sie sich jemals gefragt, wie erfahrene Händler mit dem Handel von Optionen Geld verdienen? Sind Sie neugierig, wie dieses Finanzinstrument funktioniert und wie Sie als Anfänger damit anfangen können? Der Handel mit Optionen kann anfangs einschüchternd wirken, aber mit dem richtigen Wissen und der richtigen Anleitung können Sie sich auf diesem Markt sicher bewegen.

Dieser Artikel bietet Ihnen einen Leitfaden für Einsteiger in den Optionshandel, in dem die wichtigsten Konzepte und Strategien erläutert werden, um Ihnen den Einstieg in den Handel zu erleichtern. Am Ende werden Sie besser verstehen, wie Optionen funktionieren und welche Schritte Sie unternehmen können, um selbstbewusst mit dem Handel zu beginnen.

Inhalt:

- Kurzer Überblick zu Optionen

- Was genau sind Optionen?

- Wichtige Begriffe im Optionshandel

- Arten von Optionen

- Faktoren, die den Wert einer Option beeinflussen

- Wie man mit Optionen handelt

- Der Handeln mit Call- und Put-Optionen - Beispiele

- Fazit zum Handel mit Optionen

- FAQ - Häufige Fragen zum Handel mit Optionen

Kurzer Überblick zu Optionen

Optionen sind Finanzinstrumente, die es Anlegern ermöglichen, auf zukünftige Kursbewegungen von bestimmten Basiswerten zu spekulieren. Beim Handel mit Optionen erwirbt der Käufer das Recht, aber nicht die Verpflichtung, den Basiswert zu einem festgelegten Preis zu einem bestimmten Zeitpunkt in der Zukunft zu kaufen oder zu verkaufen.

Die beiden Hauptarten von Optionen sind Call-Optionen und Put-Optionen. Call-Optionen geben dem Käufer das Recht, den Basiswert zu einem vorher vereinbarten Preis, dem Ausübungspreis, zu kaufen. Put-Optionen hingegen geben dem Käufer das Recht, den Basiswert zu einem festgelegten Preis zu verkaufen.

Long-Positionen werden eingegangen, wenn der Käufer einer Option das Recht erhält, den Basiswert zu kaufen oder zu verkaufen. Wenn der Kurs des Basiswerts steigt, erzielt der Käufer einen Gewinn, da er den Basiswert zu einem niedrigeren, vorher vereinbarten Preis kaufen oder verkaufen kann. Short-Positionen hingegen werden eingegangen, wenn der Verkäufer einer Option das Risiko eingeht, den Basiswert zu liefern oder abzunehmen. Hier erzielt der Verkäufer einen Gewinn, wenn der Kurs des Basiswerts fällt.

Bei Optionen gibt es verschiedene Faktoren, die den Wert beeinflussen, wie z.B. den aktuellen Kurs des Basiswerts, die Laufzeit der Option, die Volatilität des Marktes und den Ausübungspreis. Der Handel mit Optionen bietet eine Vielzahl von Strategien, um von steigenden, fallenden oder sogar seitwärts bewegenden Märkten zu profitieren.

Der Handel mit Optionen erfordert jedoch ein gewisses Maß an Wissen und Erfahrung. Es ist ratsam, sich gut zu informieren und gegebenenfalls professionelle Beratung einzuholen, bevor man mit Optionen handelt.

Was genau sind Optionen?

Optionen sind Finanzinstrumente, die dem Käufer das Recht, aber nicht die Verpflichtung geben, bestimmte Basiswerte zu einem festgelegten Preis zu kaufen oder zu verkaufen. Der Handel mit Optionen bietet den Anlegern die Möglichkeit, von steigenden, fallenden oder seitwärts bewegenden Märkten zu profitieren. Die beiden Hauptarten von Optionen sind Call-Optionen und Put-Optionen. Call-Optionen ermöglichen es dem Käufer, den Basiswert zu einem vorher vereinbarten Preis zu kaufen, während Put-Optionen es dem Käufer ermöglichen, den Basiswert zu einem festgelegten Preis zu verkaufen.

Die Preise von Optionen werden von verschiedenen Faktoren beeinflusst, darunter der aktuelle Kurs des Basiswerts, die Laufzeit der Option, die Volatilität des Marktes und der Ausübungspreis. Optionen bieten eine Vielzahl von Strategien, um Risiken abzusichern, Gewinne zu maximieren oder sogar Einnahmen zu generieren. Es ist wichtig, die Risiken und Potenziale des Optionshandels genau zu verstehen und bei Bedarf professionelle Beratung einzuholen.

Vorteile des Optionshandels

Der Optionshandel bietet zahlreiche Vorteile und ist eine attraktive Anlage- und Absicherungsmöglichkeit. Er ermöglicht es Tradern, von steigenden oder fallenden Kursen profitieren, indem sie Optionen auf bestimmte Basiswerte kaufen oder verkaufen.

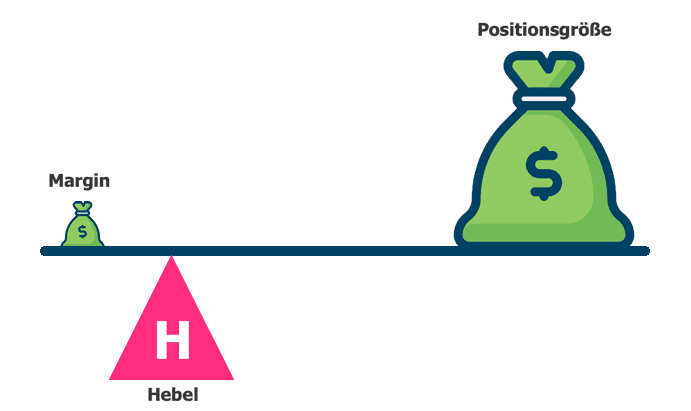

Einer der Hauptvorteile des Optionshandels ist das Potenzial für hohe Renditen. Durch die Hebelwirkung können Investoren ihre Einsätze maximieren und bei geringem Kapitaleinsatz große Gewinne erzielen. Darüber hinaus gibt es eine Vielfalt von Handelsstrategien, die es Tradern ermöglichen, sich an verschiedene Marktbedingungen anzupassen und ihre Chancen auf Erfolg zu erhöhen.

Ein weiterer Vorteil des Optionshandels ist die Möglichkeit einer Portfoliobabsicherung. Optionen können verwendet werden, um bestehende Aktienpositionen abzusichern und mögliche Verluste zu begrenzen. Dies bietet Investoren einen gewissen Schutz vor unsicheren Marktbedingungen.

Der Handel mit Optionen kann auch zu regelmäßigen Cashflows führen. Durch den Verkauf von Optionen können Investoren Prämien einnehmen, die ihnen eine zusätzliche Einnahmequelle bieten können.

Insgesamt bietet der Optionshandel eine Vielzahl von Vorteilen, darunter hohe Renditen, Hebelwirkung, Vielfalt der Handelsstrategien, Absicherung von Portfolios und generierte regelmäßige Cashflows. Diese Vorteile machen den Optionshandel zu einer attraktiven Anlage- und Absicherungsmöglichkeit für Trader.

Nachteile des Optionshandels

Der Optionshandel bietet zwar viele Vorteile, hat aber auch einige Nachteile, die Investoren beachten sollten. Ein Hauptnachteil ist die Komplexität des Optionshandels. Für viele Privatanleger ist es schwierig, die verschiedenen Arten von Optionen, deren Bewertung und die verschiedenen Handelsstrategien zu verstehen. Die Anwendung des optionshandelnd eist eine komplexe Aufgabe und erfordert ein umfangreiches Wissen und Erfahrung in diesem Bereich.

Ein weiterer Nachteil des Optionshandels ist das damit verbundene hohe Risiko. Der Wert von Optionen kann oft stark schwanken, und Anleger können mehr als ihre ursprüngliche Investition verlieren. Anders als bei Aktien oder anderen Anlageinstrumenten kann der Wert einer Option auf Null sinken, wenn der zugrunde liegende Basiswert am Ende der Laufzeit nicht den vereinbarten Preis erreicht. Dieses Risiko ist gerade für weniger erfahrene Anleger eine wichtige Überlegung.

Ein weiterer Nachteil des Optionshandels ist die Tatsache, dass Optionen im Laufe der Zeit an Wert verlieren und zu einem bestimmten Zeitpunkt realisiert werden müssen. Während eine Aktie theoretisch unbegrenzt steigen kann, ist der Wert einer Option begrenzt und kann mit der Zeit abnehmen. Dies kann zu Verlusten führen, wenn der Anleger nicht rechtzeitig genug auf den Markt reagiert und seine Optionen verkauft.

Ein wichtiger Aspekt beim Optionshandel ist die Volatilität der Basiswerte. Die volatile Natur vieler Basiswerte macht es schwierig, den Wert des Optionshandels vorherzusagen und eine faire Optionsprämie zu bestimmen. Dies kann dazu führen, dass Anleger überzogene Preise für Optionen zahlen oder unterbewertete Optionen verkaufen.

Trotz der potenziell hohen Renditen und der Möglichkeit, Portfolios abzusichern, sollten Investoren die Nachteile des Optionshandels berücksichtigen, bevor sie in diese Form des Handels einsteigen. Eine gründliche Kenntnis des Optionshandels, die Berücksichtigung der variablen Risiken und eine ausreichende Erfahrung sind entscheidend, um Verluste zu minimieren und das Potenzial des Optionshandels voll auszuschöpfen.

Wichtige Begriffe im Optionshandel

Der Optionshandel ist ein komplexes Finanzinstrument, das von Anlegern genutzt wird, um auf steigende oder fallende Märkte zu spekulieren und Risiken abzusichern. Bevor man in den Optionshandel einsteigt, ist es wichtig, die grundlegenden Begriffe zu verstehen, die in diesem Bereich verwendet werden. Dieser Artikel gibt einen Überblick über einige der wichtigsten Begriffe im Optionshandel.

- Call-Option: Eine Call-Option gibt dem Inhaber das Recht, den Basiswert zu einem festgelegten Preis (dem Ausübungspreis) zu kaufen.

- Put-Option: Eine Put-Option gibt dem Inhaber das Recht, den Basiswert zu einem festgelegten Preis (dem Ausübungspreis) zu verkaufen.

- Ausübungspreis: Der Ausübungspreis ist der vorab festgelegte Preis, zu dem der Basiswert bei Ausübung der Option gekauft oder verkauft werden kann.

- Verfallsdatum: Das Verfallsdatum ist der letzte Tag, an dem die Option ausgeübt werden kann.

- Prämie: Die Prämie ist der Preis, zu dem die Option gekauft oder verkauft wird. Sie wird aufgrund verschiedener Faktoren wie der Volatilität des Basiswerts, der Laufzeit der Option und dem aktuellen Marktpreis bestimmt.

- In-the-money: Eine Option ist "in-the-money", wenn sie bei Ausübung einen Gewinn generieren würde. Bei Call-Optionen bedeutet dies, dass der Ausübungspreis unter dem aktuellen Marktpreis liegt. Bei Put-Optionen ist der Ausübungspreis höher als der aktuelle Marktpreis.

- Out-of-the-money: Eine Option ist "out-of-the-money", wenn sie bei Ausübung einen Verlust generieren würde. Bei Call-Optionen bedeutet dies, dass der Ausübungspreis über dem aktuellen Marktpreis liegt. Bei Put-Optionen ist der Ausübungspreis niedriger als der aktuelle Marktpreis.

- Im Geld verfallen: Wenn eine Option am Verfallsdatum im Geld liegt, wird sie automatisch ausgeübt und der Inhaber erhält den Gewinn.

- Aus dem Geld verfallen: Wenn eine Option am Verfallsdatum aus dem Geld liegt, verfällt sie wertlos und der Inhaber verliert die gezahlte Prämie.

Der Optionshandel bietet eine Vielzahl von Möglichkeiten und Strategien, um auf dem Markt zu handeln. Es ist jedoch wichtig, die Grundlagen zu verstehen und sich mit den wichtigsten Begriffen vertraut zu machen, um erfolgreich im Optionshandel zu sein.

Was ist eine Call Option?

Eine Call-Option gibt dem Käufer das Recht, einen bestimmten Basiswert zu einem vorab festgelegten Preis (dem Ausübungspreis) zu kaufen. Der Käufer zahlt eine Prämie, um dieses Recht zu erlangen. Wenn der Käufer eine Call-Option ausübt, bezieht er den Basiswert zum Ausübungspreis, unabhängig vom aktuellen Marktpreis.

Die Grundlagen des Optionshandels sind wichtig, um das Konzept einer Call-Option zu verstehen. Einige relevante Fakten sind der Ausübungspreis, der festgelegt und vor der Ausübung vereinbart wird, sowie der Basiswert, auf den sich die Option bezieht. Der Käufer profitiert von einer steigenden Kursentwicklung des Basiswerts, da er ihn durch Ausübung der Option zum günstigen Ausübungspreis kaufen kann.

Eine Call-Option ermöglicht es dem Käufer somit, von steigenden Kursen des Basiswerts zu profitieren. Dies ist eine beliebte Strategie unter den Optionshändlern, um potenzielle Gewinne zu erzielen und Risiken abzusichern.

Was ist eine Put Option?

Eine Put-Option ist eine Vereinbarung, die dem Käufer das Recht gibt, einen bestimmten Basiswert zu einem festgelegten Preis zu verkaufen. Im Gegensatz zur Call-Option, die dem Käufer das Recht gibt, den Basiswert zu kaufen, ermöglicht die Put-Option dem Käufer, Gewinne aus fallenden Kursen des Basiswerts zu erzielen.

Der Basiswert kann beispielsweise eine Aktie, ein Rohstoff oder ein Index sein. Der Verkaufspreis wird als Ausübungspreis bezeichnet und wird vor der Ausübung der Option vereinbart. Wenn der Käufer der Put-Option davon profitieren möchte, dass der Basiswert an Wert verliert, wird er die Option vor dem Verfallsdatum ausüben.

Das Verfallsdatum ist ein festgelegter Zeitpunkt, an dem die Option abläuft und nicht mehr gehandelt werden kann. Dies gibt dem Käufer eine bestimmte Zeitspanne, um die Option zu nutzen und Gewinne zu erzielen. Der Handel mit Put-Optionen ermöglicht es Investoren, auf fallende Kurse zu setzen und potenzielle Verluste abzusichern oder zu minimieren.

Insgesamt bietet der Optionshandel eine Vielzahl von Möglichkeiten, um von verschiedenen Marktbedingungen zu profitieren. Die Entscheidung, ob man eine Call-Option oder eine Put-Option kauft, hängt von der erwarteten Kursentwicklung des Basiswerts ab. Der Handel mit Optionen erfordert jedoch solides Wissen über den Markt und die verschiedenen Faktoren, die den Preis beeinflussen können.

Was ist der zugrundeliegende Basiswert einer Option?

Der zugrundeliegende Basiswert einer Option ist das Finanzinstrument, auf das sich die Option bezieht. Dieser Basiswert hat einen direkten Einfluss auf den Kurs des Derivats. Eine Option ermöglicht es dem Käufer, das Recht, aber nicht die Verpflichtung, zu erwerben oder zu verkaufen, je nach Art der Option.

Es gibt verschiedene Arten von Basiswerten, die für Optionen verwendet werden können. Beispiele hierfür sind Aktien, Rohstoffe wie Gold oder Öl, Devisen wie Euro oder US-Dollar, Indizes wie der DAX oder der S&P 500 und Anleihen. Jeder Basiswert hat seine eigenen Eigenschaften und Faktoren, die seinen Preis beeinflussen können.

Es ist wichtig, die grundlegenden Fakten über den zugrundeliegenden Basiswert zu kennen, wie zum Beispiel die aktuellen Marktpreise, seine Volatilität, die allgemeinen Trends des Marktes und etwaige wichtige Nachrichten oder Ereignisse, die den Preis beeinflussen könnten. All diese Informationen können beim Handel mit Optionen von entscheidender Bedeutung sein.

Der zugrundeliegende Basiswert ist also der Ausgangspunkt, der den Kurs einer Option bestimmt. Je nachdem, wie sich der Basiswert entwickelt, kann der Käufer der Option Gewinne oder Verluste erzielen. Es ist daher wichtig, den Basiswert sorgfältig zu analysieren und die entsprechenden Marktfaktoren zu berücksichtigen, um fundierte Handelsentscheidungen zu treffen.

Was ist das Verfallsdatum einer Option?

Das Verfallsdatum einer Option ist der Zeitpunkt, an dem ein Finanzprodukt verfällt. Es gibt verschiedene Arten von Optionen, die zu unterschiedlichen Verfalldaten gehandelt werden. Das Verfallsdatum wirkt sich maßgeblich auf den Optionshandel aus und bestimmt, bis wann der Inhaber der Option seine Rechte ausüben kann.

Es gibt zwei Arten von Ausübungsmöglichkeiten für Optionen: amerikanische und europäische Ausübung. Bei der amerikanischen Ausübung kann der Inhaber der Option sie jederzeit vor dem Verfallsdatum ausüben. Dies ermöglicht Flexibilität und die Möglichkeit, von günstigen Marktbewegungen zu profitieren. Bei der europäischen Ausübung hingegen kann die Option nur am Verfallsdatum selbst ausgeübt werden.

Das Verfallsdatum ist wichtig, da es den Zeitpunkt angibt, bis zu dem die Option gültig ist. Es beeinflusst den Zeitpunkt, zu dem die Option ausgeübt werden kann, und somit auch den potenziellen Gewinn oder Verlust, den der Optionshändler erzielen kann. Daher ist es von entscheidender Bedeutung, das Verfallsdatum bei der Planung und Durchführung von Optionsgeschäften zu berücksichtigen.

Insgesamt ist das Verfallsdatum eine wichtige Komponente im Optionshandel. Es gibt dem Optionshändler den zeitlichen Rahmen, innerhalb dessen er seine Option ausüben kann, und beeinflusst somit die potenziellen Gewinne oder Verluste, die er erzielen kann. Es ist wichtig, die Ausübungsregeln und Unterschiede zwischen amerikanischer und europäischer Ausübung zu verstehen, um die besten Entscheidungen in Bezug auf das Optionsverfalldatum zu treffen.

Was ist der Ausübungspreis einer Option?

Der Ausübungspreis einer Option bezieht sich auf den vorab festgelegten Preis, zu dem der Optionshändler den zugrundeliegenden Vermögenswert kaufen (bei Call-Optionen) oder verkaufen (bei Put-Optionen) kann. Der Ausübungspreis wird durch den Käufer und Verkäufer der Option vereinbart und hängt von verschiedenen Faktoren ab, wie dem aktuellen Preis des Basiswerts, der Volatilität des Marktes und der verbleibenden Zeit bis zum Verfall.

Der Ausübungspreis spielt eine wichtige Rolle bei der Bestimmung der "Moneyness" einer Option. Eine Option wird als "im Geld" eingestuft, wenn der Ausübungspreis günstiger ist als der aktuelle Preis des Basiswerts. Bei Call-Optionen bedeutet dies, dass der Ausübungspreis unter dem aktuellen Preis liegt, während bei Put-Optionen der Ausübungspreis über dem aktuellen Preis liegt. Optionen, bei denen der Ausübungspreis und der aktuelle Preis identisch sind, gelten als "am Geld" und Optionen, bei denen der Ausübungspreis ungünstiger ist, als "aus dem Geld".

Der Ausübungspreis hat einen direkten Einfluss auf den Wert einer Option. Je näher der Ausübungspreis am aktuellen Preis des Basiswerts liegt, desto höher ist der Wert der Option. Die drei Hauptfaktoren, die den Preis einer Option bestimmen, sind der Ausübungspreis im Vergleich zum aktuellen Preis des Basiswerts (Moneyness), die verbleibende Zeit bis zum Verfall und die Volatilität des Marktes. Je weiter der Ausübungspreis vom aktuellen Preis des Basiswerts entfernt ist, desto geringer ist der Wert der Option. Eine höhere Volatilität und eine längere Zeit bis zum Verfall führen zu einer höheren Optionsprämie.

Im Großen und Ganzen ist der Ausübungspreis einer Option ein wichtiger Faktor, der den potenziellen Gewinn oder Verlust des Optionshändlers beeinflusst. Daher ist es entscheidend, den Ausübungspreis unter Berücksichtigung anderer relevanter Faktoren sorgfältig zu wählen.

Weitere Arten von Optionen

Optionen sind Derivate, die es Händlern ermöglichen, auf steigende oder fallende Kurse von Basiswerten zu spekulieren, ohne den Basiswert selbst besitzen zu müssen. Es gibt verschiedene Arten von Optionen, die Händlern unterschiedliche Möglichkeiten bieten, Gewinne zu erzielen oder Risiken abzusichern.

- Europäische Optionen: Diese Art von Optionen kann nur zum Verfallszeitpunkt ausgeübt werden. Der Käufer hat also keine Möglichkeit, die Option vorzeitig auszuüben. Dies gibt dem Verkäufer etwas mehr Sicherheit.

- Amerikanische Optionen: Im Gegensatz zu europäischen Optionen können amerikanische Optionen zu jeder Zeit bis zum Verfall ausgeübt werden. Dies bietet dem Käufer mehr Flexibilität, um von günstigen Marktbedingungen zu profitieren.

- Call-Optionen und Put-Optionen: Bei einer Call-Option erwirbt der Käufer das Recht, den Basiswert zu einem vorher festgelegten Preis zu kaufen. Bei einer Put-Option erwirbt der Käufer das Recht, den Basiswert zu einem vorher festgelegten Preis zu verkaufen. Der Käufer spekuliert also auf steigende Kurse (Call) oder fallende Kurse (Put).

Die Wahl der richtigen Art von Optionen hängt von den individuellen Zielen und Vorlieben des Händlers ab. Durch die Kombination verschiedener Optionen können auch komplexe Handelsstrategien entwickelt werden, um das Gewinnpotenzial zu erhöhen oder das Risiko zu begrenzen.

Festpreis-Optionen

Festpreis-Optionen sind eine beliebte Strategie im Optionshandel. Bei diesen Optionen wird der Preis, zu dem der Basiswert gekauft oder verkauft werden kann, im Voraus festgelegt. Der Festpreis wird auch als Ausübungspreis bezeichnet.

Der Preis einer Option setzt sich aus zwei Komponenten zusammen: dem inneren Wert und dem Zeitwert. Der innere Wert ist der Unterschied zwischen dem aktuellen Kurs des Basiswertes und dem Ausübungspreis. Der Zeitwert hingegen repräsentiert die Erwartung zukünftiger Kursbewegungen des Basiswertes bis zum Verfallsdatum der Option.

Die "Moneyness" einer Option gibt das Verhältnis des aktuellen Kurses des Basiswertes zum Ausübungspreis der Option an. Es gibt verschiedene Arten von Festpreis-Optionen, die im Handel eingesetzt werden können.

Eine Option kann entweder "im Geld" (ITM), "aus dem Geld" (OTM) oder "am Geld" (ATM) sein. ITM bedeutet, dass der aktuelle Kurs des Basiswertes über dem Ausübungspreis einer Call-Option oder unter dem Ausübungspreis einer Put-Option liegt. OTM bedeutet das Gegenteil - der aktuelle Kurs des Basiswertes liegt unter dem Ausübungspreis einer Call-Option oder über dem Ausübungspreis einer Put-Option. ATM bedeutet, dass der aktuelle Kurs des Basiswertes dem Ausübungspreis entspricht.

Festpreis-Optionen bieten Händlern die Möglichkeit, gezielt auf bestimmte Preisbewegungen von Basiswerten zu setzen und potenzielle Gewinne zu erzielen.

Amerikanische Optionen

Amerikanische Optionen unterscheiden sich von europäischen Optionen dadurch, dass der Käufer das Wahlrecht hat, die Option vor dem Verfallsdatum auszuüben. Im Gegensatz dazu können europäische Optionen nur am Verfallsdatum ausgeübt werden.

Das bedeutet, dass der Käufer einer amerikanischen Option die Möglichkeit hat, seine Position zu einem beliebigen Zeitpunkt während der Laufzeit der Option zu schließen, abhängig von den jeweiligen Marktkonditionen. Europäische Optionen hingegen bieten nur eine einmalige Ausübungsmöglichkeit am Verfallsdatum.

Dieses Wahlrecht bietet den Käufern von amerikanischen Optionen einige Vorteile. Zum Beispiel können sie von schnellen und unerwarteten Kursbewegungen profitieren, indem sie die Option vorzeitig ausüben und ihre Gewinne sichern. Sie haben auch die Möglichkeit, Verluste zu begrenzen, indem sie die Option verkaufen, bevor sie wertlos verfällt.

Es ist wichtig zu beachten, dass amerikanische Optionen oft einen höheren Preis haben als europäische Optionen, da das Wahlrecht einen höheren potenziellen Nutzen bietet. Allerdings kann das Wahlrecht auch zu höherem Risiko führen, da der Käufer der Option in der Lage ist, unbegrenzte Verluste zu erleiden, wenn er die Option nicht rechtzeitig schließt.

Insgesamt bieten amerikanische Optionen den Händlern im Vergleich zu europäischen Optionen mehr Flexibilität und Möglichkeiten zur Risikosteuerung. Die Wahl des Optionstyps hängt letztendlich von den individuellen Anforderungen und Handelsstrategien des Händlers ab.

Europäische Optionen

Eine europäische Option ist ein Finanzderivat, das dem Käufer das Recht gibt, eine bestimmte Anzahl von Wertpapieren zu einem vereinbarten Preis (dem Ausübungspreis) am Verfallstag zu kaufen oder zu verkaufen. Im Gegensatz dazu ermöglichen amerikanische Optionen dem Käufer, diese Möglichkeit zu jedem Zeitpunkt während der Laufzeit der Option auszuüben.

Der Hauptunterschied zwischen europäischen und amerikanischen Optionen besteht darin, dass europäische Optionen nur am Verfallstag ausgeübt werden können, während amerikanische Optionen zu jedem Zeitpunkt ausgeübt werden können. Dies bedeutet, dass Käufer von europäischen Optionen ihre Position bis zum Verfallstag halten müssen, um die Option einzulösen.

Europäische Optionen haben einige Vorteile in Bezug auf Preisbildung und Handel. Da sie nur am Verfallstag ausgeübt werden können, ist die Preisbildung transparent und vorhersehbarer. Dies führt zu einer einfacheren und weniger volatilen Preisbildung im Vergleich zu amerikanischen Optionen.

Der Handel mit europäischen Optionen bietet den Anlegern auch eine gewisse Sicherheit und Kontrolle. Da sie vor Ablauf nicht ausgeübt werden können, müssen Anleger keine schnellen Handelsentscheidungen treffen. Dies ermöglicht eine gründlichere Analyse und Planung.

Insgesamt bieten europäische Optionen eine einfache und vorhersehbare Möglichkeit, an den Märkten zu handeln und Risiken zu managen. Ihre begrenzte Ausübungsmöglichkeit am Verfallstag macht sie zu einer beliebten Wahl für Anleger und Händler.

Binäre Option

Eine binäre Option ist eine Art von Finanzinstrument, das den Investoren ermöglicht, auf den Preis eines bestimmten Basiswerts wie Währungen, Rohstoffe oder Aktien zu spekulieren. Der Hauptunterschied zwischen binären Optionen und klassischen Optionen besteht darin, dass binäre Optionen entweder eine feste Auszahlung bieten, wenn die Spekulation richtig ist, oder gar keine Auszahlung bieten, wenn die Spekulation falsch ist. Im Gegensatz dazu bieten klassische Optionen die Möglichkeit, den Basiswert zu einem späteren Zeitpunkt zu einem vorher festgelegten Preis zu kaufen oder zu verkaufen.

Es ist wichtig zu beachten, dass der Handel mit binären Optionen aufgrund des hohen Risikos in den meisten Ländern der EU verboten ist. Dies liegt daran, dass binäre Optionen oft als riskantes Finanzinstrument angesehen werden, bei dem der potenzielle Verlust den Einsatz übersteigen kann. Daher sollten Investoren vorsichtig sein und gründlich recherchieren, bevor sie mit binären Optionen handeln.

Ein weiterer wichtiger Faktor bei binären Optionen ist, dass die Auszahlung bei korrekter Spekulation vorher festgelegt ist und unabhängig von der tatsächlichen Kursbewegung des Basiswerts erfolgt. Dies bedeutet, dass es keine zusätzlichen Gewinne gibt, wenn der Markt in die erwartete Richtung geht. Auf der anderen Seite gibt es jedoch auch keine Verluste, wenn die Spekulation falsch ist, da die Auszahlung in diesem Fall nicht erfolgt.

Es ist wichtig, die Natur und die Risiken des Handels mit binären Optionen vollständig zu verstehen, um informierte Handelsentscheidungen zu treffen und mögliche Verluste zu minimieren.

Option mit festgelegtem Preis

Eine Option mit festgelegtem Preis, auch bekannt als "Option", ist eine Art von Finanzinstrument im Optionshandel. Im Gegensatz zu anderen Arten von Optionen, bei denen der Preis des Basiswerts den Gewinn oder Verlust bestimmt, wird der Ausübungspreis bei einer Option mit festgelegtem Preis im Voraus festgelegt.

Der Ausübungspreis ist der Preis, zu dem der Inhaber das Recht hat, den zugrunde liegenden Wert zu kaufen oder zu verkaufen. Wenn der Markt den Ausübungspreis erreicht oder übersteigt, kann der Inhaber die Option ausüben und den zugrunde liegenden Wert kaufen oder verkaufen. Wenn der Markt den Ausübungspreis nicht erreicht, verfällt die Option wertlos.

Verschiedene Faktoren beeinflussen den Wert einer Option mit festgelegtem Preis. Dazu gehören der Preis des Basiswerts, die Volatilität des Marktes, die restliche Laufzeit der Option sowie die Zinssätze. Ein höherer Ausübungspreis bei einer Kaufoption kann den Wert der Option verringern, da es weniger wahrscheinlich ist, dass der Markt den Ausübungspreis erreicht. Bei einer Verkaufsoption hingegen kann ein höherer Ausübungspreis den Wert erhöhen.

Insgesamt bietet die Option mit festgelegtem Preis Anlegern die Möglichkeit, von Preisbewegungen des zugrunde liegenden Werts zu profitieren, ohne den vollen Preis dafür zu zahlen. Es ist jedoch wichtig zu beachten, dass der Optionshandel mit Risiken verbunden ist und eine gründliche Analyse erforderlich ist, um die Chancen und Risiken abzuwägen, bevor man sich für den Handel mit Optionen entscheidet.

Faktoren, die den Wert einer Option beeinflussen

Der Wert einer Option mit festgelegtem Preis wird von verschiedenen Faktoren beeinflusst. Der Preis des Basiswerts spielt eine entscheidende Rolle. Bei Kaufoptionen wird der Wert der Option steigen, wenn der Preis des Basiswerts steigt, da es wahrscheinlicher ist, dass der Markt den Ausübungspreis erreicht oder übersteigt. Bei Verkaufsoptionen hingegen wird der Wert der Option sinken, wenn der Preis des Basiswerts steigt, da die Wahrscheinlichkeit sinkt, dass der Markt den Ausübungspreis erreicht. Eine weitere wichtige Variable ist die Volatilität des Marktes. Je höher die Volatilität, desto wahrscheinlicher ist es, dass der Markt den Ausübungspreis erreicht und die Option somit wertvoller wird. Die restliche Laufzeit der Option spielt ebenfalls eine Rolle. Je länger die Laufzeit, desto mehr Zeit hat der Markt, um den Ausübungspreis zu erreichen und den Wert der Option zu steigern. Schließlich beeinflussen auch die Zinssätze den Wert der Option. Je höher die Zinssätze, desto höher ist der Wert einer Kaufoption und desto niedriger ist der Wert einer Verkaufsoption. All diese Faktoren sind wichtig, um den Wert einer Option richtig einzuschätzen und entsprechend zu handeln.

Preis des zugrunde liegenden Vermögenswerts

Der Preis des zugrunde liegenden Vermögenswerts spielt eine entscheidende Rolle beim Handel mit Optionen. Der Wert einer Option wird stark von der Entwicklung des Preises des Basiswerts beeinflusst. Der Basiswert kann beispielsweise eine Aktie, ein Index, eine Währung oder eine Ware sein, wie Gold oder Öl. Je nach Art der Option kann der Preis des Basiswerts steigen oder fallen.

Der Ausübungspreis ist der vorher festgelegte Preis, zu dem der Basiswert gekauft oder verkauft werden kann. Der innere Wert einer Option wird durch die Differenz zwischen dem aktuellen Preis des Basiswerts und dem Ausübungspreis bestimmt. Eine Option hat einen inneren Wert, wenn sie zu einem günstigeren Preis als der aktuelle Marktpreis ausgeübt werden kann. Ist dies nicht der Fall, so hat die Option keinen inneren Wert.

Die Moneyness einer Option beschreibt den aktuellen Status der Option in Bezug auf den Ausübungspreis. Es gibt verschiedene Moneyness-Situationen: Eine "im Geld" befindliche Option hat einen inneren Wert und kann zum aktuellen Zeitpunkt ausgeübt werden. Eine "aus dem Geld" befindliche Option hat keinen inneren Wert und kann nicht zum aktuellen Preis ausgeübt werden. Eine "am Geld" befindliche Option hat einen Ausübungspreis, der dem aktuellen Preis des Basiswerts entspricht.

Je nach Handelsstrategie und Risikobereitschaft können verschiedene Arten von Basiswerten im Optionshandel verwendet werden. Dazu gehören Aktien, Indizes, Devisen, Rohstoffe und mehr. Der Preis des zugrunde liegenden Vermögenswerts ist ein wichtiger Faktor, der den Wert und die Rentabilität von Optionen beeinflusst.

Verbleibende Zeit bis zum Verfallsdatum

Die verbleibende Zeit bis zum Verfallsdatum einer Option spielt eine entscheidende Rolle bei der Bestimmung ihres Wertes. Je mehr Zeit bis zum Verfallsdatum verbleibt, desto höher ist der potenzielle Wert einer Option. Dies liegt daran, dass die verbleibende Zeit dem Käufer Zeit gibt, von einer günstigen Kursentwicklung zu profitieren.

Die verbleibende Zeit bis zum Verfallsdatum beeinflusst den Wert einer Option vor allem aufgrund des sogenannten Zeitwerts. Der Zeitwert repräsentiert den Wert, den der Käufer für die Möglichkeit zahlt, in der Zukunft von einer positiven Kursentwicklung zu profitieren. Je länger die verbleibende Zeit bis zum Verfallsdatum ist, desto höher ist der Zeitwert.

Es gibt mehrere Faktoren, die den Zeitwert einer Option beeinflussen können. Ein wichtiger Faktor ist die Wahrscheinlichkeit einer positiven Kursentwicklung des Basiswerts. Wenn es wahrscheinlicher ist, dass der Basiswert in der verbleibenden Zeit steigt, wird der Zeitwert höher sein. Ein weiterer Faktor ist die Risikoprämie, die den zusätzlichen Wert repräsentiert, den der Käufer für das Übernehmen des Risikos des Optionshandels zahlt.

Insgesamt ist die verbleibende Zeit bis zum Verfallsdatum ein wichtiger Faktor, der den Wert einer Option bestimmt. Je länger die Zeit bis zum Verfallsdatum ist und je wahrscheinlicher eine positive Kursentwicklung ist, desto höher ist der Wert einer Option.

Volatilität des Preises des Vermögenswertes

Die Volatilität des Preises eines Vermögenswertes spielt eine entscheidende Rolle im Optionshandel. Sie beschreibt die Schwankungsbreite des Preises eines Basiswertes über einen bestimmten Zeitraum. Die Volatilität kann je nach Marktsituation und Vermögenswert variieren und hat einen direkten Einfluss auf die Wertentwicklung von Optionen.

Im Optionshandel basiert der Wert einer Option unter anderem auf der Volatilität des Preises des Basiswertes. Eine hohe Volatilität führt zu einem höheren Wert der Option, da die Wahrscheinlichkeit von größeren Preisbewegungen des Basiswertes steigt. Dies gibt dem Optionskäufer die Chance, von möglichen Gewinnen zu profitieren.

Auf der anderen Seite kann eine niedrige Volatilität zu einem geringeren Wert der Option führen. Wenn der Preis des Basiswertes stabil bleibt und nur geringe Schwankungen aufweist, ist die Wahrscheinlichkeit für den Optionskäufer, von großen Gewinnen zu profitieren, geringer.

Es ist wichtig, die Volatilität des Preises des Vermögenswertes im Optionshandel zu berücksichtigen, da sie die Wertentwicklung von Optionen maßgeblich beeinflusst. Trader können die Volatilität nutzen, um Optionen zu ihrem Vorteil zu handeln, indem sie bestimmte Optionshandelsstrategien wählen, die von Volatilität profitieren, oder indem sie Optionen kaufen oder verkaufen, wenn sie erwarten, dass die Volatilität steigen oder fallen wird.

Wie man mit Optionen handelt

Im Optionshandel haben Händler die Möglichkeit, von Preisbewegungen in verschiedenen Märkten zu profitieren, ohne den zugrunde liegenden Vermögenswert tatsächlich besitzen zu müssen. Optionen bieten eine flexible und vielfältige Palette an Handelsstrategien, mit denen Trader sowohl in steigenden als auch in fallenden Märkten Gewinne erzielen können.

Der Handel mit Optionen basiert auf dem Kauf und Verkauf von Verträgen, die dem Käufer das Recht, aber nicht die Verpflichtung geben, einen bestimmten Vermögenswert zu einem festgelegten Preis zu einem bestimmten Zeitpunkt zu kaufen oder zu verkaufen. Diese Vermögenswerte können Aktien, Indizes, Rohstoffe oder Währungen sein.

Es gibt zwei Arten von Optionen: amerikanische Optionen, bei denen das Recht, den Vermögenswert auszuüben, zu jedem Zeitpunkt während der Laufzeit der Option ausgeübt werden kann, und europäische Optionen, bei denen das Recht nur zum Ablaufdatum ausgeübt werden kann.

Der Handel mit Optionen birgt ein gewisses Risiko, da der Wert der Option stark von verschiedenen Faktoren abhängt, wie zum Beispiel der Preisvolatilität des Basiswerts, der verbleibenden Laufzeit der Option und den allgemeinen Marktbedingungen. Daher ist eine gründliche Analyse und Kenntnis der Märkte und Handelsstrategien von entscheidender Bedeutung, um erfolgreich mit Optionen zu handeln.

Verstehen Sie die Grundlagen des Handelns mit Optionen

Der Handel mit Optionen bietet den Händlern die Möglichkeit, flexibel und vielfältig von Preisbewegungen in verschiedenen Märkten zu profitieren. Im Gegensatz zum Aktienhandel müssen die Händler den zugrunde liegenden Vermögenswert nicht besitzen, sondern kaufen und verkaufen Verträge, die ihnen das Recht, aber nicht die Verpflichtung geben, einen bestimmten Vermögenswert zu einem festgelegten Preis zu einem bestimmten Zeitpunkt zu kaufen oder zu verkaufen

Optionen können in verschiedenen Märkten eingesetzt werden, einschließlich Aktien, Indizes, Rohstoffen oder Währungen. Sie bieten eine hohe Flexibilität und ermöglichen es den Händlern, sowohl in steigenden als auch in fallenden Märkten Gewinne zu erzielen. Diese Flexibilität ergibt sich aus den verschiedenen Handelsstrategien, die mit Optionen umgesetzt werden können, wie z. B. Kauf von Call- oder Put-Optionen, Kombination von Optionen zur Risikoabsicherung und vieles mehr.

Beim Handel mit Optionen müssen Händler wichtige Faktoren berücksichtigen. Die "Griechen", wie Delta, Vega, Gamma und Theta, beeinflussen das Risiko und die Rentabilität beim Optionshandel. Delta misst die Änderung des Optionspreises in Bezug auf eine Änderung des zugrunde liegenden Vermögenswertes, Vega misst die Auswirkung der Volatilität des zugrunde liegenden Vermögenswertes, Gamma misst die Änderung des Deltas und Theta misst den Zeitwertverlust der Option.

Darüber hinaus müssen Händler Kursbewegungen analysieren, geeignete Entry- und Exit-Spots festlegen, die Volatilität berücksichtigen und den Zeitwert der Option beachten. Durch Berücksichtigung aller dieser Faktoren können Händler erfolgreich am Optionshandel teilnehmen.

Der Handeln mit Call- und Put-Optionen - Beispiele

Beim Handel mit Call- und Put-Optionen können Händler von steigenden und fallenden Kursen profitieren. Eine Call-Option gibt dem Käufer das Recht, einen bestimmten Basiswert zu einem vorab festgelegten Preis, dem Ausübungspreis, zu kaufen. Wenn ein Trader davon ausgeht, dass der Kurs des Basiswerts steigen wird, kann er eine Call-Option erwerben. Wenn der Kurs des Basiswerts tatsächlich steigt, kann der Trader die Option zum Ausübungspreis kaufen und sie dann auf dem Markt zu einem höheren Preis verkaufen, um einen Gewinn zu erzielen.

Auf der anderen Seite erlaubt eine Put-Option dem Käufer, den Basiswert zu einem vorab festgelegten Preis zu verkaufen. Wenn ein Trader erwartet, dass der Kurs des Basiswerts fallen wird, kann er eine Put-Option erwerben. Wenn der Kurs des Basiswerts tatsächlich fällt, kann der Trader die Option zum Ausübungspreis kaufen und den Basiswert zu einem höheren Preis verkaufen, um einen Gewinn zu erzielen.

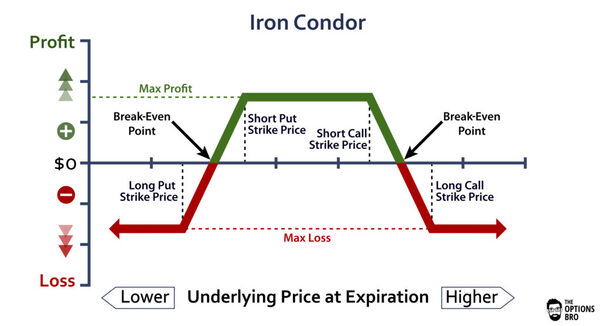

Beim Handeln mit Call- und Put-Optionen gibt es verschiedene Trading Strategien, die je nach Marktszenario eingesetzt werden können. Zum Beispiel können Händler eine Kombination aus Call- und Put-Optionen verwenden, um sich gegen größere Marktbewegungen abzusichern. Eine beliebte Strategie ist die sogenannte "Straddle"-Strategie, bei der sowohl eine Call- als auch eine Put-Option mit demselben Ausübungspreis und Verfallsdatum gekauft werden. Diese Strategie profitiert von starken Kursbewegungen, unabhängig davon, ob diese nach oben oder unten gehen.

Der Handel mit Call- und Put-Optionen bietet Händlern die Möglichkeit, von unterschiedlichen Marktbewegungen zu profitieren und ihr Risiko zu steuern. Es ist wichtig, verschiedene Strategien zu erlernen und die aktuelle Marktsituation zu berücksichtigen, um beim Optionshandel erfolgreich zu sein.

Fazit zum Handel mit Optionen

Der Handel mit Optionen bietet Anlegern die Möglichkeit, von steigenden oder fallenden Kursen eines Basiswerts zu profitieren. Durch den Kauf einer Call-Option kann ein Trader den Basiswert zu einem festgelegten Preis, dem sogenannten Ausübungspreis, zu einem späteren Zeitpunkt erwerben. Dies ermöglicht es dem Trader, bei steigenden Kursen Gewinne zu erzielen. Mit Hilfe einer Put-Option kann der Käufer hingegen den Basiswert zu einem vorab festgelegten Preis verkaufen. Der Handel mit Optionen bietet eine Vielzahl von Strategien, die je nach Marktszenario eingesetzt werden können.

Eine beliebte Strategie ist die "Straddle"-Strategie, bei der sowohl eine Call- als auch eine Put-Option mit demselben Ausübungspreis und Verfallsdatum gekauft werden. Diese Strategie ermöglicht es dem Trader, von großen Kursbewegungen unabhängig von ihrer Richtung zu profitieren.

Beim Handel mit Optionen gibt es jedoch auch Risiken. Wenn die erwarteten Kursbewegungen nicht eintreten, kann der Optionspreis verfallen und der Trader erleidet Verluste. Zudem können unvorhergesehene Ereignisse zu großen Kursveränderungen führen, die den Wert der Optionen beeinflussen.

Ein wichtiger Begriff im Optionshandel ist die Prämie, die der Käufer für den Erwerb der Option zahlt. Die Prämie hängt von verschiedenen Faktoren wie dem aktuellen Marktpreis des Basiswerts, der Volatilität und dem Verfallsdatum ab.

Der Handel mit Optionen bietet Anlegern eine Vielzahl von Möglichkeiten, Gewinne zu erzielen. Aber es ist wichtig, dass Anleger die Risiken verstehen und ihre Strategien entsprechend anpassen. Der Optionshandel erfordert eine gründliche Kenntnis der verschiedenen Optionstypen und Strategien, um die Vorteile des Handels mit Optionen optimal nutzen zu können.

FAQ - Häufige Fragen zum Handel mit Optionen

Was sind Optionen?

Optionen sind Finanzinstrumente, die dem Trader das Recht, aber nicht die Verpflichtung geben, einen bestimmten Vermögenswert (den Basiswert) zu einem festgelegten Preis (dem Ausübungspreis) zu einem bestimmten Zeitpunkt (dem Verfallsdatum) zu kaufen oder zu verkaufen.

Welche Arten von Optionen gibt es?

Es gibt zwei Arten von Optionen: Call-Optionen und Put-Optionen. Eine Call-Option gibt dem Trader das Recht, den Basiswert zu einem vereinbarten Preis zu kaufen, während eine Put-Option dem Trader das Recht gibt, den Basiswert zu einem vereinbarten Preis zu verkaufen.

Wie funktioniert der Handel mit Optionen?

Beim Handel mit Optionen kauft der Trader entweder Call- oder Put-Optionen, je nach Marktmeinung und Handelsstrategie. Der Trader kann die Optionen später entweder ausüben, verkaufen oder verfallen lassen.

Was ist die beste Handelsstrategie?

Es gibt keine einheitliche Antwort auf diese Frage, da die beste Handelsstrategie von den Zielen, Risikobereitschaft und Marktbedingungen des Traders abhängt. Jeder Trader sollte seine eigene Strategie entwickeln, basierend auf seiner individuellen Handelserfahrung und Kenntnissen über den Optionshandel.

Welche Risiken sind mit dem Handel mit Optionen verbunden?

Der Handel mit Optionen ist mit verschiedenen Risiken verbunden, wie z. B. dem Verlust der gezahlten Prämie, wenn die erwarteten Kursbewegungen nicht eintreten, der Einfluss unvorhergesehener Ereignisse auf den Wert der Optionen und der möglichen unbegrenzten Verluste im Falle von unvorteilhaften Marktbewegungen.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.