Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Kosten beim Forex & CFD Trading beachten

Der Handel mit Devisen kann sich zwar einerseits dadurch auszeichnen, dass Marktakteure die Chance auf hohe Gewinne haben. Die beim Forex-Trading anfallenden Kosten, beispielsweise in Form des Spreads, fallen dabei nur geringfügig ins Gewicht. Kein Vergleich ist es beispielsweise zum Investieren in Fonds, denn dort kann sich die Gesamtkostenquote auf teilweise über drei Prozent im Jahr belaufen. Beim Devisenhandel sind die anfallenden Kosten für den Trader zwar anteilig deutlich geringer, aber dennoch sollten diese nicht unterschätzt werden. Dies gilt insbesondere für sogenannte Kostenfallen, die beim Trader sogar zu einem erheblichen finanziellen Schaden führen können. Wir nennen Ihnen im folgenden Ratgeber zunächst einmal alle typischen Kosten, die beim Forex-Trading auftreten können. Damit verbundenen geben wir Ihnen zusätzlich Tipps, wie Sie einige dieser Kosten reduzieren oder sogar komplett vermeiden können.

Der Handel mit Devisen kann sich zwar einerseits dadurch auszeichnen, dass Marktakteure die Chance auf hohe Gewinne haben. Die beim Forex-Trading anfallenden Kosten, beispielsweise in Form des Spreads, fallen dabei nur geringfügig ins Gewicht. Kein Vergleich ist es beispielsweise zum Investieren in Fonds, denn dort kann sich die Gesamtkostenquote auf teilweise über drei Prozent im Jahr belaufen. Beim Devisenhandel sind die anfallenden Kosten für den Trader zwar anteilig deutlich geringer, aber dennoch sollten diese nicht unterschätzt werden. Dies gilt insbesondere für sogenannte Kostenfallen, die beim Trader sogar zu einem erheblichen finanziellen Schaden führen können. Wir nennen Ihnen im folgenden Ratgeber zunächst einmal alle typischen Kosten, die beim Forex-Trading auftreten können. Damit verbundenen geben wir Ihnen zusätzlich Tipps, wie Sie einige dieser Kosten reduzieren oder sogar komplett vermeiden können.

Inhalt:

Welche Kosten können beim Devisenhandel anfallen?

Im Vergleich zum Handel mit Aktien, Fonds, Optionsscheinen oder anderen Wertpapieren gibt es beim Forex-Trading normalerweise weder eine Konto- oder Depotführungsgebühr noch sogenannte Transaktionskosten, die zum Beispiel beim Handel mit Aktien auch als Orderkosten bezeichnet werden. Dafür sind es jedoch andere direkte und indirekte Kosten, die Sie auf jeden Fall vor dem Handel mit Devisen kennen sollten. In der Übersicht sind es insbesondere die folgenden Kosten- und Gebührenarten, die auftreten können:

- Spreads (indirekte Kosten)

- Finanzierungskosten (bei Overnight-Positionen)

- Kosten für bestimmte Orders und Rollover Gebühren

- Nachschusspflicht

Auf diese zuvor genannten Kostenarten möchten wir im Folgenden näher eingehen und Sie diesbezüglich nicht nur darüber informieren, wie hoch diese Kosten sein können, sondern ebenfalls, wie Sie die Kosten reduzieren oder im besten Fall vermeiden können.

Relativ geringer Kostenanteil: die Spreads

Der wohl offensichtlichste Kostenfaktor, der allerdings gleichzeitig auch indirekte Kosten darstellt, ist der sogenannte Spread. Der Spread ist nichts anderes als die Differenz, die es zwischen dem Ankaufkurs und dem Verkaufskurs einer jeden Währung gibt. Wie hoch diese Differenz ist, legt jeder Forex Broker selbst fest. In aller Regel ist die Höhe des Spreads abhängig vom zu handelnden Währungspaar und beläuft sich deshalb innerhalb eines relativ großen Rahmens meistens auf 0,5 bis 50 Pips. Während bei den Standardwährungspaaren, wie zum Beispiel Euro / US-Dollar, Schweizer Franken / Euro, britisches Pfund / Schweizer Franken oder auch Euro / britisches Pfund bei den Brokern Spreads zwischen 0,5 bis 4,0 Pips üblich sind, kann es bei exotischeren Währungen durchaus passieren, dass zwischen dem Ankauf- und dem Verkaufskurs bis zu 50 Pips als Spread liegen.

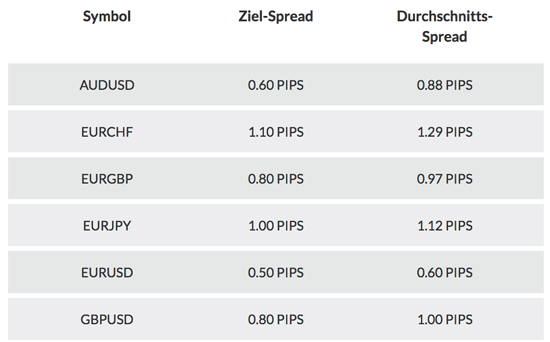

Hier beispielsweise ein Auszug der Spreads bei ActivTrades:

Dennoch macht es aus unserer Sicht keinen Sinn, die Höhe des Spreads als zu wichtiges Vergleichskriterium heranzuziehen, wenn Sie sich mit den unterschiedlichen Forex Brokern beschäftigen und den besten Anbieter finden möchten. Dazu ist der Kostenanteil einfach - insbesondere bezogen auf das eingesetzte Kapital - zu gering.

Wie hoch der Anteil tatsächlich ist, lässt sich an dem folgenden Beispiel aus der Praxis zeigen:

Für 100.000 Euro werden Dollar gekauft

Eigener Kapitaleinsatz des Traders: 1.000 Euro

Kaufkurs: 1,1257 Dollar

Verkaufskurs: 1,1259 Dollar

Spread: 2 Pips bzw. 0,0002 Dollar (je Dollar)

Hebel: 100:1

Spread in absoluten Zahlen: 20 Euro

Im Beispiel handelt der Kunde also ein Volumen von 100.000 Euro mit einem eigenen Kapitaleinsatz in Höhe von 1.000 Euro. Der Spread in Höhe von zwei Pips führt allerdings nur zu indirekten Kosten von 20 Euro, demnach gerade einmal zwei Prozent des vom Trader eingesetzten Kapitals.

Finanzierungskosten meistens nur bei Overnight-Positionen

Der zweite klassische Kostenfaktor, den es beim Forex-Trading im Grunde bei jedem Broker zu beachten gilt, sind die sogenannten Finanzierungskosten. Es handelt sich dabei um Zinsen, die der Forex oder CFD Broker Ihnen für offene Positionen entweder gutschreibt oder von Ihnen verlangt. Allerdings sind davon in aller Regel fast immer lediglich sogenannte Overnight-Positionen betroffen. Es handelt sich dabei um Bestandspositionen, die entweder einen Haben- oder einen Sollbestand darstellen, die von einem auf den anderen Tag übertragen werden, also über Nacht vorhanden sind. Auf solche Overnight-Positionen berechnet der Forex-Broker einen Zinssatz, da er immerhin durch den Hebel eine hohe Kapitalsumme bereitstellt und dem Trader somit Geld leiht.

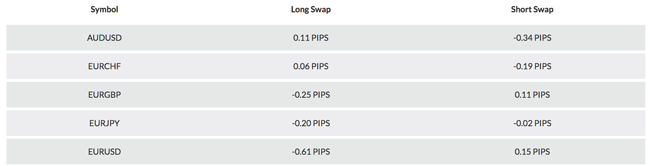

Hier noch einmal exemplarisch ein Auszug aus den Swaps von ActivTrades:

Ob für die Position Sollzinsen berechnet werden oder dem Trader sogar Guthabenzinsen zugeführt werden, hängt zum einen von der Marktzinslage und zum anderen auch von der Art der Position ab. Allerdings wirken sich diese Finanzierungskosten wie der Spread nur in relativ geringem Umfang als Kostenfaktor auf die Gesamtrendite aus. Jedoch sollten Sie beachten, dass die Finanzierungskosten natürlich umso mehr ansteigen, je länger Sie die Position offen halten. Daher sollte dieser Kostenfaktor nicht unterschätzt werden, denn falls Sie beispielsweise eine offene Devisenposition von 500.000 Dollar über mehrere Wochen im Bestand haben, können durchaus Finanzierungskosten von mehreren Hundert Euro entstehen.

Kosten für bestimmte Orderarten und Rollover Gebühren

Nahezu jeder Forex-Broker bietet im Zusammenhang mit dem Handel von Devisen heutzutage mehrere Orderarten an, also nicht nur eine gewöhnliche und limitierte oder unlimitierte Kauf - bzw. Verkaufsorder. Darüber hinaus gibt es insbesondere die folgenden Orderarten, die teilweise mit Kosten verbunden sind, teilweise vom Broker allerdings auch kostenfrei angeboten werden:

- Take-Profit Order

- Stop-Buy Order

- gewöhnliche Stop-Loss Order

- garantierte Stop-Loss Order

Besonders häufig genutzt wird von dieser Auflistung vor allem die Stop-Loss Order, denn mit diesem Orderzusatz kann der Trader größere Verluste verhindern. Aus diesem Grund veranschlagen zahlreiche Forex-Broker Gebühren für eine solche Stop-Loss Order, insbesondere dann, wenn der Broker zwischen regulärer und garantierter Stop-Loss Order unterscheidet. Die Kosten für eine garantierte Stop-Loss Order können sich auf bis zu fünf bis zehn Prozent des eingesetzten und aktiven Margin belaufen. Falls Sie also beispielsweise 100 Euro eigenes Kapital in den Handel mit einem Währungspaar investiert haben, kann das nachträgliche Erteilen einer Stop-Loss Order dazu führen, dass Kosten zwischen fünf bis zehn Euro (bezogen auf das Margin) entstehen. Beim Einstellen der Order können Sie diese Kosten vermeiden, indem Sie beispielsweise statt des garantierten Stop-Loss auf eine reguläre Stop-Loss Order zurückgreifen. Dann besteht allerdings das Risiko, auch wenn dieses in der Praxis vergleichsweise gering ist, dass die Order nicht ausgeführt wird und Sie im schlimmsten Fall sogar in die Nachschusspflicht geraten. Daher müssen Sie auf Basis Ihres individuellen Sicherheitsbedürfnisses selbst entscheiden, ob Sie ein paar Euro als zusätzliche Kosten in Kauf nehmen, dann aber auf der sicheren Seite sind, dass die Stop-Loss Order tatsächlich ausgeführt wird.

Rollover Gebühren können größeren Kostenfaktor darstellen

Ein Kostenfaktor, den insbesondere Anfänger im Zusammenhang mit dem Forex-Trading häufig gar nicht kennen, sind die sogenannten Rollover Gebühren. Gerade diese Gebühren können jedoch einen vergleichsweise hohen Kostenanteil einnehmen und sich sogar auf bis zu 100 Prozent des eingesetzten Kapitals belaufen. Vereinfacht dargestellt handelt es sich bei einem Rollover um den Übertrag einer Devisenposition auf das nächste Verfallsdatum des Futures, welchen der Broker zur Absicherung von Devisenpositionen nutzt. Gibt der Broker also beispielsweise für ein bestimmtes Währungspaar ein Ablaufdatum des Futures zum 29. Juni 2017 an und haben Sie zu diesem Zeitpunkt noch eine offene Bestandsposition, findet eine Übertragung auf den neuen Future mit Fälligkeit Ende Juli statt. Aufgrund der Tatsache, dass dem Broker durch die Differenz zwischen dem alten und neuen Future Verluste entstehen können, werden diese quasi durch die Rollover Gebühren auf den Kunden übertragen. In der Praxis kann dies dazu führen, dass Sie beispielsweise 100 Euro eigenes Kapital als Margin investiert haben und zwischen 50 und 100 Euro (in ungünstigen Fällen) an Gebühren für den Rollover zahlen müssen. Vereinfacht gesagt können die Rollover Gebühren also einen höheren Prozentsatz Ihres eigenen Kapitaleinsatzes betragen.

Nachschusspflicht als unkalkulierbarer Kostenfaktor

Der wohl größte Kostenfaktor, der beim Handel mit Devisen auftreten kann, ist keine typische Gebühr, sondern entsteht durch die sogenannte Nachschusspflicht. Während manche Broker mit einem Margin Call arbeiten und eine offene Position automatisch schließen, falls der Trader kein ausreichendes Margin mehr hat und auch keine Stop-Loss Order gestellt wurde, gibt es nach wie vor bei nicht wenigen Forex-Brokern eine Nachschusspflicht. In diesem Fall wird die offene Position nicht automatisch geschlossen, wenn Verluste entstehen, die das Margin als Sicherheitsleistung übersteigen. In diesem Fall ist der Kunde in der Nachschusspflicht, die leider betragsmäßig nicht begrenzt ist. Diese Nachschusspflicht kann zu einem enorm hohen finanziellen Schaden führen, der sich auf viele Hundert Prozent des eigentlich eingesetzten Kapitals belaufen kann. Es kann also durchaus passieren, dass Sie 100 Euro eigenes Kapital investiert und damit in Kombination mit dem Hebel des Brokers für 10.000 Euro gehandelt haben, anschließend durch das Eintreten der Nachschusspflicht jedoch 500 Euro zusätzlich zum Ausgleich des Verlustes auf das Handelskonto einzahlen müssen. Demzufolge handelt es sich bei der Nachschusspflicht um einen unkalkulierbaren Kostenfaktor. Broker bei denen keine Nachschusspflicht gegenüber den Kunden herrscht finden Sie in unserem Broker ohne Nachschusspflicht Vergleich.

Die gute Nachricht ist: Sie haben als Trader mehrere Möglichkeiten, das Fallen in die Nachschusspflicht zu vermeiden. Der einfachste Weg besteht sicherlich darin, dass Sie sich gezielt für einen Forex-Broker entscheiden, bei dem es keine Nachschusspflicht gibt. In diesem Fall schließt der Broker nämlich offene Position automatisch, falls das gestellte Margin nicht mehr ausreicht. Die zweite Möglichkeit besteht natürlich darin, rechtzeitig eine Stop-Loss Order zu erteilen. Diese Order verhindert nicht nur größere Verluste, sondern kann - je nach gewähltem Stopp-Kurs - bewirken, dass Sie niemals mehr als Ihr eingesetztes Kapital verlieren können. Eine dritte, aber auf der anderen Seite auch relativ unsichere und teure Möglichkeit besteht darin, dass Sie auf Ihrem Handelskonto ein hohes Volumen an Margin vorhalten. Somit können Sie vielleicht sogar zwischenzeitliche Verluste von bis zu 50 Prozent verkraften, ohne dass die gestellte Sicherheitsleistung nicht mehr ausreichend wäre. Dieser Weg ist allerdings nicht zu empfehlen, sondern stattdessen bietet es sich an, dem Risiko der Nachschusspflicht durch die gezielte Wahl eines Brokers ohne Nachschusspflicht zu entkommen oder eben eine Stop-Loss Order zu erteilen.

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.