Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Was sind ETFs - ETF Trading erklärt

Exchange Traded Funds (ETFs) sind eine beliebte Anlageform, die es Investoren ermöglicht, in eine Vielzahl von Vermögenswerten zu investieren, ohne einzelne Aktien kaufen zu müssen. In diesem Artikel erklären wir, was ETFs sind, wie sie funktionieren und welche Vorteile sie bieten. ETFs bieten eine kostengünstige und flexible Möglichkeit, ein diversifiziertes Portfolio aufzubauen und von den Entwicklungen verschiedener Märkte zu profitieren. Erfahren Sie, wie ETF Trading funktioniert, welche Trading Strategien erfolgreich sein können und worauf Sie bei der Auswahl von ETFs achten sollten. Egal, ob Sie Anfänger oder erfahrener Investor sind, dieser Leitfaden gibt Ihnen wertvolle Einblicke in die Welt der ETFs und hilft Ihnen, fundiertere Anlageentscheidungen zu treffen.

Inhalt:

- Was sind ETFs?

- Geschichte und Entwicklung von ETFs

- Vorteile und Nachteile von ETFs

- Arten von ETFs

- So finden Sie den besten ETF - Leitfaden

- Die besten ETFs 2024

- Strategien beim ETF-Handel

- Wie funktioniert der ETF-Handel mit CFDs?

- Handelszeiten von ETFs

- Die besten Broker für den ETF Handel

- Fazit zum Handel mit ETFs

- FAQ - Häufige Fragen zum Handel mit ETFs

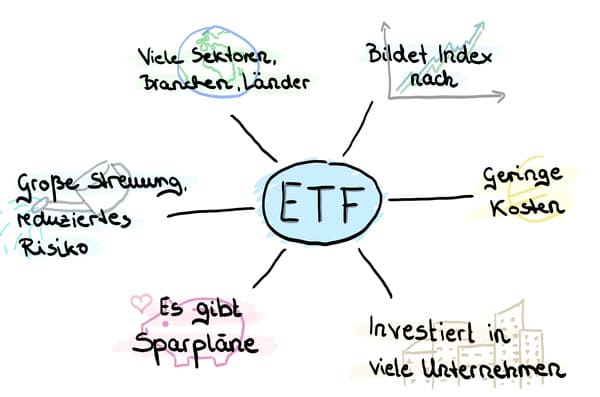

Was sind ETFs?

ETFs sind Exchange Traded Funds, also börsengehandelte Indexfonds. Sie sind eine beliebte Anlageform, die es Anlegern ermöglicht, in einen breiten Markt oder einen bestimmten Index zu investieren, indem sie Anteile eines Fonds kaufen, der diesen Index nachbildet.

Die Funktionsweise von ETFs ähnelt der von traditionellen Investmentfonds. Sie bündeln das Geld vieler Anleger, um eine breite Auswahl an Vermögenswerten, wie Aktien oder Anleihen, zu erwerben. Der Unterschied besteht jedoch darin, dass ETFs wie Aktien an der Börse gehandelt werden. Dies bedeutet, dass Anleger ETFs jederzeit während der Handelszeiten kaufen und verkaufen können, wie es bei Aktien der Fall ist.

Ein weiterer wichtiger Aspekt von ETFs ist ihre Fähigkeit, einen bestimmten Index nachzubilden. Dies bedeutet, dass ein ETF beispielsweise die Aktien im S&P 500-Index kauft, um die Wertentwicklung dieses Index widerzuspiegeln. Aufgrund dieses passiven Ansatzes haben ETFs oft niedrigere Kosten als aktiv verwaltete Fonds.

ETFs bieten Anlegern auch eine kosteneffiziente Möglichkeit, in Kapitalmärkte zu investieren. Da ETFs in der Regel breit diversifiziert sind und die Indexnachbildung passiv erfolgt, fallen keine Kosten für aktives Fondmanagement oder hohe Vertriebsprovisionen an. Darüber hinaus haben Anleger die Flexibilität, ihre Investitionen jederzeit zu kaufen und zu verkaufen.

Insgesamt bieten ETFs daher eine attraktive Anlageoption, die es Anlegern ermöglicht, breite Marktindizes kostengünstig und flexibel nachzubilden.

Unterschied von ETFs und Fonds

Der Unterschied zwischen ETFs (Exchange-Traded Funds) und Fonds besteht hauptsächlich darin, wie sie verwaltet werden und welchen Zweck sie verfolgen. ETFs sind passiv und bilden einen bestimmten Marktindex ab, während Fonds aktiv gemanagt werden und eine höhere Rendite als der zugrunde liegende Marktindex erzielen wollen.

ETFs werden so konzipiert, dass sie den Wert eines bestimmten Index wie zum Beispiel den S&P 500 nachbilden. Das bedeutet, dass sie die gleichen Bestandteile wie der Index haben und sich in ähnlichem Verhältnis zu ihnen entwickeln. ETFs werden typischerweise nicht aktiv verwaltet. Der Vorteil dieser passiven Struktur besteht darin, dass die Verwaltungskosten in der Regel niedriger sind als bei aktiv verwalteten Fonds.

Gemanagte Fonds hingegen haben das Ziel, eine höhere Rendite als der zugrunde liegende Marktindex zu erzielen. Sie werden von professionellen Fondsmanagern aktiv verwaltet, die Anlageentscheidungen treffen, um den Fondswert über den Marktindex hinaus zu steigern. Die aktive Verwaltung von Fonds führt in der Regel zu höheren Verwaltungskosten im Vergleich zu ETFs.

ETFs haben verschiedene Vorteile gegenüber herkömmlichen aktiven Fonds. Erstens sind sie in der Regel kostengünstiger, da sie passiv verwaltet werden und keine teuren Fondsmanager benötigen. Zweitens haben ETFs oft eine langfristig stabilere Wertentwicklung, da sie einen Marktindex abbilden und nicht von individuellen Anlageentscheidungen abhängen. Darüber hinaus bieten ETFs eine hohe Liquidität, da sie an Börsen gehandelt werden können.

Geschichte und Entwicklung von ETFs

Die Geschichte und Entwicklung von börsengehandelten Fonds (ETFs) begann in den 1980er Jahren mit der Einführung der sogenannten Index Participation Shares. Diese waren ähnlich strukturiert wie ETFs, jedoch konnten sie nicht direkt an der Börse gehandelt werden. Stattdessen wurden sie von Finanzinstitutionen an qualifizierte Investoren verkauft.

Der eigentliche Meilenstein in der Geschichte der ETFs war die Einführung des SPDR S&P 500 ETF im Jahr 1993. Diese Innovation ermöglichte Anlegern erstmals, einen breit diversifizierten Index wie den S&P 500 in einem einzigen Fonds abzubilden. Der SPDR S&P 500 ETF wurde schnell zum Vorreiter für den Erfolg von ETFs und legte den Grundstein für ihr exponentielles Wachstum in den folgenden Jahren.

Nach der Einführung des SPDR S&P 500 ETF entwickelten sich ETFs zu einer breiten Palette von Anlageinstrumenten, die es Anlegern ermöglichen, verschiedene Märkte, Branchen und Anlagestile abzudecken. Die Branche diversifizierte sich weiterhin, um den unterschiedlichen Bedürfnissen der Anleger gerecht zu werden.

In den letzten Jahren hat sich ein weiterer Trend abgezeichnet, nämlich die Einführung von nachhaltigen und ESG-fokussierten ETFs. Diese ETFs investieren in Unternehmen, die ökologische, soziale und Governance-Kriterien erfüllen, und ermöglichen es Anlegern, ihre Investitionen an ihren Werten auszurichten.

Vorteile und Nachteile von ETFs

Exchange-Traded Funds (ETFs) sind Anlageinstrumente, die Anlegern eine Möglichkeit bieten, in eine breite Palette von Vermögenswerten zu investieren. Sie bieten eine Vielzahl von Vorteilen für Investoren, insbesondere für diejenigen, die eine diversifizierte Anlagestrategie verfolgen. ETFs ermöglichen es Anlegern, in einen breiten Markt zu investieren, ohne die Notwendigkeit, einzelne Aktien auszuwählen. Dadurch wird das Risiko reduziert, dass eine einzelne Anlage die gesamte Performance des Portfolios beeinflusst. ETFs bieten auch eine hohe Liquidität, da sie börsengehandelt sind und Anleger ihre Anteile jederzeit kaufen oder verkaufen können.

Es gibt jedoch auch Nachteile, die bei der Investition in ETFs berücksichtigt werden sollten. Ein Nachteil besteht darin, dass ETFs keinen aktiven Fondsmanager haben, der die Anlageentscheidungen trifft. Dies bedeutet, dass Anleger möglicherweise nicht von Veränderungen im Markt profitieren können, da ETFs passiv den Index nachbilden, in den sie investiert sind. Diese Passivität kann auch zu einem erhöhten Risiko in volatilen Märkten führen, da ETFs dazu neigen, die Schwankungen des zugrunde liegenden Index widerzuspiegeln.

Ein weiterer Nachteil von ETFs ist die Gebühr, die von den Anlegern gezahlt werden muss. Obwohl die Gebühren für ETFs im Vergleich zu aktiv gemanagten Fonds tendenziell niedriger sind, können sie dennoch eine erhebliche Belastung für langfristige Anleger darstellen. Es ist wichtig, die Gebührenstruktur der einzelnen ETFs zu untersuchen und zu vergleichen, um sicherzustellen, dass sie zu den Anlagezielen des Anlegers passen. Insgesamt bieten ETFs viele Vorteile und ermöglichen eine breite Diversifikation, aber Anleger sollten auch die potenziellen Nachteile sorgfältig abwägen.

Geringere Kosten und Gebühren

ETFs (Exchange-Traded Funds) bieten eine kostengünstige Möglichkeit, in verschiedene Anlageklassen zu investieren. Im Vergleich zu anderen Investmentfonds weisen sie deutlich geringere Kosten und Gebühren auf.

ETFs sind kosteneffizienter, da sie passiv gemanagt werden und einen Index nachbilden, anstatt aktiv von Fondsmanagern verwaltet zu werden. Dadurch entfallen hohe Managementgebühren, die bei aktiv gemanagten Fonds anfallen. Zudem sind ETFs transparenter, da sie ihre Portfolios täglich veröffentlichen, sodass Anleger genau wissen, in welche Wertpapiere sie investieren. Dies ermöglicht es den Anbietern, die Kosten niedrig zu halten und günstigere Gebühren anzubieten.

Beim Kauf von ETFs können je nach Anbieter und Handelsplattform jedoch noch bestimmte Gebühren anfallen. Diese können Transaktionskosten wie Maklergebühren und Börsengebühren beinhalten. Es ist wichtig, die Kostenstruktur des jeweiligen ETFs und des Anbieters zu überprüfen, um die tatsächlichen Gebühren zu kennen.

Die niedrigeren Kosten und Gebühren von ETFs bieten den Anlegern einige Vorteile. Zum einen bleibt mehr Kapital für die eigentliche Investition erhalten, da weniger Geld für Gebühren aufgewendet werden muss. Dies kann langfristig zu höheren Renditen führen. Zum anderen ermöglichen niedrigere Kosten eine bessere Diversifikation des Portfolios, da Anleger mit geringerem Kapital auch in verschiedene Anlageklassen investieren können.

Zusammenfassend bietet die geringere Kostenstruktur von ETFs im Vergleich zu anderen Investmentfonds eine kosteneffizientere Möglichkeit, in unterschiedliche Anlageklassen zu investieren. Die niedrigeren Kosten ermöglichen eine bessere Renditeaussicht, eine breitere Diversifikation des Portfolios und bieten eine gute Option für langfristigen Vermögensaufbau.

ETFs sind Sondervermögen und damit sicher

ETFs gelten als sicher, da sie den Rechtsstatus eines Sondervermögens haben und ihre Anteile getrennt vom Vermögen der Fondsgesellschaft aufbewahrt werden.

Der Rechtsstatus eines Sondervermögens bedeutet, dass das Vermögen des ETFs rechtlich unabhängig vom Vermögen der Fondsgesellschaft behandelt wird. Dies bietet den Anlegern Schutz im Falle einer Insolvenz der Fondsgesellschaft, da das Vermögen des ETFs nicht zur Befriedigung der Gläubiger verwendet werden kann. Somit ist das investierte Kapital der Anleger in einem ETF abgesichert.

Darüber hinaus werden die Anteile an einem ETF getrennt vom Vermögen der Fondsgesellschaft aufbewahrt. Dies wird als "getrenntes Aufbewahren" bezeichnet und dient dazu, das Risiko einer Veruntreuung oder eines Missbrauchs der Gelder zu minimieren. Wenn beispielsweise eine Fondsgesellschaft insolvent wird, können die Anleger ihre Anteile einfach an einen anderen Anbieter übertragen lassen, da diese physisch separat von der Fondsgesellschaft aufbewahrt werden.

Zusammenfassend kann gesagt werden, dass ETFs als sicher angesehen werden, da sie den Rechtsstatus eines Sondervermögens haben und ihre Anteile getrennt vom Vermögen der Fondsgesellschaft aufbewahrt werden. Dies bietet den Anlegern Schutz vor möglichen Verlusten aufgrund einer Insolvenz oder eines Missbrauchs der Gelder.

Risikostreuung und Diversifizierung

Risikostreuung und Diversifizierung sind zwei wichtige Konzepte im Zusammenhang mit Exchange Traded Funds (ETFs). Ein ETF ermöglicht es Anlegern, in viele Einzeltitel gleichzeitig zu investieren und somit eine breite Risikostreuung zu erzielen.

Indem Anleger in ETFs investieren, können sie ihr Kapital auf verschiedene Anlageklassen wie Aktien, Anleihen oder Rohstoffe verteilen. Dies führt zu einer Reduzierung des Risikos, da mögliche Verluste in einem Bereich durch mögliche Gewinne in einem anderen Bereich ausgeglichen werden können. Diese Streuung hilft Anlegern, das Risiko zu minimieren, das mit der Konzentration ihrer Investitionen in eine bestimmte Anlage verbunden ist.

ETFs bieten eine geringe Risikostreuung, da sie eine Anlageoption darstellen, bei der ein einziger ETF viele Einzeltitel beinhaltet. Dadurch können Anleger mit nur einem ETF in eine Vielzahl von Unternehmen oder Indizes investieren. Dies ermöglicht eine breite Streuung, ohne dass der Anleger jedes einzelne Wertpapier kaufen muss.

Die Vorteile von ETFs zur Risikostreuung liegen darin, dass sie kostengünstig sind, da sie das Portfolio der Einzeltitel eines Index replizieren, anstatt sie tatsächlich zu kaufen. Darüber hinaus sind sie transparent und liquide, was bedeutet, dass sie einfach zu kaufen und zu verkaufen sind.

Untersuchungen zeigen, dass Diversifikation eine wichtige Rolle beim Aufbau eines Portfolios spielt. Günstige ETFs und Indexfonds bieten Anlegern die Möglichkeit, ein diversifiziertes Portfolio zu erstellen, das langfristig stabile Renditen erzielen kann.

Zusammenfassend ist die Risikostreuung und Diversifizierung durch den Einsatz von ETFs eine effektive Methode, um das Anlagerisiko zu minimieren. Anleger können von der breiten Streuung profitieren, die ETFs bieten, und gleichzeitig von den Vorteilen wie niedrigen Kosten und hoher Liquidität profitieren. Es wird empfohlen, günstige ETFs und Indexfonds zu verwenden, um ein diversifiziertes Portfolio aufzubauen und langfristige Renditen zu erzielen.

Flexibilität bei ETF-Sparplänen

Die Flexibilität von ETF-Sparplänen kann auf verschiedene Weise erreicht werden. Zunächst haben Anleger die Möglichkeit, den Betrag zu wählen, den sie regelmäßig investieren möchten, in der Regel monatlich. Dies ermöglicht es ihnen, den Anlagebetrag je nach finanzieller Situation oder Marktbedingungen anzupassen.

Zusätzlich bieten ETF-Sparpläne die Flexibilität, aus einer breiten Palette von ETFs auszuwählen. Anleger können ETFs basierend auf verschiedenen Anlageklassen, Sektoren oder Regionen auswählen, um ein diversifiziertes Portfolio entsprechend ihren Anlagezielen und Risikotoleranzen aufzubauen.

Des Weiteren ermöglichen ETF-Sparpläne in der Regel Anpassungen oder Änderungen der Anlagestrategie. Anleger können zwischen verschiedenen ETFs innerhalb des Plans wechseln, ihr Portfolio neu ausbalancieren oder ihre Investitionen bei Bedarf sogar stoppen oder pausieren. Diese Flexibilität gewährleistet, dass Anleger sich an sich ändernde Marktbedingungen oder persönliche Umstände anpassen können.

In Bezug auf Unterbrechungen oder die Beendigung von Sparplänen bieten die meisten Anbieter die Möglichkeit, den Plan jederzeit zu pausieren oder zu kündigen, ohne zusätzliche Kosten oder Strafen. Diese Funktion gibt Anlegern die Freiheit, ihre finanziellen Pläne entsprechend ihren Bedürfnissen oder sich ändernden Umständen anzupassen.

Bei der Suche nach den besten ETFs für Sparpläne sollten verschiedene Kriterien berücksichtigt werden. Dazu gehören die Performance des Fonds, Gebühren und Kosten, die Anlagestrategie, das verwaltete Vermögen und die Liquidität. Zusätzlich sollten Anleger die Eignung der ETFs im Verhältnis zu ihren Anlagezielen und Risikotoleranzen bewerten.

Achtung bei Themen-ETFs

Themen-ETFs können eine attraktive Möglichkeit sein, um in bestimmte Branchen oder Trends zu investieren. Allerdings birgen sie auch gewisse Risiken, die Anleger berücksichtigen sollten.

Ein Risiko von Themen-ETFs besteht darin, dass sie oft eine Konzentration auf bestimmte Unternehmen oder Sektoren aufweisen. Wenn diese Branchen oder Unternehmen nicht erfolgreich sind oder von einer Krise betroffen werden, kann dies zu erheblichen Verlusten führen. Um dieses Risiko zu vermeiden, sollten Anleger ihre Investitionen diversifizieren und nicht ausschließlich auf Themen-ETFs setzen.

Ein weiteres Risiko besteht darin, dass Themen-ETFs oft eine hohe Volatilität aufweisen können. Dies bedeutet, dass die Preise häufig stark schwanken können, was zu Unsicherheit und möglichen Verlusten führen kann. Um dieses Risiko zu minimieren, sollten Anleger ihre Investitionen langfristig planen und nicht auf kurzfristige Preisschwankungen reagieren.

Themen-ETFs sollten nicht als alleinige Anlagestrategie betrachtet werden. Sie neigen dazu, in ihrer Performance stark zu schwanken, was sie weniger geeignet für langfristiges, stabiles Wachstum macht. Stattdessen sollten Anleger ETFs auf große, marktbreite Indizes wie den MSCI World Index oder den FTSE All-World Index in Betracht ziehen. Diese Indizes bieten eine breitere Diversifizierung über verschiedene Branchen und Länder hinweg, was das Risiko reduziert und eine solide langfristige Anlagestrategie darstellt.

Arten von ETFs

Es gibt verschiedene Arten von ETFs, die den Anlegern eine Vielzahl von Möglichkeiten bieten, je nach ihren individuellen Anlagezielen und Risikotoleranzen zu investieren.

Die erste Art von ETF ist der Indexfonds. Diese ETFs bilden den Performance eines zugrunde liegenden Index, wie zum Beispiel den S&P 500 oder den FTSE 100, ab. Sie geben den Anlegern die Möglichkeit, breit in den Markt zu investieren und von der allgemeinen Performance der zugrunde liegenden enthaltenen Aktien zu profitieren.

Die zweite Art von ETF ist der Sektor- oder Branchen-ETF. Diese Fonds konzentrieren sich auf bestimmte Sektoren oder Branchen, wie zum Beispiel die Technologiebranche oder den Immobiliensektor. Anleger, die an spezifischen Sektoren interessiert sind, können mit diesen ETFs gezielt in diese Bereiche investieren.

Die dritte Art von ETF sind die Rohstoff-ETFs. Diese Fonds ermöglichen den Anlegern, in verschiedene Rohstoffe wie Gold, Silber, Öl oder Agrarrohstoffe zu investieren, ohne physische Bestände zu halten. Sie bieten eine einfache Möglichkeit, in Rohstoffmärkte zu investieren und von den Preisbewegungen dieser Vermögenswerte zu profitieren.

Zusammenfassend bieten ETFs eine Vielzahl von Möglichkeiten für Anleger, in verschiedene Anlageklassen zu investieren. Indem sie die Performance von Indizes, Sektoren oder Rohstoffpreisen nachbilden, ermöglichen ETFs den Anlegern eine breite Diversifikation ihrer Portfolios und können eine effiziente und kostengünstige Investmentlösung darstellen.

Die Größe des ETF

Größe des ETF bezieht sich auf das verwaltete Vermögen, das in einem bestimmten Exchange Traded Fund (ETF) enthalten ist. Es gibt zwei Hauptaspekte, warum die Größe eines ETFs wichtig ist.

Erstens, die Größe des ETFs beeinflusst die Liquidität auf dem Markt. Ein größerer ETF hat normalerweise mehr Handelsvolumen und damit eine höhere Liquidität. Dies bedeutet, dass es einfacher ist, den ETF zu kaufen oder zu verkaufen, da es mehr Käufer und Verkäufer gibt. Auf der anderen Seite kann ein kleinerer ETF, der weniger Vermögen verwaltet, eine geringere Liquidität aufweisen, was zu einem ungleichmäßigen Handelsvolumen führen kann.

Zweitens haben größere ETFs in der Regel engeren Spreads. Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis eines Wertpapiers. Ein enger Spread bedeutet, dass die Kosten für den Handel mit dem ETF niedriger sind, da der Händler weniger von diesem Unterschied bezahlen muss. Größere ETFs profitieren von größeren Handelsvolumen, was zu engeren Spreads führt und den Handel für Anleger kosteneffizienter macht.

Die Struktur des ETF

Der Exchange Traded Fund (ETF) ist ein Anlageinstrument, das eine breite Palette von Wertpapieren enthält und an der Börse gehandelt wird. Die Struktur des ETF kann entweder physisch oder synthetisch sein.

Physische ETFs halten tatsächlich die Wertpapiere, die sie abbilden. Beispielsweise hält ein physischer ETF, der den DAX abbildet, die tatsächlichen Aktien der im DAX enthaltenen Unternehmen. Die Performance des ETFs spiegelt sich somit direkt in der Performance der gehaltenen Aktien wider. Physische ETFs bieten eine hohe Transparenz und ein geringeres Gegenparteirisiko, da sie keine Derivate verwenden.

Synthetische ETFs hingegen halten keine physischen Wertpapiere, sondern verwenden Derivate, wie zum Beispiel Swaps, um die Performance des zugrunde liegenden Index nachzubilden. Diese Derivate werden von einer Gegenpartei bereitgestellt, die die Wertentwicklung des Index übernimmt. Synthetische ETFs ermöglichen eine breitere Auswahl an Anlagestrategien und können leichter in Märkte mit eingeschränkter Liquidität investieren. Jedoch birgt die Verwendung von Derivaten ein höheres Gegenparteirisiko und eine geringere Transparenz.

Vorteile von physischen ETFs sind ihre hohe Transparenz und niedrigere Gegenparteirisiko. Sie bieten eine genaue Abbildung des zugrunde liegenden Index und sind daher gut geeignet für Anleger, die eine langfristige Anlagestrategie verfolgen. Synthetische ETFs ermöglichen es Anlegern hingegen, auf spezifischere Marktsegmente zuzugreifen und nutzen Derivate, um ihre Anlagemöglichkeiten zu erweitern.

Nachteile physischer ETFs sind möglicherweise höhere Transaktionskosten, da Aktien gekauft oder verkauft werden müssen, um die Wertpapierzusammensetzung des ETFs anzupassen. Synthetische ETFs bergen ein höheres Gegenparteirisiko, da sie auf Derivaten basieren, und können ein geringeres Maß an Transparenz aufweisen.

Aktien-ETFs

Aktien-ETFs, auch bekannt als Exchange-Traded Funds, sind eine beliebte Wahl unter Anlegern, die diversifiziert in den Aktienmarkt investieren möchten. Diese Investmentfonds bilden die Wertentwicklung eines bestimmten Aktienindex nach und bieten somit eine einfache und kostengünstige Möglichkeit, in eine Vielzahl von Aktien zu investieren.

Was sind Aktien-ETFs?

Aktien-ETFs sind Fonds, die die Performance eines bestimmten Aktienindex, wie dem S&P 500, dem DAX 30 oder dem MSCI World, nachbilden. Diese ETFs enthalten eine breite Auswahl an Aktien, die den jeweiligen Index repräsentieren, und bieten somit eine Diversifizierung über verschiedene Unternehmen und Branchen hinweg.

Vorteile von Aktien-ETFs

Ein wesentlicher Vorteil von Aktien-ETFs ist die Diversifikation. Indem man in einen ETF investiert, erwirbt man Anteile an einem Korb von Aktien, was das Risiko im Vergleich zum Besitz einzelner Aktien verringert. Diese Diversifikation schützt das Portfolio besser vor der Volatilität einzelner Aktien und mindert das Risiko von Verlusten.

Ein weiterer Vorteil ist die Kosteneffizienz. Aktien-ETFs haben in der Regel niedrigere Verwaltungsgebühren als aktiv verwaltete Fonds, da sie passiv verwaltet werden und lediglich die Zusammensetzung des zugrunde liegenden Indexes nachbilden. Dies führt zu geringeren Kosten für den Anleger und kann die Rendite langfristig steigern.

Verschiedene Arten von Aktien-ETFs

Es gibt eine Vielzahl von Aktien-ETFs, die unterschiedliche Indizes und Marktsegmente abdecken.

- Breite Marktindizes: ETFs, die große Marktindizes wie den S&P 500 oder den MSCI World nachbilden, bieten eine breite Exponierung gegenüber globalen Aktienmärkten.

- Sektorale Aktien ETFs: Diese ETFs konzentrieren sich auf bestimmte Sektoren wie Technologie, Gesundheitswesen oder Finanzen. Sie ermöglichen es Anlegern, gezielt in bestimmte Branchen zu investieren.

- Regionale Aktien ETFs: Diese ETFs bieten eine Exponierung gegenüber Aktien aus bestimmten Regionen, wie Europa, Asien oder den Schwellenländern.

Beispiel: DAX 30 ETF

Ein spezifisches Beispiel für einen Aktien-ETF ist der DAX 30 ETF. Dieser ETF bildet die Wertentwicklung der 30 größten und liquidesten Unternehmen ab, die an der deutschen Börse gelistet sind. Der DAX 30 ETF bietet Investoren eine breite Exponierung gegenüber verschiedenen Sektoren, darunter Technologie, Finanzen, Fertigung und Gesundheitswesen. Durch die Nachbildung dieses wichtigen deutschen Indexes ermöglicht der DAX 30 ETF Anlegern, an der wirtschaftlichen Entwicklung Deutschlands teilzuhaben.

Aktien-ETFs bieten eine attraktive Möglichkeit für Anleger, diversifiziert in den Aktienmarkt zu investieren. Mit ihrer breiten Palette an verfügbaren Indizes und Sektoren bieten sie Flexibilität und Sicherheit. Durch Beispiele wie den DAX 30 ETF wird die Vielfalt und Stärke dieser Investmentvehikel deutlich. Ihre hohe Liquidität und die Möglichkeit, während der Handelszeiten flexibel zu agieren, machen Aktien-ETFs zu einer beliebten Wahl für viele Investoren, die auf der Suche nach einer ausgewogenen und renditestarken Anlagestrategie sind.

Index-ETFs

Index-ETFs, oder börsengehandelte Fonds, sind Anlageprodukte, die darauf abzielen, die Performance eines bestimmten Aktienmarktindex nachzubilden. Sie sind so konzipiert, dass sie die Entwicklung des Index nachbilden, sodass Investoren Zugang zu einem diversifizierten Portfolio von Wertpapieren erhalten, ohne jede einzelne Aktie im Index kaufen zu müssen.

Eine der Hauptmerkmale von Index-ETFs ist ihr passiver Managementstil. Im Gegensatz zu aktiv verwalteten Fonds verlassen sich Index-ETFs nicht auf einen Fondsmanager, um Anlageentscheidungen zu treffen. Stattdessen folgen sie einem festgelegten Regelwerk, das die Zusammensetzung und Gewichtung der enthaltenen Wertpapiere im Portfolio bestimmt. Dieser passive Ansatz trägt dazu bei, die Kosten im Vergleich zu aktiv verwalteten Fonds niedriger zu halten.

Der Wert eines Index-ETFs spiegelt die Performance des zugrunde liegenden Index wider, da er einen Korb von Wertpapieren hält, der den Bestandteilen des Index entspricht. Änderungen in der Zusammensetzung oder Gewichtung des Index werden in der Regel durch regelmäßige Neugewichtung im Portfolio des ETFs berücksichtigt. Steigt der Index, sollte auch der Wert des ETFs steigen und umgekehrt.

Es gibt verschiedene Arten von Index-ETFs, einschließlich Aktienindex-ETFs, Anleihenindex-ETFs und Rohstoffindex-ETFs. Jeder Typ bietet Zugang zu einer bestimmten Anlageklasse und ermöglicht es Investoren, ihre Portfolios über verschiedene Marktsegmente hinweg zu diversifizieren.

Im Vergleich zu anderen Arten von börsengehandelten Produkten, wie gehebelten oder inversen ETFs, bieten Index-ETFs einen einfacheren und transparenteren Anlageansatz. Sie bieten Investoren eine unkomplizierte Möglichkeit, breite Marktexposition zu erlangen, und bieten zudem Liquidität, da sie während des Handelstages an Börsen gekauft und verkauft werden können.

Sektor-ETFs

Sektor-ETFs sind börsengehandelte Fonds, die darauf abzielen, in spezifische Marktsegmente zu investieren. Diese ETFs ermöglichen es Anlegern, ihre Portfolios gezielt auf bestimmte Sektoren auszurichten, anstatt eine breite Diversifikation über den gesamten Aktienmarkt vorzunehmen. Dies bietet Anlegern die Möglichkeit, ihre Anlagen stärker auf ihre individuellen Anlageziele und Marktüberzeugungen auszurichten.

Die Verwendung von Sektor-ETFs kann sowohl zur Anlage als auch zur Absicherung bestehender Positionen verwendet werden. Anleger können diese ETFs nutzen, um gezielt in bestimmten Marktsektoren zu investieren, von denen sie glauben, dass sie überdurchschnittliche Renditen erzielen werden. Zum Beispiel können Anleger, die von einem starken Wachstum in der Technologiebranche überzeugt sind, einen Technologie-Sektor-ETF kaufen, um von diesem Wachstum zu profitieren.

Auf der anderen Seite können Sektor-ETFs auch verwendet werden, um bestehende Positionen abzusichern. Wenn ein Anleger eine bedeutende Position in einem spezifischen Sektor hat und Bedenken über die Zukunft dieses Sektors hat, kann er einen Sektor-ETF verkaufen, der den inversen Wert des betreffenden Sektors abbildet, um potenzielle Verluste abzusichern. Auf diese Weise können Anleger ihre Portfolios absichern, indem sie den aufwärts gerichteten oder abwärts gerichteten Trend eines bestimmten Sektors nutzen.

Anleihen-ETFs

Anleihen-ETFs sind Investmentfonds, die in eine Vielzahl von Anleihen investieren und an Börsen gehandelt werden. Sie bieten Anlegern die Möglichkeit, festverzinsliche Erträge zu erzielen und ihr Portfolio zu diversifizieren.

Durch den Kauf von Anleihen-ETFs können Anleger von den Zinszahlungen profitieren, die von den zugrunde liegenden Anleihen generiert werden. Diese festverzinslichen Erträge bieten eine stabile Einnahmequelle und tragen zur Diversifizierung des Portfolios bei. Durch die Investition in verschiedene Anleihen mit unterschiedlichen Laufzeiten und Ausfallrisiken können Anleger das Risiko streuen und ihre Chancen auf positive Erträge verbessern.

Ein weiterer Vorteil von Anleihen-ETFs für Privatanleger ist ihre einfache Zugänglichkeit. Im Gegensatz zum direkten Kauf von Anleihen, bei dem eine hohe Mindestinvestition erforderlich sein kann, ermöglichen Anleihen-ETFs den Kauf von Anteilen in kleineren Stückelungen. Dies macht sie für Privatanleger zugänglicher und ermöglicht es ihnen, ihr Portfolio ohne hohe Kapitalanforderungen diversifizieren.

Darüber hinaus werden Anleihen-ETFs an Börsen gehandelt, was bedeutet, dass sie jederzeit liquide sind. Anleger können ihre Anleihen-ETFs leicht kaufen oder verkaufen, ohne auf die Fälligkeit der Anleihen warten zu müssen. Dies bietet Flexibilität und ermöglicht es Anlegern, auf Marktbewegungen zu reagieren und ihre Positionen zu optimieren.

Rohstoff-ETFs

Rohstoff-ETFs sind Investmentfonds, die Anlegern ermöglichen, an den Rohstoffmärkten zu partizipieren. Sie bieten eine einfache Möglichkeit, in verschiedene Rohstoffe wie Öl, Gold, Silber, Agrargüter oder Metalle zu investieren, ohne physische Rohstoffe kaufen zu müssen.

Diese ETFs zielen darauf ab, die Performance eines spezifischen Rohstoffindex abzubilden. Sie investieren in Futures-Kontrakte oder andere derivative Finanzinstrumente, die mit dem zugrunde liegenden Rohstoff verbunden sind. Dadurch können Anleger eine direkte Beteiligung an den Rohstoffmärkten erwerben, ohne die damit verbundenen Herausforderungen wie Lagerung, Transport oder Qualitätskontrolle bewältigen zu müssen.

Die Liquidität von Rohstoff-ETFs ermöglicht es den Anlegern, ihre Positionen schnell zu kaufen oder zu verkaufen. Im Gegensatz zu physischen Rohstoffen können ETFs an einer Börse gehandelt werden, was sie zu einer bequemen und kostengünstigen Option macht.

Jedoch ist zu beachten, dass Rohstoff-ETFs oft auf Derivaten basieren, was ein höheres Risiko mit sich bringen kann. Der Einsatz von Derivaten ermöglicht es ihnen, Hebelwirkung zu nutzen, was zu größeren Gewinnen, aber auch zu größeren Verlusten führen kann. Darüber hinaus können externe Faktoren wie Marktvolatilität, politische Entwicklungen oder Nachfrageänderungen die Preise von Rohstoffen beeinflussen und somit auch die Performance der ETFs.

Devisen-ETFs

Devisen-ETFs, auch bekannt als Währungs-ETFs, sind Investmentfonds, die darauf abzielen, die Wertentwicklung einer einzelnen Währung oder eines Währungskorbs abzubilden. Diese ETFs werden entweder direkt mit der jeweiligen Währung gehandelt oder verwenden Derivate, um den gewünschten Effekt zu erzielen.

Ein Devisen-ETF, der eine einzelne Währung abbildet, investiert in Anleihen, Geldmarktinstrumente oder derivative Finanzinstrumente, die von dieser bestimmten Währung unterstützt werden. Dadurch versucht der ETF, die Wertentwicklung dieser Währung im Verhältnis zu anderen Währungen widerzuspiegeln.

Wenn es um Währungskörbe geht, wird ein Devisen-ETF erstellt, indem er in eine Mischung von verschiedenen Währungen investiert. Dies ermöglicht Anlegern, von der Veränderung des Wertes eines Währungskorbs im Vergleich zu einer einzelnen Währung zu profitieren.

Devisen-ETFs bieten den Anlegern eine Möglichkeit, in verschiedene Währungen zu investieren, ohne direkt mit Devisenhandelsplattformen arbeiten zu müssen. Diese ETFs können an Börsen gehandelt werden, ähnlich wie Aktien, was ihre Zugänglichkeit und Liquidität erhöht.

Ein weiterer Vorteil von Devisen-ETFs besteht darin, dass sie Anlegern helfen können, ihre Portfolios gegen Währungsschwankungen abzusichern. Wenn eine bestimmte Währung an Wert verliert, können die Gewinne aus dem Devisen-ETF dazu beitragen, diese Verluste auszugleichen.

Spezial-ETFs

Spezialisierte ETFs sind eine Kategorie von börsengehandelten Fonds, die sich auf bestimmte Sektoren, Industrien oder Themen konzentrieren. Diese ETFs ermöglichen es Investoren, sich auf einen bestimmten Marktbereich zu fokussieren, ohne einzelne Aktien oder Vermögenswerte kaufen zu müssen. Es gibt verschiedene Arten von spezialisierten ETFs, wie zum Beispiel Sektor-ETFs, Themen-ETFs und Rohstoff-ETFs.

Sektor-ETFs konzentrieren sich auf bestimmte Branchen oder Sektoren, wie Technologie, Finanzen oder Gesundheitswesen. Themen-ETFs investieren in Unternehmen, die mit einem spezifischen Thema oder Trend verbunden sind, wie zum Beispiel saubere Energie oder Cybersicherheit. Rohstoff-ETFs verfolgen die Wertentwicklung von Rohstoffen wie Gold, Öl oder landwirtschaftlichen Produkten.

Neben spezialisierten ETFs gibt es auch gehebelte ETFs und inverse ETFs. Gehebelte ETFs zielen darauf ab, die Renditen eines zugrunde liegenden Indexes durch den Einsatz von Finanzderivaten und Kreditaufnahme zu vervielfachen. Beispielsweise strebt ein 2x gehebelter ETF an, die doppelte tägliche Rendite des zugrunde liegenden Indexes zu erzielen. Inverse ETFs hingegen zielen darauf ab, Gewinne zu erzielen, wenn der zugrunde liegende Index fällt. Diese ETFs verwenden Derivate, um eine entgegengesetzte Performance zu erreichen, sodass ein Rückgang des Indexes um 1% zu einem Anstieg des inversen ETFs um 1% führt.

Während gehebelte und inverse ETFs das Potenzial für höhere Renditen bieten, sind sie auch mit höherem Risiko verbunden. Ihre Performance kann besonders über längere Zeiträume erheblich von der des zugrunde liegenden Indexes abweichen, und sie sind möglicherweise nicht für alle Investoren geeignet.

Index-ETFs, eine weitere Art von ETFs, replizieren die Performance eines bestimmten Indexes wie des S&P 500 oder des Dow Jones Industrial Average. Diese ETFs zielen typischerweise darauf ab, Renditen zu erzielen, die den Index, den sie nachbilden sollen, genau verfolgen.

Synthetische ETFs hingegen verwenden Derivate und andere Finanzinstrumente, um die Performance eines Indexes zu replizieren. Im Gegensatz zu Index-ETFs halten synthetische ETFs die Vermögenswerte oder Bestandteile des zugrunde liegenden Indexes nicht direkt. Stattdessen gehen sie Swap-Vereinbarungen mit Finanzinstituten ein, um die gewünschten Renditen zu erzielen.

Zusammenfassend bieten spezialisierte ETFs Investoren die Möglichkeit, sich auf bestimmte Sektoren, Industrien oder Themen zu fokussieren. Gehebelte und inverse ETFs bieten die Möglichkeit für verstärkte Renditen, sind jedoch mit erhöhtem Risiko verbunden. Index-ETFs verfolgen die Performance eines bestimmten Indexes, während synthetische ETFs Derivate verwenden, um Indexrenditen zu replizieren. Jede Art von ETF hat ihre eigenen Merkmale und potenziellen Vorteile und bietet Investoren eine vielfältige Auswahl innerhalb des ETF-Universums.

Faktor-ETFs

Factor ETFs, auch bekannt als Smart Beta oder Strategic Beta ETFs, sind Anlageinstrumente, die versuchen, die Performance bestimmter Faktoren oder Merkmale am Markt nachzubilden. Zu diesen Faktoren können unter anderem Value, Momentum, Growth, Size und geringe Volatilität gehören.

Institutionelle Anleger und aktive Manager nutzen Factor ETFs aus mehreren Gründen. Erstens ermöglicht es ihnen das Faktor-Investing, gezielt auf spezifische Faktoren zu setzen, die historisch betrachtet zu überdurchschnittlichen Renditen geführt haben. Beispielsweise konzentrieren sich Value ETFs auf Aktien mit niedrigen Kurs-Buchwert-Verhältnissen, die als unterbewertet gelten und höhere Renditen generieren können. Momentum ETFs hingegen halten Aktien, deren Kurse in jüngster Zeit stark gestiegen sind und die ein hohes Handelsvolumen aufweisen, was auf eine positive Marktsentiment hinweist.

Durch die Integration von Factor ETFs in ihre Portfolios können institutionelle Anleger und aktive Manager diese Faktoren abbilden, ohne einzelne Aktien auswählen zu müssen. Dies kann besonders für große institutionelle Investoren vorteilhaft sein, die Schwierigkeiten haben könnten, Faktor-basierte Strategien effizient mit einzelnen Wertpapieren umzusetzen.

Darüber hinaus bieten Factor ETFs im Vergleich zu traditionell aktiv gemanagte Fonds Transparenz, Liquidität und Kosteneffizienz. Anleger können leicht die zugrunde liegenden Faktoren und Risiken dieser ETFs verstehen und sie während des Handelstages zu Marktpreisen kaufen und verkaufen.

Nachhaltige ETFs

Nachhaltige ETFs (Exchange Traded Funds) zielen darauf ab, in Aktienunternehmen zu investieren, die hohe Umwelt-, Sozial- und Governance-Standards (ESG-Standards) erfüllen. Dies geschieht, indem spezifische Kriterien für nachhaltige Investitionen festgelegt werden, wie beispielsweise der Ausschluss von Unternehmen, die in umstrittenen Geschäftspraktiken tätig sind, wie Kinderarbeit, fossile Brennstoffe oder der Waffenindustrie.

Um diese Ziele zu erreichen, verfügen nachhaltige ETFs über einen Screening-Prozess, bei dem die ESG-Performance von Unternehmen bewertet wird. Unternehmen, die nicht den festgelegten Standards entsprechen, werden aus dem ETF-Portfolio ausgeschlossen. Gleichzeitig werden Unternehmen mit überlegenen ESG-Praktiken bevorzugt.

Einige Nachteile von ETFs sind begrenzte Flexibilität, Tracking-Fehler, Handelskosten, steuerliche Komplexität und der Mangel an Überrenditen. ETFs sind passive Anlageprodukte, die den zugrunde liegenden Index replizieren, was zu begrenzter Flexibilität bei der Auswahl von Aktien führt. Zudem besteht das Risiko von Tracking-Fehlern, bei denen der Wert des ETFs vom Index abweicht. ETFs bringen auch Handelskosten mit sich, die beim Kauf und Verkauf von Anteilen anfallen können. Steuerliche Komplexitäten können ebenfalls auftreten, insbesondere wenn ein ETF in verschiedene Länder investiert.

Geografische ETFs

Geografische ETFs sind Exchange Traded Funds, die auf bestimmte geografische Regionen ausgerichtet sind, wie beispielsweise Schwellenländer oder aufstrebende Märkte. Sie bieten den Anlegern die Möglichkeit, in Aktien anderer Länder zu investieren, ohne direktes Einzelaktienrisiko einzugehen. Dies geschieht durch Diversifizierung über eine breite Palette von Unternehmen in der betreffenden Region.

Der Hauptgrund, warum geografische ETFs aufgrund des Wachstums der Schwellenländer attraktiv geworden sind, liegt in den Chancen auf hohe Renditen. Diese Länder, auch als Emerging Markets bekannt, verzeichnen ein schnelles Wirtschaftswachstum und bieten Anlegern die Möglichkeit, am Erfolg dieser Volkswirtschaften teilzuhaben. Durch die Investition in geografische ETFs können Anleger ihr Portfolio diversifizieren und gleichzeitig in aufstrebende Märkte wie China, Indien, Brasilien und andere investieren.

Wichtige Informationen zu ETFs sind: ETFs sind Investmentfonds, die wie an einer Börse gehandelte Wertpapiere behandelt werden. Es gibt vier Arten von ETFs: Aktien-ETFs, Anleihe-ETFs, Rohstoff-ETFs und Währungs-ETFs. ETFs sind in verschiedene Anlageklassen unterteilt, wie zum Beispiel Aktien, Anleihen, Rohstoffe und Währungen. Anleger können ETFs über ein Depot oder eine Handelsplattform kaufen und verkaufen.

Insgesamt ermöglichen geografische ETFs den Anlegern eine breite Diversifizierung in Aktien anderer Länder, insbesondere in Schwellenländer. Dies bietet die Chance auf hohe Renditen und ermöglicht es Anlegern, vom Wachstum dieser aufstrebenden Märkte zu profitieren. Der Kauf von ETFs ist über ein Depot oder eine Handelsplattform möglich und bietet Anlegern eine einfache und kostengünstige Investitionsmöglichkeit.

So finden Sie den besten ETF - Ein Leitfaden

Um den besten ETF zu finden, gibt es eine Methode, die auf relevante Informationen aus dem Hintergrund zurückgreift. Zunächst einmal ist es wichtig, den Hintergrund der ETF-Branche zu verstehen und sich mit den gängigsten Indizes und ETF-Strategien vertraut zu machen.

Ein wichtiger Schritt ist die Festlegung von Anlagezielen und dem Risikoprofil. Je nachdem, ob man eher auf langfristiges Wachstum, Dividendenerträge oder Kapitalerhalt abzielt, können bestimmte ETFs besser geeignet sein. Eine sorgfältige Analyse der eigenen finanziellen Ziele ist daher unerlässlich.

Als Nächstes sollte man sich die Kostenstruktur der ETFs ansehen, einschließlich der Verwaltungsgebühren und eventueller Ausgabeaufschläge. Kosten können einen erheblichen Einfluss auf die Gesamtrendite haben, daher sollten Anleger möglichst günstige ETFs auswählen.

Darüber hinaus ist es ratsam, die Performance und Stabilität des ETFs zu überprüfen. Dies kann durch die Analyse historischer Renditen und der Volatilität des ETFs erfolgen. Es empfiehlt sich auch, die Zusammensetzung des ETF-Portfolios und die darin enthaltenen Unternehmen sorgfältig zu prüfen.

Eine weitere wichtige Überlegung ist die Wahl des richtigen Anbieters. Große und etablierte Fondsgesellschaften haben oft eine breitere Auswahl an ETFs und bieten möglicherweise besseren Kundenservice. Reputation und Erfolgsbilanz des Anbieters sollte daher berücksichtigt werden.

Durch die sorgfältige Analyse des Hintergrunds, der Kostenstruktur, der Performance, der Stabilität und des Anbieters kann man die besten ETFs finden, die den eigenen Anlagezielen am besten entsprechen.

Die besten ETFs 2024

Es ist das Jahr 2024, und Investoren auf der ganzen Welt suchen nach den besten Exchange Traded Funds (ETFs), die im aktuellen Marktumfeld herausragende Leistungen erbracht haben. Nachfolgend werden wir Ihnen die Top 5 ETFs des Jahres 2024 vorstellen, basierend auf ihrer vergangenen Performance. Erfahren Sie, welche ETFs in diesem Jahr die besten Renditen erzielt haben und warum sie für Anleger besonders attraktiv sind.

MSCI World

Der MSCI World ist ein weit anerkannter Aktienindex, der die Performance von großen und mittelgroßen Unternehmen in entwickelten Märkten weltweit repräsentiert. Er umfasst etwa 1.650 Unternehmen aus 23 entwickelten Ländern und deckt etwa 85% der globalen Marktkapitalisierung im Aktienbereich ab.

Ein großer Vorteil der Investition in den MSCI World ist seine Vielfalt und globale Ausrichtung. Der Index enthält Unternehmen aus verschiedenen Sektoren und Branchen, was es Investoren ermöglicht, sich breit diversifiziert am globalen Wirtschaftswachstum zu beteiligen. Zudem sind viele US-amerikanische Unternehmen im Index vertreten, die für ihre starke Präsenz im globalen Markt bekannt sind.

Allerdings hat der MSCI World Index auch Nachteile, darunter seine begrenzte Exposure zu Schwellenländern, insbesondere China und anderen Entwicklungsländern. Für Investoren, die eine umfassendere globale Exposure suchen, könnte der MSCI All Country World Index eine bessere Alternative sein. Dieser Index umfasst sowohl entwickelte als auch Schwellenländer und bietet somit eine breitere Abbildung des globalen Aktienmarktes.

Zusammenfassend bietet der MSCI World Index Investoren die Möglichkeit, in eine vielfältige Auswahl von großen und mittelgroßen Unternehmen in entwickelten Märkten zu investieren. Während er den Vorteil bietet, Zugang zu US-amerikanischen Unternehmen und einer breiten globalen Diversifikation zu bieten, deckt er möglicherweise nicht vollständig Schwellenmärkte ab. Für Investoren, die eine umfassendere globale Diversifikation anstreben, ist der MSCI All Country World Index eine geeignete Alternative.

Amundi ETF Leveraged MSCI USA Daily

Der Amundi ETF Leveraged MSCI USA Daily ist ein börsengehandelter Fonds (ETF), der darauf abzielt, täglich gehebelte Exposition gegenüber dem MSCI USA Index zu bieten. Dieser ETF richtet sich an Investoren, die durch den Einsatz von Finanzhebeln verstärkte Renditen erzielen möchten.

Der Hauptunterschied zwischen dem Amundi ETF Leveraged MSCI USA Daily und dem MSCI World liegt im zugrunde liegenden Index, dem sie folgen. Während sich der Amundi ETF auf den MSCI USA Index konzentriert, repräsentiert der MSCI World Index einen breiteren Umfang globaler Aktien. Der MSCI World Index umfasst Unternehmen aus entwickelten Ländern verschiedener Branchen, während der MSCI USA Index speziell US-amerikanische Unternehmen abdeckt.

Ein weiterer wesentlicher Unterschied liegt im Hebel. Der Amundi ETF bietet gehebelte Exposition, was bedeutet, dass die Renditen des aktiven Fonds um einen bestimmten Faktor verstärkt werden sollen, typischerweise zwei- oder dreimal die tägliche Performance des zugrunde liegenden Index. Im Gegensatz dazu verwendet der MSCI World Index keinen Hebel und bietet den Anlegern die reine Performance der zugrunde liegenden Aktien.

Anleger, die den Amundi ETF Leveraged MSCI USA Daily in Betracht ziehen, sollten ihre Risikotoleranz und Anlageziele sorgfältig prüfen. Der Einsatz von Hebeln birgt ein höheres Risiko und kann sowohl zu erheblichen Verlusten als auch zu erheblichen Gewinnen führen. Es ist wichtig, die Mechanismen und potenziellen Risiken von gehebelten ETFs gründlich zu verstehen, bevor man investiert.

Invesco Technology S&P US Select Sector

Der Invesco Technology S&P US Select Sector ist ein Fonds, der sich auf Technologieinvestitionen im US-Markt konzentriert. Ziel ist es, Anlegern durch die Nachbildung des S&P Technology Select Sector Index eine breite Exposition gegenüber dem Technologiesektor zu bieten.

Eine der Hauptmerkmale dieses Fonds ist seine Aktienauswahlstrategie. Er investiert in ein diversifiziertes Portfolio von Unternehmen im Technologiesektor, darunter Hardware-, Software- und Technologiedienstleistungsunternehmen. Das Managementteam des Fonds nutzt eine Kombination aus quantitativer und qualitativer Analyse, um Unternehmen mit starkem Wachstumspotenzial und Wettbewerbsvorteilen in der Technologiebranche zu identifizieren.

Hinsichtlich der Performance hat der Invesco Technology S&P US Select Sector solide Langzeitrenditen erzielt. Er hat seinen Benchmark-Index übertroffen und den Anlegern über die Jahre hinweg attraktive Wertsteigerungen geboten. Die Performance des Fonds korreliert eng mit der Performance des Technologiesektors, der in den letzten Jahren zu den Spitzenreitern zählt.

Zu den führenden Unternehmen dieses Sektors gehören Apple, Microsoft, Amazon, Alphabet (Google) und Facebook. Diese Unternehmen sind bekannt für ihre Innovationen, Marktbeherrschung und starke finanzielle Performance. Sie stehen an vorderster Front technologischer Fortschritte und haben einen bedeutenden Einfluss auf die globale Wirtschaft.

Zusammenfassend ist der Invesco Technology S&P US Select Sector ein Fonds, der auf Technologieinvestitionen im US-Markt fokussiert ist. Seine Aktienauswahlstrategie zielt darauf ab, Unternehmen mit starkem Wachstumspotenzial im Technologiesektor zu identifizieren. Der gemanagte Fonds hat eine solide Performance gezeigt und umfasst führende Technologieunternehmen wie Apple, Microsoft, Amazon, Alphabet und Facebook.

Amundi MSCI World Information Technology

Amundi MSCI World Information Technology ist ein Exchange Traded Fund (ETF), der darauf abzielt, Anlegern eine breite Palette von Investitionsmöglichkeiten im Bereich der Informationstechnologie zu bieten.

Der ETF verfolgt das Ziel, die Wertentwicklung des MSCI World Information Technology Index nachzubilden. Dieser Index umfasst Unternehmen aus der ganzen Welt, die im Bereich der Informationstechnologie tätig sind.

Der ETF investiert in eine Vielzahl von Unternehmen, die in der Branche tätig sind. Dies umfasst Technologieunternehmen, Softwarehersteller, Hardwarehersteller, Telekommunikationsunternehmen und andere Unternehmen, deren Geschäftstätigkeit im Bereich der Informationstechnologie liegt.

Die Investitionen des ETFs erstrecken sich über verschiedene Märkte und Regionen, einschließlich Nordamerika, Europa, Asien und Schwellenländern. Dadurch erhalten die Anleger eine breite Diversifikation und die Möglichkeit, vom Wachstum und der Entwicklung des globalen Informationstechnologie-Sektors zu profitieren.

Amundi MSCI World Information Technology bietet den Anlegern eine kostengünstige und effiziente Möglichkeit, in den boomenden IT-Sektor zu investieren. Durch den Kauf eines einzigen ETFs erhalten die Anleger Zugang zu einer Vielzahl von Unternehmen und Branchen, was das Risiko einer Einzelaktie deutlich reduziert.

Insgesamt ist Amundi MSCI World Information Technology eine attraktive Investmentlösung für Anleger, die in den globalen Informationstechnologiesektor investieren möchten und von dessen Wachstumspotenzial profitieren wollen.

Xtrackers MSCI World Information Technology

Der Xtrackers MSCI World Information Technology ist ein Exchange-Traded Fund (ETF), der darauf abzielt, die Performance des MSCI World Information Technology Index nachzubilden. Dieser Index ist ein Teil des breiteren MSCI World Index und konzentriert sich speziell auf Technologieunternehmen.

Der Xtrackers MSCI World Information Technology ETF bietet Investoren die Möglichkeit, in ein diversifiziertes Portfolio globaler Technologieunternehmen zu investieren. Diese Unternehmen sind in verschiedenen Bereichen der Technologiebranche tätig, darunter Software, Hardware, Halbleiter und Internetdienste.

Der Index umfasst eine breite Palette von Unternehmen aus aller Welt. Die Vereinigten Staaten haben die größte Vertretung im Index, mit etwa 65% der Anteile an US-amerikanischen Unternehmen. Weitere bedeutende Länder im Index sind Japan, Taiwan und Südkorea. Diese Länder sind bekannt für ihre starke technologische Innovation und leisten bedeutende Beiträge zur globalen Tech-Branche.

Hinsichtlich der Sektoren investiert der Xtrackers MSCI World Information Technology ETF hauptsächlich in Unternehmen aus den Bereichen Software und Dienstleistungen, gefolgt von Technologie-Hardware und -Ausrüstung. Weitere Sektoren im Index umfassen Halbleiter, Kommunikationsausrüstung und IT-Dienstleistungen.

Insgesamt bietet der Xtrackers MSCI World Information Technology ETF Investoren die Möglichkeit, an einem breiten Spektrum globaler Technologieunternehmen teilzuhaben und von deren Wachstum und Innovationen zu profitieren.

Strategien beim ETF-Handel

Es gibt verschiedene Trading Strategien, die Anleger beim ETF-Handel verfolgen können, um ihre Renditechancen zu maximieren und Risiken zu minimieren. Einige beliebte Strategien umfassen das diversifizierte Buy-and-Hold, das Momentum-Trading und das Pair-Trading. Beim diversifizierten Buy-and-Hold-Ansatz werden ETFs gekauft und langfristig gehalten, um von langfristigen Markttrends zu profitieren. Beim Momentum-Trading werden hingegen ETFs gekauft, die in den letzten Monaten gute Renditen erzielt haben, mit der Erwartung, dass sie weiterhin gut abschneiden werden. Beim Pair-Trading wird hingegen ein ETF gekauft und ein anderer verkauft, mit der Erwartung, dass sich die beiden ETFs unterschiedlich entwickeln werden. Es ist wichtig, dass Anleger ihre Strategie entsprechend ihren individuellen Zielen und Risikotoleranzen auswählen und die Entwicklung der Märkte sorgfältig verfolgen. Durch eine gründliche Analyse und eine fundierte Strategie können Anleger beim ETF-Handel ihre Chancen auf erfolgreiches Investieren verbessern.

Durchschnittskosteneffekt

Der Durchschnittskosteneffekt, oder auch Dollar Cost Average genannt ist ein Anlageprinzip, das darauf abzielt, Kursschwankungen an den Finanzmärkten zu nutzen. Bei regelmäßigen Käufen zu unterschiedlichen Preisen führt dieser Effekt dazu, dass der durchschnittliche Kaufpreis im Laufe der Zeit sinkt.

Um den Durchschnittskosteneffekt zu nutzen, sollten Anleger:innen die folgenden Schritte befolgen:

- Festlegung eines regelmäßigen Anlageintervalls: Anleger:innen sollten einen festen Zeitpunkt für ihre regelmäßigen Käufe wählen, beispielsweise monatlich oder quartalsweise.

- Festlegung eines festen Betrags: Es ist ratsam, einen bestimmten Betrag festzulegen, den Anleger:innen bei jedem Kauf investieren möchten. Auf diese Weise können sie unabhängig vom aktuellen Marktpreis immer denselben Betrag investieren.

- Konsequentes Aufstocken der Anlage: Auch wenn es aufgrund des aktuellen Marktpreises verlockend sein kann, Anlagen zu stoppen oder zu reduzieren, sollten Anleger:innen konsequent ihre Anlagestrategie beibehalten und regelmäßig kaufen.

Durch die Umsetzung dieser Schritte profitieren Anleger:innen vom Durchschnittskosteneffekt. Wenn die Marktpreise niedrig sind, kaufen sie mehr Anteile, und wenn die Preise hoch sind, kaufen sie weniger Anteile. Im Ergebnis wird der durchschnittliche Kaufpreis im Laufe der Zeit gesenkt, da günstige Käufe die teureren Käufe im Portfolio ausgleichen.

Insgesamt ist der Durchschnittskosteneffekt eine bewährte Strategie, um die Auswirkungen von Kursschwankungen zu minimieren und eine stetige Wertentwicklung der Anlageportfolios zu erreichen.

Swingtrading

Swingtrading ist eine Strategie, bei der kurzfristige Preisfluktuationen von Finanzanlagen genutzt werden, um Gewinne zu erzielen. Diese Herangehensweise eignet sich besonders für aktive Trader, die die Volatilität des Marktes ausnutzen möchten.

Investoren können vom Swingtrading profitieren, indem sie kurzfristige Trends und Marktbewegungen identifizieren und nutzen. Durch die Ausnutzung dieser Preisbewegungen können Investoren potenziell höhere Renditen im Vergleich zum langfristigen Investieren erzielen.

Bei der Umsetzung einer Swingtrading-Strategie sind Exchange-Traded Funds (ETFs) eine beliebte Wahl. Diese Anlageinstrumente bieten Zugang zu einem diversifizierten Portfolio von Vermögenswerten, was das individuelle Aktienrisiko mindern kann. Darüber hinaus sind ETFs häufig liquider und haben niedrigere Gebühren im Vergleich zu klassischen Investmentfonds, was sie zu einer attraktiven Option für Swingtrader macht.

Bei der Auswahl von ETFs für das Swingtrading ist es entscheidend, solche auszuwählen, die Branchen oder Anlageklassen abdecken, in denen Investoren über Fachkenntnisse verfügen. Diese Vertrautheit ermöglicht es Investoren, treibende Kräfte signifikanter Preisbewegungen zu identifizieren und diese Chancen effektiv zu nutzen.

Ein Beispiel hierfür ist ein Investor, der über Erfahrung im Technologiesektor verfügt und möglicherweise ein ETF swingtraden möchte, der speziell Technologiewerte abbildet. Durch genaue Überwachung von Nachrichten, Geschäftsberichten und Branchentrends können sie potenzielle kurzfristige Handelsmöglichkeiten erkennen.

Sektorrotation

Die Sektorrotation bezieht sich auf die Strategie, bei der Anleger ihre ETF-Bestände in unterschiedliche Sektoren verlagern, je nachdem, wie sich die wirtschaftliche Entwicklung entwickelt. Der Zweck dieser Rotation besteht darin, das Portfolio zu diversifizieren und das Risiko zu streuen.

Die wirtschaftliche Entwicklung hat einen erheblichen Einfluss auf verschiedene Branchen, und Anleger können diese Entwicklung nutzen, um ihre ETF-Positionen entsprechend anzupassen. In Zeiten eines Konjunkturaufschwungs können zyklische Branchen wie Technologie, Bauwesen und Verbrauchsgüter von steigenden Ausgaben und Nachfrage profitieren. Wachstumsaktien in diesen Sektoren könnten daher eine gute Wahl sein.

Auf der anderen Seite, wenn sich die Wirtschaft in einer Abschwungsphase befindet, könnten defensivere Sektoren wie Gesundheitswesen, Versorger und Konsumgüter stabiler sein. In diesem Fall könnten Anleger ihre ETF-Bestände in diese Sektoren verlagern, um das Risiko zu verringern.

Short-Selling

Short-Selling ist eine Anlagestrategie, bei der ein Investor Aktien oder andere Vermögenswerte von einem Broker leiht und sofort verkauft, in der Hoffnung, sie zu einem niedrigeren Preis in der Zukunft zurückzukaufen. Der Gewinn entsteht durch den Verkauf zu einem höheren Preis und den Rückkauf zu einem niedrigeren Preis. Die Risiken des Short-Selling umfassen potenziell unbegrenzte Verluste, wenn der Preis des Vermögenswerts signifikant steigt, sowie die Notwendigkeit, Gebühren für das Leihen der Aktien zu zahlen. Dennoch kann Short-Selling im Vergleich zu einzelnen Vermögenswerten vorteilhaft sein, insbesondere bei Exchange-Traded Funds (ETFs). Ein Vorteil ist, dass das Leerverkaufen eines gesamten ETFs eine Exposition gegenüber einem diversifizierten Portfolio von Vermögenswerten bieten kann. Dies reduziert unternehmensspezifische Risiken und ermöglicht eine größere Flexibilität bei der Verwaltung der Investition. Ein weiterer Vorteil ist, dass ETFs in der Regel liquider sind als einzelne Vermögenswerte, was den Ein- und Ausstieg aus Leerverkaufspositionen erleichtert. Darüber hinaus verfolgen ETFs oft breite Marktindizes, was es einfacher macht, Trends zu identifizieren und von Marktbewegungen zu profitieren. Insgesamt können Short-Selling ETFs sowohl Risikominderung als auch verbesserte Handelsmöglichkeiten im Vergleich zum Leerverkauf einzelner Vermögenswerte bieten.

Handel mit saisonalen Trends

Der Handel mit saisonalen Trends bezieht sich auf das Phänomen, dass bestimmte Märkte oder Aktien zu bestimmten Jahreszeiten wiederkehrende Muster aufweisen. Ein gutes Beispiel dafür ist der Einzelhandelssektor, der in der Vorweihnachtszeit oft starke Gewinne verzeichnet. Anleger können von diesen saisonalen Kursschwankungen profitieren, indem sie Exchange-Traded Funds (ETFs) verwenden.

ETFs sind eine Art von Investmentfonds, die an einer Börse gehandelt werden und einen bestimmten Index nachbilden. Sie bieten den Anlegern eine einfache und kostengünstige Möglichkeit, in einen bestimmten Markt oder Sektor zu investieren, ohne einzelne Aktien kaufen zu müssen. Durch den Handel mit saisonalen Trends können Anleger gezielt in ETFs investieren, die von den saisonalen Kursschwankungen eines bestimmten Sektors profitieren.

Einige aktuelle Trends und Innovationen im ETF-Markt, die insbesondere für junge Menschen interessant sind, sind beispielsweise Themen-ETFs. Diese ETFs konzentrieren sich auf bestimmte Themen oder Trends, wie erneuerbare Energien, künstliche Intelligenz oder E-Commerce. Sie ermöglichen es den Anlegern, gezielt in Bereiche zu investieren, die ihnen wichtig sind oder von denen sie glauben, dass sie in Zukunft erfolgreich sein werden.

Darüber hinaus bieten viele Broker jetzt auch die Möglichkeit, Bruchteile von ETFs zu kaufen. Dies ist besonders attraktiv für junge Menschen, die möglicherweise nicht genug Kapital haben, um ganze Anteile von teuren ETFs zu kaufen. Durch den Kauf von Bruchteilen können sie dennoch in den ETF-Markt investieren und von den potenziellen Gewinnen profitieren.

Hedging

Hedgingstrategien mit ETFs bieten Anlegern ein leistungsstarkes Instrument, um ihre Portfolios gegen Abwärtsrisiken abzusichern. Hedging bezieht sich auf die Verwendung von Finanzinstrumenten, um potenzielle Verluste bei Investitionen auszugleichen. ETFs, oder Exchange Traded Funds, haben sich aufgrund ihrer Liquidität und Diversifikation als beliebtes und effizientes Absicherungsinstrument etabliert.

Eine Möglichkeit, mit ETFs abzusichern, besteht darin, eine Short-Position einzugehen. Wenn ein Anleger davon überzeugt ist, dass ein bestimmter Sektor oder der breitere Markt an Wert verlieren wird, kann er ETFs nutzen, um von diesem Rückgang zu profitieren. Durch das Verkaufen auf Sicht (shorting) eines ETFs können Anleger von sinkenden Werten der zugrunde liegenden Vermögenswerte profitieren.

ETFs bieten Anlegern auch eine Vielzahl von Strategien, um ihre Absicherungsansätze entsprechend ihrer individuellen Situation anzupassen. Zu den beliebten ETF-Strategien gehören sektorspezifische ETFs, die eine bestimmte Branche verfolgen und es Anlegern ermöglichen, sich gegen branchenspezifische Risiken abzusichern. Ein Beispiel wäre ein Technologie-Sektor ETF, den Anleger nutzen können, um sich gegen Verluste im Technologiesektor abzusichern.

Eine weitere beliebte Strategie ist die Verwendung von Inverse ETFs, die das umgekehrte Ergebnis eines bestimmten Index oder Sektors erzielen sollen. Wenn der Wert des zugrunde liegenden Index sinkt, steigt der Wert von Inverse ETFs. Diese Strategie ermöglicht es Anlegern, sich direkt gegen breitere Marktrückgänge abzusichern.

Zusammenfassend bieten ETFs Anlegern eine Vielzahl von Strategien, um ihre Portfolios gegen Abwärtsrisiken abzusichern. Durch die Nutzung von Short-Positionen, sektorspezifischen ETFs und Inverse ETFs können Anleger potenzielle Verluste wirksam reduzieren und ihre Investitionen schützen.

Wie funktioniert der ETF-Handel mit CFDs?

Der ETF-Handel mit CFDs ermöglicht es Anlegern, an der Wertentwicklung eines Exchange Traded Fund (ETF) zu partizipieren, indem sie Differenzkontrakte (CFDs) kaufen oder verkaufen. CFDs sind derivative Finanzinstrumente, bei denen der Anleger nicht den tatsächlichen Vermögenswert besitzt, sondern lediglich auf dessen Preisänderungen spekuliert.

Der Handel mit ETFs über CFDs bietet einige Vorteile. Zum einen ermöglicht er es Anlegern, von fallenden Märkten zu profitieren, indem sie Short-Positionen eingehen. Zum anderen ermöglicht der Einsatz von Hebeln, dass Anleger mit weniger Kapital größere Positionen eingehen können, was potenziell höhere Gewinne bedeutet. Darüber hinaus bieten CFDs die Möglichkeit, schnell in verschiedene Märkte zu investieren, ohne tatsächlich physische ETFs erwerben zu müssen.

Es gibt aber auch Nachteile beim ETF-Handel mit CFDs. Da CFDs hochspekulative Finanzinstrumente sind, besteht ein hohes Verlustrisiko. Wenn der Markt gegen den Anleger läuft, kann er seine gesamte Investition verlieren. Darüber hinaus können CFDs zusätzliche Kosten wie beispielsweise Übernacht-Finanzierungskosten oder Provisionen mit sich bringen. Außerdem ist es wichtig, eine Handelsstrategie zu haben und den Markt sorgfältig zu beobachten, um erfolgreich mit CFDs zu handeln.

Der erste Schritt beim ETF-Handel mit CFDs ist die Eröffnung eines Handelskontos bei einem CFD Broker. Anschließend sollte der Anleger eine Handelsstrategie entwickeln und den Markt analysieren, um geeignete Ein- und Ausstiegspunkte zu identifizieren. Wenn der Anleger entscheidet, ob er kaufen oder verkaufen möchte, kann er eine Position eingehen, indem er eine CFD-Order platziert. Während der Laufzeit der Position sollte der Anleger den Markt weiterhin überwachen und gegebenenfalls Anpassungen vornehmen.

In Summe bietet der ETF-Handel mit CFDs Chancen auf große Gewinne, birgt jedoch auch beträchtliche Risiken. Anleger sollten daher sorgfältig abwägen, ob diese Anlageform zu ihrer Risikotoleranz und ihrer Handelsstrategie passt.

Handelszeiten von ETFs

Die Handelszeiten von ETFs können je nach Börse, an der sie gehandelt werden, variieren. In der Regel werden ETFs während der normalen Handelszeiten der entsprechenden Börsen gehandelt. Diese Handelszeiten variieren von Land zu Land und können sich auch innerhalb einer Börse unterscheiden.

An einigen Börsen wie der New York Stock Exchange (NYSE) und der London Stock Exchange (LSE) werden ETFs während der regulären Handelszeiten von Montag bis Freitag gehandelt. Diese Handelszeiten sind in der Regel zwischen 9:30 und 16:00 Uhr Ortszeit. An anderen Börsen wie der Tokyo Stock Exchange (TSE) können die Handelszeiten leicht abweichen und von 9:00 bis 15:00 Uhr Ortszeit variieren.

Es ist wichtig zu beachten, dass einige Brokerplattformen den Handel mit ETFs vor oder nach den regulären Handelszeiten einer Börse ermöglichen können. Dies wird als vor- oder nachbörslicher Handel bezeichnet. Beim vorbörslichen Handel können Anleger ETFs vor dem offiziellen Handelsbeginn kaufen oder verkaufen. Beim nachbörslichen Handel können Anleger ETFs nach dem offiziellen Handelsschluss handeln. Dieser vor- und nachbörsliche Handel bietet Anlegern die Möglichkeit, auf aktuelle Marktbedingungen und Nachrichten zu reagieren, auch wenn die regulären Handelszeiten der Börse noch nicht oder nicht mehr in Kraft sind.

Insgesamt können sich die Handelszeiten von ETFs je nach Börse unterscheiden, an der sie gehandelt werden. Es ist ratsam, sich über die spezifischen Handelszeiten der gewünschten Börse zu informieren und gegebenenfalls auch den vor- oder nachbörslichen Handel in Betracht zu ziehen, um flexibel auf den Markt reagieren zu können.

Die besten Broker für den ETF Handel

Um erfolgreich in ETFs zu handeln, ist die Auswahl eines geeigneten Brokers von entscheidender Bedeutung. Nachfolgend stellen wir Ihnen die besten Broker für den ETF Handel vor, die sowohl für Anfänger als auch für erfahrene Anleger geeignet sind. Wir berücksichtigen dabei Faktoren wie Tiefstkosten, Auswahl an handelbaren ETFs, Benutzerfreundlichkeit der Handelsplattform und den angebotenen Kundenservice. Außerdem geben wir Ihnen Tipps zur Auswahl des richtigen Brokers für Ihre individuellen Anforderungen und Bedürfnisse.

Trading 212

Trading 212 hat sich in den vergangenen Jahren insbesondere für Anleger, die in Exchange-Traded Funds (ETFs) investieren möchten als beliebter Broker etabiert. Diese Plattform bietet eine benutzerfreundliche Oberfläche, die es sowohl Anfängern als auch erfahrenen Händlern ermöglicht, einfach und effizient zu handeln.

Trading 212 ermöglicht es Investoren, aus einer breiten Palette von ETFs zu wählen, die verschiedene Anlageklassen abdecken, darunter Aktien, Anleihen, Rohstoffe und sogar spezifische Sektoren oder geografische Regionen. Diese Vielfalt eröffnet Anlegern die Möglichkeit, ihre Portfolios nach ihren spezifischen Bedürfnissen und Risikobereitschaften zu diversifizieren.

Eine der herausragenden Eigenschaften von Trading 212 im Bereich ETF-Handel ist die Möglichkeit für Anleger, provisionsfrei in ETFs zu investieren. Dies reduziert die Handelskosten erheblich und macht es kosteneffizienter, langfristige Anlagestrategien umzusetzen. Diese Provisionenfreiheit gilt für eine große Auswahl an ETFs, was Trading 212 zu einer attraktiven Option für Investoren macht, die regelmäßig in diese Anlageform investieren möchten.

Neben der großen Auswahl an ETFs und den wettbewerbsfähigen Handelskonditionen bietet Trading 212 auch eine Reihe von Bildungsressourcen. Diese umfassen informative Artikel, Video-Tutorials und Marktkommentare, die Anlegern helfen können, fundierte Entscheidungen zu treffen und ihr Wissen über ETFs und andere Finanzinstrumente zu erweitern.

Insgesamt zeichnet sich Trading 212 durch seine benutzerfreundliche Plattform, die große Auswahl an provisionsfreien ETFs und die umfangreichen Bildungsressourcen aus. Diese Merkmale machen es zu einer empfehlenswerten Wahl für Anleger, die in ETFs investieren möchten, sei es für langfristige Anlagestrategien oder für den aktiven Handel.

XTB

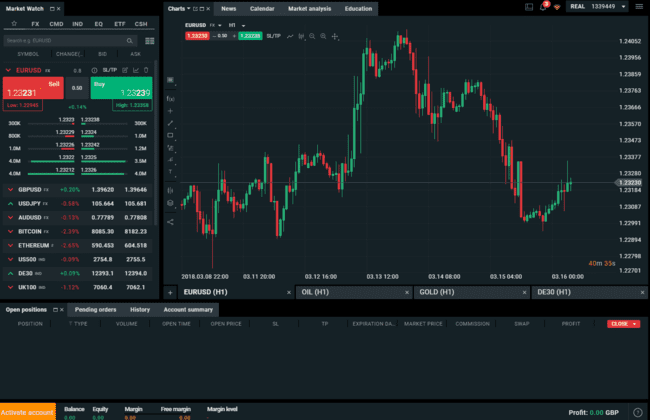

XTB ist ein renommierter Broker, der sich durch seine Vielseitigkeit und fortschrittliche Technologie im Bereich des ETF-Handels auszeichnet. Die Plattform bietet eine umfassende Auswahl an Funktionen und Tools, die sowohl Anfänger als auch erfahrene Trader ansprechen.

Ein zentraler Bestandteil des XTB-Angebots ist der ETF-Handel, der es Tradern ermöglicht, in eine Vielzahl von Exchange Traded Funds (ETFs) zu investieren. Diese Finanzinstrumente bieten eine breite Diversifikation über verschiedene Märkte hinweg, von Aktienindizes über Rohstoffe bis hin zu spezifischen Branchen und Regionen. Die XTB-Plattform ermöglicht es Tradern, ETFs schnell und effizient zu handeln, wobei sie Zugang zu Echtzeit-Marktdaten, Charts und Nachrichten haben, um fundierte Handelsentscheidungen zu treffen.

Darüber hinaus zeichnet sich XTB durch seine benutzerfreundliche Oberfläche aus, die es Tradern ermöglicht, Trades mühelos zu platzieren und ihr Portfolio einfach zu verwalten. Die Plattform bietet auch fortgeschrittene Handelstools und Analysefunktionen wie technische Indikatoren und anpassbare Handelsstrategien, die es Tradern erleichtern, Marktrends zu analysieren und profitabel zu handeln. Risk Management ist ebenfalls ein zentraler Aspekt, der durch Stop-Loss und Take-Profit Orders unterstützt wird, um das Risiko effektiv zu steuern.

Neben den Handelsfunktionen bietet XTB umfangreiche Bildungsressourcen wie Webinare, Video-Tutorials und Marktanalysen. Diese Materialien helfen Tradern, ihre Handelsfähigkeiten zu verbessern und ein tieferes Verständnis der Märkte zu entwickeln.

Insgesamt ist XTB eine ideale Wahl für Trader, die in den ETF-Handel einsteigen möchten oder bereits Erfahrung haben. Mit seiner breiten Palette an Funktionen und seinem Fokus auf Benutzerfreundlichkeit unterstützt XTB Trader dabei, ihre finanziellen Ziele zu erreichen und erfolgreich zu handeln.

IG

Der Broker IG hat sich als führender Anbieter im Bereich des ETF-Handels etabliert, indem er seinen Kunden eine breite Palette von Exchange Traded Funds (ETFs) zur Verfügung stellt. ETFs sind beliebte Anlageinstrumente, die es Anlegern ermöglichen, in breit diversifizierte Portfolios zu investieren, die Indizes, Rohstoffe oder andere Marktsegmente abbilden.

IG ist bekannt für seine fortschrittliche Handelsplattform, die sowohl für Einsteiger als auch erfahrene Trader geeignet ist. Die Plattform bietet Zugang zu einem umfangreichen Angebot an Finanzinstrumenten, einschließlich Aktien, Devisen, Indizes, Rohstoffen und eben ETFs. Sie zeichnet sich durch ihre Benutzerfreundlichkeit, schnelle Orderausführung und umfassende Analysetools aus.

IG bietet eine vielfältige Auswahl an ETFs von renommierten Anbietern, die es den Tradern ermöglicht, gezielt in verschiedene Marktsegmente zu investieren. Die Plattform stellt umfangreiche Tools zur technischen Analyse bereit, die es den Tradern erleichtern, fundierte Entscheidungen zu treffen. Diese Tools umfassen detaillierte Chart-Analyse-Tools und verschiedene Indikatoren, die eine präzise Marktbeobachtung ermöglichen.

Zusätzlich bietet IG seinen Kunden Zugang zu einer Fülle von Bildungsressourcen, einschließlich Schulungsvideos und Webinaren. Diese Ressourcen helfen den Tradern, ihr Wissen über den ETF-Handel zu vertiefen und ihre Handelsstrategien zu verfeinern. Der Kundenservice von IG steht den Tradern rund um die Uhr zur Verfügung und bietet Unterstützung bei Fragen und Anliegen.

WH Selfinvest

WH Selfinvest ist ein Broker, der sich durch seine breite Palette an ETFs und seine zuverlässige Plattform auszeichnet, ideal für Anleger, die diversifizierte Portfolios aufbauen möchten.

WH Selfinvest ermöglicht es Anlegern, in ETFs einzusteigen, die eine breite Palette von Anlageklassen abdecken, von Aktienindizes über Rohstoffe bis hin zu Anleihen und sogar spezifischen Sektoren. Dies bietet Anlegern die Möglichkeit, ihre Investitionen breit zu streuen und ihre Portfolios entsprechend ihrer Risikotoleranz und Anlageziele zu gestalten.

Die Handelsplattform von WH Selfinvest ist benutzerfreundlich und bietet eine Vielzahl von Tools zur technischen Analyse, die es Anlegern erleichtern, fundierte Entscheidungen zu treffen. Zu den Funktionen gehören Echtzeitkurse, Charts, Indikatoren und die Möglichkeit, maßgeschneiderte Handelsstrategien zu implementieren. Dies ist besonders wichtig für Anleger im ETF-Handel, da sie oft langfristige Investitionsentscheidungen treffen und regelmäßig Marktentwicklungen überwachen müssen.

Ein weiterer Vorteil von WH Selfinvest ist der Fokus auf Kundenzufriedenheit und Support. Der Broker bietet einen persönlichen Kundenservice und stellt sicher, dass Anfragen und Probleme der Kunden schnell und effizient bearbeitet werden. Dies ist besonders wertvoll in einem komplexen Marktumfeld wie dem ETF-Handel, wo schnelle Reaktionszeiten und zuverlässige Unterstützung entscheidend sind.

Zusammenfassend lässt sich sagen, dass WH Selfinvest eine ausgezeichnete Wahl für Anleger ist, die in ETFs investieren möchten. Mit einer breiten Palette an ETFs, einer benutzerfreundlichen Handelsplattform und erstklassigem Kundenservice bietet der Broker die erforderlichen Ressourcen und Unterstützung, um langfristige Investitionsstrategien erfolgreich umzusetzen.

flatex

Flatex ist ein renommierter Online-Broker, der eine breite Palette von Handelsmöglichkeiten anbietet, darunter einen Schwerpunkt auf den Handel mit ETFs. ETFs, oder Exchange Traded Funds, sind bei Flatex eine beliebte Wahl für Investoren, die kostengünstig und effizient in breit diversifizierte Portfolios investieren möchten.

Der Handel mit ETFs bei Flatex zeichnet sich durch seine Zugänglichkeit und Vielfalt aus. Anleger haben die Möglichkeit, aus einer großen Auswahl an ETFs zu wählen, die verschiedene Märkte, Branchen und Anlagestrategien abdecken. Diese Vielfalt ermöglicht es Anlegern, ihre Portfolios entsprechend ihren individuellen Anlagezielen und Risikobereitschaften zu diversifizieren.

Ein herausragendes Merkmal von Flatex ist die transparente Preisstruktur für den Handel mit ETFs. Der Broker bietet häufig günstige Konditionen und niedrige Gebühren für den Kauf und Verkauf von ETFs an, was den Handel besonders attraktiv macht. Dies ermöglicht es Anlegern, ihre Renditen zu maximieren, indem sie Kosten minimieren.

Zusätzlich zur Handelsplattform bietet Flatex umfassende Bildungsressourcen und Tools für Anleger. Diese umfassen Marktanalysen, Bildungsmaterialien und Webinare, die Anlegern helfen, ihr Wissen über ETFs zu erweitern und ihre Handelsstrategien zu verbessern. Diese Ressourcen sind besonders hilfreich für Anfänger, die sich mit ETFs vertraut machen möchten, sowie für erfahrene Investoren, die ihre Kenntnisse vertiefen wollen.

Insgesamt bietet Flatex eine solide Plattform für den Handel mit ETFs, die durch ihre Benutzerfreundlichkeit, niedrige Kosten und umfassende Bildungsangebote überzeugt. Ob für neue Investoren oder erfahrene Trader, Flatex ermöglicht es Anlegern, ihre Anlageziele effektiv zu verfolgen und ihr Portfolio mit ETFs auf eine kostengünstige und effiziente Weise zu diversifizieren.

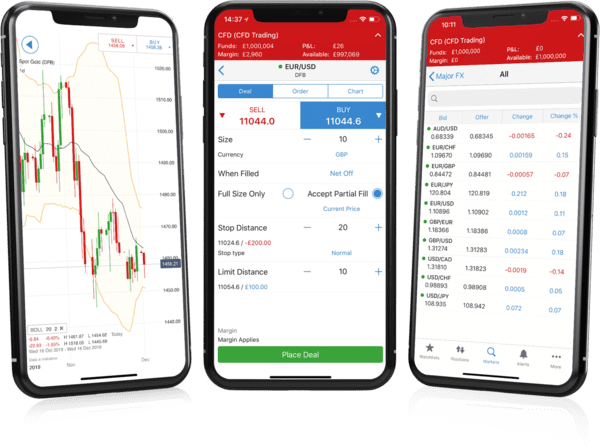

ActivTrades

ActivTrades ist ein renommierter Broker, der sich auf den Handel mit einer Vielzahl von Finanzinstrumenten spezialisiert hat, darunter auch ETFs (Exchange Traded Funds). Es ist wichtig zu beachten, dass bei ActivTrades ausschließlich CFDs (Contracts for Difference) auf ETFs gehandelt werden können. Dies ermöglicht es den Händlern nicht nur, auf steigende Kurse zu spekulieren, sondern auch von fallenden Kursen zu profitieren, indem sie Short-Positionen eröffnen.

CFDs bieten den Vorteil, dass Händler Zugang zu einer breiten Palette von ETFs haben, ohne physisch die zugrunde liegenden Vermögenswerte besitzen zu müssen. Dies macht den Handel flexibler und ermöglicht es den Händlern, schnell auf Marktbewegungen zu reagieren. ActivTrades bietet eine benutzerfreundliche Handelsplattform mit erweiterten Charting-Tools und technischen Indikatoren, die es Händlern ermöglichen, fundierte Handelsentscheidungen zu treffen.

Ein weiterer wichtiger Aspekt des Handels mit ETF-CFDs bei ActivTrades ist die Möglichkeit des Short-Handels. Händler können von Marktrückgängen profitieren, indem sie Short-Positionen eröffnen, wenn sie erwarten, dass der Wert des ETFs sinken wird. Dies eröffnet zusätzliche Handelsstrategien und ermöglicht es den Händlern, ihre Portfolios zu diversifizieren und ihre Risiken zu managen.

Neben dem Handel bietet ActivTrades auch umfangreiche Bildungsmaterialien und Marktforschung, darunter Webinare, Schulungsvideos und tägliche Marktanalysen. Diese Ressourcen unterstützen Händler dabei, ihre Handelsfähigkeiten zu verbessern und aktuelle Marktchancen zu identifizieren.

Insgesamt ist ActivTrades eine robuste Plattform für den Handel mit ETF-CFDs, die es Händlern ermöglicht, flexibel zu handeln und von verschiedenen Marktbedingungen zu profitieren.

Fazit zum Handel mit ETFs

Der Handel mit ETFs bietet Anlegern eine Vielzahl von Vorteilen und Möglichkeiten zur Diversifizierung ihres Portfolios. ETFs sind Investmentfonds, die an Börsen gehandelt werden können und eine breite Palette von Anlageklassen abdecken können.

Durch den Kauf von ETFs können Anleger in einen Index oder einen Korb von Aktien, Anleihen oder Rohstoffen investieren, ohne jedes Wertpapier individuell kaufen zu müssen. Dies ermöglicht eine einfache und kostengünstige Diversifizierung.

Es gibt verschiedene Handelsstrategien, die für ETFs genutzt werden können. Beispielsweise kann eine passive Strategie verfolgt werden, bei der ein breit diversifizierter ETF gekauft und langfristig gehalten wird, um von langfristigen Markttrends zu profitieren. Eine aktive Handelsstrategie hingegen beinhaltet den Kauf und Verkauf von ETFs basierend auf kurzfristigen Marktbewegungen und technischen Analysen.

Der Handel mit ETFs kann auf verschiedene Arten erfolgen. Das Direktinvestment ist die einfachste Form, bei der Anleger ETFs über eine Börse kaufen und verkaufen können. Eine weitere Möglichkeit ist der ETF-Sparplan, bei dem Anleger regelmäßig Geld in einen ETF einzahlen und so über einen längeren Zeitraum investieren können. Schließlich kann der Handel mit Differenzkontrakten (CFDs) genutzt werden, um auf die Kursbewegungen von ETFs zu spekulieren, ohne das zugrunde liegende Wertpapier besitzen zu müssen.

Zusammenfassend bietet der Handel mit ETFs eine einfache und kostengünstige Möglichkeit, in eine Vielzahl von Anlageklassen zu investieren. Anleger können verschiedene Handelsstrategien nutzen, um ihre Ziele zu erreichen, und verschiedene Handelsmöglichkeiten wie das Direktinvestment, den ETF-Sparplan und den Handel mit CFDs wählen. Es ist wichtig, die Risiken und Kosten des Handels mit ETFs zu verstehen und eine Anlagestrategie entsprechend den individuellen Bedürfnissen und Zielen zu entwickeln.

FAQ - Häufige Fragen zum Handel mit ETFs

1. Was sind ETFs und wie funktionieren sie?

ETFs, oder börsengehandelte Fonds, sind Investmentfonds, die an der Börse gehandelt werden können. Sie bilden einen Index wie den DAX oder den S&P 500 ab und ermöglichen den Anlegern, diversifiziert in verschiedene Aktien oder Anlageklassen zu investieren.

2. Wie unterscheiden sich ETFs von herkömmlichen Investmentfonds?

Der Hauptunterschied besteht darin, dass ETFs an der Börse gehandelt werden können, während herkömmliche Investmentfonds nur über Banken und Fondsgesellschaften gekauft werden können. ETFs haben in der Regel niedrigere Verwaltungskosten und sind oft transparenter, da ihre Zusammensetzung täglich veröffentlicht wird.

3. Wie kann man in ETFs investieren?

Es gibt verschiedene Möglichkeiten, in ETFs zu investieren. Eine Möglichkeit ist der Kauf von ETF-Anteilen über eine Online-Handelsplattform. Dies wird als Direktinvestition bezeichnet und erfordert ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Eine weitere Möglichkeit ist der Abschluss eines ETF-Sparplans. Hierbei wird regelmäßig ein fester Betrag in einen ausgewählten ETF investiert. Schließlich können ETFs auch über Differenzkontrakte (CFDs) gehandelt werden, bei denen Anleger nur auf die Kursentwicklung des ETFs spekulieren, ohne physische Anteile zu besitzen.

4. Was sind die wichtigsten Risiken beim Handel mit ETFs?

Die wichtigsten Risiken des Handels mit ETFs umfassen Marktrisiken, wie zum Beispiel Schwankungen der Aktienmärkte oder Zinsänderungsrisiken. Darüber hinaus können ETFs auch Liquiditätsrisiken aufweisen, vor allem bei weniger gehandelten ETFs. Es ist daher wichtig, die spezifischen Risiken jedes ETFs zu verstehen und eine geeignete Anlagestrategie zu entwickeln.