Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

CFD Handel lernen - Leitfaden für Anfänger

Wenn Sie neu in der Welt des CFD Handels sind, kann der Einstieg verwirrend erscheinen. Es gibt viele Begriffe und Konzepte, die Sie verstehen müssen, bevor Sie mit dem Handel beginnen können. Um Ihnen den Einstieg zu erleichtern, bieten viele CFD Broker ihren Kunden in der Regel ein kostenloses CFD Demokonto an. Dies ist eine ausgezeichnete Möglichkeit, den CFD Handelsprozess Schritt für Schritt zu erlernen, ohne echtes Geld zu riskieren.

Der erste Schritt beim CFD Handel ist die Auswahl eines vertrauenswürdigen CFD Brokers. Es ist wichtig, einen Broker zu finden, der von der Bundesanstalt für Finanzdienstleistungsaufsicht reguliert wird und über eine benutzerfreundliche Handelsplattform verfügt. Sobald Sie einen Broker ausgewählt haben, können Sie ein kostenloses CFD Demokonto eröffnen und den Handelsprozess kennenlernen.

Mit einem Demokonto können Sie den Handelsprozess in einer risikofreien Umgebung üben. Sie können verschiedene CFDs auf Aktien oder andere Basiswerte handeln und verschiedene Strategien ausprobieren. Das CFD Demokonto ermöglicht es Ihnen, den Handelsprozess Schritt für Schritt zu erlernen, während Sie Ihr Verständnis für den Markt und Ihre Fähigkeiten verbessern.

Sobald Sie sich mit dem Handelsprozess vertraut gemacht haben und sich sicher fühlen, können Sie mit echtem Geld handeln. Es ist jedoch wichtig zu beachten, dass der CFD Handel mit hohen Risiken verbunden ist. Der Handel mit CFDs auf komplexe Instrumente wie Aktien erfordert eine gründliche technische Analyse und ein Verständnis für den Markt.

Der CFD Handel kann hohe Gewinne bringen, hat aber auch das Potenzial für hohe Verluste. Es ist wichtig, nur das verfügbare Kapital zu investieren und niemals mehr zu riskieren, als Sie bereit sind zu verlieren. Erfahrene Anleger nutzen oft Stop-Loss-Orders, um potenzielle Verluste zu begrenzen.

Insgesamt ist der CFD Handel für Anfänger zugänglich, aber es erfordert Zeit und Geduld, um den Markt zu verstehen und erfolgreiche Trades abzuschließen. Durch die Nutzung eines Demokontos und die schrittweise Einführung in den Handelsprozess können Anfänger ein solides Fundament für ihre CFD Handelskarriere aufbauen.

Inhalt:

- Was ist CFD Handel?

- Grundlagen des CFD Handels

- Fundamentalanalyse für den CFD Handel lernen

- Technische Anylyse beim CFD Handel verstehen

- Psychologie des CFD Handels lernen

- Den richtigen CFD Broker wählen

- Die 5 beliebtesten CFD-Tradingstrategien

- 5 Regeln für erfolgreiches CFD Trading

- Fazit zum CFD Trading lernen

- FAQ - Häufige Fragen zum CFD Trading lernen

Was genau ist CFD Handel?

Der CFD Handel ist eine beliebte Art des Online-Trading, die es Anlegern ermöglicht, auf steigende oder fallende Kurse von Finanzinstrumenten wie Aktien, Indizes, Rohstoffen und Währungen zu spekulieren. CFD steht für Contract for Difference und bezieht sich auf einen Vertrag zwischen Trader und CFD Broker, der es dem Trader ermöglicht, von der Kursbewegung des zugrunde liegenden Basiswerts zu profitieren, ohne den Basiswert tatsächlich zu besitzen.

Der CFD Handel bietet eine Vielzahl von Vorteilen, darunter die Möglichkeit, sowohl von steigenden als auch von fallenden Kursen zu profitieren, hohe Hebelwirkung zu nutzen, um größere Positionen einzugehen, und eine breite Palette von Märkten und Instrumenten zu handeln. Beim CFD Handel können Trader sowohl kurzfristige als auch langfristige Positionen eingehen und verschiedene Trading-Stile wie Day-Trading, Swing-Trading oder Positionstrading anwenden.

Es ist jedoch wichtig zu beachten, dass der CFD Handel mit hohen Risiken verbunden ist. Trader sollten sich bewusst sein, dass sie ihr eingesetztes Kapital verlieren können und daher nur Geld investieren sollten, das sie bereit sind zu verlieren. Es wird empfohlen, den CFD Handel zu erlernen und Strategien zu entwickeln, bevor man mit echtem Geld handelt. Eine umfassende technische Analyse, Marktbeobachtung und risikomanagement können dazu beitragen, das Risiko zu minimieren und langfristig erfolgreich im CFD Handel zu sein.

Die Vor- und Nachteile des CFD Handels

Der CFD Handel bietet zweifellos eine Vielzahl von Vorteilen, die ihn für viele Trader attraktiv machen. Denn er ermöglich es, sowohl von steigenden als auch von fallenden Kursen zu profitieren. Darüber hinaus ermöglicht der CFD Handel den Einsatz einer hohen Hebelwirkung, die es Tradern ermöglicht, größere Positionen einzugehen als das verfügbare Kapital erlauben würde. Trader können auch auf eine breite Palette von Märkten und Instrumenten zugreifen, darunter Aktien, Indizes, Rohstoffe und Währungen.

Es ist jedoch wichtig zu beachten, dass der CFD Handel auch mit Risiken verbunden ist. Eine der größten Herausforderungen ist das hohe Risiko, das mit dem Handel von CFDs verbunden ist. Aufgrund der Hebelwirkung beim CFD Trading kann das eingesetzte Kapital schnell verloren gehen. Daher ist es von entscheidender Bedeutung, dass Trader die Risiken des CFD Handels verstehen und nur Kapital einsetzen, das sie sich leisten können zu verlieren.

Ein weiterer Nachteil des CFD Handels liegt in der Komplexität der Instrumente. CFDs sind derivative Finanzprodukte, die von den zugrunde liegenden Basiswerten abhängen. Daher erfordert der Handel mit CFDs eine gewisse Kenntnis der technischen Analyse und der Funktionsweise der Märkte.

Insgesamt ist es für Trader unerlässlich, die Vor- und Nachteile des CFD Handels zu verstehen, um informierte Entscheidungen zu treffen. Nur durch ein solides Verständnis der Risiken und Chancen können Trader ihre Handelsstrategien optimieren und die potenziellen Gewinne maximieren.

Mögliche Risiken

Beim Handel mit CFDs sind verschiedene Risiken zu beachten, die potenzielle Verluste für die Trader mit sich bringen können. Ein zentrales Risiko ist der Einsatz der Hebelwirkung, die zwar zu hohen Gewinnen führen kann, aber auch zu hohen Verlusten führt. Durch den Hebel wird dem Trader ermöglicht, mit einem geringen Kapitaleinsatz größere Positionen einzugehen. Während dies zu enormen Gewinnen führen kann, birgt es ebenso das Risiko, dass Verluste über den eingesetzten Betrag hinausgehen können.

Ein weiteres mögliches hohes Risiko besteht in einem Totalverlust. Da der Handel mit CFDs auf fallende und steigende Kurse gleichermaßen ermöglicht wird, besteht das Risiko einer falschen Marktbewegung. Wenn der CFD Trader beispielsweise auf einen Anstieg setzt, dieser jedoch nicht eintritt oder sich der Markt in die entgegengesetzte Richtung bewegt, können hohe Verluste entstehen.

Darüber hinaus besteht auch das Risiko der Insolvenz des Brokers. Wenn der CFD Broker zahlungsunfähig wird, kann der Trader sein eingesetztes Kapital verlieren oder nicht in der Lage sein, Gewinne abzuziehen.

Es ist daher entscheidend, dass CFD Trader sich der Risiken bewusst sind und diese bei ihrer Handelsstrategie berücksichtigen. Eine gründliche Analyse der Märkte, ein angemessenes Risikomanagement und die Nutzung professioneller CFD Trading Plattformen sind essentiell, um die Risiken zu minimieren und potenzielle Verluste zu begrenzen.

Grundlagen des CFD Handels

Der Handel mit Differenzkontrakten (CFDs) bietet Anlegern die Möglichkeit, auf steigende und fallende Kurse von verschiedenen Basiswerten wie Aktien, Indizes, Rohstoffen oder Währungen zu spekulieren. Dabei kann man hohe Gewinne erzielen, da CFDs es ermöglichen, auch mit relativ geringem Kapitaleinsatz größere Positionen über einen Hebel zu handeln. Allerdings geht der Handel mit CFDs auch mit hohen Risiken einher. In diesem Artikel werden die Grundlagen des CFD Handels und die damit verbundenen Risiken erläutert. Es ist wichtig, die Funktionsweise von CFDs und die damit verbundenen Risiken zu verstehen, bevor man mit echtem Geld handelt. Es wird empfohlen, zunächst ein kostenloses CFD Demokonto zu eröffnen und CFD Trading zu lernen, bevor man mit echtem Geld handelt. Nur erfahrene Anleger mit ausreichendem Wissen und finanzieller Stabilität sollten CFDs handeln.

Wie funktioniert der CFD Handel?

Der CFD-Handel (Contracts for Difference) ermöglicht es Anlegern, auf die Kursbewegungen von Finanzinstrumenten wie Aktien, Indizes, Rohstoffen und Währungen zu spekulieren, ohne diese physisch zu besitzen. Der Handelsprozess beginnt damit, eine Position zu eröffnen, indem man entweder auf steigende (Long-Position) oder fallende (Short-Position) Kurse setzt.

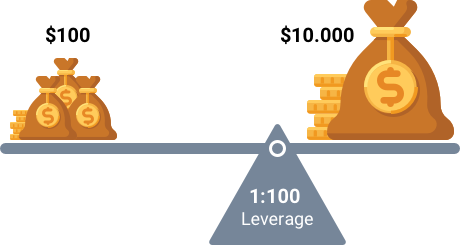

Dank der Hebelwirkung können Anleger größere Positionen einnehmen, als sie sich tatsächlich leisten könnten. Zum Beispiel kann ein 10%iger Einsatz des verfügbaren Kapitals einen Hebel von 10:1 erzeugen, was bedeutet, dass der Händler eine Position im Wert von 100% des eingesetzten Kapitals kontrollieren kann. Dies ermöglicht es potenzielle Gewinne zu steigern, birgt jedoch auch das Risiko erheblicher Verluste.

Um Kosten beim CFD-Handel zu berücksichtigen, müssen CFD Trader Gebühren für den Spread, das ist der Preisunterschied zwischen Kauf- und Verkaufskurs, sowie mögliche Finanzierungskosten zahlen, wenn Positionen über Nacht gehalten werden. Es ist wichtig, diese Kosten im Auge zu behalten, da sie sich auf die Rentabilität des Handels auswirken können.

Insgesamt bietet der CFD-Handel Chancen auf hohe Gewinne, birgt jedoch auch ein hohes Risiko. Daher sollten nur erfahrene Anleger mit ausreichender Kenntnis über diesen komplexen Handel mit CFDs handeln. Ein solides Verständnis der technischen Analyse, einer fundierten Handelsstrategie und Risikomanagementtechniken sind unerlässlich, um erfolgreich am CFD-Handel teilzunehmen.

Welche Basisinstrumente gibt es?

Der CFD-Handel bietet Anlegern die Möglichkeit, auf eine Vielzahl von Basisinstrumenten zu spekulieren. Theoretisch kann praktisch jeder Vermögenswert als Basiswert für einen CFD verwendet werden, abhängig von den angebotenen Märkten des CFD Brokers.

Die gängigsten Basisinstrumente für den CFD-Handel sind Aktien. Hierbei können Trader auf die Wertentwicklung einzelner Aktien spekulieren, ohne tatsächlich physische Aktien kaufen zu müssen. Darüber hinaus können auch ETFs (Exchange Traded Funds), Forex (Devisen), Rohstoffe, Indizes und sogar Kryptowährungen als Basisinstrumente für CFDs genutzt werden.

Aktien-CFDs ermöglichen es den Anlegern beispielsweise, von steigenden oder fallenden Aktienkursen zu profitieren, ohne dabei die eigentlichen Aktien kaufen zu müssen. Forex-CFDs ermöglichen es hingegen, auf den Wechselkurs zwischen verschiedenen Währungspaaren zu spekulieren. Rohstoff-CFDs ermöglichen es Anlegern, auf die Preisentwicklung von Rohstoffen wie Gold, Öl oder Kaffee zu setzen.

Der CFD-Handel bietet somit eine breite Palette von Basisinstrumenten, auf die Trader spekulieren können, und ermöglicht es ihnen, ihr Portfolio zu diversifizieren und von verschiedenen Märkten zu profitieren.

Positionen eingehen und schließen

Um im CFD-Handel Positionen einzugehen und zu schließen, folgen Sie einfach diesen Schritten:

- Position eingehen: Um eine Position einzugehen, wählen Sie das gewünschte Basisinstrument, wie zum Beispiel eine Aktie, und entscheiden Sie, ob Sie auf steigende oder fallende Kurse spekulieren möchten. Bestimmen Sie die Anzahl der CFDs, die Sie kaufen oder verkaufen möchten und geben Sie den entsprechenden Auftrag über Ihre Handelsplattform auf.

- Position schließen: Wenn Sie Ihre Position schließen möchten, können Sie entweder den gesamten Betrag zu einem bestimmten Zeitpunkt schließen oder Teilgewinne/Verluste mitnehmen. Sie haben auch die Möglichkeit, Stop-Loss- oder Take-Profit-Orders zu platzieren, um automatisch Ihre Position zu schließen, wenn der Kurs ein bestimmtes Niveau erreicht.

Beim Eingehen und Schließen von Positionen im CFD-Handel sollten Sie folgende Punkte beachten:

- Überprüfen Sie regelmäßig den Markt, um die Entwicklungen des Basisinstruments zu verfolgen.

- Setzen Sie klare Ziele und überlegen Sie, welche Risiken Sie eingehen möchten.

- Berücksichtigen Sie Ihre verfügbare Marge und den maximalen Hebel, um das eingesetzte Kapital zu kontrollieren.

- Nutzen Sie die technische Analyse, um potenzielle Ein- und Ausstiegspunkte zu bestimmen.

- Platzieren Sie Stop-Loss-Orders, um mögliche Verluste zu begrenzen.

Es ist wichtig, diese Schritte und Vorsichtsmaßnahmen zu beachten, um erfolgreich im CFD-Handel zu sein und potenzielle Gewinne zu erzielen, während Sie gleichzeitig mögliche Verluste begrenzen.

Hebelwirkung verstehen und nutzen

Die Hebelwirkung spielt eine entscheidende Rolle im CFD-Handel und ermöglicht es den Tradern, größere Positionen einzunehmen und potenzielle Gewinne zu maximieren. Durch den Einsatz eines Hebels kann der Trader mit einem relativ kleinen Kapitalbetrag eine viel größere Position kontrollieren.

Wenn beispielsweise ein CFD Broker einen Hebel von 1:10 anbietet, kann der Trader für jeden Euro, den er als Sicherheitsmarge einzahlt, eine Position im Wert von 10 Euro handeln. Dies eröffnet die Möglichkeit, von selbst kleinen Marktbewegungen zu profitieren und die potenziellen Gewinne zu erhöhen.

Es ist jedoch wichtig zu beachten, dass die Hebelwirkung auch mit einem höheren Risiko verbunden ist. Da größere Positionen gehandelt werden, hat auch der potenzielle Verlust eine größere Wirkung. Trader sollten sich bewusst sein, dass sie bei Verwendung eines hohen Hebels ihren potenziellen Gewinn, aber auch ihren potenziellen Verlust multiplizieren.

Risiken im Zusammenhang mit dem Einsatz eines hohen Hebels können eine erhöhte Volatilität, schnelle Kursbewegungen und ein erhöhtes Verlustrisiko sein. Daher sollten Trader sorgfältig abwägen, welchen Hebel sie verwenden und welche Risiken sie eingehen möchten. Um diese Risiken zu kontrollieren, können Stop-Loss-Orders verwendet werden, um Verluste zu begrenzen und das Risikomanagement zu optimieren.

Automatisierter Handel mit CFDs

Der automatisierte Handel mit CFDs bietet sowohl Vor- als auch Nachteile für professionelle Trader. Eine der Hauptvorteile ist die Möglichkeit, Handelsentscheidungen auf der Grundlage vordefinierter Regeln und Algorithmen zu treffen, ohne dass eine manuelle Überwachung erforderlich ist. Dies ermöglicht es, schnell auf Marktänderungen zu reagieren und potenzielle Gewinne zu maximieren.

Ein weiterer Vorteil des automatisierten Handels ist die Beseitigung der emotionalen Komponente. Da der Handel vollständig auf Algorithmen basiert, werden emotionale Entscheidungen vermieden, die häufig zu Fehlern führen können. Der automatisierte Handel ermöglicht außerdem das Backtesting von Handelsstrategien, um deren Leistung in der Vergangenheit zu analysieren und zu optimieren.

Der automatisierte Handel erfordert jedoch bestimmte Voraussetzungen. Professionelle Trader müssen über fundierte Kenntnisse der Finanzmärkte und der technischen Analyse verfügen, um effektive Handelsstrategien zu entwickeln. Darüber hinaus ist die Auswahl einer zuverlässigen Trading-Plattform von großer Bedeutung. Faktoren wie Geschwindigkeit, Zuverlässigkeit und Sicherheit sollten bei der Auswahl eines geeigneten Handelsprogramms berücksichtigt werden.

Es ist wichtig zu beachten, dass der automatisierte Handel auch Risiken birgt. Unerwartete Marktbedingungen oder technische Ausfälle können zu Verlusten führen. Daher ist es ratsam, den automatisierten Handel mit CFDs sorgfältig zu überwachen und gegebenenfalls Anpassungen vorzunehmen.

Fundamentalanalyse für den CFD Handel lernen

Wenn es um den CFD-Handel geht, ist die Fundamentalanalyse eine wichtige Methode, um den Wert eines Vermögenswerts zu bewerten. Sie beinhaltet die Untersuchung wirtschaftlicher, finanzieller und politischer Faktoren, die sich auf den Markt auswirken können. Durch die Analyse von Wirtschaftsdaten, Unternehmensberichten und anderen relevanten Informationen kann die Fundamentalanalyse helfen, potenzielle Chancen und Risiken im Markt zu identifizieren. Im Folgenden erfahren Sie mehr über die Fundamentalanalyse und wie sie Ihnen helfen kann, den CFD-Handel zu erlernen und erfolgreicher zu handeln.

Verstehen wie fundamentale Faktoren die Preise beeinflussen

Um erfolgreich mit CFDs zu handeln, ist es wichtig zu verstehen, wie fundamentale Faktoren die Preise beeinflussen können. Fundamentale Faktoren beziehen sich auf wirtschaftliche, politische oder geografische Ereignisse, die Auswirkungen auf den Markt haben können.

Wirtschaftliche Ereignisse wie Zinsentscheidungen der Zentralbanken oder Veröffentlichungen von Wirtschaftsdaten wie Arbeitslosenzahlen oder Inflationsraten können erheblichen Einfluss auf die CFD-Preise haben. Positive Wirtschaftsdaten können zu steigenden Preisen führen, während negative Daten zu einem Rückgang der Preise führen können.

Auch politische Ereignisse wie Wahlen, politische Unsicherheit oder geopolitische Konflikte können die CFD-Preise beeinflussen. Zum Beispiel können politische Spannungen oder neue Gesetze zu fallenden Kursen führen.

Geografische Ereignisse wie Naturkatastrophen oder Pandemien können ebenfalls Auswirkungen auf die CFD-Preise haben. Diese Ereignisse können die Wirtschaft beeinträchtigen und zu einer erhöhten Volatilität führen.

Als Trader ist es wichtig, diese fundamentalen Indikatoren zu beobachten und zu analysieren, um fundierte Handelsentscheidungen zu treffen. Trader können diese Informationen nutzen, um beispielsweise Positionen zu eröffnen oder zu schließen, Stop-Loss-Level festzulegen oder Gewinnziele zu bestimmen.

Es ist ratsam, immer auf dem Laufenden zu sein und die aktuellen wirtschaftlichen und politischen Entwicklungen im Auge zu behalten, um die Auswirkungen auf die CFD-Preise einschätzen zu können. Durch das Verständnis der fundamentalen Faktoren können Trader ihre Handelsstrategien verbessern und potenziell profitabler handeln.

Technische Anylyse beim CFD Handel verstehen

Beim CFD-Handel ist die technische Analyse eine Methode, die von Tradern verwendet wird, um Markttrends und zukünftige Preisbewegungen vorherzusagen. Sie basiert auf der Annahme, dass vergangene Kursentwicklungen und Handelsvolumina Aufschluss über zukünftige Entwicklungen geben können.

Diese Analysemethode verwendet verschiedene technische Indikatoren, um Muster und Signale in den Kurscharts zu identifizieren. Einige der wichtigsten technischen Indikatoren sind beispielsweise gleitende Durchschnitte, Relative Stärke Indikator (RSI), Stochastik-Oszillator und Bollinger Bänder.

Gleitende Durchschnitte helfen dabei, den durchschnittlichen Preis über einen bestimmten Zeitraum zu berechnen und glätten Kursschwankungen, um den Trend zu bestimmen. RSI und Stochastik-Oszillator zeigen an, ob ein Markt überkauft oder überverkauft ist und ermöglichen so den Einstiegspunkt in einen Handel. Bollinger Bänder dagegen zeigen die Volatilität des Marktes an und helfen, potenzielle Trendumkehrungen zu erkennen.

Darüber hinaus kann auch die Volumenanalyse als zusätzliche Methode verwendet werden, um die Stärke einer Kursbewegung zu beurteilen. Ein hohes Handelsvolumen kann auf eine starke Trendrichtung hinweisen, während ein niedriges Volumen mögliche Trendumkehrungen anzeigen kann.

Die technische Analyse beim CFD-Handel ist ein nützliches Instrument, um Ein- und Ausstiegspunkte zu identifizieren und Handelsentscheidungen zu unterstützen. Durch die Verwendung verschiedener technischer Indikatoren und die Volumenanalyse können Trader fundierte Entscheidungen treffen und ihre Gewinnchancen maximieren.

Einige technische Indikatoren kennenlernen

Beim CFD-Handel werden verschiedene technische Indikatoren verwendet, um Handelsentscheidungen zu treffen. Einige dieser Indikatoren umfassen gleitende Durchschnitte, relative Stärkeindex (RSI), Stochastik-Oszillator und MACD.

Ein gleitender Durchschnitt ist ein Trendfolgeindikator, der den Durchschnittspreis einer Aktie über einen bestimmten Zeitraum anzeigt. Er hilft dabei, den langfristigen Trend zu identifizieren und potenzielle Kauf- oder Verkaufssignale zu erkennen.

Der RSI ist ein Momentumindikator, der den relativen Grad der überkauften oder überverkauften Bedingungen eines Vermögenswerts anzeigt. Er kann verwendet werden, um potenzielle Trendumkehrpunkte zu identifizieren.

Der Stochastik-Oszillator misst die Geschwindigkeit und das Ausmaß eines Preiswechsels und gibt an, ob ein Vermögenswert überkauft oder überverkauft ist. Er kann verwendet werden, um Kauf- oder Verkaufssignale zu generieren.

Der MACD (Moving Average Convergence Divergence) vergleicht den langfristigen und den kurzfristigen gleitenden Durchschnitt eines Wertpapiers, um bevorstehende Trendumkehrpunkte zu identifizieren.

Diese technischen Indikatoren werden normalerweise in Verbindung mit verschiedenen Charttypen wie Linien, Balken und Kerzen verwendet. Liniencharts zeigen den Schlusskurs einer Aktie über einen bestimmten Zeitraum an, Balkencharts zeigen sowohl den Eröffnungs- als auch den Schlusskurs an, während Candlestick-Charts zusätzlich Informationen über die Volatilität und das Momentum eines Vermögenswerts liefern.

Durch die Verwendung dieser technischen Indikatoren und die Analyse der verschiedenen Charttypen können CFD-Händler potenzielle Handelsmöglichkeiten identifizieren und fundierte Entscheidungen treffen.

Volumenanalyse zur Untermauerung von Entscheidungen

Die Volumenanalyse ist eine effektive Methode, um CFD-Handelsentscheidungen zu unterstützen. Indem sie das Handelsvolumen analysiert, kann sie helfen, Trends zu identifizieren und potenzielle Wendepunkte im Markt zu erkennen.

Die Analyse des Handelsvolumens kann dabei helfen, den aktuellen Trend eines Vermögenswerts zu bestimmen. Ein steigendes Volumen während einer Aufwärtsbewegung deutet auf eine starke Kaufaktivität hin und bestätigt den Trend. Umgekehrt weist ein steigendes Volumen während einer Abwärtsbewegung auf eine starke Verkaufsaktivität hin und bestätigt den Abwärtstrend. Diese Informationen können verwendet werden, um geeignete Einstiegs- und Ausstiegszeitpunkte für Trades zu identifizieren.

Die Volumenanalyse kann auch helfen, potenzielle Wendepunkte im Markt zu identifizieren. Ein plötzliches Ansteigen oder Abfallen des Handelsvolumens kann darauf hindeuten, dass sich der Markt umkehrt. Wenn das Volumen während eines Preisanstiegs abnimmt, könnte dies darauf hindeuten, dass der Aufwärtstrend schwächer wird und ein Wendepunkt bevorsteht. Umgekehrt könnte ein Anstieg des Volumens während eines Preisrückgangs auf eine mögliche Trendumkehr hindeuten.

Die Volumenanalyse kann in Verbindung mit anderen technischen Indikatoren verwendet werden, um Handelsentscheidungen zu treffen. Zum Beispiel kann sie mit gleitenden Durchschnitten oder dem RSI kombiniert werden, um den Einstiegs- und Ausstiegszeitpunkt für Trades zu bestimmen. Durch die Kombination von verschiedenen Indikatoren kann eine ganzheitlichere und fundierte Analyse durchgeführt werden.

Insgesamt kann die Volumenanalyse eine wertvolle Methode sein, um CFD-Handelsentscheidungen zu unterstützen. Durch die Analyse des Handelsvolumens können Trader Trends erkennen und potenzielle Wendepunkte im Markt identifizieren, was ihnen hilft, fundierte Entscheidungen zu treffen.

Psychologie des CFD Handels lernen

Die Psychologie des CFD-Handels spielt eine entscheidende Rolle bei der Entscheidungsfindung und dem Verhalten der Trader. Beim Handeln mit CFDs können verschiedene Emotionen und Denkmuster auftreten, die sich direkt auf den Handelsprozess auswirken können.

Typische Emotionen, die beim Handel auftreten können, sind beispielsweise Gier, Angst und Unsicherheit. Gier kann dazu führen, dass ein Trader unrealistische Gewinnziele setzt und zu lange in eine Position investiert bleibt, während Angst zu überstürzten Entscheidungen und vorzeitigen Ausstiegen führen kann. Unsicherheit wiederum kann dazu führen, dass ein Trader nicht in den Markt einsteigt oder sich nicht an seine Handelsstrategie hält.

Die Disziplin und die Kontrolle der eigenen Emotionen sind von entscheidender Bedeutung, um erfolgreicher CFD-Trader zu sein. Ein Trader sollte eine klare Handelsstrategie haben und diese konsequent befolgen. Es ist wichtig, Emotionen wie Gier und Angst zu erkennen und zu kontrollieren, um rationale Handelsentscheidungen zu treffen.

Es gibt jedoch auch psychologische Fallstricke, denen Trader ausgesetzt sein können. Dazu gehören beispielsweise Overtrading, der Wunsch nach sofortigen Gewinnen und der Einfluss der Massenpsychologie. Um diese Fallstricke zu überwinden, sollten Trader ihr Handelsverhalten regelmäßig überprüfen und sich bewusst machen, welche Denkmuster und Emotionen sie beeinflussen. Eine gute Möglichkeit, dies zu tun, ist das Führen eines Handelstagebuchs, um die eigenen Entscheidungen zu analysieren und daraus zu lernen.

Insgesamt ist die Psychologie des CFD-Handels ein wichtiger Aspekt, den Trader beachten sollten. Durch die Entwicklung von Disziplin, Kontrolle der eigenen Emotionen und die Überwindung psychologischer Fallstricke können Trader erfolgreichere Handelsentscheidungen treffen.

Den richtigen CFD Broker auswählen

In der heutigen digitalen Ära hat sich der Aktienhandel stark verändert. Anstatt physisch auf dem Börsenparkett zu stehen, können Investoren und Trader jetzt bequem von zu Hause aus an den Finanzmärkten teilnehmen. Die Online-Brokerage-Plattformen haben den Handel mit Aktien, Devisen und anderen Finanzinstrumenten für jedermann zugänglich gemacht. Doch in dieser Fülle von Optionen ist es entscheidend, den richtigen Online-Broker zu wählen, der den individuellen Bedürfnissen und Zielen am besten gerecht wird. In diesem Artikel werden wir die Bedeutung der Auswahl des richtigen Online-Brokers untersuchen und wichtige Aspekte beleuchten, die bei der Entscheidung zu berücksichtigen sind.

1. Sicherheit und Regulierung

Die Sicherheit sollte bei der Auswahl eines Online-Brokers immer an erster Stelle stehen. Achten Sie darauf, dass der Broker von einer vertrauenswürdigen Finanzaufsichtsbehörde reguliert wird. Dadurch wird gewährleistet, dass der Broker bestimmte Standards erfüllt und Ihre Einlagen geschützt sind. Eine verschlüsselte Datenübertragung und eine sichere Website sind weitere wichtige Sicherheitsmerkmale, auf die Sie achten sollten.

2. Gebührenstruktur

Die Gebührenstruktur eines Online-Brokers kann einen erheblichen Einfluss auf Ihre Rendite haben. Vergleichen Sie die Handelsgebühren, Provisionen und andere Kosten, die der Broker erhebt. Manche Broker verlangen möglicherweise keine Handelsgebühren, während andere möglicherweise niedrigere Provisionen für häufige Trader anbieten. Denken Sie daran, dass niedrigere Gebühren nicht immer gleichbedeutend mit besserer Qualität sind, da auch die angebotenen Dienstleistungen und Tools berücksichtigt werden müssen.

3. Handelsplattform und Tools

Eine benutzerfreundliche und stabile Handelsplattform ist entscheidend für ein reibungsloses Handelserlebnis. Die Plattform sollte es Ihnen ermöglichen, schnell und effizient Aufträge zu platzieren und Echtzeit-Marktdaten einzusehen. Zudem sind Analysetools, technische Indikatoren und Forschungsmaterialien wertvolle Ressourcen, die Ihnen bei der Treffen von fundierten Handelsentscheidungen helfen können.

4. Produktauswahl

Stellen Sie sicher, dass der Online-Broker eine breite Palette von Finanzinstrumenten anbietet, die Ihren Handelszielen entsprechen. Neben Aktien können auch ETFs, Anleihen, Devisen und Rohstoffe von Interesse sein. Ein umfangreiches Produktspektrum ermöglicht es Ihnen, Ihr Portfolio besser zu diversifizieren und von verschiedenen Marktchancen zu profitieren.

5. Kundenservice

Ein zuverlässiger Kundenservice ist von großer Bedeutung, besonders wenn Sie technische Unterstützung oder Hilfe bei Handelsfragen benötigen. Achten Sie darauf, dass der Broker eine erreichbare Kundenhotline, einen Live-Chat oder eine E-Mail-Unterstützung anbietet. Die Verfügbarkeit des Kundensupports während Ihrer Handelszeiten und in Ihrer Sprache ist ein weiterer Faktor, den Sie berücksichtigen sollten.

6. Bildungsressourcen

Ein guter Online-Broker sollte auch Bildungsressourcen anbieten, um Sie bei Ihrer Handelsreise zu unterstützen. Schulungsvideos, Webinare, Artikel und Anleitungen können Ihnen helfen, Ihr Verständnis der Finanzmärkte zu vertiefen und Ihre Handelsfähigkeiten zu verbessern.

7. Kundenbewertungen

Beim Trading geht es um Ihr hart verdientes Geld und dies sollten Sie natürlich nur einem seriösen CFD Broker anvertrauen. Ein wertvolles Tool um zu überprüfen, ob der von Ihnen anvisierte CFD Broker auch hält was er verspricht sind Kundenbewertungen. Recherchieren Sie im Vorfeld einer Live Konto Eröffnung immer, welche Broker Erfahrungen andere Kunden mit dem von Ihnen bevorzugten Broker gemacht haben. Aus diesem Grund finden Sie in unserem CFD Broker Vergleich zusätzlich zu unseren Tests auch Erfahrungsberichte von anderen Kunden. So stellen Sie sicher, dass Sie immer an einen seriösen Broker geraten.

Die Wahl des richtigen Online-Brokers ist entscheidend für Ihren Erfolg beim Online-Trading. Indem Sie auf Sicherheit, Gebühren, Handelsplattform, Produktauswahl, Kundenservice und Bildungsressourcen achten, können Sie sicherstellen, dass der gewählte Broker Ihren Bedürfnissen gerecht wird und Sie dabei unterstützt, Ihre finanziellen Ziele zu erreichen. Nehmen Sie sich Zeit für einen sorgfältigen Vergleich und recherchieren Sie gründlich, um die beste Entscheidung zu treffen.

Die 5 beliebtesten CFD Tradingstrategien

CFD Trading ist eine beliebte Form des Handels, die es den Anlegern ermöglicht, auf die Kursbewegungen verschiedener Finanzinstrumente zu spekulieren, ohne diese physisch zu besitzen. Dabei gibt es verschiedene Tradingstrategien, die von den Anlegern genutzt werden, um potenzielle Gewinne zu erzielen. In diesem Artikel werden die fünf beliebtesten CFD Tradingstrategien beschrieben, die von vielen erfahrenen Tradern erfolgreich angewendet werden. Diese Strategien umfassen unter anderem die Trendfolgestrategie, die Breakout-Strategie, die Swing-Trading-Strategie, die Kontra-Trend-Strategie und die Volatilitätsstrategie. Jede dieser Strategien hat ihre eigenen Vor- und Nachteile und erfordert eine gewisse Kenntnis der Marktbedingungen, um erfolgreich angewendet zu werden. Durch das Kennenlernen und Verständnis dieser Tradingstrategien können Anleger ihre Handelsentscheidungen besser treffen und ihre Erfolgschancen erhöhen. Es ist jedoch zu beachten, dass CFD Trading mit hohen Risiken verbunden ist und es wichtig ist, die Risiken zu verstehen und eine geeignete Risikomanagementstrategie zu haben, um Verluste zu begrenzen.

Trend-Trading

Trend-Trading ist eine beliebte Strategie im CFD-Handel, bei der Anleger versuchen, von längerfristigen Preisbewegungen zu profitieren. Die Strategie basiert auf der Idee, dass sich Trends fortsetzen können und es daher vorteilhaft ist, in die gleiche Richtung wie der vorherrschende Trend zu handeln.

Um diese Strategie anzuwenden, können verschiedene Werkzeuge verwendet werden, wie zum Beispiel Trendlinien, gleitende Durchschnitte oder technische Indikatoren. Das Ziel ist es, die Trendrichtung zu erkennen und in diese Richtung zu handeln.

Eine Möglichkeit, gute Handelsideen zu finden, ist die Suche nach einem klaren und starken Trend. Ein Trend kann auf verschiedene Weise bestätigt werden, z.B. indem das Volumen steigt oder indem ein Durchbruch eines wichtigen technischen Niveaus stattfindet. Diese Kriterien sind wichtig, um sicherzustellen, dass der Trend stabil ist und es weniger wahrscheinlich ist, dass es zu einer Trendumkehr kommt.

Außerdem ist es wichtig, die richtige Trendrichtung zu identifizieren, um erfolgreiche Trades zu platzieren. Dies kann durch die Nutzung von technischen Analysen erreicht werden, um den Trendverlauf zu bestimmen.

Insgesamt kann die Trend-Trading-Strategie eine effektive Methode sein, um im CFD-Handel Gewinne zu erzielen, indem man von längeren Preisbewegungen profitiert. Durch die Verwendung von klaren Kriterien und der richtigen Analyse kann diese Strategie erfolgreiche Handelsentscheidungen ermöglichen.

Kontra-Trend-Strategie

Die Kontra-Trend-Strategie ist eine Handelsstrategie, bei der sich Trader einem bestehenden Trend entgegensetzen. Anstatt mit dem Trend zu handeln, versuchen Kontra-Trend-Trader den Umkehrpunkt im Markt zu identifizieren, um von der Trendwende zu profitieren.

Um diese Strategie erfolgreich anzuwenden, ist es wichtig, den richtigen Umkehrpunkt im Markt zu identifizieren. Hierfür kann auf verschiedene Werkzeuge und Indikatoren der technischen Analyse zurückgegriffen werden. Trader suchen nach Anzeichen dafür, dass der bestehende Trend zu Ende geht und eine Umkehr bevorsteht.

Der Vorteil der Kontra-Trend-Strategie liegt darin, dass sie es Tradern ermöglicht, von kurzfristigen Trendwenden zu profitieren. Allerdings geht diese Strategie auch mit erhöhtem Risiko einher, da man sich direkt gegen den vorherrschenden Trend stellt. Aus diesem Grund ist es wichtig, ein effektives Risikomanagement zu betreiben, um potenzielle Verluste zu begrenzen.

Insgesamt erfordert die Kontra-Trend-Strategie eine gute Kenntnis der Märkte und der technischen Analyse, um erfolgreiche Umkehrpunkte zu identifizieren. Ein disziplinierter Ansatz und ein effektives Risikomanagement sind ebenfalls wichtig, um die potenziellen Gewinne zu maximieren und Verluste zu begrenzen.

Momentum-Strategie

Die Momentum-Strategie ist eine beliebte Handelsstrategie beim CFD Handel. Sie basiert darauf, die Stärke eines Marktes zu nutzen, indem die Stärke der jetzigen und der vorherigen Kursbewegung verglichen wird, um die zukünftige Entwicklung vorherzusagen.

Um gute Handelsideen für die Momentum-Strategie zu finden, gibt es bestimmte Kriterien, die beachtet werden sollten. Zunächst einmal ist es wichtig, dass der Markt eine klare Richtung zeigt und über genügend Volatilität verfügt. Ein starker Aufwärts- oder Abwärtstrend ist ein gutes Anzeichen für eine erfolgreiche Anwendung der Momentum-Strategie.

Ein weiterer wichtiger Faktor ist das Volumen. Ein hoher Handelsvolumen deutet darauf hin, dass viele Marktteilnehmer an der aktuellen Bewegung beteiligt sind und gibt somit zusätzliche Bestätigung für eine gute Handelsidee.

Zusätzlich sollten auch technische Indikatoren wie gleitende Durchschnitte oder Relative Stärke Indizes verwendet werden, um die Stärke des Marktes zu messen und mögliche Kauf- oder Verkaufsignale zu generieren.

Die Momentum-Strategie kann sowohl für kurzfristige als auch für langfristige Trades angewendet werden. Es ist jedoch wichtig, immer ein effektives Risikomanagement zu betreiben, um potenzielle Verluste zu begrenzen.

Insgesamt ist die Momentum-Strategie eine profitablere Strategie für erfahrene Trader, da sie schnelle Entscheidungen erfordert und ein gewisses Maß an Marktverständnis voraussetzt. Durch die sorgfältige Analyse der Stärke des Marktes und der Kursbewegungen können Anleger jedoch erfolgreich profitable Handelsideen generieren.

Divergenz-Strategie

Die Divergenz-Strategie ist eine beliebte Methode im Handel mit technischen Indikatoren. Sie basiert auf der Erkennung von Abweichungen zwischen dem Kursverlauf und einem technischen Indikator. Trader nutzen diese Abweichungen, um potenzielle Trendwechsel im Markt vorherzusagen.

Um eine Divergenz zu identifizieren, suchen Trader nach Situationen, in denen der Kursverlauf eine andere Richtung einschlägt als ein technischer Indikator. Es gibt zwei Arten von Divergenzen: positive und negative. Eine positive Divergenz tritt auf, wenn der Kursverlauf niedrigere Tiefs bildet, während der Indikator höhere Tiefs zeigt. Eine negative Divergenz wird hingegen gefunden, wenn der Kursverlauf höhere Hochs bildet und der Indikator niedrigere Hochs anzeigt.

Diese Abweichungen weisen auf eine mögliche Wende im Trend hin. Eine positive Divergenz kann darauf hindeuten, dass der Markt eine bevorstehende Aufwärtsbewegung machen wird, während eine negative Divergenz auf einen möglichen Trendwechsel zu fallenden Kursen hindeuten kann. Trader nutzen diese Informationen, um ihre Handelsentscheidungen zu treffen und profitabel vom bevorstehenden Trendwechsel zu profitieren.

Die Verwendung der Divergenz-Strategie erfordert jedoch eine gewisse Erfahrung im technischen Analysieren. Daher ist es ratsam, vor der Anwendung dieser Strategie ausreichend Wissen und praktische Erfahrung zu sammeln.

Break-Out-Strategie

Die Break-Out-Strategie ist eine beliebte Methode im CFD-Handel, mit der Trader von Ausbrüchen profitieren können. Ein Break-Out tritt auf, wenn der Kurs über die Grenze einer Konsolidierungszone steigt oder darunter fällt und einen neuen Trend beginnt.

Bei einer Konsolidierungszone handelt es sich um einen Bereich, in dem der Kurs seitwärts handelt und keine klare Richtung hat. Wenn der Kurs jedoch über diese Begrenzung ausbricht, kann dies ein Signal für einen bevorstehenden Trendwechsel sein.

Trader nutzen Break-Outs, um vom sich ändernden Marktumfeld zu profitieren. Sie können eine Long-Position eingehen, wenn der Kurs über die Obergrenze einer Konsolidierungszone ausbricht, oder eine Short-Position eröffnen, wenn der Kurs unter die Untergrenze fällt. Auf diese Weise können Trader versuchen, von dem neuen Trend zu profitieren, der sich nach einem Break-Out entwickelt.

Um potenzielle Trendumkehrungen zu minimieren, ist es wichtig, Strategien und Risikomanagementtechniken anzuwenden. Dazu gehören das Setzen von Stop-Loss-Orders, das Festlegen eines angemessenen Risiko- und Ertragsverhältnisses und das regelmäßige Überwachen der Position.

Die Break-Out-Strategie kann für Trader eine profitable Möglichkeit sein, von Marktveränderungen zu profitieren. Indem sie aufmerksam auf Konsolidierungszonen achten und Break-Outs erkennen, können Trader potenzielle Chancen nutzen und ihr Risiko minimieren.

5 Regeln für erfolgreiches CFD Trading

Erfolgreiches CFD Trading erfordert nicht nur Kenntnisse über den Markt und die Handelsinstrumente, sondern auch eine klare Strategie und eine disziplinierte Herangehensweise. Es ist wichtig, sich an einige grundlegende Regeln zu halten, um langfristig erfolgreich zu sein und potenzielle Verluste zu minimieren. Hier sind fünf wichtige Regeln für erfolgreiches CFD Trading:

- Risikomanagement: Setzen Sie immer Stop-Loss-Orders, um Ihre potenziellen Verluste zu begrenzen. Bestimmen Sie im Voraus das Risiko- und Ertragsverhältnis und handeln Sie nur mit einem bestimmten Teil Ihres verfügbaren Kapitals.

- Marktanalyse: Verwenden Sie technische und/oder fundamentale Analysemethoden, um den Markt zu analysieren und potenzielle Handelschancen zu identifizieren. Informieren Sie sich über die neuesten Nachrichten und Ereignisse, die den von Ihnen gehandelten Markt beeinflussen können.

- Strategieentwicklung: Entwickeln Sie eine klare und gut definierte Handelsstrategie, die auf Ihren eigenen Zielen und Marktkenntnissen basiert. Halten Sie sich an Ihre Strategie und lassen Sie sich nicht von Emotionen beeinflussen.

- Kontinuierliche Weiterbildung: Bleiben Sie immer auf dem neuesten Stand der Entwicklungen auf dem Markt. Nehmen Sie an Schulungen und Webinaren teil, lesen Sie Fachliteratur und tauschen Sie sich mit anderen erfolgreichen Tradern aus. Bilden Sie sich ständig weiter, um Ihre Fähigkeiten zu verbessern.

- Disziplin: Seien Sie geduldig und diszipliniert. Halten Sie sich an Ihre Handelsregeln und lassen Sie sich nicht von impulsiven Entscheidungen leiten. Bleiben Sie ruhig und rational, auch wenn der Markt volatil ist. Hüten Sie sich vor übermäßigem Risiko und handeln Sie immer verantwortungsbewusst.

Wenn Sie diese Regeln befolgen, können Sie Ihre Chancen auf erfolgreiches CFD Trading erhöhen und Ihre Verluste minimieren. Denken Sie daran, dass CFDs komplexe Instrumente sind und ein hohes Risiko des Kapitalverlusts bergen. Es ist wichtig, dass Sie sich gut informieren und nur mit echtem Geld handeln, das Sie sich leisten können zu verlieren.

Niemals mit Geld spekulieren auf das man angewiesen ist

Es ist von großer Bedeutung, niemals mit Geld zu spekulieren, auf das man angewiesen ist. Der CFD-Handel kann zwar hohe Gewinne bieten, jedoch gehen damit auch erhebliche Risiken einher. Wenn man Geld investiert, das eigentlich für lebenswichtige Ausgaben oder Verpflichtungen benötigt wird, kann das schwerwiegende Auswirkungen haben.

Der CFD-Handel ist mit einem hohen Risiko verbunden, da es sich um komplexe Instrumente handelt. Es ist möglich, dass man sein gesamtes eingesetztes Kapital verliert. Es besteht auch die Möglichkeit, dass man mehr Geld verlieren kann als eigentlich investiert wurde, da CFDs auf den Hebeleffekt setzen.

Wenn man Geld verwendet, das man eigentlich für lebensnotwendige Ausgaben benötigt, kann man sich in einer schwierigen Situation wiederfinden. Es können Zahlungsverpflichtungen nicht erfüllt werden oder wichtige Rechnungen bleiben unbezahlt. Dies kann zu erheblichem Stress und finanziellen Schwierigkeiten führen.

Um diese Risiken zu vermeiden, sollte man stets ein angemessenes Geldmanagement betreiben und nur mit einem bestimmten Teil des verfügbaren Kapitals handeln. Es ist wichtig, sowohl das Risiko- als auch das Ertragsverhältnis im Voraus festzulegen und Stop-Loss-Orders zu setzen, um potenzielle Verluste zu begrenzen.

Der CFD-Handel kann eine spannende und lukrative Investitionsmöglichkeit sein, allerdings sollte man niemals vergessen, dass man nur mit Geld handeln sollte, das man im Notfall entbehren kann. Spekulieren Sie niemals mit Geld, auf das Sie angewiesen sind, um sich vor schweren finanziellen Konsequenzen zu schützen.

Einen Handelsplan erstellen

Um erfolgreich im CFD-Handel zu sein, ist es wichtig, einen Handelsplan zu erstellen. Dieser Plan dient als individuelles Regelwerk, das als Grundlage für den Handel dient und verschiedene Aspekte berücksichtigt.

Zunächst muss man sich über die Motivation und die Handelsziele im Klaren sein. Was erhofft man sich vom CFD-Handel und welche Ziele möchte man erreichen? Dies kann beispielsweise der Aufbau eines langfristigen Vermögens oder das Generieren von zusätzlichem Einkommen sein.

Es ist auch wichtig, den Zeitaufwand zu berücksichtigen. Wie viel Zeit kann man für die Analyse und den Handel aufbringen? Je nachdem, wie viel Zeit zur Verfügung steht, kann dies die Auswahl der Handelsstrategien und Basiswerte beeinflussen.

Die Risikobereitschaft spielt ebenfalls eine wichtige Rolle. Wie viel Risiko ist man bereit einzugehen? Dies kann davon abhängen, wie hoch das verfügbare Kapital ist und wie viel man bereit ist, im Falle von Verlusten zu verlieren.

Ein weiterer wichtiger Aspekt ist das Risikomanagement. Man sollte klare Strategien für das Risikomanagement festlegen, wie beispielsweise das Setzen von Stop-Loss-Orders, um potenzielle Verluste zu begrenzen. Zudem sollte man das Verhältnis von Risiko zu Ertrag im Voraus festlegen.

Schließlich sollte man die Märkte und Basiswerte auswählen, auf die man sich spezialisieren möchte, sowie die Handelsstrategien, die man verwenden möchte. Dies kann beispielsweise technische oder fundamentale Analyse beinhalten.

Indem man all diese Aspekte berücksichtigt und einen klaren Handelsplan erstellt, kann man erfolgreicher und disziplinierter im CFD-Handel sein.

Eine Tradingstrategie auswählen

Eine Tradingstrategie auszuwählen ist von entscheidender Bedeutung für den Erfolg im CFD-Handel. Es gibt verschiedene Handelsstrategien und Handelsstile, die sich je nach Zielen, Zeitrahmen und Risikobereitschaft unterscheiden.

Eine der bekanntesten Strategien ist die trendfolgende Strategie. Diese basiert auf der Annahme, dass der Trend sich fortsetzt und man in die gleiche Richtung wie der Trend handelt. Geeignete Basiswerte für diese Strategie könnten beispielsweise Aktien oder Indizes sein, die einen klaren und gut etablierten Trend zeigen.

Eine weitere beliebte Strategie ist die Contrarian-Strategie, bei der man gegen den Trend handelt. Diese Strategie basiert auf der Annahme, dass der Markt überkauft oder überverkauft ist und dass eine Gegenbewegung zu erwarten ist. Geeignete Basiswerte für diese Strategie könnten zum Beispiel Währungspaare sein, die starke Schwankungen und trendumkehrende Muster aufweisen.

Andere Handelsstile umfassen beispielsweise den Scalping-Stil, der darauf abzielt, kleine Gewinne aus kurzfristigen Preisbewegungen zu erzielen, oder den Swing-Trading-Stil, der sich auf mittelfristige Trends konzentriert.

Es ist wichtig, eine Strategie auszuwählen, die zu den eigenen Zielen und zur Persönlichkeit passt, und sich konsequent daran zu halten. Unabhängig von der gewählten Strategie sollte man sich auf genaue Planung, Disziplin und Risikomanagement konzentrieren, um langfristig erfolgreich zu sein.

Risiken mit Stops und Limits begrenzen

Risiken im CFD-Handel können effektiv durch den Einsatz von Stops und Limits begrenzt werden. Stops dienen dazu, Verluste zu minimieren, während Limits helfen, Gewinne zu sichern.

Stop-Loss-Orders ermöglichen es Händlern, den maximalen Verlust zu definieren, den sie bereit sind zu tolerieren. Wenn der Kurs des Basiswerts dieses festgelegte Niveau erreicht oder unterschreitet, wird die Position automatisch geschlossen. Diese Orderart hilft Händlern, ihr verfügbares Kapital zu schützen und sich vor großen Verlusten zu bewahren.

Auf der anderen Seite ermöglichen Limit-Aufträge Händlern, Gewinne zu sichern, indem sie automatisch die Position schließen, wenn der Kurs des Basiswerts einen vorab bestimmten Gewinnniveau erreicht oder überschreitet. Dadurch können Händler potenzielle Gewinne realisieren, ohne auf die Kursentwicklung ständig achten zu müssen.

Stop-Loss-Orders und Limit-Aufträge sind wichtige Instrumente im Risikomanagement beim CFD-Handel. Durch die Einbindung dieser Orderarten in die Handelsstrategie können Händler ihr eingesetztes Kapital besser kontrollieren und potenzielle Verluste begrenzen. Es ist empfehlenswert, diese Orderarten bereits vor dem Handel festzulegen und regelmäßig anzupassen, um die Handelspositionen jederzeit unter Kontrolle zu halten und das Risiko zu minimieren.

Mit einem Demokonto üben

Ein Demokonto ist eine empfehlenswerte Option für Einsteiger im CFD-Handel. Es bietet die Möglichkeit, sich in einer risikofreien Umgebung zu verbessern und Erfahrungen zu sammeln, bevor man mit echtem Geld handelt.

Das Eröffnen eines Demokontos hat viele Vorteile. Zunächst einmal können Einsteiger risikofrei üben und ihr Verständnis für den CFD-Handel verbessern. Sie können verschiedene Handelsstrategien ausprobieren und sehen, wie sie in der Praxis funktionieren, ohne dabei echtes Geld zu riskieren.

Ein Demokonto ermöglicht es Einsteigern auch, die Handelsplattform kennenzulernen und sich mit deren Funktionen vertraut zu machen. Sie können lernen, wie man Aufträge platziert, Stop-Loss- und Limit-Aufträge verwendet und grafische Analysen durchführt.

Ein weiterer Vorteil ist, dass Einsteiger mit einem Demokonto ihr Selbstvertrauen aufbauen können. Sie können sehen, dass sie erfolgreich handeln können und sich mit der Plattform wohl fühlen, bevor sie echtes Geld investieren.

Fazit: Ein Demokonto bietet Einsteigern die Möglichkeit, risikofrei zu üben, Handelsstrategien zu testen und sich mit der Plattform vertraut zu machen. Es ist eine wichtige Ressource für jeden, der seine Fähigkeiten im CFD-Handel verbessern möchte.

Fazit zum CFD Trading lernen

Der CFD-Handel bietet zahlreiche Chancen, birgt jedoch auch Risiken, die Anleger im Auge behalten sollten. Ein fundiertes Verständnis des CFD-Marktes und ausreichendes Wissen über den Handel mit diesen komplexen Instrumenten sind von entscheidender Bedeutung.

Der CFD-Handel ermöglicht es Anlegern, von steigenden und fallenden Kursen zu profitieren, was als einer der Hauptvorteile gilt. Dennoch sollten Anleger die möglichen Verluste beachten und in der richtigen Richtung handeln.

Ein solides Money- und Risikomanagement ist unerlässlich, um das eingesetzte Kapital zu schützen und potenzielle Verluste zu begrenzen. Die Verwendung von Orderzusätzen wie Stop-Loss und Limits ist unerlässlich, um eine größere Kontrolle über die Positionen zu haben.

Es gibt fünf Regeln für erfolgreiches CFD Trading, die eingehalten werden sollten. Dazu gehören die Entwicklung eines Handelsplans, das Festlegen von klaren Zielen und das Halten an einer Strategie. Um den Handel zu üben und Erfahrungen zu sammeln, ist die Nutzung eines Demokontos zu empfehlen.

Insgesamt bietet der CFD-Handel eine Vielzahl von Chancen, erfordert jedoch Vorsicht und Vorbereitung. Ein fundiertes Wissen über den Markt, ein solides Risikomanagement und die Einhaltung klarer Regeln können dazu beitragen, erfolgreich im CFD Trading zu sein.

FAQ - Häufige Fragen zum CFD Trading lernen

Frage: Was sind die Vor- und Nachteile des CFD Handels?

Antwort: Der CFD-Handel bietet den Anlegern die Möglichkeit, von steigenden und fallenden Kursen zu profitieren. Dies ermöglicht eine breitere Palette von Handelsmöglichkeiten im Vergleich zum traditionellen Aktien Handel. Allerdings birgt der CFD-Handel auch ein hohes Risiko, da die Hebelwirkung zu großen Verlusten führen kann.

Frage: Welche Risiken sind mit dem CFD-Handel verbunden?

Antwort: Der CFD-Handel beinhaltet das Risiko eines Verlusts des eingesetzten Kapitals. Außerdem sind CFDs komplexe Instrumente, die eine gründliche Analyse des zugrunde liegenden Marktes erfordern. Extreme Volatilität kann zu schnellen Verlusten führen, wenn der Markt nicht angemessen antizipiert wird.

Frage: Welche Vorteile bietet der CFD-Handel?

Antwort: Der CFD-Handel ermöglicht es Anlegern, mit einem geringeren Kapitaleinsatz auf größere Positionen zu spekulieren. Dies führt zu potenziell höheren Gewinnen. Darüber hinaus ermöglicht der CFD-Handel den Handel mit verschiedenen Basiswerten, einschließlich Aktien, Indizes und Rohstoffen.

Frage: Für wen ist der CFD-Handel geeignet?

Antwort: Der CFD-Handel ist für erfahrene Anleger und Trader geeignet, die über ausreichende Kenntnisse des Marktes und der technischen Analyse verfügen. Aufgrund der hohen Risiken und der komplexen Natur der Instrumente ist es wichtig, dass Anleger über genügend verfügbares Kapital verfügen und bereit sind, mögliche Verluste zu akzeptieren.

Zusammenfassend lässt sich sagen, dass die Mehrheit der CFD-Händler Geld verliert. Daher sollten Anleger, die lernen möchten, wie man CFDs handelt, sich über die Risiken im Klaren sein, ein umfassendes Verständnis der Märkte entwickeln und eine solide Handelsstrategie haben, um ihre Chancen auf Erfolg zu maximieren.

Weiterführende Links

Stop-Loss, Take-Profit und Trailing-Stops

Risikomanagement: 10 ultimative Tipps für sicheres Trading mit Forex, Aktien & CFDs

Erfolgreicher Einstieg in den CFD-Handel: Anfänger-Tipps und Risikomanagement

Über Paul Steward

Paul Steward ist seit über 20 Jahren im Börsen- und Finanzbereich aktiv und gilt als erfahrener Spezialist für Online-Broker, CFD-Trading und Finanzmärkte. Nach einem abgeschlossenen wirtschaftswissenschaftlichen Studium und mehreren Jahren Berufserfahrung im Banking- und Investmentsektor widmet er sich heute als freiberuflicher Finanzredakteur ganz seiner Leidenschaft: der verständlichen, fundierten Aufbereitung komplexer Finanzthemen. Sein Schwerpunkt liegt auf der unabhängigen Analyse und Bewertung von Brokern, Handelsplattformen und Anlageprodukten. Mit seiner Arbeit möchte er besonders Einsteiger dabei unterstützen, seriöse Anbieter zu erkennen, typische Fehler zu vermeiden und sicherere Entscheidungen im aktiven Handel mit Forex, Aktien, CFDs und Kryptowährungen zu treffen. Ziel ist es, mehr Transparenz und Vertrauen in einem oft schwer durchschaubaren Markt zu schaffen.

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.