Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Trading: Was ist das? Wie risikoreich ist es zu traden?

Trading ist ein finanzieller Aktivitätsbereich, bei dem Trader versuchen, von den kurzfristigen Schwankungen der Finanzmärkte zu profitieren. Es beinhaltet den Kauf und Verkauf von Finanzinstrumenten wie Aktien, Währungen, CFDs, Rohstoffen und Indizes. Das Hauptziel des Tradings besteht darin, Gewinne zu erzielen, indem man Trades basierend auf Marktanalysen, Handelssignalen oder technischen Indikatoren platziert.

Es ist jedoch wichtig zu betonen, dass Trading ein risikoreicher Aktivitätsbereich ist. Der Handel beinhaltet natürlich das Eingehen von Risiken und potenziellen Verlusten. Die kurzfristige Natur des Tradings bedeutet, dass die Preise innerhalb kurzer Zeiträume stark schwanken können, was zu großen Gewinnen, aber auch zu erheblichen Verlusten führen kann.

Es gibt verschiedene potenzielle Risiken beim Trading. Dazu gehören das Risiko von Verlusten aufgrund von Marktschwankungen, das Risiko von Verlusten aufgrund von unvorhergesehenen Ereignissen oder Nachrichten, das Risiko von Verlusten aufgrund von schlechten Handelsentscheidungen oder unzureichender Marktanalyse sowie das Risiko von Verlusten aufgrund von Überhandeln oder zu hoher Hebelfinanzierung.

Um die potenziellen Risiken des Tradings zu minimieren, ist es wichtig, ein solides Risikomanagement zu haben. Dies beinhaltet die Festlegung von Stop-Loss-Positionen, die Beschränkung des eingesetzten Kapitals pro Trade, das Vermeiden von übermäßigem Handel und das Erlernen und Anwenden bewährter Trading-Strategien.

Insgesamt ist Trading ein spannender, aber risikoreicher Aktivitätsbereich. Es erfordert eine sorgfältige Marktanalyse, diszipliniertes Risikomanagement und die Fähigkeit, mit Verlusten umzugehen. Trader müssen sich bewusst sein, dass es keine Garantie für profitable Trades gibt und dass sie sich stets der potenziellen Risiken bewusst sein sollten.

Inhalt:

- Was ist Trading?

- Was braucht man für Trading?

- Risiken für unerfahrene Trader

- Nachschusspflicht: Schulden durch Trading sind möglich

- Trading: Risiken und Gewinnspannen

- Risiken des Day-Tradings

- Risiko beim aktiven Trading reduzieren

- Fazit zu den Risiken beim Trading

- FAQ - Häufige Fragen zu den Risiken beim Trading

Was ist Trading?

Trading bezeichnet den Prozess des Kaufs und Verkaufs von Finanzinstrumenten wie Aktien, Währungen, Rohstoffen und Indizes, mit dem Ziel, von den Kursschwankungen zu profitieren. Es ist eine beliebte Aktivität, bei der Trader spekulative Positionen eröffnen, um potenzielle Gewinne zu erzielen.

Der Handel bietet die Möglichkeit, Kapitalrenditen zu erzielen, aber es ist wichtig zu verstehen, dass damit auch Risiken verbunden sind. Beim Trading kann es zu Verlusten kommen, da die Preise aufgrund verschiedener Faktoren stark schwanken können.

Es ist daher von entscheidender Bedeutung, dass Trader sich der Risiken bewusst sind und ein solides Risikomanagement implementieren. Dies umfasst die Festlegung von Stop Loss Aufträgen, die Begrenzung des eingesetzten Kapitals pro Trade und das Erlernen bewährter Trading-Strategien. Durch diese Maßnahmen können potenzielle Verluste begrenzt und eine langfristige Rentabilität angestrebt werden.

Es gibt verschiedene Handelsinstrumente und Märkte, aus denen Trader wählen können, je nach ihrer individuellen Risikotoleranz und Marktkenntnis. Erfolgreiches Trading erfordert Zeit, Engagement und kontinuierliches Lernen, um das Risiko zu minimieren und langfristig erfolgreich zu sein.

Warum ist Trading so risikoreich?

Das Trading ist aufgrund seiner inhärenten Volatilität und Unsicherheit ein äußerst risikoreiches Unterfangen. Die Märkte reagieren sensibel auf zahlreiche Faktoren wie wirtschaftliche Daten, politische Ereignisse und globale Trends, was zu schnellen und dramatischen Kursbewegungen führen kann. Dies bietet zwar die Möglichkeit für hohe Renditen, birgt jedoch auch erhebliche Verlustrisiken.

Die Vernachlässigung des Risiko- und Money-Managements ist einer der Hauptgründe, warum viele Trader große Verluste erleiden. Wenn Trader nicht in der Lage sind, ihr Risiko angemessen zu kontrollieren, können Verluste das gesamte eingesetzte Kapital verschlingen. Durch das Festlegen von Stop-Loss-Positionen und die Begrenzung des eingesetzten Kapitals pro Trade können Trader potenzielle Verluste minimieren und ihre Trading-Strategien optimieren.

Es ist bemerkenswert, dass ein hoher Prozentsatz der Trader innerhalb der ersten 90 Tage den Großteil ihres Kapitals verliert. Dies verdeutlicht die Bedeutung eines soliden Risiko- und Money-Managements. Um langfristige Rentabilität zu erzielen, sollten Trader ihr Kapital schützen und sich auf eine nachhaltige Rendite konzentrieren, anstatt kurzfristigen Gewinnen hinterherzujagen.

Insgesamt ist Trading höchst risikoreich, erfordert aber auch Disziplin, Wissen und effektives Risikomanagement, um erfolgreich zu sein. Trader sollten sich der potenziellen Risiken bewusst sein und sicherstellen, dass sie die nötigen Maßnahmen ergreifen, um diese Risiken zu begrenzen und ihre Chancen auf langfristige Rentabilität zu maximieren.

Was braucht man für Trading?

Um erfolgreich zu traden, sind bestimmte Faktoren und Eigenschaften entscheidend. Neben fundierten Kenntnissen über den Markt und Trading-Strategien ist auch eine gute Risikomanagement-Strategie unerlässlich. Trader sollten in der Lage sein, potenzielle Risiken abzuschätzen und Verluste zu begrenzen. Darüber hinaus ist es wichtig, geduldig und diszipliniert zu sein, um nicht impulsiv oder emotional basierte Entscheidungen zu treffen. Ein gewisses Maß an Kapital ist ebenfalls erforderlich, um Trades zu eröffnen und mögliche Verluste abzudecken. Darüber hinaus sollte man über eine zuverlässige Handelsplattform und für den Handel von beispielsweise CFDs einen soliden CFD Broker verfügen und Zugang zu aktuellen Marktdaten haben. Schließlich ist es wichtig, kontinuierlich zu lernen und sich weiterzuentwickeln, um den sich ständig ändernden Marktbedingungen gerecht zu werden. Durch die Berücksichtigung all dieser Faktoren und die Entwicklung einer soliden Trading-Strategie können Trader bessere Chancen haben, erfolgreich zu sein.

Was sind die typischen Gefahren, vor denen erfahrene Trader stehen?

Erfahrene Trader stehen vor einer Vielzahl von typischen Gefahren, die ihr Trading beeinflussen können. Eine davon ist das Risiko hoher Verluste, die durch unvorhersehbare Marktbewegungen verursacht werden. Dies kann dazu führen, dass erfahrene Trader einen beträchtlichen Teil ihres eingesetzten Kapitals verlieren.

Ein weiteres Risiko besteht darin, zu viele offene Positionen zu haben, was die Kontrolle über das Portfolio erschwert. Ein solches Szenario kann zu einer erhöhten Stressbelastung und einer schlechteren Entscheidungsfindung führen. Zudem besteht die Gefahr, dass erfahrene Trader aufgrund von Überhandels oder impulsiven Handelsentscheidungen Verluste erleiden.

Um diesen Gefahren entgegenzuwirken, setzen erfahrene Trader auf verschiedene Strategien. Dazu gehört ein solides Risikomanagement, bei dem Positionen automatisch geschlossen werden, wenn bestimmte Verlustgrenzen erreicht werden. Darüber hinaus legen erfahrene Trader ihre potenziellen Verluste und Gewinne fest, um realistische Erwartungen zu haben und ihre Handelsstrategie entsprechend anzupassen.

Erfahrene Trader entwickeln auch gute Trading-Gewohnheiten, wie das Geduldig-Sein und das Warten auf gute Handelssetups, anstatt sich von impulsiven Entscheidungen leiten zu lassen. Sie nutzen auch verschiedene technische Analysen und setzen Stop-Loss-Orders ein, um ihre Verluste zu minimieren.

Zusammenfassend ist das Trading mit Risiken verbunden, jedoch können erfahrene Trader diese Gefahren durch ein effektives Risikomanagement, den Einsatz bewährter Tradingstrategien und die kontinuierliche Verbesserung ihrer Handelsgewohnheiten erfolgreich bewältigen.

Wie können Trader das Risiko minimieren?

Trader können das Risiko minimieren, indem sie auf eine geeignete und seriöse Plattform achten. Es ist wichtig, eine Plattform zu wählen, die über robuste Sicherheitsmaßnahmen verfügt und einen zuverlässigen Kundenservice bietet. Eine solche Plattform sollte auch ein transparentes Reporting-System haben, um den Tradern Einblick in ihre Risikokennzahlen zu ermöglichen.

Trader sollten verschiedene Risikokennzahlen berücksichtigen, um ihre Handelsentscheidungen fundiert zu treffen. Dazu gehören der maximale Verlust pro Trade, das Verlustlimit für das gesamte Portfolio und das Chance-Risiko-Verhältnis. Durch die Analyse dieser Kennzahlen können Trader ihre Handelsstrategie entsprechend anpassen und das Verlustrisiko wirksam minimieren.

Um das Verständnis für Risiko zu entwickeln und angemessen darauf zu reagieren, können Trader Bücher über das Thema lesen. Diese Bücher helfen ihnen, das Risiko des Tradings in einem neuen Licht zu betrachten und rational damit umzugehen. Sie vermitteln wertvolle Einblicke in das Risikomanagement und zeigen verschiedene Ansätze auf, um das Verlustrisiko zu minimieren.

Indem Trader auf eine geeignete Plattform achten, Risikokennzahlen berücksichtigen und ein Verständnis für Risiko entwickeln, können sie das Risiko des Tradings effektiv minimieren und ihre Chancen auf nachhaltigen Erfolg erhöhen.

Welche Strategien nutzen erfahrene Trader, um das Risiko zu verringern?

Erfahrene Trader nutzen verschiedene Strategien, um das Risiko zu verringern und gleichzeitig ihre Gewinnchancen zu maximieren. Durch ein effektives Risikomanagement stellen sie sicher, dass potenzielle Verluste begrenzt werden und sie langfristig erfolgreich handeln können.

Eine der wichtigsten Strategien ist die Diversifikation des Portfolios. Erfolgreiche Trader verteilen ihr Kapital auf verschiedene Handelsinstrumente und Märkte, um das Risiko auf verschiedene Positionen zu verteilen. Dadurch werden sie weniger anfällig für Verluste, die sich aus spezifischen Risiken ergeben können.

Eine weitere Strategie ist das Setzen von Stop-Loss-Orders. Durch das Festlegen einer Verlustgrenze für jeden Trade können Trader ihre Verluste begrenzen und diszipliniert handeln. Stop-Loss-Orders ermöglichen es ihnen, ihre Verluste zu begrenzen, auch wenn sie nicht aktiv am Markt sind.

Zusätzlich nutzen erfahrene Trader auch die Analyse von Charts und technischen Indikatoren, um das Potenzial für Gewinne und Verluste zu beurteilen. Durch das Identifizieren von günstigen Einstiegspunkten und das Setzen von realistischen Gewinnzielen können sie ihre Gewinnchancen erhöhen und das Verlustrisiko minimieren.

Schließlich ist es wichtig für erfahrene Trader, ihre Handelsstrategie regelmäßig zu überprüfen und bei Bedarf anzupassen. Durch die Analyse vergangener Trades und das Identifizieren von erfolgreichen und nicht erfolgreichen Strategien können Trader ihre Gewinnchancen verbessern und potenzielle Verluste minimieren.

Indem erfahrene Trader diese Strategien in ihr Risikomanagement integrieren, können sie ihre Trading-Performance optimieren und langfristig erfolgreich handeln. Diese Strategien haben sich bewährt, um das Risiko zu verringern und die Gewinnchancen zu maximieren.

Risiken für unerfahrene Trader

Der Handel birgt immer ein gewisses Risiko, und dies gilt besonders für unerfahrene Trader. Wenn Sie neu im Trading sind, müssen Sie sich bewusst sein, dass es potenzielle Risiken gibt, die Ihre Gewinne gefährden können. Es ist wichtig, diese Risiken zu verstehen und geeignete Maßnahmen zu ergreifen, um sie zu minimieren. Im Folgenden werden wir einige der wichtigsten Risiken für unerfahrene Trader betrachten und Ihnen Tipps geben, wie Sie diese vermeiden können.

Warum ist es für unerfahrene Trader schwer, mit dem Trading zu beginnen?

Das Trading kann für unerfahrene Trader eine große Herausforderung sein. Zu Beginn des Trading-Abenteuers stehen sie vor einer Vielzahl von Schwierigkeiten. Erstens mangelt es ihnen an Erfahrung und Wissen über die Finanzmärkte und Handelsstrategien. Das Unverständnis für komplexe Marktmechanismen und die mangelnde Analysefähigkeit können zu Verlusten führen.

Im Vergleich zu langfristigen Anlageansätzen ist das Trading riskanter. Beim Trading werden in kurzer Zeit große Gewinne angestrebt, was zu hohem Druck führen kann. Es erfordert auch viel Zeit und Engagement, um ständig den Markt zu beobachten, Trades zu analysieren und Entscheidungen zu treffen. Dieser zeitaufwendige Prozess kann zu Stress und Frustration führen.

Aus diesen Gründen sollten die meisten Privatanleger kein aktives Trading betreiben. Unerfahrene Trader können leicht Verluste erleiden, insbesondere wenn sie risikoreiche Strategien verwenden. Langfristige Anlageansätze bieten eine stabilere und langfristigere Rendite. Darüber hinaus erfordert das aktive Trading eine kontinuierliche Überwachung der Märkte, was für Privatanleger oft zu zeitaufwendig ist.

Wenn unerfahrene Trader dennoch das Trading ausprobieren möchten, ist es wichtig, dass sie sich gründlich informieren, eine solide Handelsstrategie entwickeln und verantwortungsbewusstes Risikomanagement betreiben. Es ist ratsam, sich zunächst mit simuliertem Trading vertraut zu machen und Schulungen oder Workshops zu besuchen, um wertvolle Einblicke zu erhalten.

Welche Strategien können unerfahrene Trader anwenden, um das Risiko zu minimieren?

Unerfahrene Trader, die sich dem Trading nähern, sollten Strategien anwenden, um das Risiko zu minimieren und ihre Chancen auf Erfolg zu maximieren. Zunächst einmal ist es wichtig, sorgfältig zu wählen, welche Handelspositionen einzugehen sind. Unerfahrene Trader sollten Positionen nur in Märkten eröffnen, die sie gut verstehen und mit denen sie vertraut sind.

Es ist auch entscheidend, die eigene Risikobereitschaft realistisch einzuschätzen. Trader sollten nur Geld investieren, auf das sie im Falle eines Verlusts verzichten können und das ihre finanzielle Situation nicht gefährdet. Das Festlegen von Stop-Loss-Aufträgen ist ebenfalls eine empfehlenswerte Strategie, um Verluste zu begrenzen. Stop-Loss-Aufträge definieren einen bestimmten Preis, bei dem eine Position automatisch geschlossen wird, um weiteren Verlust zu vermeiden.

Ein weiterer wichtiger Aspekt ist die Festlegung eines angemessenen Chancen-Risiko-Verhältnisses (CRV). Dies bedeutet, dass der potenzielle Gewinn im Verhältnis zum möglichen Verlust angemessen sein sollte. Trader sollten Trades nur eingehen, bei denen das potenzielle Gewinnpotenzial das Verlustrisiko übersteigt.

Ein geduldiger und disziplinierter Handelsansatz ist ebenfalls von großer Bedeutung. Unerfahrene Trader sollten aufhören, impulsiv und unvernünftig zu handeln. Es ist ratsam, simuliertes oder Demotrading zu nutzen, um Strategien zu üben und sich mit den Marktbedingungen vertraut zu machen.

Das Trading kann ein lohnendes Unterfangen sein, aber es erfordert Zeit, Geduld und Lernbereitschaft. Unerfahrene Trader können das Risiko minimieren, indem sie diese Strategien anwenden und sich kontinuierlich weiterbilden.

Wie kann man sicherstellen, dass man nicht über seine Verhältnisse handelt?

Um sicherzustellen, dass man nicht über seine Verhältnisse handelt, gibt es einige wichtige Schritte zu beachten. Zunächst einmal ist es entscheidend, ein realistisches finanzielles Budget festzulegen und nur Geld zu investieren, auf das man im Falle von Verlusten verzichten kann. Es ist wichtig, die eigenen finanziellen Grenzen zu kennen und nicht mehr zu riskieren, als man sich leisten kann.

Ein weiterer Weg, um das Risiko zu begrenzen, besteht darin, Limits für offene Positionen und den Gesamtwert der gehaltenen Positionen festzulegen. Indem man ein Limit für die Anzahl der offenen Positionen oder den Gesamtwert der investierten Kapital festlegt, kann man sicherstellen, dass man nicht zu viele riskante Trades eingeht und das Risiko streut.

Um die Abhängigkeit von einer einzelnen Investition zu verringern und das Handelsrisiko zu diversifizieren, sollten verschiedene Strategien angewendet werden. Eine Möglichkeit ist die Investition in verschiedene Vermögenswerte oder Märkte, um das Risiko auf verschiedene Bereiche zu verteilen. Eine andere Strategie ist das Verfolgen eines ausgewogenen Handelsansatzes, bei dem Gewinne und Verluste in unterschiedlichen Sektoren oder Märkten erzielt werden.

Durch die Anwendung dieser Strategien und das Festlegen von Limits für offene Positionen und den Gesamtwert der gehaltenen Positionen kann man risikoreiches Handeln vermeiden und sicherstellen, dass man nicht über seine Verhältnisse handelt. Es ist wichtig, sich immer bewusst zu sein, dass das Handeln mit finanziellen Risiken verbunden ist und die eigenen finanziellen Grenzen zu respektieren.

Nachschusspflicht: Schulden durch Trading sind möglich

Ein wichtiger Aspekt, der berücksichtigt werden sollte, ist die Nachschusspflicht. Diese tritt auf, wenn ein Trader mehr Geld verliert als er in seinem Handelskonto hat.

Verschiedene Finanzprodukte können dazu führen, dass Schulden durch Trading entstehen. Dazu gehören gehebelte Produkte wie CFDs (Contracts for Difference) oder Forex. Durch den Einsatz von Hebeln können Trader mit einem relativ geringen Kapitaleinsatz große Positionen eröffnen. Dies erhöht jedoch auch das Risiko und die Gefahr eines negativen Kontostands.

In extremen Marktsituationen kann es passieren, dass sich die Kurse schnell und stark bewegen. Wenn ein Trader nicht rechtzeitig reagiert oder Verluste nicht begrenzt, kann er einem negativen Kontostand ausgesetzt sein. Dies bedeutet, dass er mehr Geld verloren hat, als er tatsächlich auf seinem Handelskonto hat.

Um Trader vor Schulden und einem negativen Kontostand zu schützen, haben Forex Broker Sicherheitsmechanismen implementiert. Eine häufige Sicherheitsmaßnahme ist die automatische Schließung von Positionen, wenn das Kapital auf dem Handelskonto einen bestimmten Schwellenwert erreicht. Dies hilft, Verluste zu begrenzen und das Risiko von Schulden zu minimieren.

Es ist wichtig, dass Trader sich über die Risiken der Nachschusspflicht und die Bedingungen ihres Brokers im Klaren sind. Zudem sollten sie sich bewusst sein, dass gehebeltes Trading mit einem erhöhten Risiko verbunden ist. Eine sorgfältige Risikomanagementstrategie und die Verwendung von Stop-Loss-Orders können dabei helfen, Schulden durch Trading zu vermeiden. Am besten wählen Trader direkt einen Broker ohne Nachschusspflicht, um dieses Risiko von vorne herein zu vermeiden.

Trading: Risiken und Gewinnspannen

Trading kann eine aufregende Möglichkeit sein, Gewinne zu erzielen. Allerdings geht jede Form des Handels mit Risiken einher. Es ist wichtig, die möglichen Gefahren zu verstehen und geeignete Risikomanagementstrategien zu entwickeln, um potenzielle Verluste zu begrenzen. Im folgenden nochmal zusammengefasst die verschiedenen Risiken im Trading und wie sie sich auf die potenziellen Gewinnspannen auswirken können.

- Hohe Risiken: Trading birgt ein hohes Risiko, da die Märkte volatil sein können und sich die Preise schnell und unvorhersehbar ändern können. Dies kann dazu führen, dass ein Trader erhebliche Verluste hinnehmen muss, wenn er nicht vorsichtig ist.

- Kapitaleinsatz: Beim Trading setzt ein Trader sein eigenes Kapital ein, um Positionen zu eröffnen. Je nach Handelsstil und Risikobereitschaft kann der eingesetzte Betrag variieren. Es ist wichtig, das Kapital effektiv zu verwalten und nicht mehr zu riskieren, als man sich leisten kann, zu verlieren.

- Gewinn-Verlust-Verhältnis: Wenn ein Trader erfolgreich ist, kann er potenziell hohe Gewinne erzielen. Allerdings ist auch das Risiko von Verlusten vorhanden. Es ist wichtig, das Chance-Risiko-Verhältnis sorgfältig zu betrachten und sicherzustellen, dass potenzielle Gewinne das eingesetzte Kapital und die potenziellen Verluste überwiegen.

- Psychologische Belastungen: Trading erfordert Disziplin, Geduld und eine starke mentale Ausdauer. Aufeinanderfolgende Verluste und andere Herausforderungen können zu emotionalen Belastungen führen, die sich negativ auf die Handelsentscheidungen auswirken können. Ein geduldiger und emotionsloser Ansatz ist entscheidend, um langfristig erfolgreich zu sein.

Es ist wichtig, die potenziellen Risiken und Gewinnspannen beim Trading zu verstehen und geeignete Maßnahmen zu ergreifen, um Verluste zu begrenzen und positive Renditen zu erzielen. Durch eine gründliche Schulung, eine solide Risikomanagementstrategie und eine vernünftige Herangehensweise kann das Trading zu einer lohnenden und profitablen Aktivität werden.

Wie hoch ist das eingegebene Risiko beim Trading?

Das Risiko beim Trading wird durch verschiedene Faktoren bestimmt. Hierbei spielt das eingegebene Risiko eine entscheidende Rolle. Beim Eröffnen einer Position legt der Trader fest, wie viel er bereit ist zu riskieren. Dies kann in Prozenten seines Kontostands oder in konkreten Geldbeträgen angegeben werden.

Für Privatkunden gibt es eine Obergrenze für den absoluten Verlust eines Trades. Dieser kann bis zu 50% des gesamten Kontostands betragen. Es ist wichtig, sich dieses Risiko bewusst zu sein und entsprechend vorsichtig zu handeln.

Wenn ein Trader mit Hebel handelt, erhöht sich das Risiko weiter. Der maximale Verlust beträgt in diesem Fall immer die Hälfte des Kontostands. Dies bedeutet, dass der Trader sein eingegebenes Risiko entsprechend anpassen sollte, um nicht mehr als die Hälfte seines Kontostands zu verlieren.

Beim Trading ist es unerlässlich, das Risiko zu kontrollieren und verantwortungsbewusst zu handeln. Ein gut durchdachtes Risikomanagement und eine realistische Einschätzung des eingegebenen Risikos sind essentiell, um Erfolg und finanzielle Sicherheit zu gewährleisten.

Welche potenziellen Gewinne gibt es beim Trading?

Beim Trading gibt es verschiedene potenzielle Gewinnmöglichkeiten. Trader haben die Chance, durch den Handel mit Finanzinstrumenten Gewinne zu erzielen. Diese Gewinne können auf verschiedene Arten erzielt werden.

Eine Möglichkeit ist der Gewinn durch Kurssteigerungen. Wenn ein Trader eine Position in einem Finanzinstrument eröffnet und der Kurs steigt, kann er von dieser Wertsteigerung profitieren. Je größer die Positionsgröße ist, desto höher ist auch der potenzielle Gewinn.

Ein weiterer Gewinn kann durch Dividenden oder Zinszahlungen erzielt werden. Bei einigen Finanzinstrumenten, wie beispielsweise Aktien oder Anleihen, erhalten Trader regelmäßig Ausschüttungen in Form von Dividenden oder Zinsen. Diese Ausschüttungen können einen zusätzlichen Gewinn für den Trader bedeuten.

Darüber hinaus ist auch der Gewinn durch den Verkauf einer Position zu einem höheren Kurs möglich. Wenn der Kurs des Finanzinstruments steigt und der Trader seine Position zu einem höheren Preis verkaufen kann, erzielt er einen Gewinn.

Es ist wichtig zu beachten, dass die Positionsgröße einen direkten Einfluss auf den potenziellen Gewinn hat. Je größer die Positionsgröße ist, desto größer kann der Gewinn sein. Allerdings ist es auch wichtig, das eingegebene Risiko angemessen zu berücksichtigen, um mögliche Verluste zu begrenzen und das Risikomanagement zu gewährleisten.

Risiken beim Daytrading

Das Trading bietet zweifellos Chancen auf Gewinne, aber es birgt auch Risiken. Bevor Sie sich für das Day-Trading entscheiden, sollten Sie sich über die Risiken im Klaren sein. Im Folgenden werden einige der Risiken des Day-Trading aufgezeigt, die beachtet werden sollten.

- Hohe Volatilität: Day-Trading beinhaltet den Handel mit kurzfristigen Preisbewegungen. Da sich die Preise jedoch schnell ändern können, kann dies zu hohen Volatilitäten führen. Dadurch steigt das Risiko von Verlusten.

- Hebelwirkung: Viele Trader nutzen Hebel, um ihre Gewinnchancen zu erhöhen. Die Hebelwirkung kann jedoch auch zu erheblichen Verlusten führen, da sie das eingesetzte Kapital multipliziert.

- Emotionales Risiko: Day-Trading erfordert eine schnelle Entscheidungsfindung und die Kontrolle von Emotionen. Das Risiko, in impulsives und irrationalies Trading zu verfallen, ist erhöht, was zu Verlusten führen kann.

- Marktrisiko: Marktereignisse wie wirtschaftliche Daten oder politische Ankündigungen können zu plötzlichen Kursbewegungen führen und das Risiko von Verlusten erhöhen.

- Technisches Risiko: Technische Probleme können dazu führen, dass Trader keine Trades ausführen können oder dass Trades nicht wie geplant ausgeführt werden. Dies kann zu Verlusten führen oder den Gewinn reduzieren.

Bevor Sie mit dem Day-Trading beginnen, sollten Sie die Risiken evaluieren und geeignete Risikomanagementstrategien implementieren, um Verluste zu begrenzen.

CFDs

CFDs (Differenzkontrakte) sind ein beliebtes Finanzinstrument für Trader, aber sie bergen auch Risiken. CFDs basieren auf einer Art Wette zwischen dem Trader und dem Broker. Der Trader spekuliert auf die Differenz zwischen dem Wert des Vermögenswerts bei Abschluss des Kontrakts und dem Wert bei Vertragsende.

Eine der Hauptgefahren von CFDs ist der potenzielle Totalverlust. Wenn der Kurs des Vermögenswerts entgegen den Erwartungen des Traders verläuft, kann dies zu einem Verlust des gesamten eingesetzten Kapitals führen. Es ist wichtig, sich dieser Möglichkeit bewusst zu sein und das Risiko angemessen zu managen.

Auf der anderen Seite bietet der Handel mit CFDs auch eine hohe Gewinnchance. Durch den Einsatz von Hebeln können Trader größere Positionen kontrollieren, ohne das gesamte Kapital aufbringen zu müssen. Dies ermöglicht potenziell höhere Gewinne, birgt jedoch auch ein höheres Risiko.

Es ist wichtig zu beachten, dass CFDs eine spekulative Art des Tradings sind und nicht für unerfahrene Trader geeignet sind. Ein fundiertes Wissen über die Märkte und eine solide Handelsstrategie sind entscheidend, um das Risiko zu minimieren.

Insgesamt sollten Trader, die mit CFDs handeln, die möglichen Risiken wie den Totalverlust und die hohe Gewinnchance berücksichtigen. Eine vernünftige Herangehensweise und ein strenges Risikomanagement sind unerlässlich, um die Chancen zu maximieren und die Risiken zu minimieren.

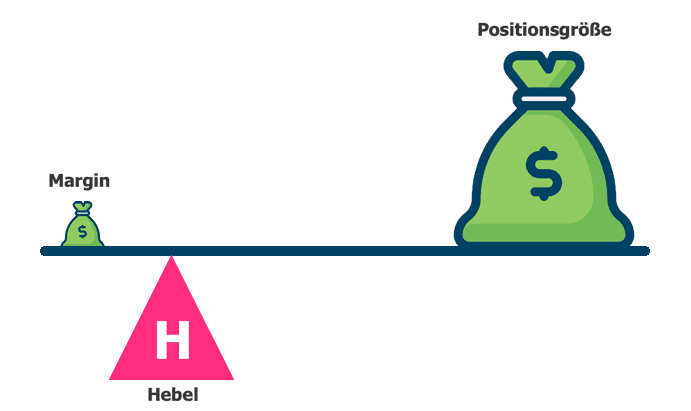

Hebel

Eine der Möglichkeiten, die Risiken und Gewinnchancen im Trading zu beeinflussen, ist der Einsatz von Hebeln. Der Hebel ermöglicht es Tradern, größere Positionen zu kontrollieren, als sie tatsächlich Kapital besitzen. Dies eröffnet ein höheres Gewinnpotenzial, birgt aber auch ein erhöhtes Verlustpotenzial.

Der Hebel funktioniert, indem der Broker dem Trader eine Leihgabe an Kapital zur Verfügung stellt, um größere Positionen zu eröffnen. Der Hebelbetrag wird in Form eines Verhältnisses angegeben, zum Beispiel 1:10. Dies bedeutet, dass der Trader mit einem Kapital von 1 Euro eine Position im Wert von 10 Euro kontrollieren kann.

Es ist wichtig zu beachten, dass der Hebel nicht nur das Gewinnpotenzial erhöht, sondern auch das Verlustpotenzial. Wenn der Markt sich gegen den Trader bewegt, können Verluste schneller auftreten und größer sein als das eingesetzte Kapital. Daher ist ein verantwortungsbewusster Umgang mit dem Hebel entscheidend.

Um das Risiko zu kontrollieren, ist es wichtig, ein solides Risikomanagement zu haben. Trader sollten eine angemessene Positionsgröße wählen und den Hebel entsprechend anpassen. Es ist ratsam, den Hebel nicht maximal auszunutzen, sondern sich an eine vernünftige und für den individuellen Handelsstil geeignete Hebeloption zu halten.

Insgesamt bietet der Hebel im Trading sowohl ein erhöhtes Gewinnpotenzial als auch ein erhöhtes Verlustpotenzial. Eine sorgfältige Anwendung des Hebelprinzips in Verbindung mit einem effektiven Risikomanagement ist entscheidend, um das Risiko zu minimieren und die Gewinnchancen zu optimieren.

Risiko beim aktiven Trading reduzieren

Trading kann ein lohnendes Unterfangen sein, aber es ist auch mit Risiken verbunden. Die Möglichkeit, Gewinne zu erzielen, geht immer mit einem gewissen Risiko einher. Erfahrene Trader wissen jedoch, dass sie Risiken minimieren können, um ihre Erfolgschancen zu maximieren. In diesem Artikel werden wir darüber sprechen, wie man das Risiko beim aktiven Trading reduzieren kann.

- Risikomanagement: Professionelle Trader legen großen Wert auf ein effektives Risikomanagement. Dies beinhaltet die Festlegung eines festen Prozentsatzes des Handelskapitals, das für jeden einzelnen Trade eingesetzt wird. Durch die Begrenzung des Einsatzes auf einen bestimmten Prozentsatz kann das Verlustrisiko minimiert werden.

- Trading Setup: Ein erfolgreiches Trading-Setup umfasst eine sorgfältige Analyse des Marktes, bevor eine Position eröffnet wird. Erfahrene Trader nutzen technische Indikatoren, Chartmuster und andere Analysetools, um ihre Ein- und Ausstiegsniveaus festzulegen. Durch die Verwendung eines soliden Trading-Setups können Trader potenzielle Verluste minimieren.

- Geduldiger Trader: Unerfahrene Trader neigen oft dazu, impulsiv zu handeln und sich von Emotionen leiten zu lassen. Geduld ist jedoch eine wichtige Eigenschaft, um das Risiko zu reduzieren und langfristig erfolgreich zu sein. Ein geduldiger Trader wartet auf klare Handelssignale und vermeidet übermäßiges Traden.

- Diversifikation: Ein wichtiger Ansatz zur Risikominimierung ist die Diversifikation des Portfolios. Erfahrene Trader bauen eine breite Palette von Handelsinstrumenten und Märkten auf, um ihr Risiko zu verteilen. Durch die Streuung des Kapitals über verschiedene Positionen wird das Verlustrisiko reduziert.

Indem man diese Strategien anwendet, können Trader ihr Risiko beim aktiven Trading reduzieren und ihre Chancen auf langfristigen Erfolg erhöhen.

Trading Setup definieren

Um erfolgreich zu traden, ist es wichtig, ein Trading-Setup zu definieren. Ein Trading-Setup umfasst eine Reihe von Regeln, die festlegen, wie und wann Positionen eröffnet und geschlossen werden sollen. Es ermöglicht dem Trader, seine Absichten und Ziele klar zu formulieren.

Zu Beginn muss der Trader den Einstiegszeitpunkt festlegen. Hierbei können technische Indikatoren, Chartmuster oder andere Analysetools helfen, um eine günstige Position zum Einstieg zu identifizieren. Der Einstiegszeitpunkt sollte objektive Kriterien erfüllen und nicht von Emotionen oder impulsivem Handeln beeinflusst werden.

Als nächstes sollte der Trader den Ausstiegszeitpunkt planen. Dies beinhaltet das Festlegen eines Kursziels, bei dem der Trader zufrieden mit seinem Gewinn ist und die Position schließt. Auch hier können technische Indikatoren oder fundamentale Analysen helfen, um ein angemessenes Kursziel festzulegen.

Zusätzlich sollte der Trader auch Gewinnmitnahmen festlegen. Hierbei werden Teilgewinne erzielt, wenn bestimmte Kursziele erreicht werden. Dies ermöglicht es dem Trader, Gewinne zu sichern und gleichzeitig das Risiko zu minimieren.

Um ein Trading-Setup zu planen und das Risiko zu minimieren, sollte der Trader klare Regeln und Kriterien festlegen. Dies umfasst die Festlegung des Einsatzes pro Trade, die Diversifizierung des Portfolios und die Begrenzung von Verlusten durch Stop-Loss-Orders.

Indem ein Trading-Setup definiert wird, kann der Trader seine Aktionen rationalisieren und auf gute Handelsmöglichkeiten warten. Dadurch wird das Risiko minimiert und die Chancen auf langfristigen Erfolg erhöht.

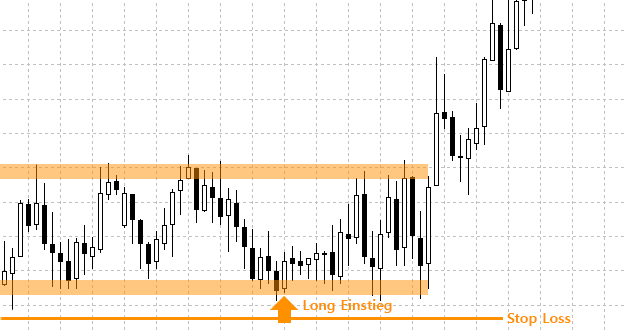

Stop-Loss Aufträge

Um Verluste zu begrenzen und automatisierte Trading-Prozesse zu ermöglichen, setzen viele Trader auf Stop-Loss-Aufträge. Ein Stop-Loss-Auftrag ist ein limitierender Auftrag, der automatisch ausgelöst wird, wenn ein bestimmter Kurs erreicht wird. Dies hilft, Verluste zu begrenzen und das Risiko zu kontrollieren.

Indem Trader Stop-Loss-Aufträge verwenden, können sie die Kontrolle über ihre Verluste behalten, auch wenn sie nicht aktiv am Marktgeschehen teilnehmen. Wenn der Markt gegen ihre Position läuft und der vorher festgelegte Stop-Loss-Kurs erreicht wird, wird die Position automatisch geschlossen. Dies ermöglicht es dem Trader, sein eingesetztes Kapital zu schützen und das Risiko zu minimieren.

Beispiel für das setzen von Stop Loss Orders

Die Verwendung von Stop-Loss-Aufträgen bietet mehrere Vorteile. Erstens hilft es, Emotionen und impulsives Handeln zu reduzieren. Trader müssen nicht ständig den Markt beobachten und manuell ihre Positionen verwalten, da die Stop-Loss-Aufträge den automatisierten Prozess übernehmen. Zweitens ermöglicht es den Tradern, den Chance-Risiko-Ansatz anzuwenden, bei dem das Verhältnis von potenziellen Gewinnen zu potenziellen Verlusten berücksichtigt wird.

Insgesamt unterstützen Stop-Loss-Aufträge Trader dabei, Verluste zu begrenzen, automatisierte Prozesse zu nutzen und ihre Trading-Strategien effektiv umzusetzen. Durch die Verwendung von Stop-Loss-Aufträgen können Trader das Risiko minimieren und ihre Handelsaktivitäten optimieren.

Chancen Risiko Verhältnis (CRV)

Das Chancen-Risiko-Verhältnis (CRV) ist eine wichtige Kennzahl für Trader, da es ihnen hilft, ihre Handelsentscheidungen zu optimieren. Es ermöglicht ihnen, das Verhältnis zwischen potenziellen Gewinnen und potenziellen Verlusten zu bewerten und somit ihre Risikostrategie zu definieren.

Im Gegensatz zur Ungewissheit, bei der die Konsequenzen eines bestimmten Ereignisses nicht bekannt sind, bezieht sich das Risiko auf die Wahrscheinlichkeit eines tatsächlichen Verlustes. Das CRV hilft den Tradern, diese beiden Konzepte zu verstehen und zu berücksichtigen.

Trader können das CRV nutzen, indem sie Trades eingehen, bei denen die potenziellen Gewinne das potenzielle Verlustrisiko überwiegen. Dies bedeutet, dass sie Trades mit einem guten CRV auswählen, bei denen die erwarteten Gewinne das Risiko des Verlustes übersteigen.

Indem Trader das CRV berücksichtigen, können sie ihre Handelsstrategie verbessern und Verluste minimieren. Es ermöglicht ihnen, ihre Trades sorgfältig auszuwählen und bewusst auf Trades mit einem hohen CRV zu setzen. Durch die konsequente Anwendung des CRV können Trader finanzielle Stabilität und langfristigen Erfolg erreichen.

Richtige Order-Typen wählen

Um erfolgreiches Trading zu betreiben, ist es entscheidend, die richtigen Order-Typen auszuwählen. Es gibt verschiedene Order-Typen, die jeweils ihre eigenen Funktionen erfüllen.

Die Market-Order ist eine der häufigsten Order-Typen. Bei dieser Order wird die Transaktion sofort zum aktuellen Marktpreis ausgeführt. Das bedeutet, dass der Trader den gewünschten Preis akzeptiert, der zum Zeitpunkt der Ausführung verfügbar ist. Dies ist besonders nützlich, wenn der Trader eine schnelle Ausführung wünscht und der genaue Preis nicht von großer Bedeutung ist.

Eine andere wichtige Order-Typ ist die Limit-Order. Bei dieser Order wird die Transaktion nur dann ausgeführt, wenn ein zuvor festgelegter Preis erreicht wird. Der Trader gibt also einen bestimmten Preis an, zu dem er bereit ist, zu kaufen oder zu verkaufen. Dies ermöglicht es dem Trader, ein gewünschtes Preisniveau zu wählen und seine Transaktion entsprechend auszuführen.

Bei der Auswahl von Trading Setups ist es wichtig, ein gutes Gleichgewicht zwischen potenziellen Verlusten und potenziellen Gewinnen zu finden. Der Trader sollte Trades mit einem positiven Risiko-Gewinn-Verhältnis (CRV) wählen, bei denen die erwarteten Gewinne das potenzielle Verlustrisiko überwiegen. Dies hilft dem Trader, langfristig profitabel zu sein und Verluste zu begrenzen.

Indem man die richtigen Order-Typen wählt und das richtige Gleichgewicht zwischen potenziellen Verlusten und Gewinnen findet, kann man seine Handelsstrategie verbessern und ein erfolgreiches Trading erreichen.

Fazit zu den Risiken beim Trading

Beim Trading gibt es verschiedene Risiken, die Trader berücksichtigen sollten. Eines der größten Risiken ist der mögliche Totalverlust des eingesetzten Kapitals. Der Markt ist volatil und kann unvorhersehbare Bewegungen machen, wodurch Verluste entstehen können. Es ist daher wichtig, nur Kapital zu investieren, das man im schlimmsten Fall auch verlieren kann.

Ein weiterer wichtiger Aspekt ist die Wahl der richtigen Trading-Strategie. Jede Strategie birgt unterschiedliche Risiken. Während einige Strategien auf schnelle Gewinne abzielen, gehen sie auch mit einem höheren Risiko einher. Andere Strategien sind langfristiger angelegt und erfordern Geduld, bergen aber auch ein geringeres Risiko. Es ist wichtig, die eigenen Ziele und die Risikobereitschaft zu kennen und eine Strategie entsprechend auszuwählen.

Ein gutes Risikomanagement ist ebenfalls von großer Bedeutung. Trader sollten eine klare Vorstellung davon haben, wie viel sie bereit sind, zu riskieren und wie sie ihre Positionen verwalten wollen. Das Festlegen von Stop-Loss- und Take-Profit-Levels hilft dabei, Verluste zu begrenzen und Gewinne zu sichern. Ein diszipliniertes Risikomanagement ist der Schlüssel für langfristigen Erfolg beim Trading.

Insgesamt ist Trading eine risikoreiche Aktivität, die potenzielle Gewinne, aber auch Verluste mit sich bringen kann. Es ist wichtig, sich dieser Risiken bewusst zu sein, eine Strategie entsprechend auszuwählen und ein gutes Risikomanagement zu praktizieren, um seine Chancen auf profitables Trading zu maximieren.

FAQ - Häufige Fragen zu den Risiken beim Trading

Welche Risiken gibt es beim Trading?

Antwort: Beim Trading gibt es verschiedene Risiken, darunter der mögliche Totalverlust des eingesetzten Kapitals, volatiler Markt, unvorhersehbare Bewegungen, und falsche Trading-Entscheidungen.

Wie kann ich das Risiko eines Totalverlustes minimieren?

Um das Risiko eines Totalverlustes zu minimieren, sollten Trader nur Kapital investieren, das sie im schlimmsten Fall auch verlieren können. Ein gutes Risikomanagement, einschließlich der Verwendung von Stop-Loss- und Take-Profit-Levels, kann ebenfalls helfen, Verluste zu begrenzen und Gewinne zu sichern.

Welche Trading-Strategien haben das größte Risiko?

Trading-Strategien, die auf schnelle Gewinne abzielen, gehen oft mit einem höheren Risiko einher. Beispielsweise das aggressive Scalping, bei dem häufige Trades mit kleinem Gewinn angestrebt werden. Es ist wichtig, die Risikobereitschaft und die eigenen Ziele zu berücksichtigen, bevor man eine hohe Risikostrategie wählt.

Welche Trading-Strategien haben das geringste Risiko?

Langfristige Trading-Strategien, bei denen Trades über einen längeren Zeitraum gehalten werden, haben oft ein geringeres Risiko. Diese Strategien erfordern Geduld und eine sorgfältige Marktanalyse. Es ist ratsam, eine Strategie zu wählen, die mit der eigenen Risikobereitschaft und den Zielen im Einklang steht.

Kommentare(0)

Kommentare Abgeben

Über Paul Steward

Paul Steward beschäftigt sich seit über 20 Jahren mit dem Thema Börse und aktive Geldanlage. Nach abgeschlossenem Studium und einiger Zeit im Banking Bereich hat er sein Hobby zum Beruf gemacht und ist nun als freiberuflicher Online-Redakteur im Finanzbereich tätig. Dabei ist es ihm ein besonderes Anliegen seine Erfahrungen und Tipps an Anfänger, aber auch Fortgeschrittene Trader weiter zu geben und den Anlagemarkt rund um Forex, Aktien, CFDs und Kryptowährungen transparenter und sicherer zu gestalten.

Von Tradern am besten bewertet

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.