Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

Echte Erfahrungen

von Tradern

100% unabhängig

von Tradern für Trader

Alle Infos

zum FX & CFD Trading

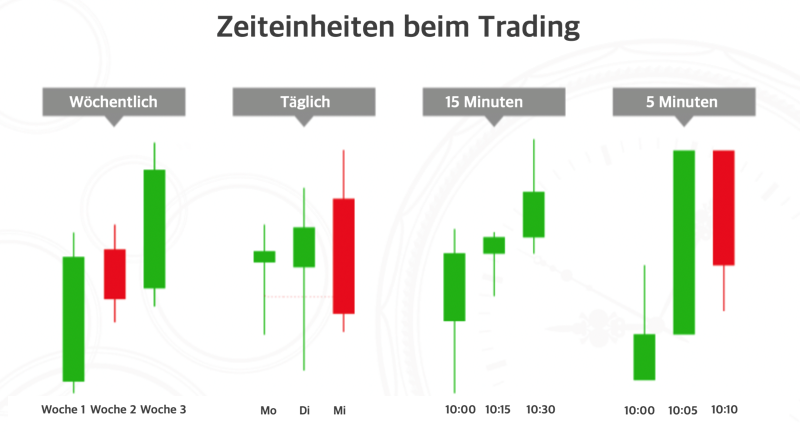

Die besten Zeiteinheiten für Daytrading: Tipps & Tricks

Die Wahl der richtigen Zeiteinheit beim Daytrading ist von entscheidender Bedeutung, da sie einen großen Einfluss auf den Erfolg oder Misserfolg einer Handelsstrategie haben kann. Es gibt verschiedene Zeitrahmen, die von Tradern genutzt werden können, abhängig von ihrem Handelsstil und ihren Zielen.

Für Swing-Trader, die längerfristige Trends traden möchten, sind größere Zeiteinheiten wie Tages- oder Wochencharts zu empfehlen. Diese bieten eine breitere Perspektive und ermöglichen es, wichtige Unterstützungs- und Widerstandsniveaus zu identifizieren.

Trend-Follower hingegen könnten sich für mittlere Zeiteinheiten wie Stunden- oder 15-Minuten-Charts entscheiden. Diese bieten mehr Details über kurzfristige Preisbewegungen und ermöglichen es, den Trend genauer zu verfolgen.

Scalper, die kleine Gewinne aus schnelllebigen Marktbedingungen erzielen wollen, bevorzugen oft sehr kurze Zeiteinheiten wie Tick-Charts oder Minuten-Charts. Diese ermöglichen ein schnelles Handeln und die Ausnutzung kleiner Kursbewegungen.

Es ist wichtig, den Handelsstil zu berücksichtigen und den Zeitrahmen entsprechend auszuwählen. Anfänger sollten mit größeren Zeiteinheiten beginnen, um eine bessere Übersicht zu erhalten. Erfahrene Trader können ihre Strategie anpassen und verschiedene Zeiteinheiten nutzen, um fundierte Entscheidungen zu treffen.

Denken Sie daran, dass die Wahl der richtigen Zeiteinheit letztendlich von individuellen Vorlieben, Erfahrungen und der gewählten Handelsstrategie abhängt. Es ist ratsam, verschiedene Zeiteinheiten auszuprobieren und zu experimentieren, um herauszufinden, welcher Zeitrahmen am besten zu Ihnen passt.

Inhalt:

- Was ist Day Trading?

- Welche Zeiteinheit ist am besten zum Daytraden?

- Übersicht über weitere Zeitrahmen

- Unterschied zwischen Zeiteinheit und Zeitrahmen?

- Technische Analyse und Indikatoren für das Daytrading

- Fazit zu Zeiteinheiten im Trading

- FAQ - Häufige Fragen zu Zeiteinheiten beim Trading

Was ist Day Trading?

Day Trading ist eine Handelsstrategie, bei der Positionen innerhalb eines Handelstages eröffnet und geschlossen werden. Das Hauptziel des Day Tradings ist es, von kurzfristigen Preisbewegungen in verschiedenen Finanzmärkten wie Aktien, Forex oder Kryptowährungen zu profitieren.

Day Trader nutzen technische Analyse, Chartmuster und technische Indikatoren, um potenzielle Handelsmöglichkeiten zu identifizieren. Sie verwenden verschiedene Handelsstrategien wie Breakouts, Reversals oder Scalping, um von kurzfristigen Preisschwankungen zu profitieren.

Die Positionen werden in der Regel mit Hilfe von Limit- oder Market-Orders eröffnet und geschlossen. Ein Day Trader kann sowohl Long- als auch Short-Positionen eingehen, dh auf steigende oder fallende Kurse setzen.

Day Trading erfordert Disziplin, schnelle Entscheidungsfindung, Risikomanagement und ein gutes Verständnis des Marktes. Es ist auch wichtig, die Volatilität und Liquidität des ausgewählten Finanzinstruments zu berücksichtigen.

Einige der wichtigsten Merkmale des Day Tradings sind:

- Handel innerhalb eines Tages: Alle Positionen werden vor Handelsschluss geschlossen.

- Häufige Positionseröffnungen und -schließungen: Day Trader können mehrere Trades pro Tag eingehen.

- Fokus auf kurzfristige Preisbewegungen: Day Trader suchen nach kurzfristigen Trends und Volatilität, um Gewinne zu erzielen.

- Verwendung von technischer Analyse: Day Trader nutzen technische Indikatoren und Chartmuster, um Handelsentscheidungen zu treffen.

- Hohe Hebelwirkung und geringe Haltedauer: Day Trader nutzen oft hohe Hebelwirkung, um größere Gewinne zu erzielen, und halten ihre Positionen in der Regel nur für kurze Zeit.

Day Trading kann sowohl hohe Gewinne als auch Verluste mit sich bringen und erfordert eine fundierte Kenntnis der Märkte und eine solide Handelsstrategie. Es ist wichtig, sich bewusst zu sein, dass Day Trading mit hohen Risiken verbunden ist und nicht für alle Investoren geeignet ist.

Welche Zeiteinheit ist am besten zum Daytraden?

Ein wichtiger Faktor beim Daytrading ist die richtige Auswahl der Zeiteinheit, auf der gehandelt werden soll. Die Wahl der Zeiteinheit kann einen erheblichen Einfluss auf die Handelsstrategie und das Risiko des Traders haben. Es gibt verschiedene Zeiteinheiten, die beim Daytrading verwendet werden können, und jede hat ihre Vor- und Nachteile. In diesem Artikel werden wir untersuchen, welche Zeiteinheit am besten für das Daytrading geeignet ist und welche Faktoren bei der Auswahl zu berücksichtigen sind.

Warum sind Handelszeitrahmen wichtig?

Handelszeitrahmen spielen eine wichtige Rolle für Trader, da sie den Zeithorizont und die Analysemethoden eines Traders beeinflussen. Der Handelszeitrahmen bezieht sich auf den Zeitraum, über den ein Trader seine Charts betrachtet, um Handelsentscheidungen zu treffen.

Die Wahl des richtigen Zeitrahmens ist entscheidend, um fundierte Handelsentscheidungen zu treffen. Unterschiedliche Zeitrahmen zeigen verschiedene Informationen über den Markt und können unterschiedliche Handelsmöglichkeiten aufzeigen. Je nach gewähltem Zeitrahmen können Trader sowohl kurzfristige als auch langfristige Trends erkennen und analysieren.

Daytrader haben ein besonderes Interesse an kurzfristigen Handelszeitrahmen, da sie innerhalb eines einzigen Handelstages Gewinne erzielen möchten. Typische Handelszeitrahmen für Daytrader können Minuten-, Stunden-, oder sogar Tick-Charts sein. Diese ermöglichen es dem Trader, kleinere Kursbewegungen zu identifizieren und entsprechende Trading Strategien anzuwenden, wie beispielsweise das Scalp-Trading.

Es ist wichtig zu beachten, dass die Wahl des Handelszeitrahmens auch Risiken birgt. Kleinere Zeitrahmen können zu häufigen und schnellen Trades führen, wodurch das Risiko von Fehltrades steigt. Daher ist es ratsam, den passenden Zeitrahmen entsprechend der Erfahrung und dem Trading-Stil zu wählen. Erfahrene Trader mit einem längerfristigen Blick könnten größere Zeitrahmen wie Stunden- oder sogar Tagescharts nutzen, um längerfristige Trends zu analysieren.

Insgesamt ist die Wahl des Handelszeitrahmens für einen Trader von großer Bedeutung. Es beeinflusst die Analysemethoden, ermöglicht das Erkennen von Handelsmöglichkeiten und hilft bei der Treffen fundierter Handelsentscheidungen.

Wie wähle ich den richtigen Zeitrahmen für meinen Handelsstil aus?

Um den richtigen Zeitrahmen für Ihren Handelsstil auszuwählen, sollten Sie einige wichtige Faktoren berücksichtigen. Zunächst einmal müssen Sie Ihre Handelsziele kennen. Befragen Sie sich selbst, ob Sie kurzfristige Gewinne oder langfristige Trends anstreben.

Ein weiterer entscheidender Aspekt ist Ihre Risikotoleranz. Wenn Sie risikofreudig sind und bereit sind, häufige und schnelle Trades zu tätigen, könnten kürzere Zeitrahmen wie Minuten- oder Stunden-Charts besser zu Ihnen passen. Wenn Ihnen jedoch eine langfristige Perspektive wichtig ist und Sie bereit sind, die Volatilität des Marktes zu akzeptieren, könnten größere Zeitrahmen wie Tages- oder sogar Wochen-Charts besser geeignet sein.

Es ist ratsam, verschiedene Zeitrahmen auszuprobieren und deren Auswirkungen auf Ihre Handelsstrategie zu analysieren. Experimentieren Sie mit verschiedenen Zeitrahmen, um herauszufinden, welcher Ihren Handelsstil am besten unterstützt. Achten Sie dabei auf die Genauigkeit der Signale, die Sie erhalten, und wie gut sie zu Ihrem Handelssystem passen.

Es gibt verschiedene Arten von Handelszeitrahmen, die Sie verwenden können, wie beispielsweise Minuten-Charts, Stunden-Charts, Tages-Charts oder sogar Wochen-Charts. Jeder Zeitrahmen bietet unterschiedliche Informationen über den Markt und ermöglicht es Ihnen, verschiedene Handelsmöglichkeiten zu identifizieren.

Um den richtigen Zeitrahmen für Ihren Handelsstil zu finden, sollten Sie eine Kombination aus Ihren Handelszielen, Ihrer Risikotoleranz und Ihrer persönlichen Präferenz berücksichtigen. Seien Sie bereit, Ihre Strategie anzupassen und experimentieren Sie mit verschiedenen Zeitrahmen, um herauszufinden, welcher am besten zu Ihnen passt.

Übersicht über weitere Zeitrahmen

Es ist wichtig, verschiedene Zeitrahmen beim Daytrading zu analysieren, um Ihre Handelsentscheidungen zu unterstützen. Unterschiedliche Zeitrahmen bieten unterschiedliche Informationen über den Markt und ermöglichen es Ihnen, verschiedene Handelsmöglichkeiten zu identifizieren. In diesem Artikel werden wir einen Überblick über verschiedene Zeitrahmen geben und welche Vor- und Nachteile sie bieten.

1. Kleinerer Zeitrahmen: Minuten-Charts, Stunden-Charts und Tages-Charts

- Ideal für risikofreudige Trader, die häufige und schnelle Trades tätigen möchten

- Bietet detailliertere Informationen über den kurzfristigen Trend und ermöglicht das Erkennen kleinerer Kursbewegungen

2. Größerer Zeitrahmen: Wochen-Charts und Monats-Charts

- Geeignet für Trader mit langfristiger Perspektive und bereit, die Volatilität des Marktes zu akzeptieren.

- Bietet einen Überblick über längerfristige Trends und ermöglicht es, größere Kursbewegungen zu identifizieren

3. Experimentieren und Anpassen

- Es ist empfehlenswert, verschiedene Zeitrahmen auszuprobieren und ihre Auswirkungen auf Ihre Handelsstrategie zu analysieren

- Achten Sie auf die Genauigkeit der Signale, die Sie erhalten, und wie gut sie zu Ihrem Handelssystem passen

Indem Sie verschiedene Zeitrahmen nutzen und an Ihre Risikotoleranz und Handelsstil anpassen, können Sie fundierte Entscheidungen treffen und Ihre Erfolgschancen beim Daytrading verbessern.

Zeiteinheiten für Swing-Trader

Für Swing-Trader, die sich auf größere Preisbewegungen konzentrieren und ihre Positionen für Stunden oder sogar Tage offen halten, sind bestimmte Zeiteinheiten besonders geeignet. Diese Trader nutzen oft kleinere Zeiteinheiten wie M30 oder M15, um den optimalen Einstieg zu finden. Durch die Verwendung dieser kleineren Zeiteinheiten können sie genauere Informationen über kurzfristige Kursbewegungen erhalten.

Darüber hinaus ist es für Swing-Trader wichtig, die übergeordneten Trends zu analysieren, um ihre Handelsentscheidungen besser zu unterstützen. Hier kommen Zeiteinheiten wie H4 (4 Stunden) und D1 (täglich) ins Spiel. Diese größeren Zeiteinheiten ermöglichen es den Tradern, den übergeordneten Trend zu erkennen und so zu handeln, dass sie mit dem Trend arbeiten.

Indem sie sowohl kleinere als auch größere Zeiteinheiten nutzen, haben Swing-Trader die Möglichkeit, den bestmöglichen Einstiegszeitpunkt zu finden und gleichzeitig den übergeordneten Trend im Auge zu behalten. Es ist wichtig, die verschiedenen Zeiteinheiten zu experimentieren und anzupassen, um die für Ihre Handelsstrategie am besten geeigneten Zeiteinheiten zu finden.

Zeiteinheiten für Trend-Folge

Beim Trend-Following im Daytrading spielen die richtigen Zeiteinheiten eine entscheidende Rolle. Um den übergeordneten Trend zu identifizieren und effektiv zu handeln, sollten Trader Zeiteinheiten wie M15 (15 Minuten) und M30 (30 Minuten) nutzen.

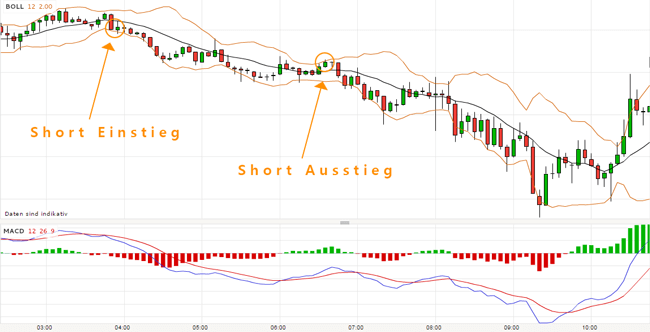

Im M15 oder M30 Zeitfenster sollten Trader ihre Marktanalysen durchführen, um den Trend zu bestätigen und mögliche Einstiegspunkte zu ermitteln. Hier können technische Indikatoren wie gleitende Durchschnitte und Bollinger Bands hilfreich sein, um die Stärke und Richtung des Trends zu beurteilen.

Für die tatsächliche Positionsöffnung und Beendigung empfiehlt sich ein kleinerer Zeitrahmen wie der M5 (5 Minuten) Chart. Dies ermöglicht es den Tradern, kurzfristige Preisschwankungen besser zu erfassen und angemessene Ein- und Ausstiegspunkte zu finden.

Die meisten Trading-Software bieten eine Vielzahl von Zeiteinheiten an, die den individuellen Bedürfnissen der Trader gerecht werden. Neben den bereits genannten Zeiteinheiten sind auch andere Optionen wie M1 (1 Minute), H1 (1 Stunde) und sogar längere Zeitrahmen wie H4 (4 Stunden) und D1 (täglich) verfügbar.

Insgesamt ist es empfehlenswert, die größeren Zeiteinheiten zur Analyse des übergeordneten Trends zu nutzen und kleinere Zeiteinheiten für die tatsächliche Umsetzung von Trades. Das richtige Timing und die Auswahl der passenden Zeiteinheiten sind entscheidend für den Erfolg im Trend-Following beim Daytrading.

Zeiteinheiten für Scalping

Beim Scalping im Daytrading sind kleinere Zeitintervalle wie der 1-Minuten- und 5-Minuten-Chart optimal. Diese Zeiteinheiten ermöglichen es den Tradern, schnelle Preisbewegungen zu erfassen und kurzfristige Gewinne zu erzielen.

Momentum-Indikatoren wie der stochastische MACD und der relative Stärke-Index (RSI) sind beim Scalping besonders hilfreich. Sie helfen dabei, potenzielle Signale zu filtern und bestätigen den Moment, um eine Position einzugehen oder zu schließen.

Zusätzlich zu den Momentum-Indikatoren können Preisindikatoren wie gleitende Durchschnitte, Bollinger-Bänder und Pivot-Punkte verwendet werden. Diese dienen als Referenzpunkte für charttechnische Unterstützungen und Widerstände und helfen dabei, die Wahrscheinlichkeit von Preisbewegungen besser einzuschätzen.

Das Scalping erfordert eine schnelle Entscheidungsfindung und eine präzise Analyse. Daher ist es wichtig, Zeiteinheiten zu wählen, die genügend Preisbewegungen bieten, um angemessene Ein- und Ausstiegspunkte zu finden. Indikatoren wie der stochastische MACD und der RSI liefern dabei wertvolle Informationen, während gleitende Durchschnitte, Bollinger-Bänder und Pivot-Punkte als zusätzliche Werkzeuge zur Analyse dienen.

Mit diesen Informationen können Scalper im Daytrading die besten Zeiteinheiten wählen und die richtigen Indikatoren nutzen, um erfolgreiche Trades zu platzieren.

Wie beeinflusst der Zeitrahmen das Risikomanagement?

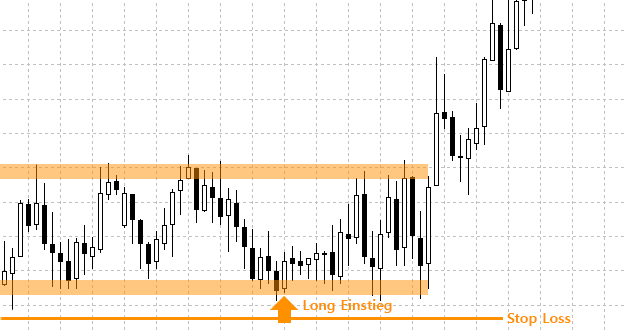

Der Zeitrahmen spielt eine entscheidende Rolle beim Risikomanagement im Daytrading. Je nachdem, ob ein kürzerer oder längerer Zeitrahmen gewählt wird, können sich die Risiken und Verluste unterschiedlich gestalten.

Kürzere Zeitrahmen, wie beispielsweise der Minuten- oder Stundenchart, sind für schnelle Trades und Scalping-Strategien geeignet. Allerdings birgt diese Art des Tradings auch größere Risiken. Die Volatilität auf kürzeren Zeiteinheiten ist höher, was zu schnellen Kursbewegungen und damit verbundenen Verlusten führen kann. Um dem entgegenzuwirken, ist es wichtig, enge Stop-Loss-Levels zu setzen und Trades schnell zu schließen, um Verluste zu begrenzen.

Beispiel für das setzen von Stop Loss Orders

Im Gegensatz dazu erfordern längere Zeitrahmen, wie der Tages- oder Wochenchart, größere Stop-Loss-Levels. Da die Volatilität auf längeren Zeiteinheiten geringer ist, bewegen sich die Kurse langsamer. Dies bedeutet jedoch auch, dass Trades länger gehalten werden müssen, um profitabel zu sein. Das Risikomanagement sollte daher entsprechend angepasst werden, um ausreichend Spielraum für Preisbewegungen zu ermöglichen.

Letztendlich ist es entscheidend, das Risikomanagement an den gewählten Zeitrahmen anzupassen. Bei kürzeren Zeiteinheiten müssen enge Stop-Loss-Levels und schnelle Handelsentscheidungen getroffen werden, während bei längeren Zeiteinheiten größere Stop-Loss-Levels und Geduld erforderlich sind, um den Trade zu halten und größere Preisbewegungen abzuwarten.

Kann ich mehrere Zeitrahmen gleichzeitig verwenden?

Ja, als Daytrader können Sie mehrere Zeitrahmen gleichzeitig verwenden, um ein umfassenderes Bild des Marktes zu erhalten und bessere Handelsentscheidungen zu treffen. Ein längerfristiger Zeitrahmen, wie der Tages- oder Wochenchart, kann verwendet werden, um den übergeordneten Trend zu identifizieren und so eine Richtung für Ihre Trades zu bestimmen. Dies ermöglicht es Ihnen, sich auf Trades zu konzentrieren, die mit dem übergeordneten Trend übereinstimmen und somit die Wahrscheinlichkeit für erfolgreiche Trades erhöhen.

Auf der anderen Seite kann ein kürzerer Zeitrahmen, wie der Minuten- oder Stundenchart, verwendet werden, um den Einstieg und das Timing für Ihre Trades zu bestimmen. Indem Sie die Kursbewegungen auf kürzeren Zeitrahmen analysieren, können Sie günstige Einstiegs- und Ausstiegspunkte identifizieren und somit Ihren Gewinn maximieren.

Die Verwendung mehrerer Zeitrahmen bietet mehrere Vorteile. Erstens ermöglicht es Ihnen, den übergeordneten Trend zu berücksichtigen und so mit dem Trend zu handeln, anstatt gegen ihn. Zweitens können Sie die Volatilität auf verschiedenen Zeiteinheiten analysieren und so besser auf Kursbewegungen reagieren. Drittens bietet es Ihnen die Möglichkeit, verschiedene Handelsstrategien auf verschiedenen Zeiteinheiten zu testen und so Ihren individuellen Trading-Stil zu entwickeln.

Insgesamt kann die Verwendung mehrerer Zeitrahmen eine effektive Strategie sein, um Ihre Trading-Ergebnisse zu verbessern und erfolgreichere Trades zu erzielen.

Unterschied zwischen Zeiteinheit und Zeitrahmen?

Der Unterschied zwischen Zeiteinheit und Zeitrahmen liegt darin, dass die Zeiteinheit die genaue Zeitangabe ist, während der Zeitrahmen den gewählten Zeitraum umfasst, in dem die Kursbewegungen analysiert werden. Die Zeiteinheit kann Minuten, Stunden, Tage oder Wochen sein, während der Zeitrahmen je nach Trading-Stil variieren kann. Ein größerer Zeitrahmen umfasst normalerweise mehrere Zeiteinheiten und bietet einen umfassenderen Überblick über die Preisentwicklung, während ein kleinerer Zeitrahmen detaillierte Informationen über kurzfristige Marktbewegungen liefert. Es ist wichtig, den richtigen Zeitrahmen auszuwählen, der zu Ihrer Trading-Strategie passt und Ihren Handelszielen entspricht. Ein längerer Zeitrahmen eignet sich zum Beispiel für langfristige Trends und swing trading, während ein kürzerer Zeitrahmen für daytrading und scalping verwendet werden kann. Die Auswahl des richtigen Zeitrahmens ist entscheidend für eine erfolgreiche Trading-Strategie und es lohnt sich, verschiedene Zeitrahmen zu testen, um den besten für Ihre eigenen Bedürfnisse zu finden.

Sollte man in den ersten fünfzehn Minuten nach Markteröffnung handeln?

Es wird empfohlen, in den ersten fünfzehn Minuten nach Markteröffnung zu handeln, da in diesem Zeitraum eine hohe Marktvolatilität herrscht. Erfahrene Trader nutzen diese bewegte Phase des Marktes, um schnell Profit zu machen.

In den ersten Minuten nach der Markteröffnung sind viele Trader aktiv, was zu einem erhöhten Handelsvolumen und einer verstärkten Preisbewegung führt. Dies kann sich positiv auf die Gewinnchancen auswirken, da die Volatilität die Möglichkeit bietet, sowohl von steigenden als auch von fallenden Kursen zu profitieren.

Der Handel in diesem Zeitraum hat jedoch auch seine Vor- und Nachteile. Zu den Vorteilen gehört die Möglichkeit, schnell Gewinne zu erzielen, da die Preisbewegungen in den ersten Minuten oft stark sind. Zudem ermöglicht die hohe Volatilität eine bessere Platzierung von Stop-Loss- und Take-Profit-Orders.

Allerdings ist das Handeln in der Anfangsphase auch mit Risiken verbunden. Die starken Preisbewegungen können zu größeren Verlusten führen, wenn eine falsche Positionierung erfolgt. Zudem ist es wichtig, sich der Tatsache bewusst zu sein, dass die Marktvolatilität in den darauffolgenden Handelsstunden abnehmen kann.

Für erfahrene Trader, die mit dem Marktgeschehen vertraut sind und über eine solide Handelsstrategie verfügen, kann das Handeln in den ersten fünfzehn Minuten nach Markteröffnung rentabel sein. Für unerfahrene Trader oder solche, die sich nicht sicher sind, erscheint es möglicherweise ratsamer, zunächst abzuwarten und den Markt zu beobachten, bevor sie Positionen eingehen.

Technische Analyse und Indikatoren für das Daytrading

Die technische Analyse ist ein integraler Bestandteil des Daytradings und hilft dabei, Handelsentscheidungen auf der Grundlage von historischen Kursbewegungen zu treffen. Indikatoren sind dabei wichtige Werkzeuge, die zur Bestimmung von Ein- und Ausstiegspunkten verwendet werden.

Die Verwendung verschiedener technischer Indikatoren kann dabei helfen, sowohl kurzfristige als auch langfristige Trends zu identifizieren. Beliebte Indikatoren wie der gleitende Durchschnitt, Bollinger Bands oder candlestick Charts bieten Einblicke in die Preisentwicklung und erzeugen Signale für mögliche Handelsmöglichkeiten.

Ein erfahrener Daytrader nutzt diese Indikatoren und kombiniert sie mit anderen Analysemethoden, um aussagekräftige Trading-Charts zu erstellen. Diese werden dann genau studiert, um mögliche Muster und Trends zu erkennen und die Entscheidungen entsprechend anzupassen. Dabei ist es wichtig, die individuellen Trading-Stile und Präferenzen zu berücksichtigen.

Professionelle Daytrader wissen um die Bedeutung einer fundierten technischen Analyse und wählen die für sie relevanten Indikatoren sorgfältig aus. Durch die richtige Verwendung dieser Tools können sie nicht nur erfolgreich einzelne Trades abwickeln, sondern auch längerfristige Trends und Chancen im Markt erkennen.

Technische Analyse und Indikatoren im kurzfristigeren Zeitrahmen

Im Daytrading ist die technische Analyse ein unverzichtbarer Bestandteil, um profitable Handelsentscheidungen zu treffen. Insbesondere im kurzfristigeren Zeitrahmen können verschiedene technische Indikatoren verwendet werden, um Einblicke in die Preisbewegungen zu erhalten und Handelsmöglichkeiten zu identifizieren.

Zu den führenden technischen Indikatoren im Daytrading gehören der gleitende Durchschnitt, Bollinger Bands und candlestick Charts. Der gleitende Durchschnitt liefert Informationen über den Durchschnittspreis über einen bestimmten Zeitraum und kann beispielsweise verwendet werden, um den Trend zu bestimmen. Bollinger Bands zeigen die Volatilität des Marktes an und helfen dabei, Handelssignale zu erzeugen. Candlestick Charts bieten Informationen über Eröffnungs-, Höchst-, Tiefst- und Schlusskurse und können Muster liefern, die auf zukünftige Preisbewegungen hinweisen.

Beispiel für den Handel mit gleitenden Durchschnitten (MACD)

Indem Daytrader diese Indikatoren kombinieren und auf ihre Trading-Charts anwenden, können sie Trendverläufe und Handelssignale erkennen. Dies ermöglicht es ihnen, fundierte Entscheidungen über Ein- und Ausstiegspunkte zu treffen und potenzielle Gewinne zu maximieren.

Insgesamt ist die Nutzung der technischen Analyse und ihrer Indikatoren im kurzfristigeren Zeitrahmen beim Daytrading eine effektive Methode, um die Preisbewegungen zu verstehen und Handelssignale zu generieren. Durch die Anwendung führender Indikatoren können Daytrader ihre Chancen auf profitable Trades deutlich erhöhen.

Fazit zu Zeiteinheiten im Trading

Abschließend ist es beim Daytrading entscheidend, den richtigen Zeitrahmen für den Handelsstil und die Marktbedingungen zu wählen. Die Auswahl der richtigen Zeiteinheit ermöglicht es dem Trader, Trendverläufe und Handelssignale zu erkennen und fundierte Entscheidungen über Ein- und Ausstiegspunkte zu treffen. Dabei spielen technische Indikatoren wie der gleitende Durchschnitt, Bollinger Bands und candlestick Charts eine wichtige Rolle. Der gleitende Durchschnitt liefert Informationen über den Durchschnittspreis über einen bestimmten Zeitraum und hilft bei der Bestimmung des Trends. Bollinger Bands zeigen die Volatilität des Marktes an und unterstützen bei der Generierung von Handelssignalen. Candlestick Charts bieten Informationen über Eröffnungs-, Höchst-, Tiefst- und Schlusskurse und können Muster liefern, die auf zukünftige Preisbewegungen hinweisen. Durch die Kombination und Anwendung dieser Indikatoren auf Trading-Charts können Daytrader ihre Handelsentscheidungen optimieren und potenzielle Gewinne maximieren. Letztendlich ist es wichtig, den richtigen Zeitrahmen zu wählen, um den individuellen Handelsstil und die aktuellen Marktbedingungen zu berücksichtigen. Dadurch kann ein erfolgreicher Daytrader werden, der mit fundierten Entscheidungen die Risiken minimiert und Chancen nutzt.

FAQ - Häufige Fragen zu Zeiteinheiten beim Trading

Beim Daytrading ist die Auswahl der richtigen Zeiteinheit von großer Bedeutung. Hier sind einige häufig gestellte Fragen zu diesem Thema:

Warum ist die Auswahl der richtigen Zeiteinheit beim Trading wichtig?

Die Wahl der richtigen Zeiteinheit beeinflusst die Art und Weise, wie Trader den Markt analysieren und ihre Handelsstrategien entwickeln. Unterschiedliche Zeiteinheiten können verschiedene Informationen liefern und die Genauigkeit der technischen Analyse und der verwendeten Indikatoren beeinflussen.

Welche Zeiteinheiten sind beim Daytrading zu empfehlen?

Die Wahl der Zeiteinheit hängt von der Handelsstrategie und dem Trading-Stil ab. Für kurzfristige Trader empfehlen sich kleinere Zeiteinheiten wie Minuten- oder Stunden-Charts. Für langfristige Trends sind größere Zeiteinheiten wie Tages- oder Wochen-Charts von Bedeutung.

Was ist das Konzept der Zeiteinheit im Trading?

Die Zeiteinheit bezieht sich auf den Zeitrahmen, über den Trader die Preisbewegungen analysieren. Unterschiedliche Zeiteinheiten werden durch Trading-Charts dargestellt, die verschiedene Perioden wie Stunden, Tage oder Wochen umfassen können.

Warum sind technische Analyse und Indikatoren wichtig für die Wahl der Zeiteinheit?

Die technische Analyse nutzt historische Preisdaten und Indikatoren, um Marktmuster und mögliche Handelssignale zu identifizieren. Die Wahl der Zeiteinheit beeinflusst die Genauigkeit dieser Analysen und die Wirksamkeit der verwendeten Indikatoren.

Weiterführende Links

Wie Sie die beste CFD Trading Strategie finden: Unser Guide

Risikomanagement: 10 ultimative Tipps für sicheres Trading mit Forex, Aktien & CFDs

25 Regeln für Top-Trader: Der ultimative Leitfaden zum erfolgreichen Trading

Trading Psychologie: Tipps wie man Emotionales Trading vermeidet

Über Paul Steward

Paul Steward beschäftigt sich seit über 20 Jahren mit dem Thema Börse und aktive Geldanlage. Nach abgeschlossenem Studium und einiger Zeit im Banking Bereich hat er sein Hobby zum Beruf gemacht und ist nun als freiberuflicher Online-Redakteur im Finanzbereich tätig. Dabei ist es ihm ein besonderes Anliegen seine Erfahrungen und Tipps an Anfänger, aber auch Fortgeschrittene Trader weiter zu geben und den Anlagemarkt rund um Forex, Aktien, CFDs und Kryptowährungen transparenter und sicherer zu gestalten.

Von Tradern am besten bewertet

Broker vorgestellt

Meist gelesen

Forex-Schule

Erfolgreicher Einstieg in den CFD-Handel

Sollte man Forex Positionen über Nacht halten ?

Risiko und Moneymanagement beim Forex Trading

Scalping Strategie und Forex Trading lernen

Wie wichtig ist die Trefferquote beim Trading

Stop-Loss und Take-Profit Orders richtig setzen

Positionsgrößen im Forex Trading richtig bestimmen

Trailing Stops verstehen und richtig einsetzen

Die besten Forex Strategien für Anfänger

Verluste beim Forex Trading begrenzen

Was sind Short und Long Positionen ?

Welche Währungen sollten Forex Anfänger handeln ?

CFD-Handel mit kleinem Startkapital

Was ist ein ECN / STP Broker ?

Schritt-für-Schritt Forex Trading für Anfänger

Grundlagen der Trading Psychologie

Diversifizierung: Wie Sie Ihr Anlageportfolio optimieren

10 ultimative Tipps für Risiko Management beim Trading

Hebel, Margin & Margin Calls verstehen

Die besten Online-Broker für Anfänger

Forex Trading lernen: Leitfaden für Anfänger

Liquidität beim Forex Trading erklärt

Verluste beim Forex & CFD Trading versteuern

Technische vs. fundamentale Analyse

Wie Sie schlechte Trades erkennen und Verluste begrenzen

Trading Psychologie: Confirmation Bias

Dunning Kruger Effekt: Selbstüberschätzung beim Trading

Die besten Zeiteinheiten für Trading

Wie man einen effektiven Trading Plan erstellt

10 Gründe warum Forex Anfänger Verluste machen

25 Regeln für erfolgreiches Trading

Die größten Fehler beim Forex Trading

Forex-Strategien

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Informieren Sie sich vor der Kontoeröffnung bei einem Forex-Broker, CFD-Broker, ECN / STP Broker, Metatrader Broker oder vor dem Kauf eines Expert-Advisors in unserer Datenbanküber Erfahrungen und Bewertungen anderer Trader, lesen Sie die dazugehörigen Erfahrungsberichte und machen Sie einen Forex-Broker Vergleich. Helfen Sie anderen Nutzern beim Vergleich der gelisteten Forex-Broker und teilen Sie ihre bisherigen Erfahrungen auf broker-bewertungen.de und schreiben Sie einen Erfahrungsbericht. Das Ranking der Broker basiert auf den abgegebenen Kundenbewertungen.